Bí ẩn đường cong lợi suất: Chìa khóa dự báo hay cạm bẫy cho nhà đầu tư?

Quỳnh Chi

Junior Editor

Các nhà phân tích tin tưởng vào khả năng dự báo của hiện tượng "đảo ngược" trên thị trường trái phiếu vẫn khẳng định đó là dấu hiệu báo của suy thoái kinh tế.

Trong giới kinh tế học, hiếm có sự đồng thuận rộng rãi, nhưng hầu như không có nhà kinh tế nào bác bỏ châm ngôn đầu tư cổ điển rằng cụm từ "lần này sẽ khác" là một trong những tư duy nguy hiểm nhất trên thị trường tài chính.

Vậy tại sao khi đề cập đến diễn biến gần đây của một chỉ báo thị trường cụ thể và khả năng dự báo suy thoái nổi tiếng của chỉ báo đó, phản ứng thường gặp lại là "đúng vậy, nhưng..."?

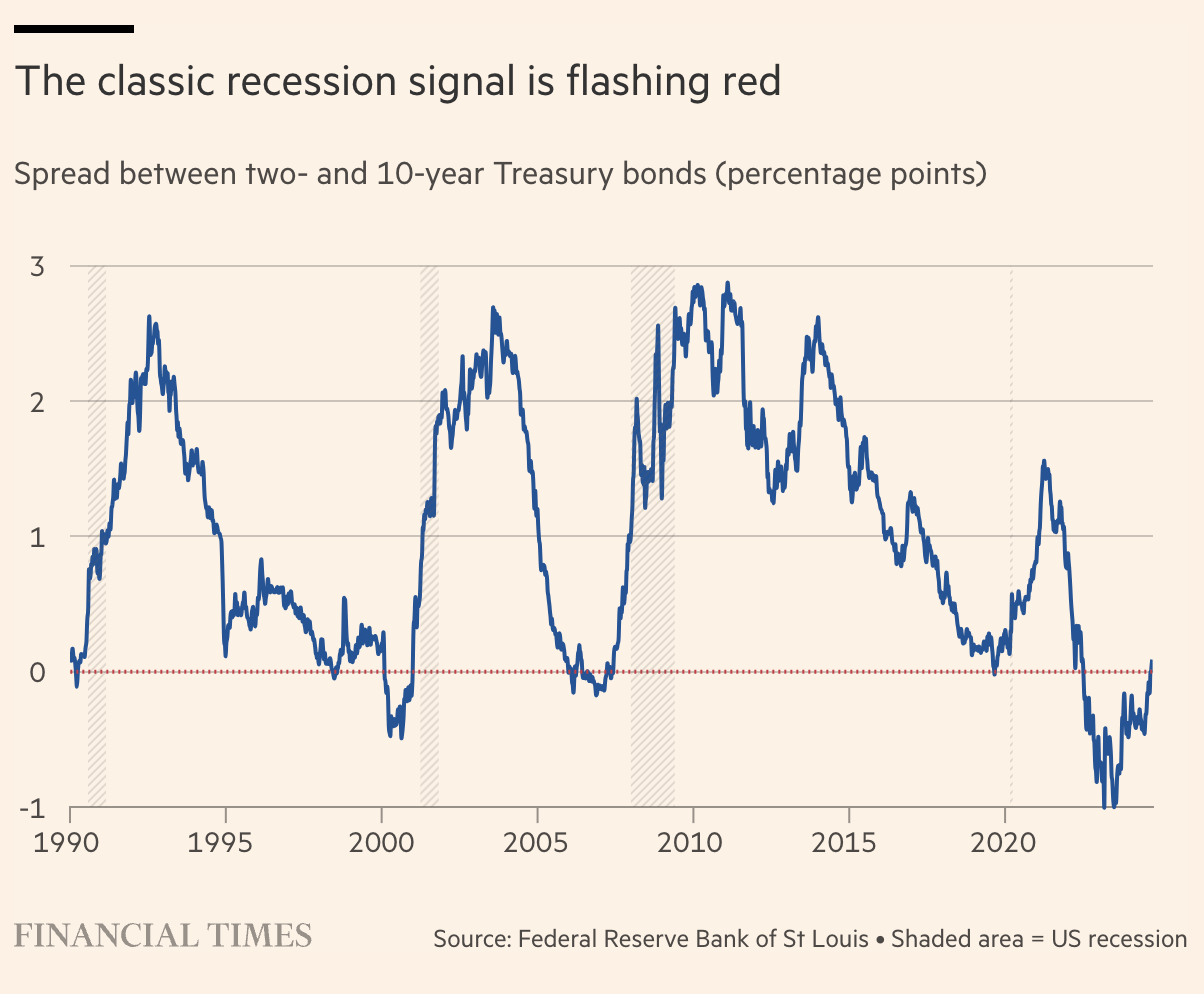

Chỉ báo này được gọi là sự đảo ngược lợi suất - một đồ thị biểu thị mối quan hệ giữa lợi suất TPCP Mỹ ở các kỳ hạn khác nhau, thường được so sánh giữa kỳ hạn 2 năm và 10 năm. Trong điều kiện bình thường, đường cong này có độ dốc dương, phản ánh mức độ rủi ro cao hơn khi cho vay dài hạn. Khi đường cong đảo ngược - tức là đổi chiều khiến lợi suất dài hạn thấp hơn lợi suất ngắn hạn - hàm ý kỳ vọng về việc lãi suất sẽ giảm để kích thích tăng trưởng kinh tế.

Đối với một số chuyên gia, việc chính phủ Mỹ phải trả chi phí thấp hơn cho khoản vay 10 năm so với 2 năm là dấu hiệu cho thấy có bất thường - các nhà đầu tư đang chấp nhận lợi nhuận thấp hơn khi gánh chịu rủi ro thời gian dài hơn. Đối với những người khác, chính hiện tượng đảo ngược đường cong lợi suất làm chậm nền kinh tế, khi các ngân hàng giảm xu hướng cho vay dài hạn do lợi nhuận biên thấp hơn.

Trước mỗi cuộc suy thoái ở Mỹ kể từ năm 1980, hiện tượng đảo ngược đường cong lợi suất đều xảy ra. Đối với bốn cuộc suy thoái kể từ năm 1990, đường cong lợi suất đã trở lại hình dạng bình thường ngay trước khi suy thoái bắt đầu, thường do lợi suất ngắn hạn giảm để phản ánh kỳ vọng về việc cắt giảm lãi suất.

Sau hơn hai năm đảo ngược, lợi suất trái phiếu kỳ hạn 2 năm đã giảm xuống dưới mức lợi suất trái phiếu kỳ hạn 10 năm cách đây hai tuần. Tuy nhiên, trong tuần này, chỉ số S&P 500 đã thiết lập mức cao kỷ lục mới sau khi Fed bắt đầu chu kỳ nới lỏng chính sách tiền tệ nhằm duy trì nền kinh tế ở trạng thái mà Chủ tịch Jerome Powell mô tả là "tích cực".

Liệu lần này có thực sự khác biệt? Những nhà phân tích tin tưởng vào tín hiệu của đường cong lợi suất không cho rằng như vậy. Họ thường bắt đầu bằng cách phân tích tâm lý thị trường. Wall Street luôn bán những kỳ vọng đầu tư lạc quan và ít ai muốn là người đầu tiên đề cập đến khả năng suy thoái.

"Tôi đã hai lần bị sa thải vì dự báo suy thoái. Việc dự báo của tôi chính xác không liên quan gì đến quyết định đó," nhà kinh tế Gary Shilling chia sẻ. Ông tin tưởng vào tín hiệu của đường cong lợi suất nhưng cũng cảnh báo rằng biến động của chỉ báo này không thể chỉ ra mức độ nghiêm trọng của bất kỳ đợt suy thoái nào.

Một thực tế đáng chú ý là thị trường chứng khoán tăng trưởng mạnh mẽ và các cảnh báo từ thị trường trái phiếu thường xuất hiện đồng thời. Năm 2000, hiện tượng đảo ngược bắt đầu hơn một tháng trước khi Nasdaq đạt đỉnh vào tháng 3 và kết thúc ba tháng trước khi suy thoái chính thức bắt đầu vào tháng 3/2001, theo đánh giá của Cục Nghiên cứu Kinh tế Quốc gia (NBER) - cơ quan xác định các chu kỳ kinh tế Hoa Kỳ. Năm 2006, chỉ số S&P 500 vẫn còn khoảng 20% đà tăng khi đường cong lợi suất bắt đầu đảo ngược vào tháng 6. Thị trường chứng khoán chỉ đạt đỉnh vào tháng 10/2007 - bốn tháng sau khi lợi suất trái phiếu trở lại trạng thái bình thường và hai tháng trước khi suy thoái chính thức bắt đầu.

Chênh lệch lợi suất giữa TPCP kỳ hạn 2 năm và 10 năm (tính theo điểm phần trăm)

"Đa số các nhà kinh tế chỉ bắt đầu dự báo suy thoái vào tháng 9/2008, không nhận ra rằng không phải cuộc khủng hoảng tài chính gây ra - mà chính chính sách của Fed là nguyên nhân, và cuộc khủng hoảng chỉ làm trầm trọng thêm tình hình," David Rosenberg của Rosenberg Research nhận định. Được coi là một trong những chuyên gia có quan điểm bearish trên Phố Wall, ông đã ủng hộ sức mạnh dự báo của đường cong lợi suất khi đó và tin rằng một cuộc suy thoái có khả năng cao sẽ xảy ra trong chu kỳ này.

Tuy nhiên, có rất ít sự đồng thuận về việc nên theo dõi đường cong lợi suất nào. Trong khi so sánh TPCP kỳ hạn 2 năm với 10 năm là phổ biến, nhiều nhà kinh tế thích bắt đầu với TPCP kỳ hạn 3 tháng. Chính Powell đã đưa ra lập luận để xem xét một đường cong chỉ bao gồm 18 tháng trong một bài phát biểu năm 2022.

Bộ phận chiến lược đầu tư của Goldman Sachs, chuyên tư vấn cho nhóm khách hàng siêu giàu, đang theo dõi bốn dạng đường cong lợi suất khác nhau. Mặc dù tất cả các đường cong này đều đã đảo ngược, họ vẫn chưa coi suy thoái là kịch bản cơ sở trong dự báo kinh tế. Brett Nelson của Goldman đặt câu hỏi: "Vấn đề then chốt là liệu hiện tượng đảo ngược này có phản ánh khả năng Fed tạo ra một cuộc hạ cánh mềm, hay chỉ đơn thuần là do Fed đang phản ứng chậm hơn so với diễn biến thị trường?"

Mỗi chu kỳ kinh tế đều có những đặc điểm riêng khiến người ta nghĩ "lần này sẽ khác". Năm 2000, làn sóng bùng nổ công nghệ đang tạo ra những biến đổi sâu sắc trong cấu trúc nền kinh tế. Năm 2006, hoạt động mua vào mạnh mẽ trái phiếu dài hạn của Trung Quốc và Nhật Bản đã gây áp lực giảm đối với lợi suất trái phiếu dài hạn. Trong chu kỳ hiện tại, yếu tố đặc biệt bao gồm tình trạng lạm phát nghiêm trọng hậu đại dịch.

Fred Carstensen, chuyên gia lịch sử kinh tế tại Đại học Connecticut, nhận định: "Quá khứ luôn tạo ra những ảnh hưởng kéo dài. Điều trớ trêu là ở đây, vấn đề nằm ở chỗ các nhà phân tích quá tập trung vào tiền lệ lịch sử của hiện tượng đảo ngược đường cong lợi suất mà bỏ qua những động lực ngắn hạn đang tác động đến thị trường."

Trong khi các nhà kinh tế vẫn đang tranh luận, các nhà đầu tư phải tiếp tục phân bổ vốn và hy vọng hạn chế tối đa rủi ro, bất kể kịch bản nào xảy ra. Bryan Whalen, Giám đốc đầu tư tại công ty quản lý tài sản TCW, nhận định: "Suy thoái kinh tế đã bị trì hoãn, nhưng chúng tôi không cho rằng nó sẽ được tránh khỏi hoàn toàn. Nếu dự báo của chúng tôi sai và nền kinh tế thực sự đạt được hạ cánh mềm, tiềm năng tăng trưởng sẽ bị giới hạn do chênh lệch lợi suất tín dụng đang ở mức thấp. Tuy nhiên, nếu dự báo của chúng tôi chính xác, đó sẽ là một cơ hội đầu tư đáng kể. Đây là một tỷ lệ rủi ro-lợi nhuận (risk-reward ratio) hấp dẫn."

Financial Times