Các Ngân hàng Trung ương trên thế giới – Phần 1: Cục dự trữ liên bang Mỹ

Anh Tùng, CFA

Senior Analyst

Trong series bài viết này, tôi sẽ cung cấp cho các bạn những thông tin về NHTW của các quốc gia lớn trên thế giới, các công cụ trong chính sách tiền tệ của họ, lãi suất chính sách và một số điều khác mà bạn cần quan tâm!

Tổng quan

Cục dự trữ liên bang Mỹ (Federal Reserve – Fed) là NHTW của Hoa Kỳ, và là nơi phát hành cũng như kiểm soát nguồn cung đồng dollar Mỹ (USD).

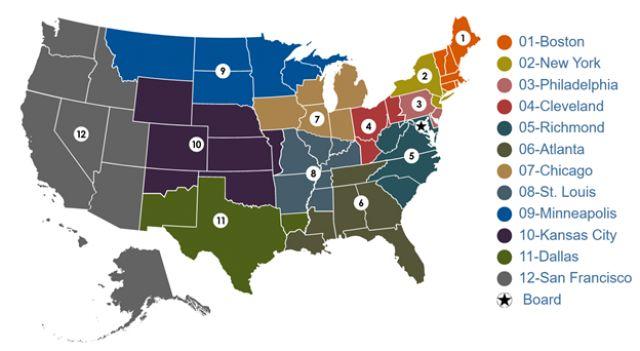

Fed được thành lập vào năm 1913, với trụ sở được đặt tại thủ đô Washington. Dưới trụ sở, Fed cũng có 12 ngân hàng Dự trữ khác trong hệ thống (Federal Reserve Districts) tại 12 bang khác nhau tại Mỹ.

Mục tiêu của Fed

Giống nhiều NHTW khác, mục tiêu kiểm soát lạm phát luôn được Fed đặt lên hàng đầu. Cụ thể, các chính sách tiền tệ của Fed đều hướng đến 3 mục tiêu chính:

- Giữ vững lạm phát ổn định ở mức 2% (mục tiêu này đã được điều chỉnh thành trung bình 2% trong cuộc họp tháng 9/2020)

- Tối đa hóa việc làm, hướng đến mục tiêu tỷ lệ thất nghiệp tự nhiên nằm trong khoảng 4.7-5.8%.

- Duy trì lãi suất dài hạn ở mức vừa phải.

Chủ tịch & Hội đồng Thống đốc

Chủ tịch (Chairman) hiện tại của Fed là ông Jerome Powell, cũng là một thành viên trong Hội đồng Thống đốc (Board of Governors) của Fed. Hội đồng Thống đốc là hội đồng đứng đầu trong tổ chức của Fed, chịu trách nhiệm về các quyết định chính sách tiền tệ. Hội đồng gồm 7 thành viên, trong đó có Chủ tịch, Phó Chủ tịch và 5 thành viên khác. Chủ tịch và Phó Chủ tịch được Tổng thống lựa chọn trong số 7 thành viên, và được chấp thuận bởi Thượng viện. Một nhiệm kỳ của Chủ tịch và Phó chủ tịch thường kéo dài 4 năm.

Hiện tại, Hội đồng Thống đốc của Fed chỉ còn 5 thành viên (2 vị trí trống), cùng với một chức vụ Phó chủ tịch Giám sát được bổ sung kể từ năm 2017. Các thành viên trong hội đồng hiện bao gồm:

- Ông Jerome H. Powell, Chủ tịch

- Ông Richard H. Clarida, Phó Chủ tịch

- Ông Randal K. Quarles, Phó chủ tịch giám sát

- Bà Michelle W. Bowman

- Bà Lael Brainard

Chính sách tiền tệ

Giống như nhiều NHTW khác, Fed cũng có những công cụ chính sách tiền tệ như dự trữ bắt buộc, lãi suất và OMO. Ngoài ra kể từ tháng 11/2008, trong bối cảnh cuộc khủng hoảng tài chính toàn cầu, Fed đã lần đầu tiên sử dụng chính sách nới lỏng định lượng lần đầu tiên trong tiền lệ của NHTW này.

Lãi suất điều hành và lãi suất chính sách

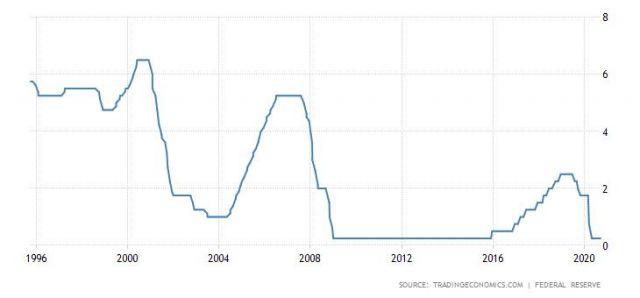

Lãi suất chính sách mà Fed quy định là lãi suất liên bang (Federal funds rate). Đây là mức lãi suất mục tiêu mà Fed hướng tới đối với lãi suất liên ngân hàng kỳ hạn qua đêm, thông qua tài khoản của các ngân hàng thương mại đặt tại Fed, nhằm đảm bảo tỷ lệ dự trữ bắt buộc. Do đó lãi suất này được Fed quy định trong một phạm vi, bởi lãi suất liên ngân hàng biến động khá nhiều và NHTW này không thể kiểm soát được trực tiếp. Hiện tại, lãi suất Fed funds đang ở phạm vi 0.00-0.25%, được Fed điều chỉnh vào ngày 16/3/2020 trong cuộc họp FOMC bất thường. Fed đã hạ lãi suất khẩn cấp trong bối cảnh đại dịch COVID-19 bùng phát.

Một loại lãi suất khác cũng được Fed đưa ra trong chính sách tiền tệ, đó là lãi suất tái chiết khấu (discount rate). Đây là mức lãi suất mà các ngân hàng thương mại phải trả khi vay tiền tại Fed, có đảm bảo bằng giấy tờ có giá như trái phiếu Kho bạc, với kỳ hạn tương đối ngắn (còn được gọi là vay thông qua cửa sổ chiết khấu (discount window)). Lãi suất tái chiết khấu được chia làm một số loại nhỏ hơn, bao gồm lãi suất tín dụng sơ cấp (primary credit rate) và lãi suất tín dụng thứ cấp (secondary credit rate). Lãi suất sơ cấp được áp dụng khi các tổ chức tín dụng đáp ứng được một số yêu cầu của Fed, nếu không họ sẽ phải vay với mức lãi suất thứ cấp. Lãi suất sơ cấp thường có giá trị bằng mức giới hạn trên của lãi suất quỹ liên bang, trong khi lãi suất thứ cấp cao hơn lãi suất sơ cấp 50 điểm cơ bản. Hiện tại, các mức lãi suất này đang lần lượt ở mức 0.25% và 0.75%.

Tỷ lệ dự trữ bắt buộc

Cũng trong cuộc họp FOMC bất thường vào ngày 16/3 vừa qua, các thành viên cũng đã thống nhất hạ tỷ lệ dự trữ bắt buộc của toàn bộ các tài khoản tiền gửi về mức 0%. Điều này góp phần làm gia tăng hơn nữa cung tiền, hạ lãi suất trên thị trường và kích thích nền kinh tế.

Nới lỏng định lượng (Quantitative Easing – QE)

Nếu như OMO chỉ dừng lại trong phạm vi mua trái phiếu chính phủ mà các ngân hàng thương mại nắm giữ, thì QE như một phiên bản nâng cấp của OMO, khi đó NHTW sẽ mua thêm nhiều giấy tờ có giá hơn như trái phiếu doanh nghiệp, cổ phiếu trên thị trường thứ cấp (bạn đọc có thể xem thêm tại bài viết về QE của Dubaotiente tại đây).

QE được Fed áp dụng lần đầu tiên vào tháng 11/2008, thời gian sau của cuộc khủng hoảng tài chính tại Mỹ. Các chính sách trước đó tỏ ra không hiệu quả bởi (1) nó không thể làm tăng cung tiền đủ để kích thích nền kinh tế hồi phục và (2) sau khi một loạt các ngân hàng như Lehman Brothers phá sản, các ngân hàng thương mại tỏ ra dè chừng hơn khi cho vay vì lo ngại tình trạng vỡ nợ, dẫn đến lượng cung tiền được bơm vào hệ thống các ngân hàng rơi vào bẫy thanh khoản. Gói QE đầu tiên (sau được đặt tên là QE1) với quy mô 600 tỷ USD cho các loại trái phiếu được bảo đảm bằng nhà ở (MBS), sau đó đến tháng 3/2009, quy mô của gói QE1 được mở rộng thêm 750 tỷ USD cho MBS và 300 tỷ USD trái phiếu Kho bạc.

Cho đến nay, Fed đã tung ra tổng cộng 4 gói QE. Gói QE gần nhất được tung ra vào ngày 23/3/2020, khi đại dịch COVID-19 tàn phá nền kinh tế, với quy mô không giới hạn.

Chương trình cho vay Main Street

Trong bối cảnh đại dịch COVID-19, ngoài chương trình QE không giới hạn, Fed cũng đưa ra chương trình cho vay Main Street, nhằm hỗ trợ các doanh nghiệp vừa và nhỏ đang gặp khó khăn do đại dịch. Fed Boston là ngân hàng chịu trách nhiệm chính về chương trình này, họ thành lập một cơ sở tín dụng chuyên biệt, cung cấp các khoản vay cho các doanh nghiệp vừa và nhỏ. Thông qua chương trình này, các doanh nghiệp có thể dễ dàng tiếp cận các khoản vay nhằm hỗ trợ vấn đề thanh khoản. Kỳ hạn của khoản vay lên tới 5 năm.

Cuộc họp Ủy ban Thị trường mở Liên bang

Những quyết định về chính sách tiền tệ của Fed chỉ được thảo luận và quyết định trong cuộc họp Ủy ban Thị trường mở (Federal Open Market Committee – FOMC). Cuộc họp này được tổ chức định kỳ 8 lần trong một năm, đôi khi cũng có thể có các cuộc họp bất thường như ngày 16/3/2020 vừa rồi. Chi tiết về cuộc họp này bạn hãy xem tại một bài viết của Dubaotiente tại đây.

Biên bản của cuộc họp FOMC cũng sẽ được công bố 3 tuần sau cuộc họp.

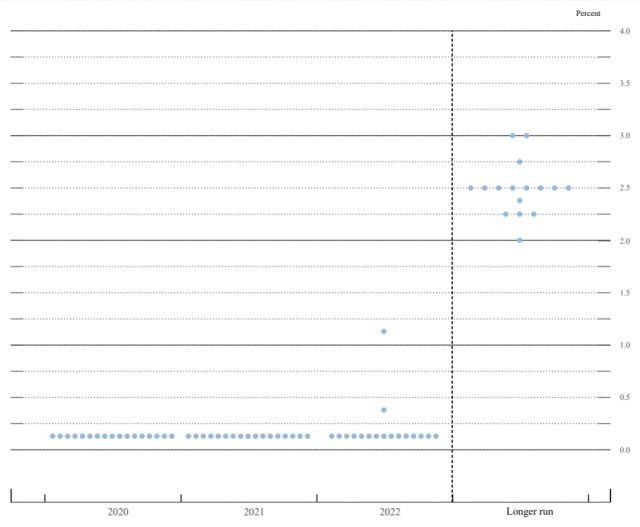

Biểu đồ Dot Plot

Đây là một vấn đề được nhiều nhà đầu tư quan tâm sau mỗi cuộc họp FOMC. Biểu đồ này thể hiện dự báo của các quan chức Fed về lãi suất quỹ liên bang vào cuối mỗi năm, thường sẽ là cuối năm hiện tại và 2 năm sau đó, và dự báo về lãi suất dài hạn cũng sẽ được họ dự báo trên biểu đồ. Mỗi dấu tròn trên biểu đồ thể hiện dự báo của một thành viên. 19 quan chức của Fed sẽ đưa ra dự báo của họ về lãi suất, bao gồm 7 thành viên trong Hội đồng Thống đốc, và 12 chủ tịch Fed tại 12 Ngân hàng Dự trữ trong hệ thống của Fed. Tuy nhiên hiện tại Hội đồng Thống đốc đang có hai ghế bỏ trống, nên trong biểu đồ Dot Plot dưới đây, bạn sẽ chỉ nhìn thấy 17 dấu tròn tại mỗi cột. Có thể dễ dàng nhận thấy, trong các năm 2020 và 2021, toàn bộ 17 thành viên đều dự báo lãi suất sẽ nằm trong phạm vi 0.00-0.25%, 15 thành viên dự báo lãi suất sẽ không đổi cho đến năm 2022, và lãi suất dài hạn được dự báo nhiều nhất ở mức 2.5%.