Các Ngân hàng Trung ương trên thế giới – Phần 4: Ngân hàng Trung ương châu Âu

Anh Tùng, CFA

Senior Analyst

NHTW châu Âu có gì đặc biệt? Các chính sách của họ như thế nào?

Tổng quan

Ngân hàng Trung ương châu Âu (European Central Bank – ECB) là cơ quan NHTW của các quốc gia khu vực Eurozone. ECB là nơi phát hành cũng như kiểm soát nguồn cung đồng Euro (EUR).

Eurozone, hay còn được gọi là Khu vực đồng Euro, bao gồm 19 quốc gia trong khối Liên minh châu Âu (EU) chấp thuận sử dụng đồng Euro là đồng tiền chính. Mặc dù khối EU có 27 quốc gia thành viên, tuy nhiên không phải quốc gia nào cũng sử dụng đồng Euro.

Tiền thân của ECB là Viện tiền tệ châu Âu (European Monetary Institute – EMI), được thành lập vào năm 1994. Cho đến năm 1998, ECB được ra đời và thực hiện các nhiệm vụ như hiện tại, với trụ sở được đặt tại thành phố Frankfurt, Đức. ECB là ngân hàng đứng đầu trong hệ thống Eurosystem, bao gồm ECB và 19 NHTW tại các quốc gia thành viên.

Mục tiêu của ECB

Các chính sách tiền tệ của ECB hướng đến hai mục tiêu chính: kiểm soát lạm phát và tối đa hóa việc làm. Mục tiêu lạm phát mà ECB hướng đến là thấp hơn nhưng gần với mức 2%.

Chủ tịch & Ban điều hành

Ban điều hành ECB bao gồm 6 thành viên, trong đó có Chủ tịch, Phó Chủ tịch và 4 thành viên khác. Các thành viên này được bổ nhiệm bởi Hội đồng châu Âu (European Council). Các thành viên trong Ban điều hành hiện nay bao gồm:

- Bà Christine Lagarde, Chủ tịch

- Ông Luis de Guindos, Phó Chủ tịch

- Ông Phillip R. Lane

- Ông Yves Mersch

- Bà Isabel Schnabel

- Ông Fabio Panetta

Chính sách tiền tệ

Giống như nhiều NHTW khác, ECB cũng có những công cụ chính sách tiền tệ như dự trữ bắt buộc, lãi suất và OMO. Ngoài ra, một số công cụ chưa từng có trong tiền lệ khác cũng được ngân hàng này áp dụng. Hãy cùng tìm hiểu ngay sau đây.

Lãi suất điều hành và lãi suất chính sách

ECB sử dụng 3 loại lãi suất điều hành chính:

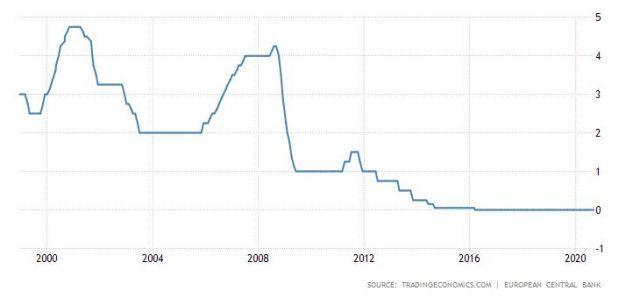

- Đầu tiên, lãi suất chính sách mà ECB quy định là lãi suất tái cấp vốn kỳ hạn 1 tuần (main refinancing rate). Đây là mức lãi suất mà các ngân hàng thương mại phải trả khi vay tiền tại ECB, thông qua cơ sở cho vay tái cấp vốn chính (main refinancing operation – MRO), có đảm bảo bằng giấy tờ có giá như trái phiếu. Lãi suất này hiện đang ở mức 0.00%, được ECB cắt giảm về mức này từ năm 2016.

- Tiếp đó là lãi suất vay qua đêm, là mức lãi suất mà các ngân hàng thương mại phải trả khi vay tiền tại ECB kỳ hạn qua đêm, thông qua cơ sở cho vay cận biên (marginal lending facility). Lãi suất này hiện đang ở mức 0.25%.

- Cuối cùng là lãi suất tiền gửi qua đêm, là mức lãi suất mà các ngân hàng thương mại được hưởng khi gửi tiền tại ECB với kỳ hạn qua đêm. Lãi suất này đang ở mức -0.50%, lần đầu tiên được cắt giảm về mức âm kể từ năm 2014.

Thông qua các loại lãi suất điều hành trên, ECB có thể kiểm soát gián tiếp các loại lãi suất trên thị trường, như lãi suất liên ngân hàng, thường sẽ nằm giữa lãi suất tiền gửi qua đêm và lãi suất vay qua đêm của ECB (bởi nếu cao hơn, các ngân hàng sẽ vay tiền qua ECB thay vì qua kênh liên ngân hàng; hoặc các ngân hàng sẽ ưu tiên gửi tiền tại ECB hơn là cho vay nếu lãi suất thấp hơn lãi suất tiền gửi).

Cơ sở cho vay tái cấp vốn dài hạn

Trong khi các chính sách tiền tệ tại các thời điểm khó khăn không tỏ ra hiệu quả, ECB đã tung ra các chương trình chưa từng có trong tiền lệ, đó là cơ sở cho vay tái cấp vốn dài hạn (Longer-term refinancing operations – LTRO). Trong khi MRO chỉ cung cấp thanh khoản cho các ngân hàng thương mại các kỳ hạn ngắn, thì thông qua LTRO, các ngân hàng thương mại có thể vay tiền tại ECB các kỳ hạn dài hơn, lên tới tối đa 4 năm.

Một trong số các chương trình LTRO mà ECB áp dụng đó là TLTRO (Targeted LTRO), mà mục tiêu chính của chương trình này đó là đưa khoản vay dễ dàng hơn và trở nên hữu ích đến các doanh nghiệp cũng như người tiêu dùng nhằm thúc đẩy nền kinh tế, trong bối cảnh nền kinh tế khu vực gặp rất nhiều khó khăn. Do đó, lãi suất của chương trình TLTRO sẽ được quyết định dựa trên việc các ngân hàng thương mại phân phối các khoản vay nhiều hay ít đến các cá nhân hoặc doanh nghiệp, thậm chí nếu các ngân hàng thương mại làm tốt, họ còn được hưởng mức lãi suất âm. ECB đã triển khai tổng cộng ba chương trình TLTRO, mà chương trình đầu tiên TLTRO I được áp dụng vào ngày 05/06/2014. Chương trình TLTRO III được áp dụng từ ngày 07/03/2019, hiện tại vẫn còn có hiệu lực. Các ngân hàng thương mại có thể hưởng mức lãi suất vô cùng ưu đãi -1% thông qua TLTRO III nếu đáp ứng đủ điều kiện.

Trong bối cảnh đại dịch COVID-19, ECB cũng đã tung ra chương trình cho vay tái cấp vốn dài hạn khẩn cấp đại dịch (Pandemic emergency LTRO – PELTRO) từ ngày 19/5/2020. Chương trình này cung cấp các khoản vay tái cấp vốn cho các ngân hàng thương mại với lãi suất -0.25%, kỳ hạn tối đa 16 tháng.

Chương trình mua tài sản

Nếu như Fed và BOE đã lần đầu tiên thông qua việc sử dụng gói QE từ sau cuộc khủng hoảng tài chính 2008, thì ECB lại không thể làm như vậy do vướng mắc một số điều luật. Phải đến tháng 10/2010, ECB mới có thể đưa ra các chương trình mua tài sản lần đầu tiên trong tiền lệ, là chương trình mua trái phiếu chính phủ (Securities Market Programme – SMP). Nhiều chương trình khác cũng được triển khai sau đó, như chương trình mua trái phiếu doanh nghiệp (Corporate Sector Purchase Programme – CSPP), chương trình mua trái phiếu có bảo đảm bằng tài sản, hay gói QE trị giá 2.5 nghìn tỷ Euro. Mới đây nhất, trong bối cảnh đại dịch COVID-19, chương trình mua tài sản khẩn cấp đại dịch (Pandemic Emergency Purchase Programme – PEPP) cũng đã được sử dụng bắt đầu từ tháng 3/2020, với quy mô ban đầu 750 tỷ Euro, nhằm mua nhiều loại tài sản có giá trên các thị trường. Hiện nay quy mô của chương trình này đã được mở rộng lên con số 1.35 tỷ Euro.

Cuộc họp chính sách tiền tệ

Những quyết định về chính sách tiền tệ của ECB chỉ được thảo luận và quyết định trong cuộc họp định kỳ của NHTW này, được tổ chức định kỳ 8 lần trong một năm.