Các nhà đầu tư đặt cược sự phục hồi của Hoa Kỳ sẽ khiến lợi suất trái phiếu dài hạn tăng cao!

Nam Anh

Senior Economic Analyst

Các nhà quản lý quỹ đánh cược ‘làn sóng xanh’ trong cuộc bầu cử ở Mỹ và những tin tức lạc quan về Covid-19 có thể làm giảm sự bất an đã bao trùm khắp các thị trường trong năm nay.

Các nhà quản lý quỹ đánh cược ‘làn sóng xanh’ trong cuộc bầu cử ở Mỹ và những tin tức lạc quan về Covid-19 có thể làm giảm sự bất an đã bao trùm khắp các thị trường trong năm nay.

Các cuộc khảo sát mới đây cho thấy xác suất ngày càng cao của 1 cuộc thống trị của Đảng Dân chủ, trong đó Joe Biden thắng cử Tổng thống và đảng Dân chủ chiếm quyền kiểm soát Lưỡng viện

Các nhà đầu tư đang ngày càng đặt cược vào sự sụt giảm của giá trái phiếu chính phủ các kỳ hạn dài của Mỹ, dự đoán rằng một chiến thắng của đảng Dân chủ tại cuộc bầu cử vào tháng tới và những bước tiến trong cuộc chiến chống lại Covid-19 có thể đe dọa nghiêm trọng đến giá của các tài sản trú ẩn.

Theo John Normand, chiến lược gia tại JPMorgan Chase, cái gọi là đặt cược về 1 đường cong lợi suất trái phiếu chính phủ dốc hơn, thứ sẽ đem lại lợi nhuận nếu lợi suất các trái phiếu kỳ hạn dài tăng nhanh hơn so với lợi suất trái phiếu kỳ hạn ngắn, đã đạt mức cao nhất trong một thập kỷ. Lợi suất sẽ tăng khi giá giảm.

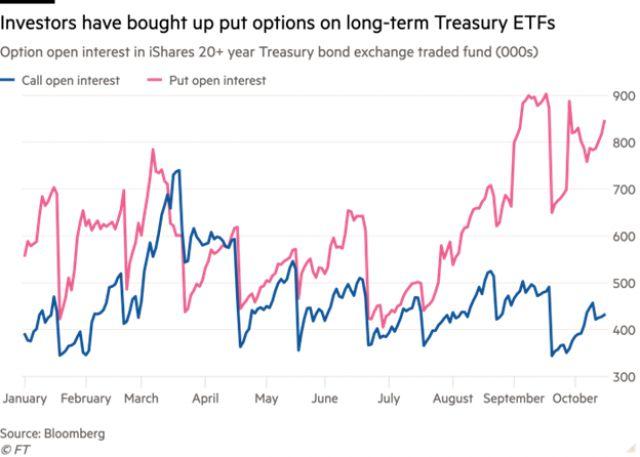

Một số quỹ đầu cơ cũng như các nhà đầu tư khác đã thiết lập các vị thế “short” thông qua các hợp đồng tương lai gắn với giá trái phiếu Kho bạc kỳ hạn 10 năm và 30 năm. Theo nhà tạo lập thị trường Susquehanna, 1 số các nhà đầu tư khác đã mua các quyền chọn bán để đặt cược ngược lại với vị thế của các quỹ ETF theo dõi giá trái phiếu. Dữ liệu của Bloomberg cho thấy số hợp đồng mở đối với các công cụ phái sinh trên, thước đo số lượng hợp đồng mà các nhà đầu tư đang nắm giữ, đang ở gần mức cao nhất trong năm nay.

Andrew Sheets, giám đốc chiến lược tài sản chéo tại Morgan Stanley, cho biết ông là một trong số những người cảm thấy đã đến lúc “đi ngược lại thị trường lãi suất” bằng cách đặt cược vào sự gia tăng của lợi suất trái phiếu Kho bạc 30 năm.

Ông nói: “Nếu bạn quan sát dư địa sụt giảm của lợi suất so với tiềm năng vụt tăng trở lại, đây rõ ràng là một giao dịch hấp dẫn. Hai chất xúc tác để giảm thiểu sự không chắc chắn là một loại vắc-xin, thứ có thể xuất hiện vào nửa cuối tháng 11 và cuộc bầu cử”.

Lợi suất trái phiếu kỳ hạn 30 năm đã sụt giảm trong gần 4 thập kỷ và tiếp túc giảm sâu hơn trong cuộc khủng hoảng covid-19 khi các nhà đầu tư hoảng sợ mua vào thứ tài sản được coi là nơi an toàn để cất giữ tiền mặt của họ. Vào cuối năm 2018, cái gọi là trái phiếu kỳ hạn dài có lợi suất gần 3.5%. Con số đó đã giảm xuống còn khoảng 1.5%.

Sự sụt giảm này được châm ngòi bởi Cục Dự trữ Liên bang Hoa Kỳ (FED) với việc cắt giảm lãi suất ngắn hạn xuống gần bằng 0, đồng thời khởi động một chương trình mua trái phiếu trên diện rộng để bù đắp thiệt hại kinh tế của cuộc khủng hoảng Covid-19. Việc đặt cược vào sự suy yếu của lợi suất đã giúp các quỹ đầu cơ vĩ mô như Brevan Howard và Caxton Associates thu được lợi nhuận lớn trong năm nay.

Nhưng lợi suất trái phiếu dài hạn đã nhích cao hơn trong những tháng gần đây. Ngay cả khi các nhà quản lý tiền tệ đặt cược rằng lãi suất ngắn hạn sẽ được duy trì cho đến khi nền kinh tế Mỹ lấy lại sức mạnh trước đại dịch, họ không tin rằng Fed sẽ giữ nguyên 1 áp lực tương tự lên lợi suất các trái phiếu kỳ hạn dài hơn.

Các cuộc khảo sát mới đây cho thấy xác suất ngày càng cao của 1 cuộc thống trị của Đảng Dân chủ, trong đó Joe Biden thắng cử Tổng thống và đảng Dân chủ chiếm quyền kiểm soát Lưỡng viện. Mô hình hóa bởi FiveThirtyEight, trang web theo dõi cuộc thăm dò, chỉ ra rằng Đảng Dân chủ có 73% cơ hội nắm quyền kiểm soát Thượng viện, tăng từ mức 61% vào đầu tháng. Các nhà đầu tư tin rằng một chiến thắng áp đảo của đảng Dân chủ có thể mở ra nhiều gói kích thích kinh tế hơn để hỗ trợ nền kinh tế Mỹ, đẩy mức kỳ vọng lạm phát lên và kéo theo lợi suất trái phiếu.

Erik Schiller, người đứng đầu bộ phần quản lý thanh khoản tại PGIM Fixed Income, cho biết một sự thống trị của Đảng Dân chủ sẽ là một “công thức bearish” cho giá trái phiếu Kho bạc, có khả năng đẩy lợi suất trái phiếu kỳ hạn 10 năm trở lại 1% từ mức hiện tại chỉ trên 0.7%.

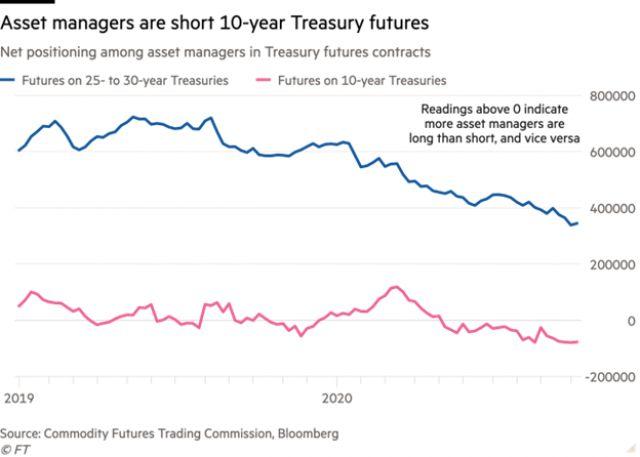

John Brady, giám đốc điều hành tại công ty môi giới hợp đồng tương lai RJ O’Brien, cho biết trong sáu tháng qua, các nhà quản lý tài sản đã tăng các vị thế “short” đối với các hợp đồng trái phiếu kho bạc kỳ hạn 10 năm, đồng thời giảm bớt vị thế “long” đã thiết lập đối với các hợp đồng tương lai trái phiếu kỳ hạn 30 năm.

Ông nói thêm rằng cách điều chỉnh vị thế trên cho thấy các nhà quản lý tài sản tin rằng có thể xuất hiện 1 sự gia tăng tạm thời của lạm phát, do đó họ đang rút ngắn thời hạn (duration) của danh mục trái phiếu chính phủ của mình.

Một số quỹ đầu tư đã bày tỏ lo ngại về việc lợi suất trái phiếu kho bạc các kỳ hạn dài duy trì ở mức thấp trong năm nay.

Quỹ đầu cơ Elliott Management của Paul Singer đã đặt câu hỏi tại sao các nhà đầu tư lại mua trái phiếu có thời hạn dài hơn từ các quốc gia lớn, trong một bức thư gửi cho các nhà đầu tư vào tháng 7 và được Financial Times đăng tải. Bức thư trích dẫn việc thu nhập được điều chỉnh theo lạm phát mà trái phiếu cung cấp hiện nay đang ở mức âm và mối đe dọa đối với các tài sản này nếu đà tăng giá của hàng hóa diễn ra nhanh hơn.

Các quỹ do máy tính điều khiển cũng nằm trong số các quỹ đầu tư thực hiện giao dịch theo kỳ vọng 1 đường cong lợi suất dốc hơn, theo Chỉ báo xu hướng của Société Générale, thứ mô hình hóa vị thế của các quỹ giao dịch theo xu hướng (trend-following funds). Mô hình cho thấy những nhà đầu tư này vẫn giữ đặt cược tăng giá đối với trái phiếu kỳ hạn 2, 5 và 10 năm nhưng đã chuyển sang đặt cược giảm giá đối với trái phiếu 30 năm khoảng một tháng trước.

Tuy nhiên, với việc đã có nhiều quỹ kỳ vọng lợi suất dài hạn sẽ tăng, một số nhà quản lý bắt đầu lo lắng về những gì họ coi là một giao dịch “crowded trade” (có quá nhiều nhà đầu tư đổ tiền vào 1 tài sản/ 1 vị thế hay 1 chiến lược giao dịch). Ông Normand của JPMorgan cảnh báo rằng các “vị thế cực đoan” như vậy trong các giao dịch cho 1 đường cong lợi suất dốc hơn có thể hạn chế mức lợi nhuận kiếm được.

Quỹ đa chiến lược của Dymon Asia có trụ sở tại Singapore là một trong những quỹ đặt cược vào 1 đường cong lợi suất dốc hơn. Nhưng đối tác sáng lập Danny Yong, người sở hữu quỹ đầu tư đã tăng gần 8% trong năm nay, cho biết nhu cầu lợi suất từ các nhà đầu tư và sự hỗ trợ của Fed sẽ hạn chế sự dốc lên của đường cong lợi suất. “Đây không phải là giao dịch tự tin nhất của chúng tôi”, anh nói thêm.

Russell Clark, giám đốc điều hành của Russell Clark Investment Management, quỹ đầu cơ có trụ sở tại London, trước đây gọi là Horseman Capital, đã bán hết các vị thế trái phiếu của mình vào đầu năm nay, theo một lá thư gửi nhà đầu tư được FT thu thập.

Ông Clark, người điều hành quỹ đầu tư với mức tăng 8.4% trong năm nay, cho biết: “Đối với trái phiếu Kho bạc, cũng giống như trái phiếu doanh nghiệp, chỉ nên thiết lập trạng thái “short”. Vấn đề thực sự là khi nào Fed sẽ để [giá] giảm,” ông nói thêm. "Về điều đó, tôi không biết."