Cuộc họp Fed trở nên vô vị khi Bộ Tài chính đang làm thay việc cho ngân hàng trung ương

Đức Nguyễn

FX Strategist

Sau hơn một năm với các cuộc họp "sôi động" của Fed, trong đó nhiều cuộc họp đã khiến thị trường phục hồi hoặc giảm dữ dội, quyết định của FOMC sắp tới sẽ rất trái ngược.

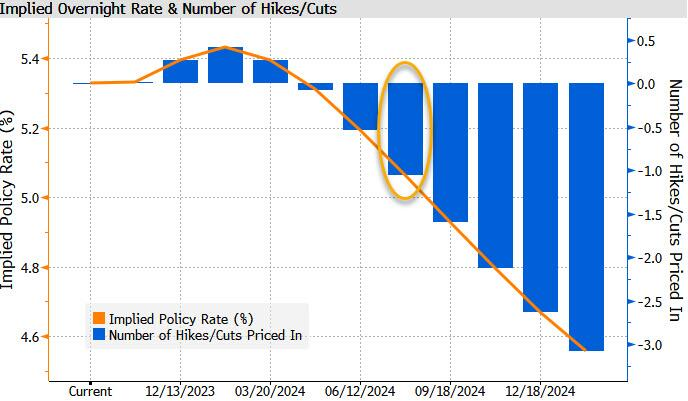

Fed gần như chắc chắn sẽ giữ nguyên lãi suất ở mức 5.25-5.50% (nhiều ngân hàng dự báo Fed đã kết thúc chu kỳ thắt chặt, khiến lần tăng lãi suất vào tháng 7 là lần cuối cùng và - không có gì đáng ngạc nhiên - cũng là đỉnh lãi suất định giá vào năm 2023), nên thay vào đó, trọng tâm sẽ chuyển sang vào tuyên bố và định hướng của chủ tịch Powell cho cuộc họp tháng 12, đặc biệt vì có không có dự báo kinh tế mới nào được công bố. Thị trường hiện đang định giá chỉ 1% khả năng tăng lãi suất trong tháng 11 và 27% trong tháng 12, giảm đáng kể so với tháng 9.

Cùng với đó, tuyên bố của Fed nhiều khả năng sẽ giống với tuyên bố của tháng 9 và giữ nguyên cụm từ có khuynh hướng diều hâu, "trong việc xác định mức độ củng cố chính sách bổ sung phù hợp..." Trong cuộc họp báo , chủ tịch Powell có thể tiếp tục lấy lý do điều kiện tài chính thắt chặt hơn (lợi suất trái phiếu cao hơn dẫn đến các điều kiện tài chính bị thắt chặt đáng kể và có thể tương đương với ba lần tăng lãi suất) để tạm dừng thắt chặt bất chấp tăng trưởng kinh tế mạnh mẽ, trong khi cũng cảnh báo rằng tăng trưởng tiếp tục nóng có thể cần đến thắt chặt hơn nữa. Nói cách khác, Fed đã xong việc, vì bây giờ Janet Yellen và gói kích thích tài khóa lố bịch của Bộ Tài chính - và việc phát hành nợ - đang thực hiện công việc của Powell thay cho ông.

Thị trường tiền tệ và nhiều quan chức Fed tin rằng Fed đã hoàn tất việc tăng lãi suất, với việc ngân hàng trung ương "tiến hành thận trọng" để tổng thắt chặt tích lũy tiếp tục phát huy tác dụng khi lạm phát hạ nhiệt và thị trường lao động tái cân bằng.

- Chủ tịch Powell, trong lần xuất hiện tại Câu lạc bộ Kinh tế New York vào ngày 19/10, cho biết dữ liệu trong những tháng gần đây cho thấy "tiến bộ hướng tới cả 2 mục tiêu của chúng tôi", lưu ý rằng việc giải quyết sự bóp méo liên quan đến đại dịch và chính sách tiền tệ hạn chế " hiện đang làm việc cùng nhau để hạ nhiệt lạm phát", và ông dường như hài lòng với chính sách hiện tại.

- Ông cũng không lo lắng về báo cáo CPI tháng 9 tăng trở lại, nói rằng "con đường này có thể gập ghềnh và mất một thời gian". Bài phát biểu được đánh giá là sự xác nhận về việc không tăng lãi suất tại cuộc họp tháng 11, đồng thời cũng đặt ra yêu cầu cao nếu Fed muốn tăng lãi suất trong cuộc họp tháng 12.

- Tuy nhiên, số liệu tăng trưởng kinh tế mới nhất (GDP quý III sơ bộ tăng 4.9%) đang khiến rủi ro đuôi nghiêng về việc Fed tiếp tục tăng lãi suất trong thời gian tới (thị trường định giá 20% khả năng trong tháng 12) trước lo ngại một giai đoạn lạm phát cầu kéo.

- Chủ tịch Fed Powell nói rằng “bằng chứng về sức mạnh tăng trưởng vượt xu hướng hoặc sự thắt chặt trên thị trường lao động không còn nới lỏng, có thể khiến lạm phát tiếp tục tăng và yêu cầu thắt chặt chính sách tiền tệ hơn nữa."

- Và trong khi các quan chức cho rằng lợi suất trái phiếu tăng mạnh ( điều kiện tài chính thắt chặt) đang làm thay cho việc tăng lãi suất, thì bối cảnh kinh tế tiếp tục cải thiện có thể thay đổi điều đó. Thành viên hội đồng thống đốc Fed Waller cho biết, "...nếu nền kinh tế thực tiếp tục cho thấy sức mạnh và lạm phát ổn định hoặc tăng tốc trở lại, có thể cần phải thắt chặt chính sách hơn nữa bất chấp lợi suất dài hạn tăng gần đây."

Dữ liệu kinh tế và tiêu dùng mạnh mẽ cũng khiến thị trường đẩy lùi định giá lần hạ lãi suất 25 điểm cơ bản đầu tiên về tháng 7/2024, với một số ít quan chức khi được đặt ra vấn đề này nói rằng việc hạ lãi suất phải để vào cuối năm sau.

- Điều này diễn ra sau khi dot plot tháng 9/2023 dự báo lãi suất cuối năm 2024 đã tăng 50 điểm cơ bản lên 500-5.25% so với tháng 6/2023. Một cuộc thăm dò của Reuters cho thấy 91 trong số 111 nhà kinh tế được khảo sát không cho rằng Fed sẽ hạ lãi suất cho đến ít nhất là quý II, còn kỳ vọng Fed sẽ cắt giảm lãi suất vào giữa năm 2024 đã giảm từ 71% xuống 55%.

- Ông Waller, khi được hỏi về vấn đề này, cho biết không ai mong đợi việc hạ lãi suất sớm xảy ra, đồng thời nói rằng Fed cần xem lạm phát tiến triển như thế nào trong 6 đến 12 tháng tới và sau đó mới xem xét việc hạ lãi suất.

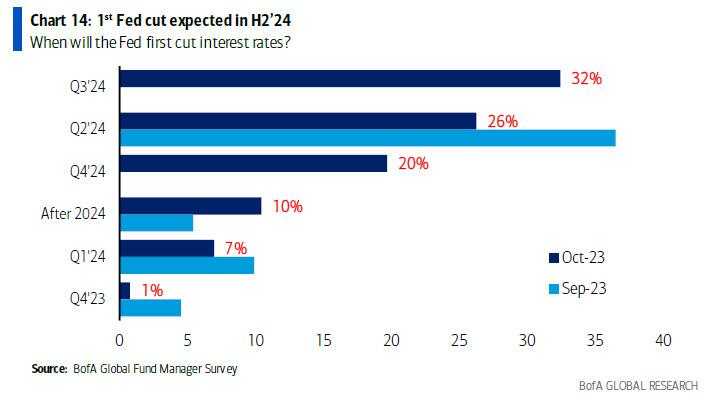

- Cuộc khảo sát các nhà quản lý quỹ mới nhất của BofA cho thấy kỳ vọng lần hạ lãi suất đầu tiên được đẩy từ quý II sang quý III/2024.

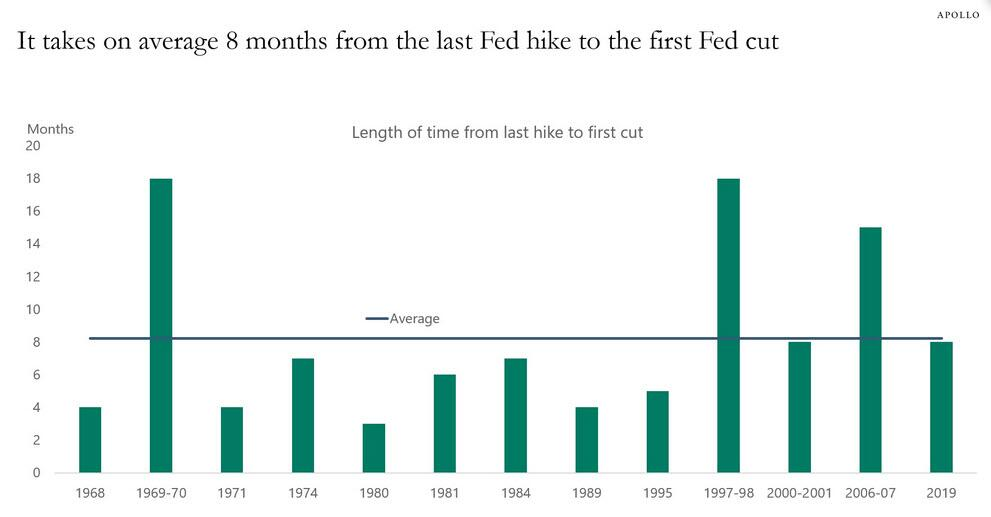

- Điều này không có nghĩa là việc hạ lãi suất không thể/sẽ không diễn ra sớm hơn: như kinh tế trưởng Torsten Slok của Apollo Global Management cho thấy, trung bình mất 8 tháng sau lần tăng lãi suất cuối cùng của Fed (giả sử là vào tháng 7) trước khi Fed hạ lãi suất. Cũng cần lưu ý: đã có 5 lần Fed hạ lãi suất trong vòng 5 tháng hoặc ít hơn.

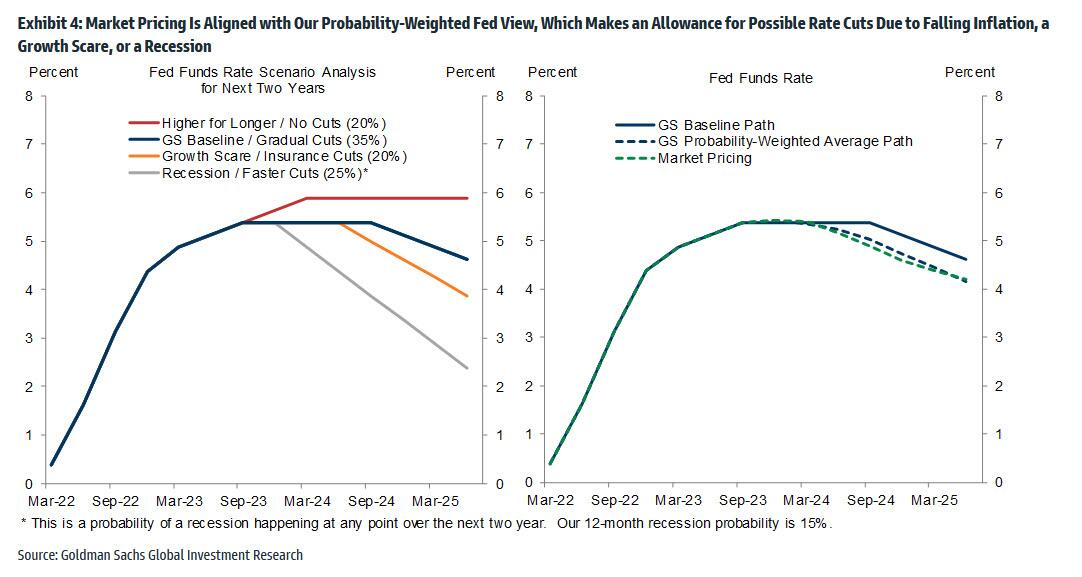

Nhìn nhanh vào báo cáo mới nhất của Goldman Sachs cho thấy ngân hàng này là một trong số ít các ngân hàng không dự báo Fed tăng lãi suất nữa: "Các quan chức Fed dường như đã ra hiệu rằng họ sẽ không tăng lãi suất trong cuộc họp tháng 11 và những nhận xét gần đây cho thấy họ không muốn tăng lãi suất nữa, khớp với dự báo của chúng tôi. Thị trường định giá gần như không có khả năng tăng lãi suất vào tuần tới và chỉ có 20% khả năng tăng lãi suất vào tháng 12."

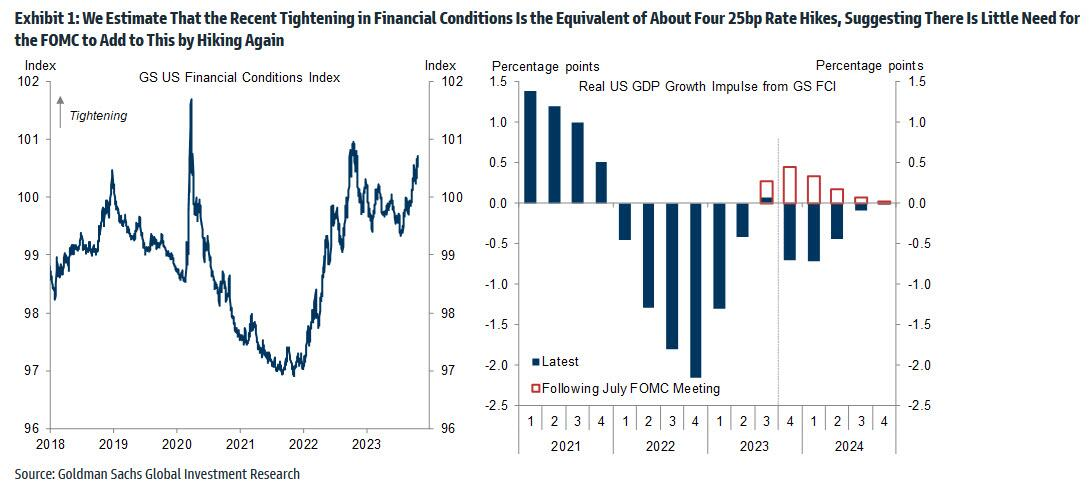

Goldman Sachs cũng lưu ý FOMC đã “thống nhất quan điểm rằng việc điều kiện tài chính thắt chặt gần đây do lợi suất dài hạn cao hơn đã khiến một lần tăng lãi suất khác trở nên không cần thiết”. Mặc dù các quan chức Fed đã đưa ra quan điểm này một cách thận trọng, nó có vẻ đơn giản theo chỉ số điều kiện tài chính của ngân hàng, " nói lên rằng điều kiện tài chính thắt chặt gần đây tương đương với khoảng bốn lần tăng lãi suất 25 điểm cơ bản." Hơn nữa, lợi suất tăng phần lớn do việc đánh giá lại lãi suất trung lập và phần bù kỳ hạn tăng, và vì lý do đó dường như khó có thể đảo ngược sớm.

Và dù chủ tịch Powell đã để ngỏ khả năng thắt chặt hơn nữa nếu tăng trưởng vẫn vượt xu hướng, Goldman Sachs trước đó đã lưu ý rằng tăng trưởng GDP quý IV sẽ giảm xuống 1.6% do tác động của việc nối lại thanh toán vay sinh viên và điều kiện tài chính thắt chặt phát huy tác dụng và đè nặng lên hoạt động chi tiêu của người tiêu dùng và nhà ở.

Cuối cùng, chiến lược gia Jan Hatzius của Goldman Sachs nói thêm rằng “nếu FOMC không tăng lãi suất vào tháng 12, tâm điểm có thể sẽ chuyển sang việc hạ lãi suất.” Kịch bản cơ sở của ngân hàng là lần hạ lãi suất đầu tiên rơi vào quý IV/2024, khi lạm phát PCE lõi sẽ giảm xuống dưới 2.5%. Những bình luận gần đây của ông Bostic, người cho rằng lần nới lỏng đầu tiên có thể diễn ra vào “cuối năm 2024”, và ông Waller, người đề xuất ngưỡng lạm phát 2.5%, cho thấy các quan chức Fed cũng có quan điểm tương tự.

Không giống như thị trường chung, Goldman Sachs nhận thấy khả năng không nhỏ là FOMC sẽ không hạ lãi suất trong năm tới, do lạm phát có thể không giảm đủ hoặc do các quan chức Fed có thể kết luận rằng không cần phải nới lỏng nếu tăng trưởng vẫn ổn định và thị trường lao động vẫn thắt chặt.

Tổng hợp tất cả lại, Peter Tchir, trưởng bộ phận chiến lược vĩ mô của Academy Securities - một trong những người đầu tiên cho rằng Bộ Tài chính đã thực hiện công việc của Fed - viết như sau:

- Độ trễ chính sách (do người vay thông minh kéo dài ra) đang bắt đầu có tác động, vì vậy họ cần thận trọng với giọng điệu diều hâu của mình.

- Họ đã mất một số quyền kiểm soát lợi suất dài hạn và thái độ diều hâu sẽ không giúp khắc phục được điều đó, ít nhất là khi những lo ngại về chính sách tài khóa đang chi phối những trái phiếu đó. Triển vọng tài khóa sẽ chỉ tồi tệ hơn khi lợi suất (và chi phí cấp vốn) tăng lên.

- Bất ổn địa chính trị đang ở mức cao và trong khi giá dầu có thể tăng cao hơn thì nguy cơ gián đoạn nền kinh tế toàn cầu là mối đe dọa lớn hơn và có thể khiến Powell do dự trong việc thắt chặt chính sách tiền tệ hơn nữa.

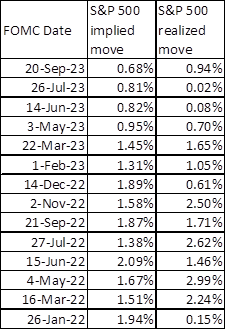

Cuối cùng: dù hầu hết mọi người đều mong đợi không có bất ngờ nào từ Fed, nhưng thị trường vẫn không thoải mái và biến động ngụ ý 1 ngày của S&P là 0.89%, cao nhất kể từ tháng 5, theo Goldman Sachs.

ZeroHedge