Đây là lúc kiểm chứng các công cụ của Fed hoạt động để kiểm soát bất ổn trên thị trường tiền tệ?

Thảo Nguyên

Junior Analyst

Dự trữ của các ngân hàng trung ương nên ở mức bao nhiêu là đủ?

Các ngân hàng trung ương lớn sẽ tiếp tục thu hẹp bảng cân đối kế toán của họ trong năm tới, rút tiền ra khỏi hệ thống tài chính, ngay cả khi cuộc chiến chống lạm phát đang tiến gần tới chiến thắng và lãi suất bắt đầu cắt giảm. Mục đích của NHTW là khôi phục vai trò của thị trường trong việc điều chỉnh cung tiền và ấn định giá. Để làm được điều trên thật không dễ dàng. Cục Dự trữ Liên bang cùng các tổ chức khác đang thử nghiệm một kịch bản phi thực tế: Tỷ lệ dự trữ tại Ngân hàng trung ương nên là bao nhiêu để các Ngân hàng cảm thấy thoải mái? Lần cuối cùng Fed đạt gần ngưỡng này vào tháng 9/2019, lãi suất ngắn hạn trên thị trường tiền tệ đã tăng chóng mặt và khiến một số quỹ phòng hộ phải tranh giành tiền mặt.

Nghe có vẻ kỳ lạ nhưng mối quan tâm này không thích hợp. Lãi suất tăng và dự trữ giảm đã gây ra cuộc khủng hoảng ngân hàng khu vực và sự sụp đổ của Ngân hàng Thung lũng Silicon.

Các ngân hàng Mỹ đang cạnh tranh gay gắt đối với hoạt động kinh doanh tiền gửi, đây là nguồn dự trữ quan trọng của ngân hàng, một số người coi vấn đề này là đáng lo ngại. Theo Mark Cabana - chiến lược gia lãi suất tại Bank of America Securities: Fed sẽ phải thu hẹp bảng cân đối kế toán của mình muộn hơn một chút. Tuy nhiên, Fed và Ngân hàng Anh đã tạo ra những cách mới để hỗ trợ thị trường tiền tệ, giúp họ tự tin hơn trong việc kiểm tra ngưỡng dự trữ nằm ở đâu. Điều này có thể trở thành "Game of chicken" về tiền tệ trong vài tháng tới.

Nói một cách dễ hiểu về cơ chế hoạt động của dự trữ: Dự trữ được tạo ra khi Chính phủ hoặc Ngân hàng Trung ương chi mua tài sản như Trái phiếu Kho bạc hoặc cho vay dựa trên tài sản này. Trước cuộc khủng hoảng tài chính năm 2008, các ngân hàng ở Mỹ, Anh và các nơi khác chủ yếu dự trữ bằng thông qua vay tư nhân. Các ngân hàng trung ương chỉ bổ sung những khoản thâm hụt nhỏ trong hệ thống. Tuy nhiên, kể từ đó, việc nới lỏng định lượng và dòng tiền mặt tràn vào để đưa nền kinh tế vượt qua đại dịch Covid-19 đã khiến hệ thống ngân hàng rơi vào tình trạng dư thừa rất lớn.

Các nhà hoạch địch chính sách muốn giữ mức dự trữ ở mức dồi dào, không quá mức và cũng không quá khan hiếm. Nhưng thế nào là dồi dào? Fed cho rằng điều này có liên quan đến quy mô nền kinh tế: Họ sẽ bắt đầu giảm tốc độ cắt giảm bảng cân đối kế toán khi dự trữ tương đương 10% GDP danh nghĩa và dừng lại khi đạt 9%( theo báo cáo thường niên gần đây nhất về Thị trường mở).

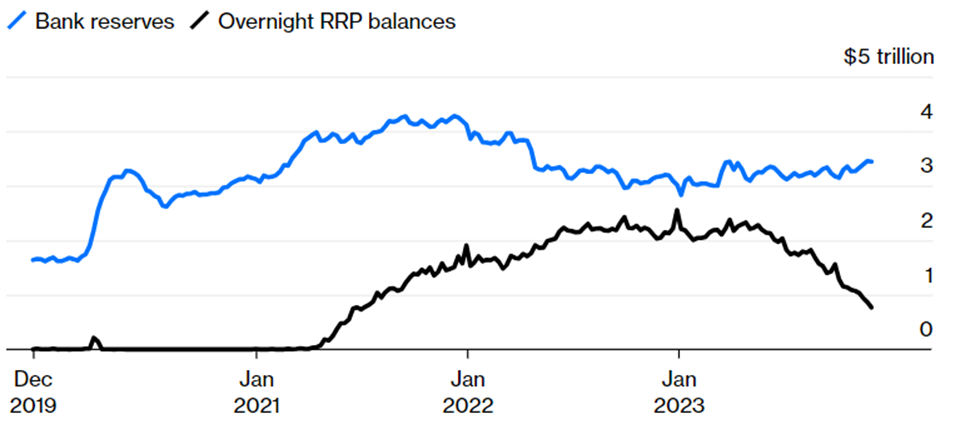

Hiện tại, dự trữ mà các ngân hàng Hoa Kỳ đang sở hữu đã giảm xuống còn khoảng 3.4 nghìn tỷ USD, đạt đỉnh 4.28 nghìn tỷ USD vào tháng 12 năm 2021. Ngưỡng khuyến nghị của Fed cho thấy ngưỡng dự trữ dồi dào là khoảng 2.6 nghìn tỷ USD, dựa trên GDP danh nghĩa hiện tại và dự báo tăng trưởng năm 2024. Con số này thấp hơn rất nhiều so với thời điểm các ngân hàng khu vực Hoa Kỳ trở nên khó khăn vào đầu năm nay khi dự trữ là 3 nghìn tỷ USD. Cabana của Bank of America cho rằng nếu dưới mức đó một chút, mọi thứ sẽ trở nên rắc rối đối với thị trường tiền tệ.

Trong năm nay, các ngân hàng đang cố gắng duy trì dự trữ ở mức cao ngay cả khi Fed thu hẹp bảng cân đối kế toán và Bộ Tài chính Mỹ sẽ vay nợ sau khi giải quyết được tranh chấp về trần nợ. Hai lý do này đều hút tiền ra khỏi hệ thống, thay vì các ngân hàng thua lỗ, nguồn dự trữ lại đến từ các quỹ thị trường tiền tệ. Những tổ chức này đã cho Fed vay hàng nghìn tỷ đô la thông qua Cơ chế Repo nghịch đảo. Các quỹ đã cắt giảm lượng tiền mặt đầu tư từ mức 2.4 nghìn tỷ USD vào cuối tháng 3 xuống chỉ còn 770 tỷ USD ở thời điểm hiện tại, thay vào đó tiền được chuyển sang kênh tín phiếu Kho bạc.

Biểu đồ 1: Việc phát hành trái phiếu và chính sách “thắt chặt định lượng” của Fed đã làm cạn kiệt dự trữ

Nguồn: Bloomberg

Note: RRP (Reverse Repo Facility) - Cơ chế Repo nghịch đảo

Giả thuyết được đưa vào thử nghiệm khi các quỹ thị trường tiền tệ quyết định rằng họ đã rút được nhiều tiền từ cơ sở đó như họ mong muốn. Các nhà phân tích không kết luận chính xác mức tối thiểu, nhưng ngay cả khi nó bằng 0, chúng ta sẽ đạt được mức đó trong vòng chưa đầy bốn tháng với tốc độ hiện tại.

Vì vậy, khả năng vào quý 2/2024, việc Fed siết chặt dự trữ sẽ tạo ra sự gián đoạn tương tự cuối năm 2019. Trước đó, lãi suất qua đêm có bảo đảm đã tăng cao tới 9% đối với những người vay khó khăn nhất vào thời điểm mà Lãi suất của Fed chỉ ở mức 2%.

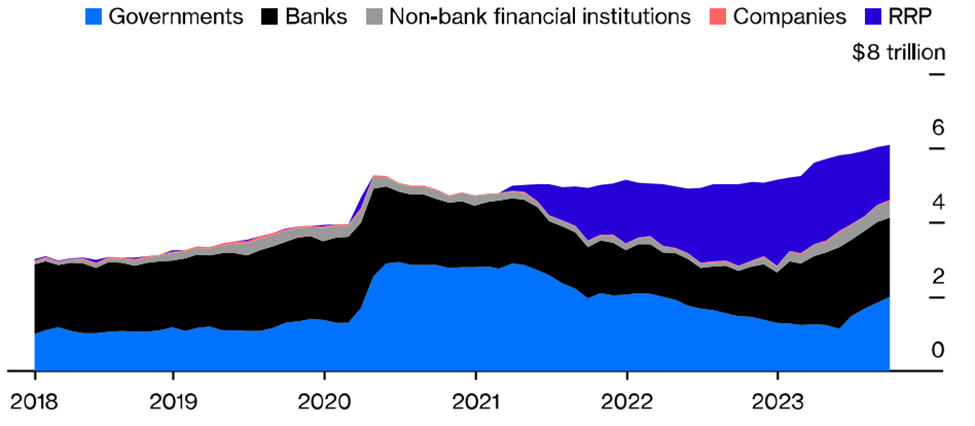

Đây là lúc cần đến các biện pháp phòng vệ mới của Fed. Thị trường tiền tệ đã thay đổi rất nhiều trong 5 đến 6 năm qua về cách dòng tiền chảy giữa các ngân hàng, quỹ thị trường tiền tệ và các nhà đầu tư muốn đặt cược bằng tiền vay, chẳng hạn như các quỹ phòng hộ. Ngày xưa, các ngân hàng thường cho nhau vay và vay từ các quỹ thị trường tiền tệ mà không cần tài sản bảo đảm. Hiện nay, hầu hết tiền chuyển sang dạng cho vay có bảo đảm thông qua repos (thỏa thuận mua lại), trong đó người đi vay bán trái phiếu cho người cho vay sau đó mua lại.

Biểu đồ 2: Các ngân hàng là những người đi vay lớn từ các quỹ thị trường tiền tệ

Nguồn: Bank for International Settlements

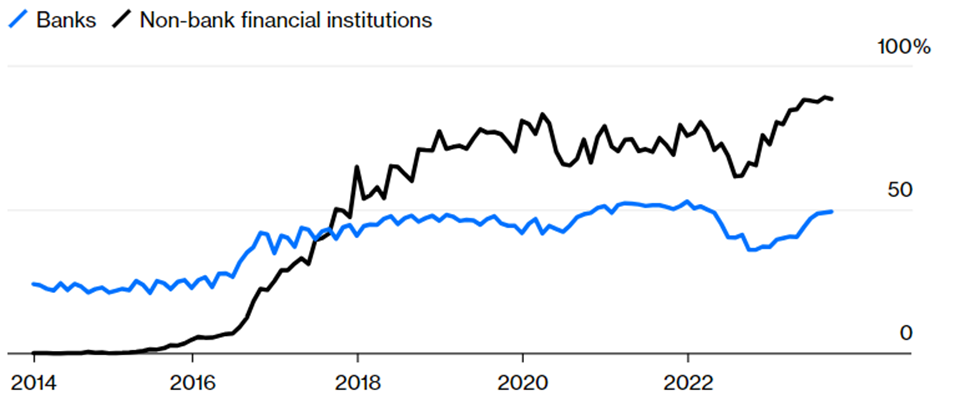

Đặc điểm thay đổi này đã trở thành hiện thực vào năm 2019, thậm chí còn chính xác hơn cho đến ngày nay theo nghiên cứu mới của Ngân hàng Thanh toán Quốc tế được công bố vào thứ Hai vừa rồi. Các quỹ thị trường tiền tệ cho các quỹ phòng hộ vay một ít, hầu như chỉ thông qua repo, và họ thậm chí còn cho các ngân hàng vay nhiều hơn, những ngân hàng này lại sử dụng repo để cho các quỹ phòng hộ và các nhà quản lý tài sản khác vay.

Biểu đồ 3: Repo là cách phổ biến nhất để vay từ các quỹ tiền tệ

Tỷ lệ cho vay của quỹ thị trường tiền tệ được thực hiện thông qua repo

Nguồn: Bank for International Settlements

Năm 2019, một số ngân hàng lớn nhất của Mỹ đã ngừng hoặc hạn chế nghiêm ngặt việc cho vay repo do họ lo lắng về mức dự trữ. Các ngân hàng vẫn hoạt động bình thường, nhưng nhiều khách hàng sử dụng đòn bẩy đã bị thiệt hại nặng nề do lãi suất vay tăng đột biến. Ngày nay, Fed có một cách mới để đưa tiền vào các thị trường repo chưa từng tồn tại trước đây đó là chính sách Standing Repo Facility (SRF), cho phép các ngân hàng chuyển nhu cầu vay vốn của khách hàng sang Fed nếu họ không muốn tự cho vay.

Điểm hay của cơ chế này là giúp an tâm cho người đi vay, tin tưởng vào ngân hàng, thay vì lo lắng về việc ngân hàng phải đi vay Fed để đáp ứng nhu cầu người đi vay. Điều đó có thể khiến khách hàng của họ nghĩ rằng ngân hàng đang gặp khó khăn, từ đó tạo ra một vấn đề lớn hơn. Ngân hàng Anh đã tạo ra một cơ sở tương tự vào năm ngoái với mục đích tương tự.

Các cơ sở này cung cấp cho các ngân hàng trung ương một tín hiệu khi họ đạt đến mức thấp nhất về lượng dự trữ mà hệ thống ngân hàng cần. Tuy nhiên, vì còn mới nên các ngân hàng có thể chưa hoàn toàn sẵn sàng sử dụng chúng, khiến chúng kém hiệu quả hơn mong đợi. Tuy nhiên, họ đang ngày càng gây dựng niềm tin cho các ngân hàng trung ương.

Bloomberg