Fed – Khó khăn chồng chất khó khăn

Lê Hải Linh

Junior Analyst

NHTW Mỹ buộc phải cân bằng giữa mục tiêu kiểm soát lạm phát và tránh cho nền kinh tế Mỹ rơi vào cuộc suy thoái mới

Đã đến lúc phải đánh đổi

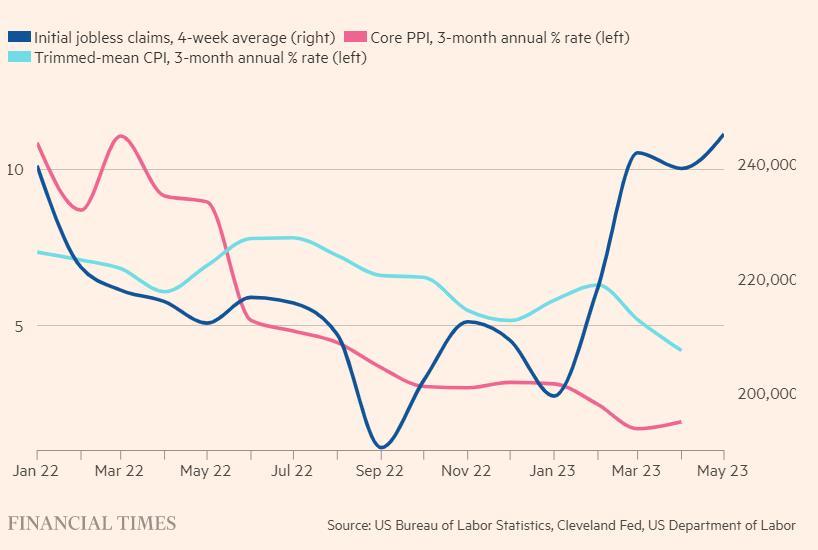

Nhìn chung, số liệu CPI của ngày thứ Tư vừa qua thật đáng khích lệ khi đây là tháng thứ hai liên tiếp lạm phát giá thuê nhà đã giảm. Chỉ số giá sản xuất của ngày hôm qua cũng được đánh giá tốt, PPI lõi đã giảm từ 10% xuống 3% trong 13 tháng. “Dữ liệu lạm phát đạt đỉnh vẫn đang trong quá trình tính toán,” Don Rissmiller của Strategas khẳng định. Đồng thời, sự gia tăng yêu cầu bảo hiểm thất nghiệp trong năm nay thêm bằng chứng cho thấy thị trường lao động chặt chẽ đang suy yếu. Tổng hợp lại, chúng ta có một nền kinh tế đang chậm lại và giảm phát.

Biểu đồ dưới đây minh họa điều này. Nó hiển thị dữ liệu của số đơn xin trợ cấp thất nghiệp (màu xanh đậm), PPI cốt lõi (màu hồng) và CPI trung bình đã giảm bớt (màu xanh nhạt). Số đơn xin trợ cấp thất nghiệp đang tăng vọt, PPI đang giảm nhanh và CPI được cắt giảm đang theo sau, nhưng với một cách chậm rãi hơn:

Trong một năm và nhiều thay đổi, Fed đã vật lộn trong việc đưa ra các quyết định chính sách tiền tệ trực tiếp do sử dụng dữ liệu lạc hậu. Nhưng ta không thể phủ nhận được rằng, nền kinh tế rõ ràng là quá nóng. Cả hai mặt của nhiệm vụ kép (ổn định giá cả và việc làm) đều chỉ theo hướng thắt chặt. Tuy nhiên, hiện tại hai mục tiêu này đang xung đột với nhau. Chúng tôi đã viết điều này vào tháng 7 năm 2022:

“Theo một nghĩa nào đó, công việc của Fed bây giờ thật dễ dàng. Lạm phát rất cao và thất nghiệp rất thấp. Những gì họ phải làm - tăng lãi suất, nhanh chóng - là rõ ràng. Nhưng hãy tưởng tượng một kịch bản trong đó lạm phát vẫn còn quá cao, chẳng hạn như 5%, và đang giảm xuống. Đồng thời, hãy tưởng tượng rằng tỷ lệ thất nghiệp cao hơn, chẳng hạn như tiệm cận 5% và đang tăng lên. Fed sẽ làm gì sau đó?”

Mọi thứ bây giờ tốt hơn chúng ta tưởng tượng khi lạm phát tổng thể thực sự là 5% và đang giảm, nhưng tỷ lệ thất nghiệp vẫn chỉ là 3.4%. Hoàn toàn có khả năng là việc thắt chặt được thực hiện cho đến nay - lãi suất tăng 500 điểm cơ bản, bán tháo 400 tỷ đô la tài sản và một số ngân hàng sụp đổ - là đủ để kiểm soát lạm phát mà không bị gia tăng quá nhiều tỷ lệ thất nghiệp. Giấc mơ hạ cánh êm ái, trước sự ngạc nhiên lớn lao của chúng tôi, vẫn còn có thể xảy ra.

Nhưng ngay cả trong một kịch bản lạc quan, lạm phát sẽ mất nhiều tháng để đạt mức tương đương 2%. Trong khi đó, nền kinh tế, mặc dù tương đối mạnh, nhưng lại mất cân bằng. Nó gần như hoàn toàn phụ thuộc vào người tiêu dùng Hoa Kỳ. Nếu thị trường lao động tiếp tục suy yếu, tăng trưởng có thể giảm nhanh. Và ở đỉnh điểm của một chu kỳ thắt chặt, chúng ta có thể dự cảm rằng sẽ có nhiều thứ nữa sẽ xảy ra, và làm xấu đi bức tranh kinh tế.

Những lựa chọn khó khăn đang đến với Fed. Việc tạm dừng lãi suất vào tháng 6 có vẻ hợp lý, nhưng câu hỏi thực sự là phải đợi bao lâu trước khi cắt giảm. Mr Futures Market đang đặt cược rằng nó sẽ không còn lâu nữa: một lần cắt giảm 25 điểm cơ bản vào tháng 9 và ba lần cắt giảm vào cuối năm.

Uber và Airbnb

Uber và Airbnb là những công ty có mô hình kinh doanh gần như giống hệt nhau, được xây dựng dựa trên các tài sản khác nhau. Cả hai đều điều hành các thị trường toàn cầu mà chủ sở hữu/nhà điều hành có thể cho khách hàng thuê tài sản. Trong một trường hợp, tài sản là một chiếc ô tô hay một ngôi nhà. Cả hai công ty đều kiếm tiền bằng cách tính phí người bán khi sử dụng hệ sinh thái của họ.

Sự giống nhau của hai doanh nghiệp được thể hiện rõ ràng bởi thực tế là các giá trị của chúng khá giống nhau và di chuyển cùng nhau. Đây là giá trị doanh nghiệp của hai: Tuy nhiên, có điều gì đó khác biệt sâu sắc về Uber và Airbnb. Một trong số họ kiếm được tiền còn người kia thì không.

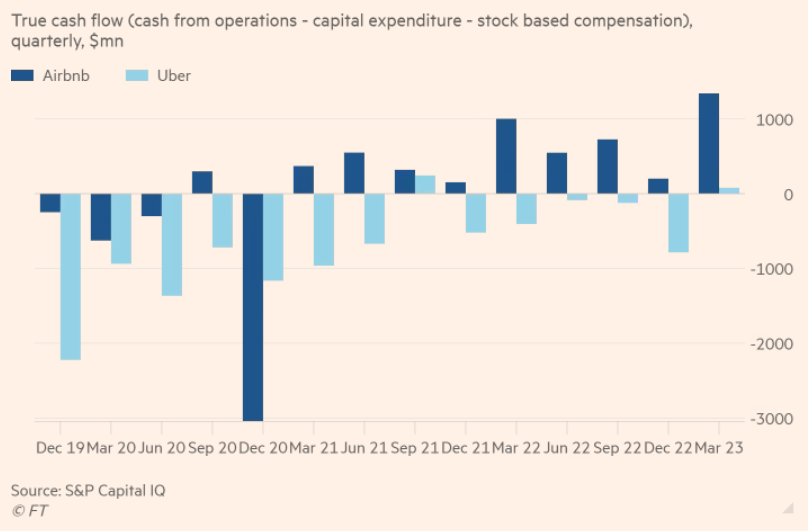

Cách đúng đắn để nghĩ về khả năng sinh lời của Uber là xét về dòng tiền tự do thực sự: dòng tiền hoạt động, trừ chi phí vốn và bồi thường dựa trên cổ phiếu. Đây là dòng tiền tự do thực hàng quý tại hai công ty:

Airbnb đã tạo ra 2.8 tỷ đô la tiền mặt trong bốn quý vừa qua, tỷ suất lợi nhuận trên doanh thu hơn 30%. Đây là một doanh nghiệp rất có lợi nhuận! Trong cùng khoảng thời gian đó, Uber đã đốt hơn 900 triệu đô la. Với sự giống nhau của các mô hình kinh doanh, làm sao để giải thích điều này? Tôi không biết chắc, nhưng tôi có một giả thuyết sơ bộ liên quan đến sự khác biệt cơ bản giữa ô tô và nhà ở.

Với các công ty sử dụng mô hình thị trường (“mạng lưới”, “nền tảng”), mô hình của họ thường liên kết lợi nhuận với quy mô. Có một giai đoạn trong khi mạng lưới đang được xây dựng, doanh nghiệp sẽ rơi vào thua lỗ, nhưng khi đạt đến một quy mô nhất định, chi phí sẽ ổn định và dòng tiền bắt đầu chảy vào. Nhưng với doanh thu của Uber, ở mức 33 tỷ đô la, gấp bốn lần của Airbnb, thật khó để tranh luận rằng quy mô giải thích sự khác biệt ở đây.

Một lý thuyết có liên quan chặt chẽ, có phần thuyết phục hơn là Uber, dù ở quy mô nào, đã quyết định đầu tư mạnh mẽ hơn so với Airbnb, hy sinh lợi nhuận hiện tại để có lợi nhuận sau này. Nói cách khác, Uber có thể sinh lời ở quy mô hiện tại nhưng lại chọn không làm như vậy. Đúng là Uber đang tăng doanh thu nhanh hơn Airbnb (58% trong 12 tháng qua, so với 32%). Cũng đúng là Uber đang bổ sung các dịch vụ mới (giao hàng, vận chuyển hàng hóa). Lý thuyết này có thể đúng, nhưng tôi nghi ngờ rằng đó không phải là toàn bộ câu chuyện.

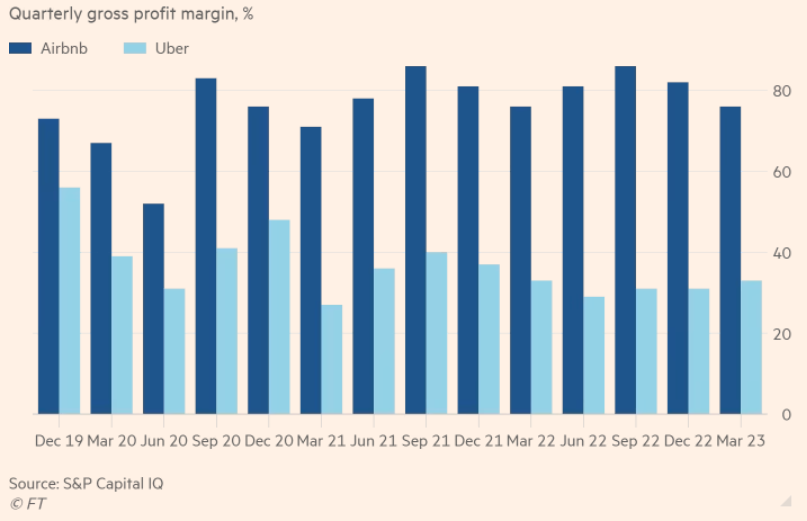

Điều khiến tôi nghi ngờ đó là sự khác biệt lớn giữa tỷ suất lợi nhuận gộp của hai công ty:

Đối với cả hai, doanh thu là các khoản phí được tính cho chủ sở hữu/người điều hành tài sản. Đây là những gì Uber nói về chi phí doanh thu (nghĩa là chi phí được trừ khỏi doanh thu để đạt được lợi nhuận gộp):

“Chi phí doanh thu, không bao gồm khấu hao, chủ yếu bao gồm một số chi phí bảo hiểm liên quan đến các dịch vụ di động và giao hàng của chúng tôi, phí xử lý thẻ tín dụng, phí ngân hàng, trung tâm dữ liệu và chi phí mạng, thiết bị di động và chi phí dịch vụ, chi phí phát sinh với nhà cung cấp dịch vụ cho Uber Dịch vụ vận chuyển hàng hóa, số tiền liên quan đến việc bồi hoàn tiền vé và các tổn thất thẻ tín dụng khác.”

Và đây là Airbnb:

“Chi phí doanh thu bao gồm chi phí xử lý thanh toán, bao gồm phí người bán và khoản bồi hoàn, chi phí liên quan đến trung tâm dữ liệu của bên thứ ba được sử dụng để lưu trữ nền tảng của chúng tôi và khấu hao phần mềm được phát triển nội bộ và công nghệ đã mua.”

Một điểm khác biệt ở đây là Airbnb bao gồm khấu hao công nghệ trong dòng chi phí doanh thu trong khi Uber đưa nó vào một dòng khác trong báo cáo kết quả hoạt động kinh doanh. Nhưng điều này sẽ làm cho tỷ suất lợi nhuận gộp của nó cao hơn so với Airbnb, chứ không phải thấp hơn.

Một sự khác biệt khác, có thể quan trọng hơn là Uber ghi nhận chi phí bảo hiểm ngay lập tức. Điều này nêu lên một điểm quan trọng: bạn không thể phá sập một ngôi nhà. Tôi đoán rằng chi phí bảo hiểm cho mỗi đơn vị doanh thu tại hoạt động kinh doanh của Uber cao hơn nhiều so với của Airbnb và những chi phí cao hơn này gần như hoàn toàn không thay đổi, nghĩa là chúng tăng theo doanh thu.

Tôi còn rất nhiều điều cần đào sâu ở hai công ty hấp dẫn này; điều rõ ràng là giá vốn hàng hóa của Uber bao gồm các chi phí biến đổi lớn mà Airbnb không có.

Financial Times