Góc nhìn về việc đặt kỳ vọng vào cắt giảm lãi suất

Quỳnh Nguyễn

Currency Analyst

Ngân hàng Trung ương dĩ nhiên không phải là liều thuốc để chữa trị Coronavirus, nhưng thị trường chứng khoán, vốn đã quen với 11 năm hỗ trợ của Cục Dự trữ Liên bang, thì đang cho thấy điều ngược lại.

Chứng khoán đạt đỉnh cao nhất trong 14 tháng khi thị trường đặt cược nhóm bảy Ngân hàng Trung ương sẽ phản ứng bằng chính sách tiền tệ đối với sự bùng phát đang đe dọa nền kinh tế toàn cầu. Bất cứ ai đã từng theo dõi động thái của FED hỗ trợ thị trường với “liều thuốc chính sách” trong các năm vừa qua có thể dễ hiểu tại sao chứng khoán lại tăng mạnh nhất thập kỷ vào thứ Hai. Nhưng càng lúc càng có nhiều người lo lắng rằng xung lực này, dù được bảo trợ, sẽ không kéo dài.

Chính sách tiền tệ nới lỏng không giúp gì được cho vấn đề đi lại đang bị thắt chặt, hoặc việc một loạt sự kiện kinh tế buộc phải hủy bỏ đang bắt đầu làm chậm các nền kinh tế trên thế giới, khi mà các chính phủ đang phải tập trung vào việc ngăn chặn sự lan tỏa của virus, mối lo ngại vẫn còn đấy và chưa hề mất đi. Nằm ngoài khả năng can thiệp của Ngân hàng Trung ương, tin tức về virus ngày càng tồi tệ hơn vào thứ Hai với nhiều trường hợp tử vong ở Hoa Kỳ, vấn đề đi lại bị thắt chặt và sự gia tăng của các ca lây nhiễm mới.

“Làm sao việc cắt giảm có thể khiến người ta đặt chân lên máy bay? Việc cắt giảm có thể giúp các nhà máy ở Trung Quốc mở cửa lại như thế nào?” Peter Boockvar, giám đốc đầu tư của Tập đoàn tư vấn Bleakley, đặt câu hỏi

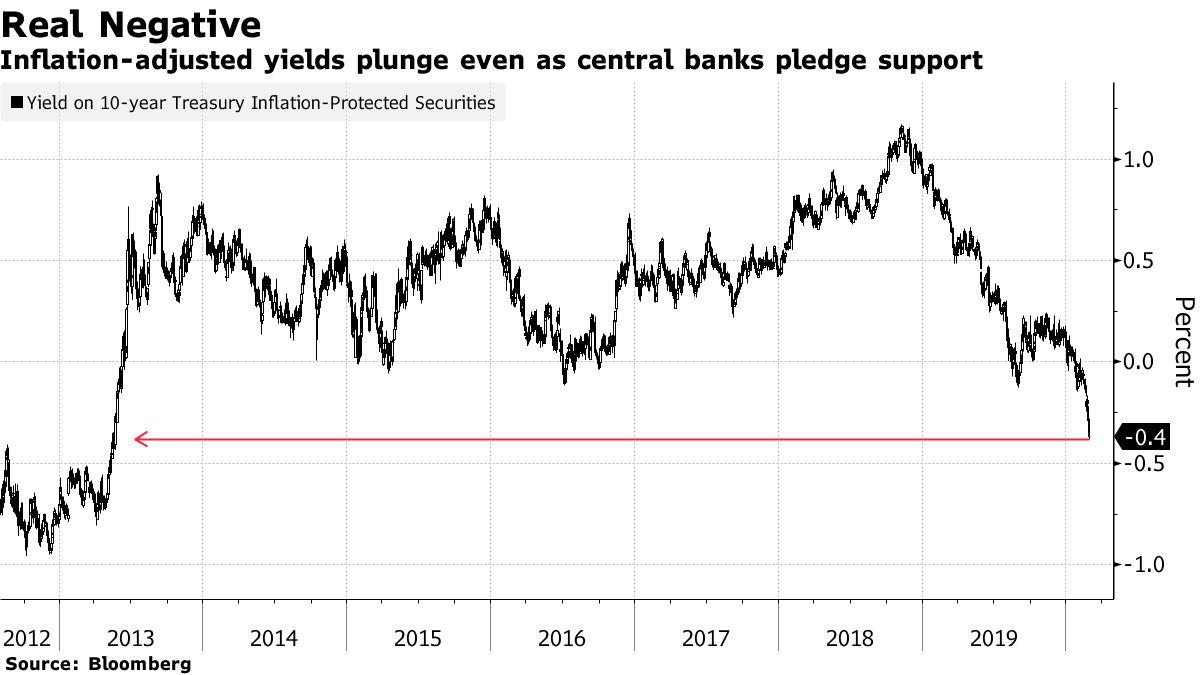

Các tài sản rủi ro đã thiệt hại nặng nề vào tuần trước trong bối cảnh lo ngại ngày càng tăng về tác động bùng phát của dịch bệnh lên nền kinh tế. Chỉ số S&P 500 đã giảm 13% từ đỉnh mọi thời đại. Một cơn sốt toàn cầu về trú ẩn khiến lợi suất kho bạc Mỹ 10 năm xuống mức thấp nhất mọi thời đại là 1.02% vào thứ Hai, còn các vết nứt trên thị trường tín dụng đã làm rối loạn giới đầu tư.

S&P 500 đã tăng 4.6% trước diễn biến cuộc hội đàm G7 qua điện thoại vào thứ Ba. Tuy nhiên, một loạt tin xấu đang chờ đợi tiếp sau đó: Khách sạn Hyatt đã rút lại triển vọng thu nhập năm 2020, trong khi Visa và Microchip Tech cắt giảm dự báo thu nhập của họ.

Chủ tịch FED Jerome Powell trấn an các nhà đầu tư vào thứ Sáu tuần trước khi ông đưa ra một tuyên bố hiếm hoi rằng Ngân hàng Trung ương sẵn sàng có “hành động thích hợp” để hỗ trợ nền kinh tế. Các nhà kinh tế của Goldman Sachs Group Inc. nói rằng FED có thể hành động ngay cả trước khi có thông báo chính thức.

Thị trường cổ phiếu phản ứng bằng một cú hồi lên sau màn bán tháo mạnh mẽ là điều khá dễ hiểu, cũng giống như cách mà cổ phiếu bắt đầu rơi khi đạt đến đỉnh cao của mọi thời đại. Khi giá cổ phiếu rơi quá mạnh, đo lường kỹ thuật cho thấy cổ phiếu đã ở trạng thái “quá bán” và phát tín hiệu mua vào. Nói ngắn gọn hơn, đà bán tháo sẽ phải ngừng lại ở đâu đó.

Điều đó khiến các nhà đầu tư tập trung vào việc liệu cắt giảm lãi suất sẽ giúp được gì cho thị trường. Nó có thể giảm bớt tình trạng điều kiện tài chính chặt, nhưng không rõ sẽ giúp gì cho chuỗi cung ứng đang bị gián đoạn, khiến các công ty lâm vào khốn đốn trong vấn đề tìm kiếm lợi nhuận, theo Paul Markham.

“Phản ứng tích cực này chỉ xảy ra rất ngắn ngủi” Markham, giám đốc danh mục đầu tư vốn cổ phần toàn cầu tại Newton Investment Management cho biết.

Có một số bằng chứng cho thấy những cú sốc nguồn cung đã và đang tấn công nền kinh tế Hoa Kỳ. Chỉ số quản lý cung ứng cho thấy các vấn đề về chuỗi cung ứng toàn cầu đang gây tác động nặng nề đến ngành sản xuất.

Không phải ai cũng đồng ý rằng việc cắt giảm lãi suất của FED sẽ là một “liều thuốc vô bổ”. Chính sách nới lỏng có thể thúc đẩy một làn sóng tái cấp vốn thế chấp tương tự như những gì xảy ra sau khi FED hạ lãi suất ba lần vào năm 2019, theo Bob Michele, Giám đốc Đầu tư Quản lý Tài sản của JPMorgan.

“Tôi không đồng ý khi có ai đó nói rằng việc cắt giảm lãi suất không làm được gì nhiều”. Michele nói trên phỏng vấn truyền hình Bloomberg. “Khẳng định việc cắt giảm lãi suất giúp tái cấp vốn cho người tiêu dùng, và họ sẽ dùng các khoản này để chi tiêu nhiều hơn”

Theo quan điểm của Peter Tchir tại Academy Securities, chính sách tiền tệ là hoàn toàn vô nghĩa để giải quyết các hiệu ứng tác động lan toả kinh tế toàn cầu. Chính sách tài khóa có mục tiêu - chẳng hạn như cắt giảm thuế - sẽ phù hợp hơn để hỗ trợ các công ty giao dịch toàn cầu xây dựng lại chuỗi cung ứng của họ. Ngoài ra, FED có nguy cơ “hết đạn” nếu họ cắt giảm ngay lập tức, Tchir nói.

“FED sẽ cắt giảm, cổ phiếu sẽ nhanh chóng hồi phục và bắt đầu lại bị bán tháo lần nữa. Nếu giá rơi xuống mức thấp hơn cả mức trước khi cắt lãi, thì tình hình sẽ càng tồi tệ hơn so với lúc chưa cắt.” Tchir, chiến lược gia vĩ mô tại Học viện cho hay. “Fed xả hết đạn ra khỏi súng nhưng lại không bắn trúng mục tiêu”

Tất nhiên, các Ngân hàng Trung ương còn có các công cụ khác để sử dụng ngoài việc đơn thuần là hạ lãi suất. Mặc dù chỉ cắt giảm lãi suất không thôi thì khó có thể thay đổi hành vi thị trường, nhưng cũng có thể coi đây là tiền thân của các biện pháp kích thích đáng kể hơn về sau, chẳng hạn như gia tăng tính thanh khoản hoặc mua vào tín phiếu kho bạc, theo Anik Sen từ PineBridege Investment.

Đây là một dấu hiệu cho thấy FED sẵn sàng cung cấp nhiều kích thích tiền tệ hơn khi cần thiết, ông Sen, người đứng đầu toàn cầu về cổ phiếu tại PineBridge - công ty quản lý hơn 100 tỷ đô la, cho hay. “Việc cắt giảm có thể không giúp ích nhiều, nhưng sự gia tăng thanh khoản lại khá quan trọng đối với hướng đi của thị trường”