"Lãi suất cao trong thời gian dài hơn" - Đừng tin những gì Fed nói

Thảo Nguyên

Junior Analyst

Thị trường đang tiêu hóa thông điệp từ Fed rằng sẽ giữ lãi suất “cao hơn trong thời gian dài hơn”, khiến lợi suất TPCP ở các kỳ hạn đồng loạt tăng mạnh. Tuy nhiên, sự thật trong quá thông thường không diễn ra như những gì mà các quan chức hay chủ tịch Fed, Jerome Powell phát biểu.

Các quan chức Cục Dự trữ Liên bang gần đây đã đưa ra các tuyên bố và các bài phát biểu công khai nhằm củng cố quan điểm của Fed về lãi suất sẽ "cao hơn trong thời gian dài hơn".

• Bà Michelle Bowman, thành viên trong Hội đồng Thống đốc của Fed và là thành viên bỏ phiếu của Ủy ban Thị trường mở Liên bang (FOMC) cho biết: "Lạm phát vẫn còn quá cao, Ủy ban sẽ tăng lãi suất hơn nữa và giữ lãi suất ở mức hạn chế trong thời gian dài để đưa lạm phát về mức mục tiêu 2% một cách kịp thời”.

• Susan M. Collins, Chủ Tịch Cục Dự Trữ Liên Bang Boston nhận thấy lãi suất sẽ được duy trì ở mức cao hơn và lâu hơn so với dự đoán và Fed sẽ thắt chặt hơn nữa, các nhà hoạch định chính sách sẽ tiếp tục thực hiện mục tiêu của Fed.

• Bà Mary Daly, chủ tịch của Cục Dự trữ Liên bang San Francisco nói: “Còn quá sớm để tuyên bố chiến thắng lạm phát. Chúng tôi sẽ không hài lòng cho đến khi tin rằng lạm phát đang tiến gần tới mục tiêu hơn.”

Nói cách khác, dù có dấu hiệu suy thoái xảy ra, sức mua người tiêu dùng giảm và lạm phát đã được kiểm soát thì Fed vẫn kiên quyết tăng lãi suất và có thể tăng 1 lần nữa trong năm nay. Theo các quan chức Fed, các nhà đầu tư không nên kỳ vọng Lãi suất Quỹ Liên bang ("FFR") sẽ sớm giảm xuống. Ngay cả khi lãi suất cuối cùng cũng bắt đầu giảm đi chăng nữa thì đó cũng sẽ là một quá trình diễn ra từ từ trong nhiều năm.

Ít nhất đó là những gì Fed đang cho thị trường thấy, nhưng những hứa hẹn trong tương lai của Fed liệu có đáng tin cậy không?

Trong những năm qua, Fed đã nhiều lần không thực hiện như lời đã tuyên bố. Trong văn học, đây là cách tác giả cố tình giữ lại thông tin quan trọng hoặc khiến người đọc/khán giả tin vào điều gì đó không đúng sự thật.

Những gì Fed nói hoặc gợi ý sẽ thực hiện trong tương lai là một trong những công cụ họ sử dụng để gây ảnh hưởng hoặc thao túng tâm lý thị trường.

Nhà phân tích vĩ mô Austin Rogers đã nói thị trường và người tiêu dùng phản ứng với những tuyên bố công khai của Fed về những dự định Fed sẽ thực hiện, điều này sẽ ảnh hưởng đến kỳ vọng thị trường và Fed sẽ bớt đi gánh nặng về chính sách tiền tệ điều chỉnh lãi suất thực tế. Đây không chỉ là quan điểm của nhà phân tích mà chính các quan chức của Fed cũng thừa nhận điều này.

Cựu Chủ tịch Fed Ben S. Bernanke nhấn mạnh thêm, khi còn làm việc tại Cục Dự trữ Liên bang, ông nhận thấy đôi khi chính sách tiền tệ 98% là nói và chỉ 2% là hành động. Khả năng định hướng kỳ vọng thị trường về chính sách tương lai thông qua các tuyên bố công khai là một trong những công cụ mạnh mẽ nhất mà Fed có. Năm 2013, ông có một bài phát biểu giải thích về vấn đề này:

Ngày nay, kỳ vọng của công chúng về lộ trình chính sách tiền tệ trong tương lai rất quan trọng vì kỳ vọng tác động trực tiếp đến điều kiện tài chính hiện tại, từ đó ảnh hưởng đến sản lượng, việc làm và lạm phát theo thời gian. Ví dụ, vì các nhà đầu tư có thể tự do lựa chọn giữa việc nắm giữ chứng khoán dài hạn hoặc trading ngắn hạn, lãi suất dài hạn có mối liên hệ chặt chẽ với kỳ vọng của nhà đầu tư về lãi suất ngắn hạn. Nếu các nhà hoạch định chính sách tiền tệ dự kiến sẽ giữ lãi suất ngắn hạn ở mức thấp thì lãi suất dài hạn cũng sẽ thấp theo, tất cả các yếu tố khác đều không đổi. Nói tóm lại, kỳ vọng thị trường rất quan trọng đối với chính sách tiền tệ, quan trọng đến mức ngân hàng trung ương có thể thực hiện chính sách hiệu quả hơn bằng cách nỗ lực định hình những kỳ vọng đó.

Câu chuyện lãi suất có thể cao hơn trong thời gian dài hơn của Fed chủ yếu là để định hướng kỳ vọng thị trường, đây là nỗ lực của Fed nhằm hạ nhiệt chi tiêu người tiêu dùng và thúc đẩy lãi suất dài hạn tăng. Điều này sẽ giúp Fed tiến gần đến mục tiêu lạm phát 2% bền vững.

Hãy cùng xem xét những minh chứng thể hiện Fed đã kém như thế nào trong việc dự đoán lộ trình chính sách tương lai, hiếm khi dự kiến của Fed được thực hiện.

Độ chính xác của Biểu đồ Dot Plot trong lịch sử

Điều quan trọng như Sean Hanlon đã chỉ ra cách đây 5 năm trên Forbes rằng Crystal ball của Fed hơi mơ hồ. Ông viết: Thị trường hồi hộp chờ đợi Biểu đồ Dot Plot được phát hành mỗi quý của Fed. Thị trường có xu hướng Fed toàn năng và toàn trí, tuy nhiên Fed hiểu cách thị trường sẽ phản ứng, Fed giỏi dự đoán xu hướng tương lai của tỷ giá mà họ kiểm soát và ấn định có hiệu quả đến mức nào.

Điều này được chứng minh khi so sánh Biểu đồ Dot Plot (biểu đồ gồm các dấu chấm ở trên, thể hiện kỳ vọng của các thành viên trong Ủy ban thị trường mở Liên bang Mỹ (FOMC) về mức lãi suất FED) với lãi suất thực tế theo thời gian.

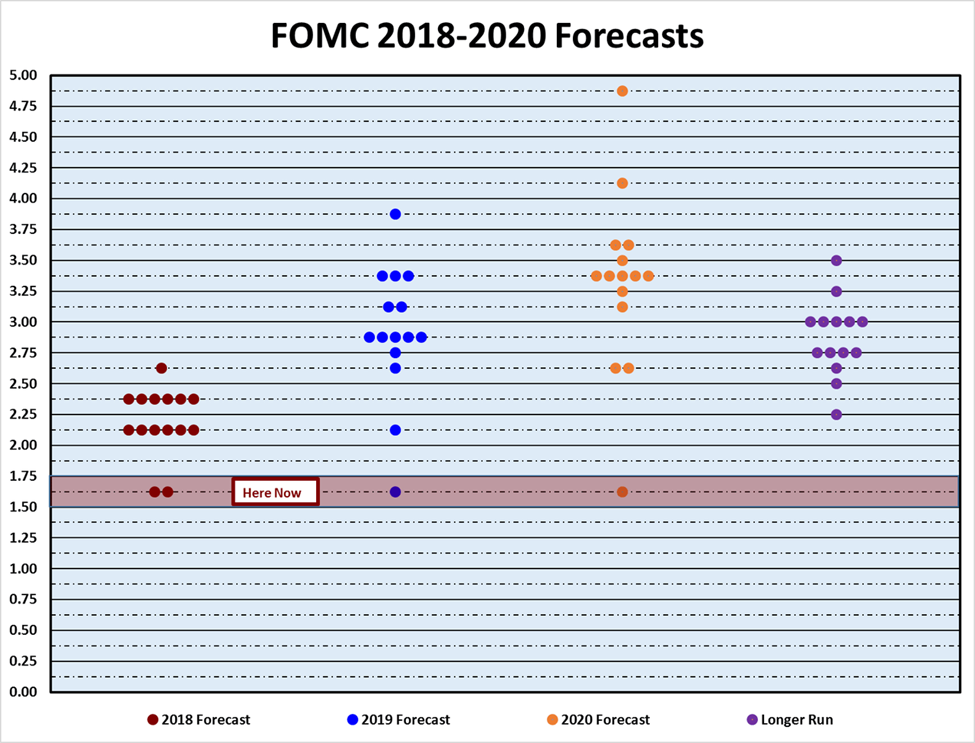

Dot Plot của Fed cho thấy lãi suất chính sách không đổi hoặc tăng cao hơn vào năm 2020 so với năm 2019.

Biểu đồ 1: Dự báo FOMC 2018-2020

Tất nhiên, sự kiện "thiên nga đen" Covid 19 không nằm trong dự đoán của Fed. Do đó, chúng ta sẽ bỏ qua con số 180 mà Fed đã thực hiện khi giảm lãi suất qua đêm xuống 0 vào năm 2020 như một ngoại lệ. Vấn đề là năm 2020 không phải là một ngoại lệ về tính thiếu chính xác của Dot Plot FOMC. Dưới đây là biểu đồ hữu ích hiển thị các dự đoán trung bình của Dot Plot so với lãi suất liên bang thực tế trong khoảng một thập kỷ qua.

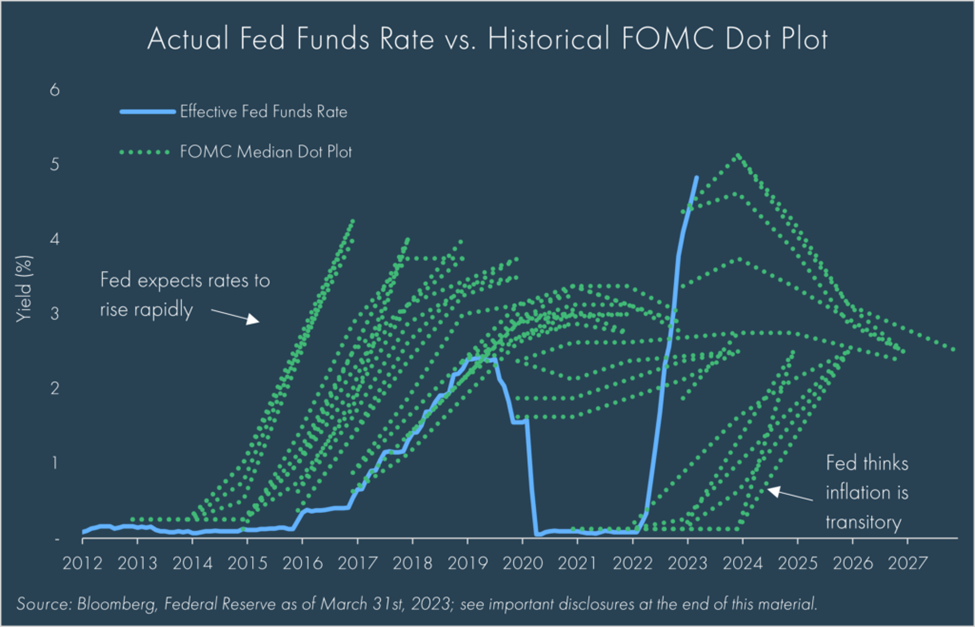

Biểu đồ 2: Lãi suất liên bang thực tế so với Biểu đồ Dot Plot trong lịch sử

Từ năm 2014 đến 2019, Fed đã liên tục dự đoán trong các biểu đồ Dot Plot rằng lãi suất liên bang sẽ tăng nhanh hơn nhiều so với thực tế.

Năm 2022, Fed nhấn mạnh lạm phát chỉ là tạm thời và có thể điều tiết được (phần lớn do Fed đang xem xét dữ liệu có độ trễ), do đó phản ứng chậm với lạm phát hiện tại bằng việc tăng lãi suất. Trong một thời gian dài từ cuối năm 2021 đến gần hết năm 2022, các điểm chấm trên biểu đồ Dot Plot chỉ cho thấy lãi suất tăng dần trong suốt vài năm.

Và sau đó, khi lạm phát thực sự thể hiện qua dữ liệu CPI và PCE (một lần nữa vì độ trễ của lạm phát giá thuê nhà), Fed thực sự đã tăng lãi suất nhanh hơn nhiều so với những tuyên bố trước đó.

Ngày nay, các quan chức Fed đang lặp đi lặp lại câu chuyện diều hâu về lãi suất sẽ "cao hơn trong thời gian dài hơn" và biểu đồ Dot Plot cho thấy lãi suất trung bình dự kiến chỉ giảm nhẹ xuống mức thấp 5% vào năm 2024.

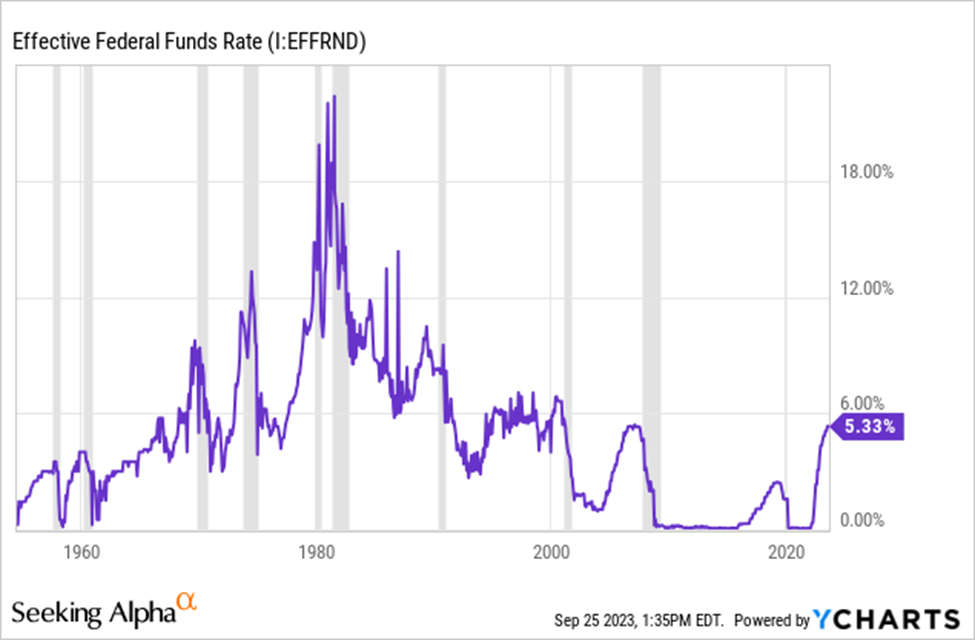

Biểu đồ 3: Đánh giá của các thành viên FOMC về lãi suất chính sách phù hợp

Biểu đồ Dot Plot cho thấy lãi suất liên bang giảm dần xuống khoảng 3.5% vào năm 2025, đạt 2% vào năm 2026 và ổn định ở mức mục tiêu dài hạn là 2.5% sau đó.

Nhưng thử hỏi xem đã từng có giai đoạn nào trong lịch sử hiện đại mà lãi suất từ từ và dần dần quay trở lại mức mục tiêu dài hạn của Fed chưa?

Câu trả lời là chưa.

Đã bao giờ có giai đoạn nào trong lịch sử hiện đại mà lãi suất tăng mạnh mà không dẫn đến suy thoái chưa?

Chưa.

Đã bao giờ có một cuộc suy thoái nào trong lịch sử hiện đại mà lãi suất giảm không giảm mạnh chưa?

Và câu trả lời vẫn là chưa.

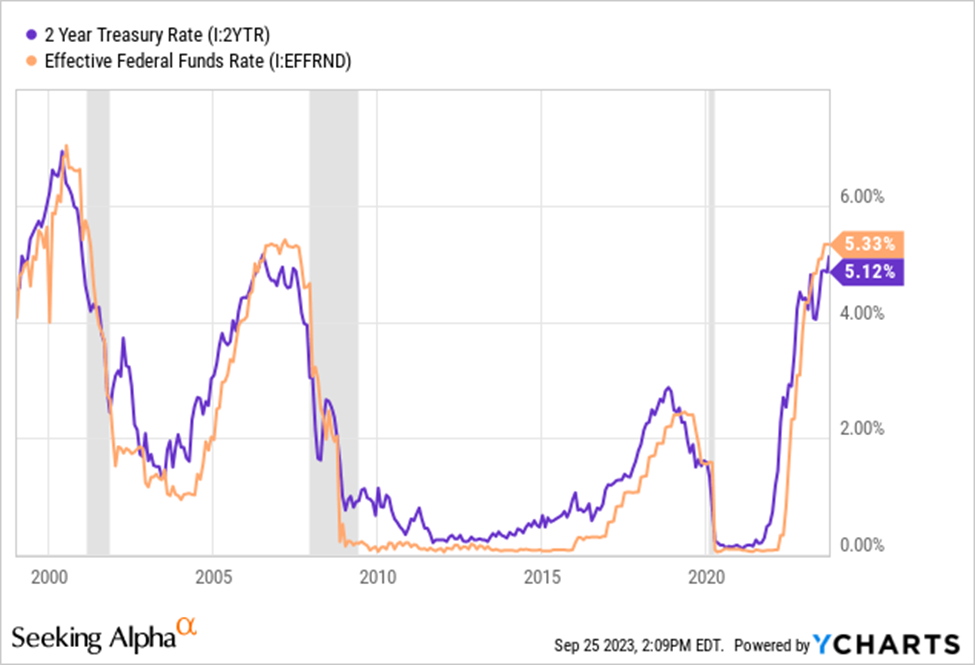

Biểu đồ 4: Biển động Lãi suất quỹ liên bang hiệu lực

Ngay cả trong những thập kỷ khi lạm phát kéo dài từ những năm 1960 đến đầu những năm 1980, lãi suất quỹ liên bang tăng mạnh đã dẫn đến suy thoái, điều này lại dẫn đến lãi suất giảm mạnh. Khoảng thời gian dài duy nhất mà lãi suất vẫn ổn định là khi chúng chạm đến Giới hạn 0 (Zero-Bound). Hãy luôn nhớ câu nói nổi tiếng của John Templeton: "Trong đầu tư, 4 từ nguy hiểm nhất là 'Lần này sẽ khác'".

Đại dịch COVID-19 bùng nổ khiến hậu quả khác biệt và khó lường. Tương tự đối với khủng hoảng tài chính năm 2008-2009, bong bóng công nghệ và cuộc suy thoái 2000-2001, cuộc khủng hoảng tiết kiệm và cho vay những năm 1980 và đầu những năm 1990, lệnh cấm vận dầu mỏ và tình trạng lạm phát đình trệ những năm 1970. Hoàn cảnh cụ thể mỗi lần là khác nhau nhưng mô hình lãi suất thì tương tự.

Fed có lịch sử lâu dài trong việc tự tin đưa ra các quyết định về lãi suất trong tương lai trong vài năm và thực hiện những hành động không theo kế hoạch.

Lợi Suất Trái Phiếu 2 Năm Hoa Kỳ - Công cụ dự báo chính xác nhất về biến động lãi suất của Fed.

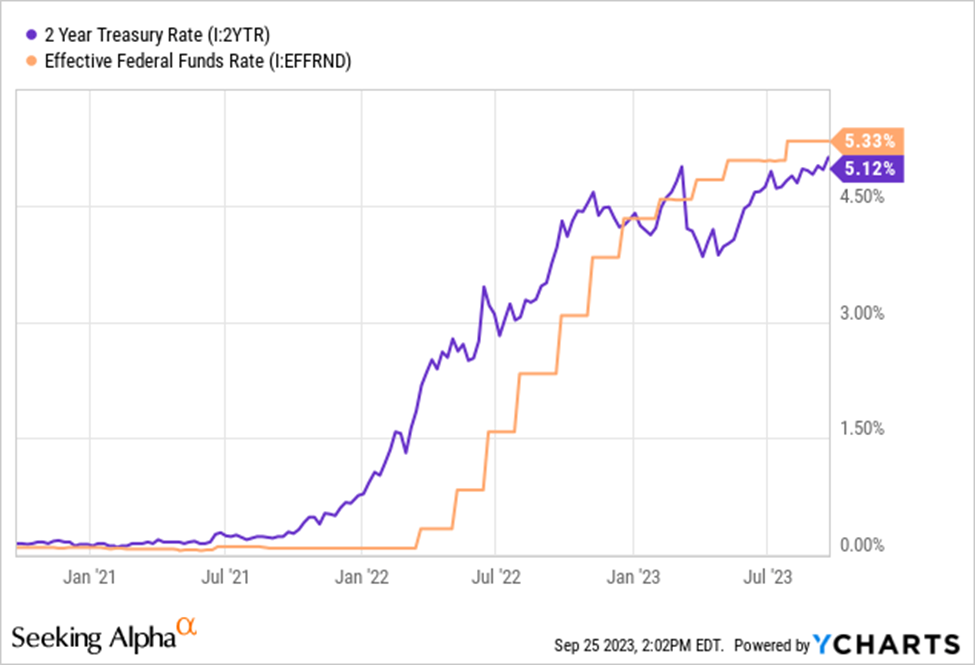

Thị trường trái phiếu hiệu quả hơn trong việc dự đoán diễn biến lãi suất của Fed trong tương lai. Cụ thể, lãi suất Kho bạc kỳ hạn 2 năm (US2Y) dự báo rất chính xác sự thay đổi lãi suất của Fed trong khoảng 6 tháng tiếp theo.

Ví dụ: Lãi suất trái phiếu kho bạc kỳ hạn 2 năm bắt đầu tăng khoảng 6 tháng trước khi Fed bắt đầu tăng lãi suất vào đầu năm 2022.

Biểu đồ 5: Lãi suất trái phiếu kho bạc kỳ hạn 2 năm và lãi suất hiệu lực (giai đoạn 01/2021-07/2023).

Lãi suất trái phiếu 2 năm không có gì nổi bật. Quý I năm nay, lãi suất này đã giảm xuống, điều này cho thấy thị trường trái phiếu kỳ vọng Fed sẽ tạm dừng tăng lãi suất vô thời hạn. Lãi suất kỳ hạn 2 năm tăng trở lại khi chắc chắn Fed sẽ thực hiện ít nhất một đợt tăng lãi suất nữa.

Hiện nay, lãi suất trái phiếu 2 năm đã tăng lên mức cao nhất kể từ những năm 2000 nhưng vẫn thấp hơn lãi suất liên bang.

Trong lịch sử, sự đảo ngược của lãi suất 2 năm và lãi suất liên bang là một chỉ báo suy thoái khác, giống như đường cong lãi suất trái phiếu kho bạc kỳ hạn 10 năm / 2 năm đảo ngược.

Biểu đồ 6: Lãi suất trái phiếu kho bạc kỳ hạn 2 năm và lãi suất hiệu lực (giai đoạn 2000-nay).

Khi lãi suất Kho bạc kỳ hạn 2 năm vẫn còn cao hơn lãi suất quỹ liên bang trong các chu kỳ tăng lãi suất thì thị trường trái phiếu vẫn dự đoán rằng Fed sẽ tăng lãi suất hơn nữa. Nhưng khi lãi suất liên bang tăng cao hơn lợi suất kỳ hạn 2 năm, thị trường trái phiếu đang phát tín hiệu rằng việc tăng lãi suất của Fed sẽ sớm tạm dừng và giảm xuống trong thời gian tới.

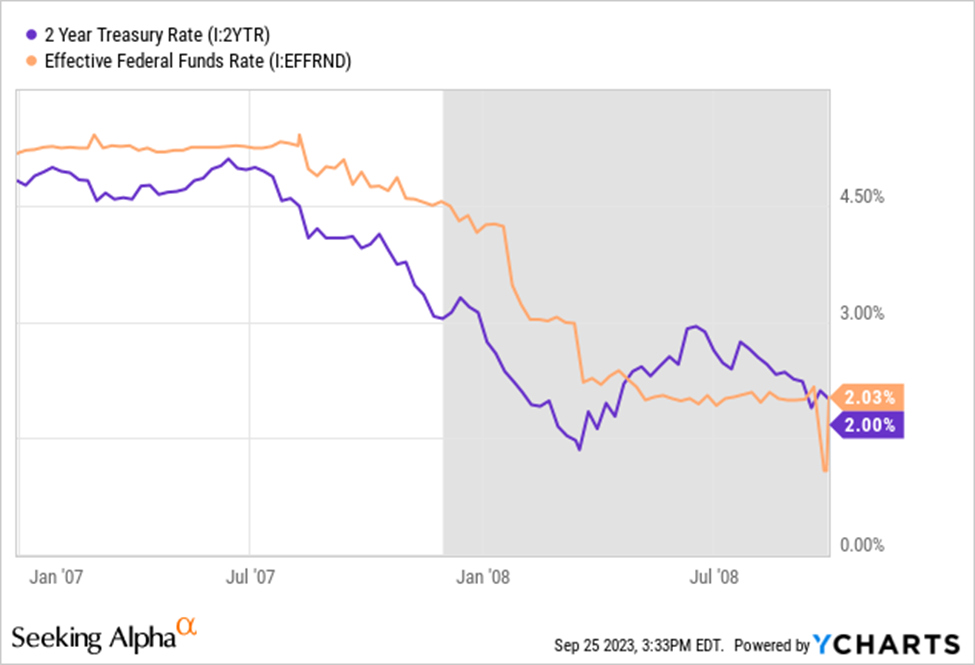

Tình trạng hiện nay với lãi suất trái phiếu 2 năm đang tăng nhưng vẫn thấp hơn lãi suất liên bang không hẳn là hoàn toàn chưa từng có. Trước cuộc suy thoái năm 2008, lãi suất trái phiếu kỳ hạn 2 năm đã dao động trong một thời gian ngắn và có một vài mức tăng đột biến ngay cả khi vẫn thấp hơn lãi suất liên bang.

Trên thực tế, vào giữa năm 2007, sự sụt giảm của lãi suất trái phiếu kho bạc kỳ hạn 2 năm hầu như không dẫn trước việc bắt đầu cắt giảm lãi suất thực tế.

Biểu đồ 7: Lãi suất trái phiếu kho bạc kỳ hạn 2 năm và lãi suất hiệu lực (giai đoạn 2007-2008).

Điểm mấu chốt ở đây là trong khi các quan chức Fed tự tin khẳng định lãi suất sẽ “cao hơn trong thời gian dài hơn” thì thị trường trái phiếu lại không đồng tình. Lợi suất trái phiếu kho bạc kỳ hạn 2 năm cho thấy việc cắt giảm lãi suất sẽ sớm bắt đầu.

Như đã phân tích, trong lịch sử, một khi Fed bắt đầu cắt giảm lãi suất thực tế, mức giảm sẽ rất mạnh và nhanh chứ không phải chậm và từ từ.

Việc đặt ra các mục tiêu (Forward guidance) của Fed như một công cụ chính sách tiền tệ. Tác động dự kiến là làm thay đổi kỳ vọng của thị trường để người tiêu dùng giảm chi tiêu, lãi suất dài hạn tăng và lạm phát giảm xuống mức mục tiêu dài hạn 2% của Fed.

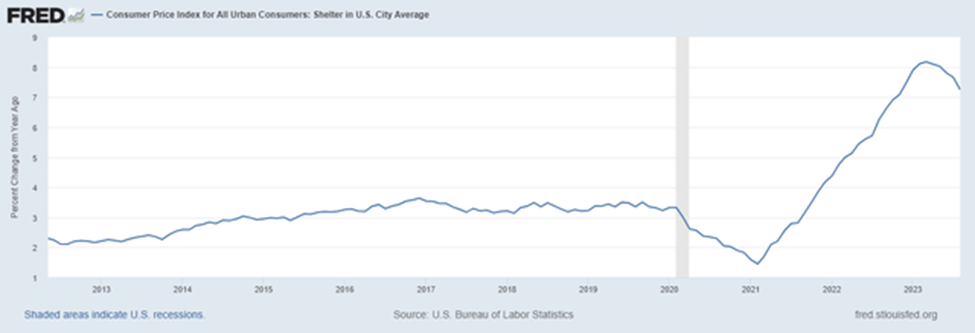

Như đã giải thích trước đây, giá thuê nhà trong số liệu CPI cốt lõi (không bao gồm thực phẩm và năng lượng) chiếm khoảng 40% trên tổng chỉ số, trễ hơn những thay đổi theo thời gian thực của giá nhà khoảng 12 tháng.

Ví dụ, trong tháng 8, CPI giá thuê nhà có mức tăng là 7.25% (YoY), so với mức thay đổi hằng năm về giá thuê căn hộ là -1.2% và mức thay đổi của Hiệp hội Môi giới Bất động sản Quốc gia về giá nhà là 0.7% (YoY).

Biểu đồ 8: Lạm phát giá thuê nhà (shelter inflation), YoY

Vì dữ liệu hàng tháng phản ánh những thay đổi về chi phí nhà ở trong năm trước nên số liệu ngày càng thấp hơn mỗi tháng, gây áp lực giảm đối với lạm phát toàn phần.

CPI toàn phần tính đến tháng 8 năm 2023 là 1.9% nếu không tính đến giá nhà ở.

Biểu đồ 9: CPI toàn phần không bao gồm giá nhà ở

Thước đo lạm phát này đã phục hồi từ mức thấp 0.7% vào tháng 6 năm 2023 nhưng chủ yếu do giá dầu tăng. Chỉ số lạm phát ưa thích của Fed về PCE lõi không bao gồm giá dầu biến động. Lạm phát đã được kiềm chế. Vấn đề bây giờ chỉ là thời gian đến khi dữ liệu chứng minh điều đó.

Hai biểu đồ trên chứng minh dự đoán rõ ràng hơn về lộ trình tương lai của lãi suất hơn bất cứ tuyên bố nào của các quan chức Fed gần đây.

Khả năng cao lãi suất trên đường cong sẽ giảm sớm hơn, nhanh hơn và xa hơn nhiều so với kỳ vọng của thị trường hiện nay.

Thị trường đặt nhiều kỳ vọng về câu chuyện lãi suất "cao hơn trong thời gian dài hơn" của Fed và thực hiện chính xác những gì mà công cụ hướng dẫn kỳ hạn của Fed dự định. Đặc biệt là các lĩnh vực nhạy cảm với tỷ giá như lĩnh vực Đầu tư tín thác bất động sản (VNQ) và Tiện ích (XLU) với nhiều cơ hội đặc biệt.

Có thể dự đoán trên là sai, nhưng Fed cực kỳ không đáng tin cậy trong việc đưa ra các dự báo về chính sách tương lai của chính mình. Các nhà phân tích cần nhìn vào dữ liệu thực tế thay vì tin vào những hứa hẹn của Fed.

Seeking Alpha