Liệu có quốc gia nào sẽ chấp nhận một 'Hiệp định Mar-a-Lago'?

Trà Giang

Junior Editor

Chính sách thương mại của chính quyền Trump từ lâu vẫn bị chê trách là hỗn loạn và mang tính bốc đồng, dừng như không có định hướng rõ ràng.

Chính sách thương mại thiếu nhất quán của Donald Trump chỉ có thể dẫn đến tình trạng hỗn loạn kinh tế. Tuy nhiên, liệu chính quyền Trump có thể tình cờ phát triển một chiến lược vừa mạch lạc hơn, vừa ít gây tổn hại hơn, nhưng vẫn đáp ứng được các mục tiêu bảo hộ của tổng thống? Nhiều khả năng là có. Một số thành viên trong nội các, đặc biệt là Scott Bessent - Bộ trưởng Tài chính, và Stephen Miran - Chủ tịch Hội đồng Cố vấn Kinh tế, dường như đang theo đuổi hướng đi này.

Để hiểu phương pháp tiếp cận tinh vi hơn này, các nhà quan sát nên nghiên cứu kỹ ấn phẩm "Hướng dẫn tái cấu trúc hệ thống thương mại toàn cầu" của Miran, công bố vào tháng 11 năm 2024. Mặc dù tác giả tuyên bố rằng "bài luận này không phải là vận động chính sách", nhưng phân tích sâu sắc cho thấy rõ bản chất thực sự của nó. Dù Miran khẳng định đây không phải một quan điểm chính sách, nhưng với vị trí của ông, những gì Miran đề xuất rõ ràng mang tính định hướng chính sách.

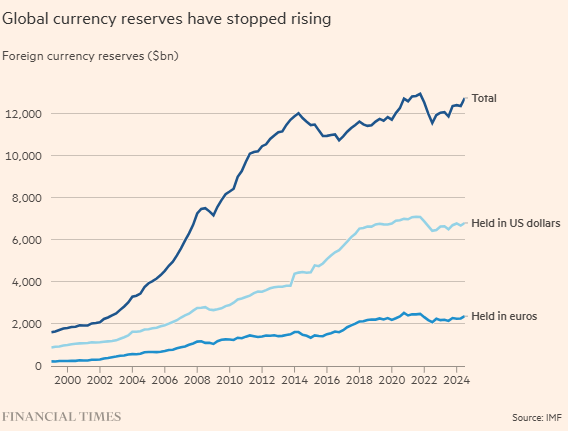

Lập luận của Miran dựa trên một quan điểm do nhà kinh tế học người Bỉ Robert Triffin đưa ra vào đầu những năm 1960. Triffin cho rằng nhu cầu ngày càng tăng đối với đồng USD như một tài sản dự trữ buộc Mỹ phải duy trì thâm hụt tài khoản vãng lai kéo dài. Điều này dẫn đến tình trạng đồng USD bị định giá cao hơn mức cân bằng cần thiết cho cán cân thanh toán.

Theo thời gian, Triffin nhận định, hiệu suất thương mại yếu kém này sẽ làm suy giảm niềm tin vào giá cố định của đồng USD so với vàng. Và lịch sử đã chứng minh ông đúng. Vào tháng 8 năm 1971, đối mặt với làn sóng rút tiền khỏi đồng USD, Tổng thống Richard Nixon đã đình chỉ khả năng chuyển đổi vàng. Sau nhiều vòng đàm phán căng thẳng, một thỏa thuận mới về tỷ giá giữa đồng USD và các đồng tiền chủ chốt khác đã được thiết lập. Tuy nhiên, những tỷ giá mới này không tồn tại lâu dài. Chẳng bao lâu sau, cả hệ thống sụp đổ. Hệ thống Bretton Woods truyền thống với tỷ giá hối đoái cố định nhưng có thể điều chỉnh đã nhường chỗ cho chế độ tỷ giá hối đoái thả nổi như chúng ta thấy ngày nay.

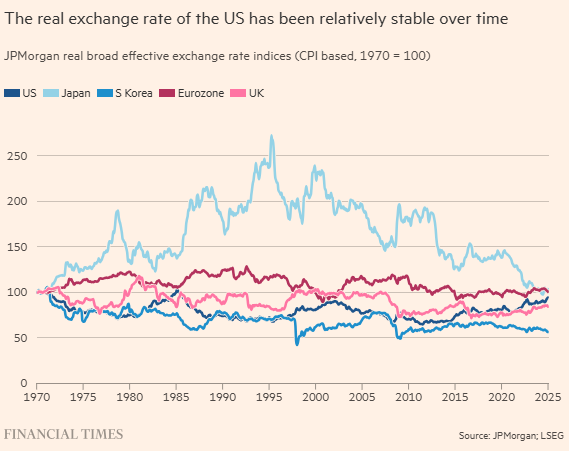

Miran áp dụng lăng kính phân tích này vào tình thế khó khăn hiện tại của Hoa Kỳ. Đây chính là lý do tại sao những biến động kinh tế trong thập niên 1960 và 1970 nên được xem là tiền lệ sát thực hơn với tình hình hiện tại, so với các Hiệp định Plaza và Louvre của thập niên 1980. Các hiệp định sau chỉ nhằm quản lý chế độ tỷ giá hối đoái thả nổi trong bối cảnh mất cân bằng giữa đồng USD và các đồng tiền khác, đặc biệt là đồng yên Nhật và đồng mark Đức. Điều mà chính quyền Trump đang đề xuất hiện nay là tái thiết toàn bộ một hệ thống quản lý tỷ giá hối đoái toàn cầu.

Xu hướng dự trữ ngoại hối toàn cầu (2000-2024)

Lý do chính đáng cho đề xuất này, theo Miran, là vì giống như tình hình những năm 1960, khát vọng của hầu hết các quốc gia trong việc nắm giữ đồng USD như một loại tiền dự trữ đang đẩy giá trị của nó lên cao và do đó tạo ra thâm hụt tài khoản vãng lai khổng lồ cho Hoa Kỳ. Điều này gây áp lực lên sản lượng các mặt hàng có thể giao dịch quốc tế, đặc biệt là hàng công nghiệp. Kết quả là Hoa Kỳ phải đối mặt với một sự đánh đổi phức tạp: giữa lợi thế về chi phí tài chính thấp hơn cùng đòn bẩy quốc tế một bên, và chi phí xã hội cùng những rủi ro an ninh cơ bản từ một ngành sản xuất suy yếu ở bên kia. Tuy nhiên, Trump muốn cùng lúc đạt được cả hai mục tiêu - vừa bảo vệ ngành sản xuất trong nước vừa duy trì vị thế toàn cầu của đồng USD. Do đó, chính sách cần được thiết kế để thực hiện đồng thời cả hai mục tiêu này.

Một phương án khả thi là Hoa Kỳ đơn phương hành động để làm suy yếu đồng USD. Một cách tiếp cận là kết hợp thắt chặt chính sách tài khóa với nới lỏng chính sách tiền tệ. Tuy nhiên, điều này sẽ cản trở tham vọng của Trump trong việc mở rộng các khoản cắt giảm thuế năm 2017. Một phương án khác là gây áp lực lên Cục Dự trữ Liên bang để hạ giá đồng USD. Nhưng giải pháp này có thể gây ra những tác động tàn khốc đến lạm phát và niềm tin vào đồng USD, tương tự như tình trạng đã xảy ra trong thập niên 1970.

Biến động tỷ giá hối đoái

Một khả năng nữa là chỉ áp dụng thuần túy biện pháp thuế quan. Tuy nhiên, với các yếu tố khác không đổi, chiến lược này sẽ dẫn đến sự tăng giá của đồng USD, gây tổn hại nghiêm trọng cho ngành xuất khẩu của Hoa Kỳ. Do đó, theo ngụ ý của Miran, thuế quan nên được sử dụng như một công cụ đòn bẩy trong các cuộc đàm phán để đạt được một thỏa thuận toàn cầu, hoặc nếu cần thiết, được bổ sung bằng một thỏa thuận đa phương.

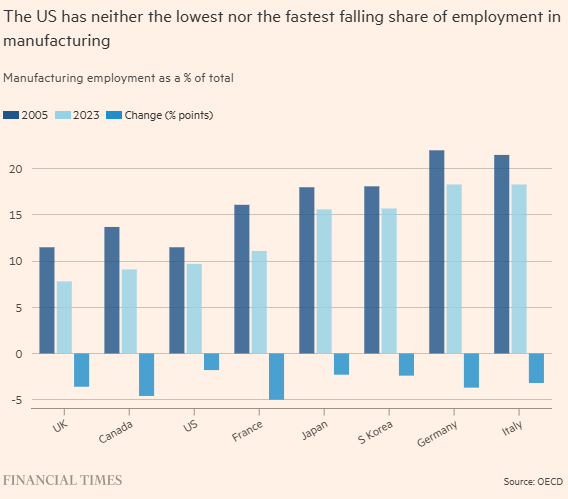

Xu hướng suy giảm việc làm trong ngành sản xuất tại các nền kinh tế lớn

Như vậy, mục tiêu xây dựng một ngành sản xuất mạnh mẽ hơn, thông qua sự kết hợp giữa thuế quan và chính sách duy trì đồng USD ở mức giá thấp, đòi hỏi sự phối hợp chặt chẽ trên phạm vi toàn cầu. Đồng nghiệp của ông, Gillian Tett, đã phác họa những chi tiết tiềm năng của một "thỏa thuận Mar-a-Lago" như vậy.

Thỏa thuận này tập trung vào hai khía cạnh chính. Về mặt kinh tế, mục tiêu là tháo gỡ các ràng buộc đã thảo luận ở trên. Phương pháp để thực hiện điều này, theo đề xuất của Miran, là chuyển đổi các khoản vay ngắn hạn thành các khoản vay siêu dài hạn, bằng cách "thuyết phục" các chủ sở hữu nước ngoài chuyển các khoản nắm giữ của họ thành trái phiếu USD vĩnh viễn. Chiến lược này sẽ tạo không gian linh hoạt hơn cho Hoa Kỳ trong việc theo đuổi đồng thời chính sách tài khóa và tiền tệ nới lỏng. Về mặt chính trị, thỏa thuận này nhấn mạnh rằng việc chấp nhận các điều khoản đề xuất sẽ là tiêu chí để được xem là đồng minh của Hoa Kỳ. Ngược lại, quốc gia từ chối sẽ bị coi là đối thủ, hoặc trong trường hợp tốt nhất là đứng giữa lằn ranh. Theo nghĩa đen, cách tiếp cận này có thể được mô tả như một hình thức "tống tiền bảo kê" trên phạm vi quốc tế.

Đề xuất táo bạo này làm dấy lên bốn câu hỏi quan trọng.

Thứ nhất, liệu phân tích của Miran về mối liên hệ giữa vai trò của đồng USD như một loại tiền tệ dự trữ, tình trạng thâm hụt tài khoản vãng lai mãn tính của Hoa Kỳ và sự suy giảm trong việc làm cùng sản lượng ngành sản xuất có thực sự chính xác? Có cơ sở để nghi ngờ điều này, bởi lẽ Hoa Kỳ không phải là quốc gia phát triển duy nhất chứng kiến tỷ trọng việc làm trong lĩnh vực sản xuất sụt giảm trong những thập kỷ gần đây.

Thứ hai, liệu thỏa thuận tiền tệ mới được đề xuất có thực sự tạo điều kiện thuận lợi cho Hoa Kỳ trong việc kết hợp vai trò phát hành đồng tiền dự trữ với các mục tiêu phát triển ngành công nghiệp tốt hơn so với các phương án thay thế khả thi khác hay không?

Thứ ba, liệu có khả năng đạt được đồng thuận với Trump về bộ mục tiêu và công cụ phức tạp trong đề xuất này không, xét đến tính cách và phong cách điều hành của ông?

Cuối cùng, liệu Trump có năng lực tuân thủ bất kỳ thỏa thuận quốc tế nào mà ông đã đạt được hay không? Cần nhớ rằng, ông đã từ bỏ Ukraine, đặt cam kết với NATO vào tình trạng bất định và thậm chí phát động các cuộc tấn công thương mại nhằm vào Canada - một đồng minh truyền thống.

Hai câu hỏi cuối cùng hiển nhiên mang tính quyết định nhất. Liệu chính quyền này có khả năng thiết lập một thỏa thuận đáng tin cậy đối với bất kỳ quốc gia hay cá nhân sáng suốt nào? Câu trả lời có lẽ là không. Tuy nhiên, những khía cạnh kinh tế của vấn đề vẫn cần được xem xét kỹ lưỡng hơn.

Financial Times