Lộ trình lãi suất của ECB liệu có thay đổi sau quyết định tuần qua?

Kiều Hồng Minh

Junior Analyst

ECB phụ thuộc vào xu hướng chung của dữ liệu chứ không phải bất kỳ mức cụ thể nào. Họ cần nhận thấy quá trình suy yếu của lạm phát để có thể cắt giảm lãi suất vào tháng 9. Thị trường vẫn phải chờ đợi thêm dữ liệu trong khi các thành viên trong Hội đồng Quản trị ECB khó có thể đưa ra bất kỳ tín hiệu trước cuộc họp tiếp theo.

Cuộc họp tháng 7 của ECB diễn ra mà không có bất ngờ nào với việc NHTW này quyết định giữ nguyên mức lãi suất điều hành. Họ cũng không đưa ra bất kỳ tín hiệu nào ủng hộ hay bác bỏ khả năng cắt giảm vào tháng 9 mà thị trường đang kỳ vọng. Tuyên bố của họ là sự pha trộn giữa quan điểm “dovish” và hawkish”: “Mặc dù một số thành phần trong lạm phát cơ bản đã tăng lên trong tháng 5 do các yếu tố nhất thời, nhưng hầu hết đều ổn định hoặc giảm nhẹ trong tháng 6” (phần “dovish”), cũng như, “áp lực giá cả trong nước vẫn cao, lạm phát dịch vụ tăng cao và lạm phát toàn phần có khả năng vẫn vượt quá mục tiêu cho đến năm sau” (phần “hawkish”). Các đánh giá về lạm phát hầu như không thay đổi, nhưng cần lưu ý rằng mức độ rủi ro trong bức tranh tăng trưởng hiện đang nghiêng dần về phía giảm (vào tháng 6, nó đã ở mức cân bằng trong ngắn hạn và giảm trong trung hạn).

Mặc dù chúng ta có thể chúc nhau một mùa hè vui vẻ ngay bây giờ và chờ đợi những thông tin sẽ được công bố từ giữa tháng 8 cho đến cuộc họp ngày 12/09, nhưng tôi vẫn muốn nhấn mạnh một số điểm quan trọng mà tôi đã rút ra được từ cuộc họp tuần này:

Đầu tiên, mặc dù chủ tịch Lagarde cho rằng khả năng cắt giảm lãi suất vào tháng 9 chưa chắc đã xảy ra, nhưng thị trường đã không phản ứng với điều đó.

Có nhiều lý do giải thích cho điều này. Trước hết, ECB không có đủ thông tin để có thể chắc chắn sẽ cắt giảm hoặc giữ nguyên lãi suất vào tháng 9, tuy nhiên, cần biết rằng cơ chế phản ứng phụ thuộc dữ liệu của ECB không quá dễ hiểu và họ cũng không có nghĩa vụ phải chứng minh cho bất kỳ quyết định cắt giảm hay giữ nguyên lãi suất nào. Với lập luận này, mặc dù ECB dường như không cần phải chứng minh, nhưng thị trường chắc chắn sẽ cần. Và việc để ngỏ câu chuyện tháng 9 cũng cho thấy rằng Hội đồng có thể đã học được bài học sau hành động cam kết quá sớm với tháng 6. Tất nhiên, mở rộng cửa cũng bao gồm cả lựa chọn cắt giảm, vì vậy nên ghi nhớ một thuật ngữ trong tâm lý học là thiên kiến xác nhận bởi đây là điều nhà đầu tư dễ dàng mắc phải. Cuối cùng, do bản chất của NHTW, họ không thể liên tục thay đổi quan điểm của mình,

Thứ hai, cách dùng từ của chủ tịch Lagarde cho thấy rằng đây là một cuộc họp đánh giá tình hình.

Điều tiếp theo, Lagarde đã giới thiệu thuật ngữ WPP, là viết tắt của lương (Wage), lợi nhuận (Profit) và năng suất (Productivity). Các ngày quan trọng cần theo dõi sẽ là ngày 14/08 với dữ liệu năng suất, ngày 22/08 với dữ liệu tiền lương và ngày 06/09 với lợi nhuận. Ngoài ra, dữ liệu lạm phát sơ bộ tháng 7, tháng 8, và lạm phát chính thức tháng 7 cũng sẽ được công bố. Quan trọng hơn, bà Lagarde đã lặp lại luận điểm trong bài phát biểu tại Sintra của mình rằng ECB phụ thuộc vào xu hướng dữ liệu chứ không phải phụ thuộc vào bất kỳ mốc dữ liệu nào.

Thứ tư, một lần cắt giảm lãi suất không tạo ra sự khác biệt, nhưng 'hai lần sẽ tạo ra xu hướng'. Mặc dù việc giảm lãi suất thêm 25 điểm cơ bản không tạo ra sự khác biệt đối với nền kinh tế thực, nhưng viễn cảnh về một chuỗi cắt giảm lãi suất thì có! Vì vậy, nếu ECB quyết định cắt giảm vào tháng 9, thì họ phải khá tự tin vào triển vọng lạm phát, vì hai lần cắt giảm lãi suất trong thời gian ngắn như vậy sẽ phát đi tín hiệu tới thị trường.

Điều thứ năm, khả năng ECB hành động vào tháng 10 là rất rất khó xảy ra. Từ quyết định lãi suất tháng 9 đến quyết định tháng 10 chỉ có năm tuần với một dữ liệu lạm phát và một dữ liệu PMI, tức là tình hình hiện tại vẫn có thể lặp lại và điều đó không đủ động lực cho ECB hành động. Điều đó có nghĩa là, nếu NHTW này quyết định cắt giảm vào tháng 10, thì đó là do một sự kiện bất ngờ.

Cuối cùng về triển vọng của thị trường. Thời điểm hiện tại đang là mùa carry trade. Thị trường vẫn phải chờ đợi thêm dữ liệu và các thành viên Hội đồng khó có thể đưa ra bất kỳ tín hiệu nào. Tuy nhiên, từ giữa tháng 8, khi có các dữ liệu quan trọng được công bố và các quan chức trở lại sau kỳ nghỉ lễ, hãy kỳ vọng thị trường sẽ biến động mạnh mẽ do ảnh hưởng từ bối cảnh vĩ mô, điều mà chúng tôi coi là rất quan trọng và nên được xem xét thận trọng thay vì đơn thuần nhìn Hoa Kỳ rồi dự báo. Dù, ECB có thể dễ dàng thay đổi quyết định lãi suất theo ý muốn, nhưng việc lắng nghe những gì các thành viên Hội đồng ủng hộ sẽ là chìa khóa. Triển vọng thị trường và nền kinh tế sau kỳ nghỉ hè sẽ rất thú vị, và nếu dữ liệu tiếp tục ủng hộ khả năng cắt giảm lãi suất vào tháng 9, chắc chắn chúng tôi cũng sẽ thay đổi kịch bản cơ sở của mình cho tháng 9.

Dự báo triển vọng lãi suất

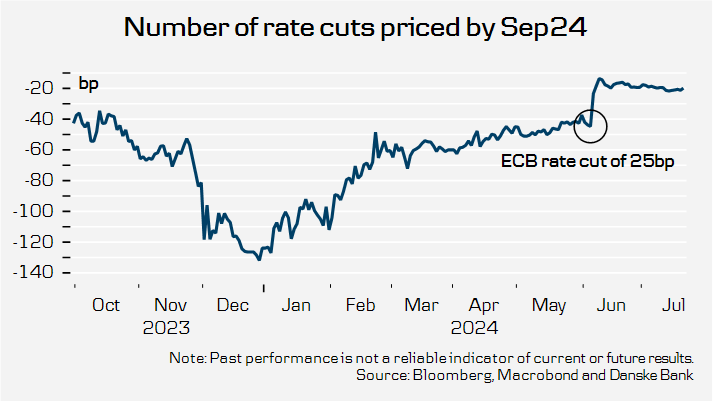

Biểu đồ dưới đây cho thấy mức lãi suất được dự báo sẽ cắt giảm cho đến cuộc họp tháng 9. Kể từ quyết định vào tháng 6, mức lãi suất này đã chạm mức đáy là 6 điểm cơ bản và hiện đang ở mức 20 điểm cơ bản. Chúng tôi cũng cho rằng mức lãi suất này sẽ thay đổi từ giữa tháng 8.

Hiện tại, mặc dù thị trường đang định giá khả năng cắt giảm lãi suất trong cuộc họp tháng 9 ở mức 80%, nhưng con số này gần như đã không thay đổi kể từ cuộc họp tháng 6. Tuy nhiên, trong tuần này, chúng tôi đã hạ dự báo lãi suất cắt giảm trong năm từ 32 điểm cơ bản xuống còn 30 điểm cơ bản, phần lớn là do dữ liệu lạm phát được công bố vào hôm thứ Tư. Kịch bản cơ sở của chúng tôi là ECB sẽ cắt giảm thêm 4 lần nữa cho đến cuối năm 2025.

Dữ liệu lạm phát chính thức

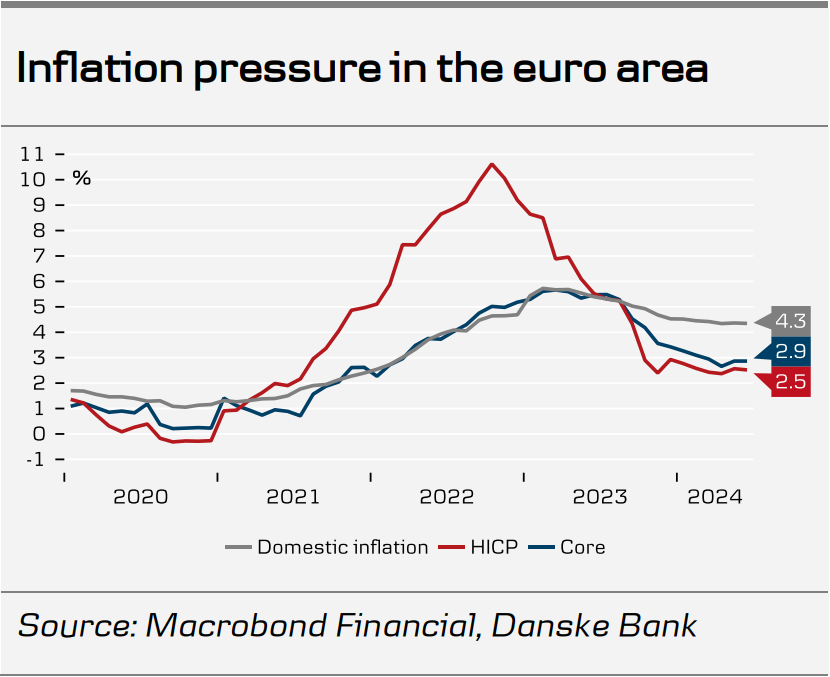

Dữ liệu này thường không được chú ý quá nhiều nhưng nó vẫn khá hữu dụng trong việc tính toán áp lực lạm phát trong nước - một dữ liệu mà ECB quan tâm. Trong tuyên bố sau quyết định lãi suất, nó cũng được đề cập đến một cách nổi bật. Chỉ số lạm phát trong nước tháng 6 đã giảm xuống 4.35% so với tháng trước (dự báo của chúng tôi là 4.30%). Điểm mấu chốt là: ECB cần thấy lạm phát nội địa giảm để họ có thể cắt giảm lãi suất vào tháng 9. Nếu như dữ liệu này vẫn trên mức 4% vào thời điểm diễn ra cuộc họp tháng 9, tôi không nghĩ rằng họ sẽ cắt giảm lãi suất. Nếu họ làm vậy, họ sẽ phải thấy những tiến bộ đang kể trong tam giác WPP (lương, lợi nhuận, năng suất) để bù đắp cho việc lạm phát trên 4%. Điều này cho thấy nếu phe “dovish” thành công trong việc cắt giảm lãi suất vào tháng 9, họ sẽ phải tìm kiếm lập luận của mình ở những dữ liệu khác.

Một điểm quan trọng khác cũng nên chú ý tới trong dữ liệu chính thức là mức tăng dự kiến của lạm phát hàng hóa. Điều này có thể làm phức tạp triển vọng lãi suất ngay cả khi lãi suất dịch vụ giảm.

Phát biểu từ các quan chức ECB

Sau cuộc họp của ECB, một số quan chức đã có phát biểu. Quan chức Muller cho biết điều quan trọng là không được cam kết hành động tháng 9. Quan chức Villeroy cho biết kỳ vọng của thị trường là khá hợp lý và họ đang theo dõi sát sao lạm phát dịch vụ. Ông cũng cho biết lạm phát sẽ tiếp tục giảm với tốc độ chậm hơn một chút so với trước đây. Ông Villeroy đã khá ôn hòa trong những tháng gần đây và việc ông không thẳng thừng cam kết cắt giảm lãi suất vào tháng 9 hoặc nói rằng triển vọng lạm phát đang đúng hướng là điều thú vị. Có lẽ tôi chỉ đang “bới lông tìm vết ”ở đây khi ông ấy cho rằng định giá của thị trường là "khá hợp lý".

Các thông tin từ nguồn thân cận cũng xuất hiện cùng lúc. Bloomberg đưa tin rằng “Một vài quan chức đang ngày càng ít tin tưởng rằng có thêm hai lần giảm là thực tế và không muốn các nhà đầu tư cho rằng hành động trong tháng 9 chắc chắn sẽ xảy ra”. Ngoài ra, “Không ai trong số những quan chức này loại trừ khả năng hai lần cắt giảm lãi suất, và tất cả đều nhấn mạnh rằng chưa có quyết định nào được đưa ra.' Reuters đưa tin rằng “các nhà hoạch định chính sách có quan điểm “hawkish” đang cởi mở với lựa chọn cắt giảm vào tháng 9, miễn là dữ liệu sắp tới xác nhận rằng quá trình suy yếu của lạm phát đang tiếp tục”. Cả hai bài báo đều chỉ ra 'bài học kinh nghiệm' về việc cam kết trước bất kỳ quyết định nào.

Dữ liệu từ các khảo sát quan trọng

Những điểm chính cần rút ra từ khảo sát cho vay ngân hàng quý 2 của ECB là:

- 1) Các tiêu chuẩn tín dụng nhìn chung không thay đổi, vẫn ở mức thắt chặt trong quý 2 năm 2024', với việc thắt chặt ròng thấp đối với các công ty và nới lỏng ròng thấp đối với các khoản vay cho hộ gia đình để mua nhà

- 2) Nhu cầu vay vốn tiếp tục giảm đối với các công ty, trong khi ghi nhận mức tăng đầu tiên đối với các hộ gia đình kể từ năm 2022

- 3) Các tiêu chuẩn tín dụng đối với các công ty cho thấy sự khác biệt nhất định giữa các ngành kinh tế, trong đó thắt chặt mạnh mẽ trong lĩnh vực bất động sản thương mại. Phát hiện thứ ba là thông tin 'mới' duy nhất và mặc dù tôi không lo ngại vào lúc này về việc tập trung vào CRE như ở Hoa Kỳ, nhưng cần lưu ý đến việc thắt chặt ròng tương đối lớn trong CRE.

Khảo sát từ dự báo của các chuyên gia (SPF) của ECB hầu như không có thay đổi trong dự báo lạm phát, ngoại trừ năm 2026 với lạm phát điều chỉnh về mức 1.9% so với mức 2.0% trước đó. Đi sâu vào chi tiết, SPF cũng cho thấy dự báo tăng trưởng mức bồi thường cho mỗi nhân viên đã được điều chỉnh tăng lên lần lượt 0.5 và 0.2 điểm phần trăm, tương ứng với mức 4.5% cho năm 2024 và 3.4% cho năm 2025. Việc điều chỉnh tăng được giải thích là do tình hình kinh tế khả quan hơn dự kiến, cũng như mức lương khu vực công và mức lương tối thiểu tăng ở một số quốc gia. Không có thay đổi nào trong kỳ vọng về tăng trưởng tiền lương, ở mức 2.9% vào năm 2026 và 2.7% trong dài hạn.

Danske Bank