Mối quan hệ "mập mờ" giữa Fed và Thị trường chứng khoán?

Đỗ Duy Đạt

Associate Manager, FX G7

Một thị trường giảm giá đã nhận được các phản ứng nhanh chóng, nhưng quan niệm tăng lãi suất để kiềm chế giá cổ phiếu tăng cao đã trở nên kỳ quặc.

Powell Put

Cục Dự trữ Liên bang và thị trường chứng khoán thường di chuyển cùng nhau. Nhưng cái gì đang di chuyển cái gì? Một số nghiên cứu mới đây đã cho thấy một câu trả lời.

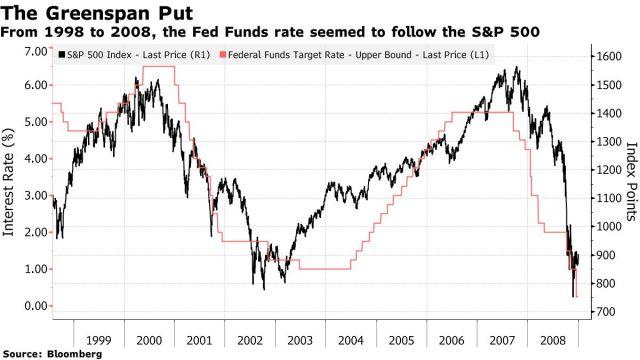

Đầu tiên, hãy xác định vấn đề. Giữa mùa hè năm 1998 đến cuối năm 2008 - kéo dài từ giai đoạn vỡ nợ của Nga và sụp đổ của quỹ phòng hộ Long-Term Capital Management cho đến cuộc khủng hoảng tài chính toàn cầu – các động thái của Fed đã được mô tả rộng rãi bằng các từ “Greenspan Put”. Câu truyện lan truyền trong giới trader thời điểm đó chính là việc các động thái lãi suất của ngân hàng trung ương Mỹ được dẫn dắt bởi thị trường chứng khoán. Nếu S&P 500 giảm, Fed sẽ cảm thấy cần phải cắt giảm lãi suất. Nếu thị trường chứng khoán tăng, Fed sẽ bắt đầu tăng lãi suất sau một khoảng thời gian thích hợp.

Liệu có thực sự tồn tại một “Greenspan Put” trong tâm trí của Fed, mà sau đó đã biến thành một “Bernanke Put”, hay không thì chúng ta không thể nào biết được. Nhưng điều không thể phủ nhận là mọi chuyện trông giống như vậy đó. Biểu đồ này so sánh S&P 500 với giới hạn trên của lãi suất mục tiêu của Fed trong thập kỷ đó:

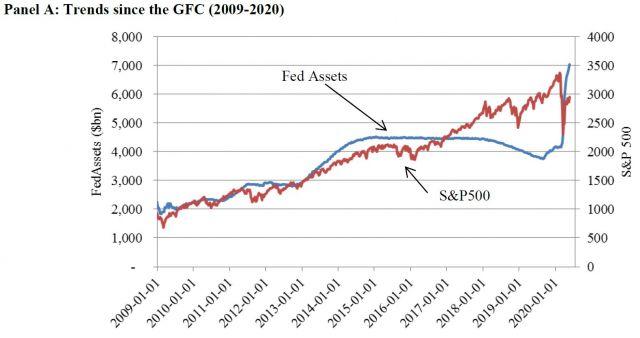

Nó là một biểu đồ đơn giản, nhưng lại rất hiệu quả. Kể từ cuộc khủng hoảng tài chính toàn cầu GFC, mọi thứ đã thay đổi rất nhiều. Với lãi suất mục tiêu luôn ở gần mức 0 trong phần lớn khoảng thời gian của thập kỷ sau cuộc khủng hoảng đó, bảng cân đối kế toán của Fed, và các chương trình nới lỏng định lượng liên tiếp (QE), chương trình mua tài sản, đã trở thành công cụ chính sách tiền tệ chính. Điều đó đã dẫn đến một biểu đồ đơn giản mà hiệu quả khác, so sánh chỉ số S&P 500 với quy mô của bảng cân đối kế toán của Fed kể từ đầu năm 2009. Fed đã thực hiện những nỗ lực to lớn để giảm tài sản của mình trong một vài năm, nhưng với cuộc khủng hoảng thứ hai thì rõ ràng tính tương quan đang được khôi phục. Chỉ số S&P tăng và giảm cùng với quy mô bảng cân đối kế toán của Fed. Khi TTCK sụt giảm, Fed ngay lập tức phản ứng ứng bằng cách mua một lượng lớn tài sản. Dù đã qua nhiều thế hệ Chủ tịch, câu chuyện “Bernanke/Yellen/Powell Put” vẫn tiếp diễn:

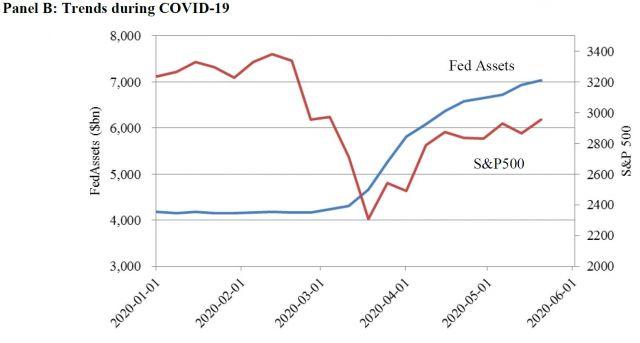

Nhìn vào các sự kiện gần đây nhất trong thế giới vi mô, đây là biểu đồ tương tự cho năm ngoái, bao gồm một vài tuần trong tháng 3 khi thị trường trái phiếu sụp đổ và một cuộc khủng hoảng tài chính tương tự năm 2008 có thể đã xảy ra:

Mối tương quan nhìn chung là rất rõ ràng. Hầu hết mọi người đều biết rằng các động thái của Fed có tác động rất lớn, và trong 20 năm qua, họ dường như bị ảnh hưởng bởi thị trường chứng khoán nhiều hơn trước đó. Nhưng “sự tương quan” không ám chỉ “mối quan hệ nguyên nhân – kết quả”. Liệu chúng ta có thể đoán chính xác TTCK ảnh hưởng đến Fed bao nhiêu, và Fed gây ảnh hưởng đến TTCK bao nhiêu?

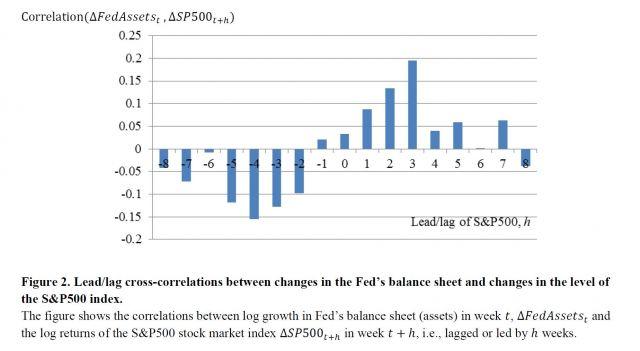

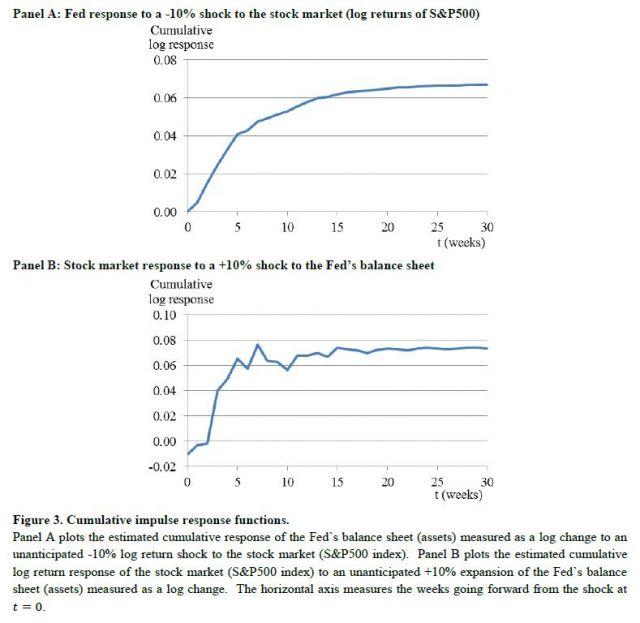

Talis J. Putnins của Đại học Công nghệ Sydney, đã cố gắng định lượng nó trong một bài báo mới đây, với một cái tên rất khiêu khích “Từ Thị trường Tự do đến Thị trường của Fed”. Ông đã xem xét sức mạnh của mối tương quan giữa những thay đổi trong bảng cân đối kế toán của Fed và những thay đổi của chỉ số S&P theo mỗi tuần từ hai tháng trước đến hai tháng sau sự thay đổi trong bảng cân đối kế toán. Điều đó mang lại biểu đồ này:

Có một mối tương quan nghịch giữa những biến động của S&P một tháng trước đó và sự thay đổi trong bảng cân đối kế toán của Fed. Nói cách khác, nếu S&P giảm, chúng ta có thể kỳ vọng bảng cân đối kế toán sẽ tăng trong khoảng một tháng sau. Một khi Fed đã hiện thực hóa sự thay đổi đó, chúng ta có thể kỳ vọng cả hai sẽ di chuyển cùng hướng trong một tháng tiếp theo - bảng cân đối kế toán tăng sẽ kéo S&P tăng theo, trong khi một bảng cân đối kế toán bị thu hẹp sẽ khiến S&P 500 giảm xuống. Độ trễ là rất rõ ràng; phải mất khoảng một tháng để một thị trường chứng khoán đang suy yếu thúc đẩy Fed đưa ra phản ứng, và một khi phản ứng đó đã được hiện thực hóa thì hiệu quả của nó sẽ được cảm nhận đầy đủ trong một tháng sau đó.

Vì vậy, hai chỉ số này thực sự có tương quan nhưng với độ trễ nhất định. Vậy mối tương quan đó mạnh đến mức nào? Biểu đồ phía trên cho chúng ta thấy những gì chúng ta có thể mong đợi Fed sẽ làm để đáp ứng với nhịp điều chỉnh 10%, trong khi biểu đồ bên dưới cho thấy phản ứng của S&P 500 đối với sự thay đổi 10% trong bảng cân đối kế toán của Fed:

Ngoài ra còn có một sự bất cân xứng rõ rệt đối với các hành động của Fed. Họ phản ứng với sự sụp đổ trên thị trường với sự sẵn sàng. Dường như họ không cảm thấy bất kỳ sự thận trọng vĩ mô lớn nào là cần thiết để xem xét, và do đó, xu hướng phản ứng với sự gia tăng của TTCK bằng cách thu hẹp của bảng cân đối kế toán (như đã thấy ở cuối nhiệm kỳ của Janet Yellen và đầu nhiệm kỳ của Jerome Powell) là yếu ớt hơn rất nhiều. Vào cuối năm 1996, chưa đầy hai năm trước khi kỷ nguyên “Put” bắt đầu với quỹ phòng hộ LTCM, Alan Greenspan đã tỏ ra lo lắng rõ ràng về khả năng bong bóng tài sản, và đã đưa ra lời cảnh báo nổi tiếng “irrational exuberance” (tạm dịch: hưng phấn một cách vô lý) để mô tả một trạng thái của thị trường khi mà nhà đầu tư hi vọng quá mức vào tương lai tươi sáng của nền kinh tế mà không cân nhắc đến những nguy cơ có thể gây ra sự suy trầm của nền kinh tế.. Bây giờ, quan niệm tăng lãi suất để kiềm chế giá cổ phiếu dường như rất kỳ quặc với Powell, đến mức ông nói vào tháng Sáu rằng “chúng tôi sẽ không bao giờ làm điều này.”

Khi Putnins cố gắng định lượng mối quan hệ giữa các lần “thổi phồng” bảng cân đối kế toán nhằm cứu trợ thị trường và tác động của chúng đối với thị trường chứng khoán, ông đã đi đến những kết luận sau:

"Ước tính mức giảm 10% trên thị trường chứng khoán dẫn đến việc mở rộng bảng cân đối kế toán khoảng 6.7%, trong khi mức mở rộng 10% của bảng cân đối kế toán của Fed được ước tính sẽ dẫn đến tác động tích cực 7.4% trên thị trường chứng khoán trong thời gian sau 5 đến 8 tuần."

Khi cố giải thích xu hướng tăng giá đáng kinh ngạc trên TTCK, trong bối cảnh thế giới bị tàn phá bởi một một đại dịch chưa thể bị dập tắt, Putnins đã có thể xác nhận rằng Fed có liên quan đến xu hướng tăng này. Theo giả định của ông, từ 10% đến 13% nhịp tăng của S&P 500 kể từ khi Fed can thiệp vào tháng 3 có thể được giải thích bằng sự can thiệp của Fed. Có nhiều thứ để khám phá về việc làm thế nào mà điều đó lại xảy ra, nhưng nhìn chung kết quả đã được xác nhận. Trước đây Fed đã không hành xử theo cách này, nhưng ở hiện tại thì họ đang làm như vậy, và kết quả là giá cổ phiếu, có xu hướng tăng theo thời gian, gặp một áp lực không đối xứng khiến chúng tăng lên, thay vì giảm.

Thiên nga đen

Các nhà đầu tư thường phàn nàn về “thiên nga đen” – những sự kiện cực kỳ khó xảy ra và có tác hại rất to lớn, đã được Nassim Nicolas Taleb đặt tên một thập kỷ trước. Nhưng rất nhiều sự kiện được cho là “thiên nga đen” đã không xảy ra như vậy. Chúng chỉ đơn thuần là những sự kiện mà các nhà đầu tư đã thất bại trong việc dự đoán trước.

Tuy nhiên, những gì đã xảy ra với nền kinh tế thế giới trong quý II là rất khác biệt. Kinh nghiệm lâu năm sẽ cho rằng điều đó là không thể xảy ra.

Nhiều vấn đề từ cuộc khủng hoảng năm 2008 xuất phát từ các mô hình giả định rằng các kết quả sẽ tuân theo mô hình phân phối đường cong hình chuông (bell-curve distribution) với rất ít ngoại lệ; 95% kết quả sẽ nằm trong 2 độ lệch chuẩn (standard deviations) và 99% sẽ nằm trong 3 độ lệch chuẩn.

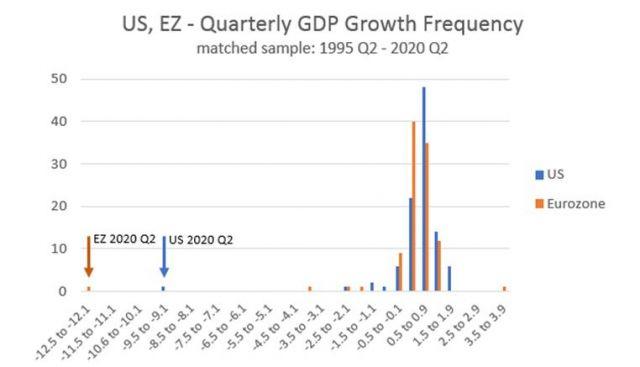

Vấn đề nảy sinh khi các đường cong hình chuông trở nên không đối xứng, hoặc phát triển một số lượng lớn kết quả rơi vào vùng lớn hơn 3 độ lệch chuẩn. Bây giờ, hãy nhìn vào một đường cong hình chuông cho thấy mức tăng trưởng GDP hàng quý ở Mỹ và khu vực đồng Euro kể từ năm 1995, do nhóm nghiên cứu tại S&P Global xây dựng:

Cho đến quý này, biểu đồ này thực sự trông giống như một chiếc chuông bình thường với một chút “kurtosis” - có nghĩa là nó có đỉnh hơi cao và 2 đuôi hơi dài. Nó cũng hơi bất cân xứng, đặc biệt với mô hình EU có nhiều bị chệch hơn về vùng âm. Sau đó COVID-19 diễn ra.

Paul Gruenwald, nhà kinh tế trưởng của S&P Global Assessment, ước tính rằng con số tăng trưởng quý hai của khu vực Mỹ và khu vực đồng Euro là 11 và 17 độ lệch chuẩn so với mức trung bình (mean) tương ứng. Hãy so sánh nó với 3 và 4.5 độ lệch chuẩn tương ứng trong khoảng thời gian tồi tệ nhất của cuộc khủng hoảng tài chính thế giới 2008 (GFC).

Điều này làm tôi nhớ đến một sự kiện đen tối vào mùa hè năm 2007, khi các thế lực tạo ra cuộc khủng hoảng đang dần lộ diện. Một nhóm các quỹ định lượng đã đồng thời chịu một loạt tổn thất mà các mô hình phân tích đã cho là không thể xảy ra. Goldman Sachs Group Inc. đã phải chi tiền để bảo lãnh cho các quỹ của mình khi chúng gặp rắc rối. Khi được yêu cầu giải thích những gì đã xảy ra, CFO tại thời điểm đó, David Viniar, cho biết các mô hình đã liên tục cho thấy “các sự kiện lệch có độ lệch chuẩn 25” trong nhiều ngày liên tiếp.

Điều này gây ra nhiều tranh cãi từ các giáo sư môn Thống kê (statistics). Một người cho rằng các sự kiện có độ lệch chuẩn 25 xảy ra liên tục như vậy có thể sẽ không bao giờ lặp lại ngay cả trong toàn bộ lịch sử của nhiều vũ trụ mà ta không thể tưởng tượng được. Một người khác cho rằng những gì Viniar đã nói là sai sự thật và không thực sự xảy ra. Điều ông thực sự muốn nói là các mô hình của Goldman đã hoàn toàn thất bại trong việc dự đoán khả năng một sự kiện như vậy sẽ xảy ra.

- một sự kiện 5-sigma tương ứng với xác suất dự kiến ở mức ít hơn một ngày trong toàn bộ thời gian kể từ khi kết thúc Kỷ băng hà cuối cùng;

- một sự kiện 6-sigma tương ứng với xác suất dự kiến ở mức ít hơn một ngày trong toàn bộ thời gian kể từ khi loài của chúng ta, Homo Sapiens, tiến hóa từ các loài linh trưởng trước đó;

- và một sự kiện 7-sigma tương ứng với xác suất dự kiến ở mức chỉ một lần trong một khoảng thời gian gấp 5 lần thời gian đã trôi qua kể từ khi sự sống đa bào phát triển lần đầu tiên trên hành tinh này.

Một sự kiện 25-sigma đã tương ứng với vấn đề mà Excel cũng không có đủ số để thể hiện nó. Họ đã bỏ cuộc và cho rằng đó là xác suất giống như một người trúng xổ số quốc gia UK 22 lần liên tiếp.

Những gì vừa xảy ra thực sự, thực sự rất hiếm. Và nhờ các hiệu ứng cơ bản, S&P Global Ratings đang chuẩn bị cho một sự kiện 5.5 độ lệch chuẩn trong quý hiện tại khi nền kinh tế đang tăng trưởng trở lại. Ở châu Âu, nó có thể còn cực đoan hơn.

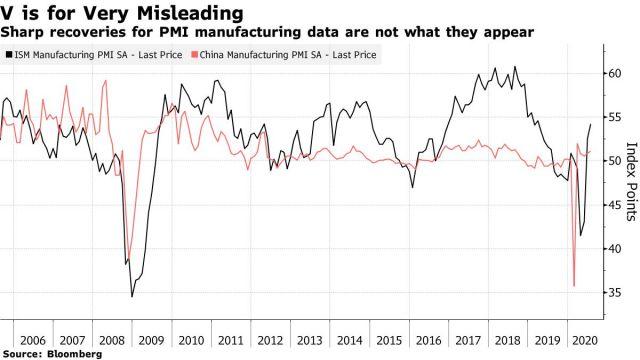

Chúng tôi cũng nhận được các kết quả tương tự khi sử dụng các chỉ số PMI. Dưới đây là các chỉ số PMI sản xuất của Mỹ và Trung Quốc trong 15 năm qua. Trong cả hai trường hợp, chỉ số trên 50 cho thấy sự phát triển và bên dưới 50 cho thấy sự suy thoái:

Nhìn qua, PMI nói với chúng ta rằng cả 2 quốc gia đều đã trải qua thời kỳ suy thoái ngắn nhất, mạnh mẽ nhất trong lịch sử và hiện đã trở lại bình thường – Mỹ đã phục hồi mạnh mẽ ngang mức đầu năm ngoái.

Nhưng chúng không thể hiện điều này. Các cuộc khảo sát dựa trên tỷ lệ thay đổi, thay vì mức độ thay đổi, và chúng đã bị xáo trộn do các biện pháp phong tỏa đột ngột vào đầu năm nay. Thực tế rằng hơn 50% các nhà sản xuất nghĩ rằng mọi thứ tốt hơn trong tháng này so với tháng trước không phải là điều đáng để ăn mừng.

Trong những trường hợp như vậy, Gruenwald của S&P đề nghị chúng ta “vứt bỏ” các chỉ số thống kê dựa trên tỷ lệ thay đổi, và thay vào đó hãy nhìn vào các mức độ thay đổi. Khi nền kinh tế trở lại mức độ (level) như trước COVID-19, điều đó mới đang để ăn mừng, và nó chắc chắn sẽ không xảy ra trong năm nay. Đây là gợi ý tuyệt vời cuối cùng của ông ấy:

"Mức chuẩn đầu tiên đơn giản phải là GDP cuối năm 2019: mức mà chúng ta đã ở trước khi cuộc khủng hoảng COVID-19 bắt đầu. Mức chuẩn thứ hai sẽ là chính sách kinh tế sau COVID-19. Điều này sẽ xuất hiện sau khi các cú sốc COVID-19 đã đi qua nền kinh tế. Khi chúng ta đến thời điểm đó, một lần nữa chúng ta lại có thể lo lắng về báo cáo tốc độ tăng trưởng cho các biến số vĩ mô chính.

Cho đến lúc đó, chúng ta hãy cho 'tốc độ tăng trưởng' nghỉ ngơi đi."

Nếu chúng ta nhìn vào các mức độ (levels), sự kiện thiên nga đen xuất hiện vào đầu năm nay có lẽ đã rõ ràng hơn rất nhiều.