Ngài Powell sẽ đứng ra kiềm chế lại thị trường tăng giá hiện nay

Tuấn Hưng

Junior Analyst

Nhũng động thái gần đây của Fed đang đẩy lùi kỳ vọng cắt giảm lãi suất. Tuy nhiên, với việc các điều kiện tài chính đang được nới lỏng và mức giá giao dịch của hợp đồng hoán đổi lạm phát đang cho thấy lạm phát được kỳ vọng sẽ còn cao hơn trong thời gian tới, Fed cần kiểm soát lại những gì đang xảy ra đặc biệt là trên thị trường chứng khoán, nơi mà tâm lý sòng bạc đang phủ khắp thị trường.

Phát biểu của Chủ tịch Powell trong tuần này

Tuần này sẽ là dịp cuối cùng để Fed kiểm soát và kiềm chế lại những tăng trưởng về kỳ vọng về lạm phát trước cuộc họp của buổi họp FOMC. Điều này sẽ diễn ra khi mà chủ tịch Fed, Jayrome Powell có phiên điều trần trước Quốc hội vào ngày 6 và 7 tháng 3.

Kể từ cuộc họp FOMC tháng 12, các điều kiện tài chính đã được nới lỏng sau khi Fed gây sốc cho thị trường bằng việc thừa nhận rằng sẽ có đợt cắt giảm lãi suất vào năm 2024. Bất chấp dữ liệu lạm phát và việc làm trong tháng 1 cao hơn dự kiến, điều kiện tài chính ở các thị trường vẫn chưa được thắt chặt.

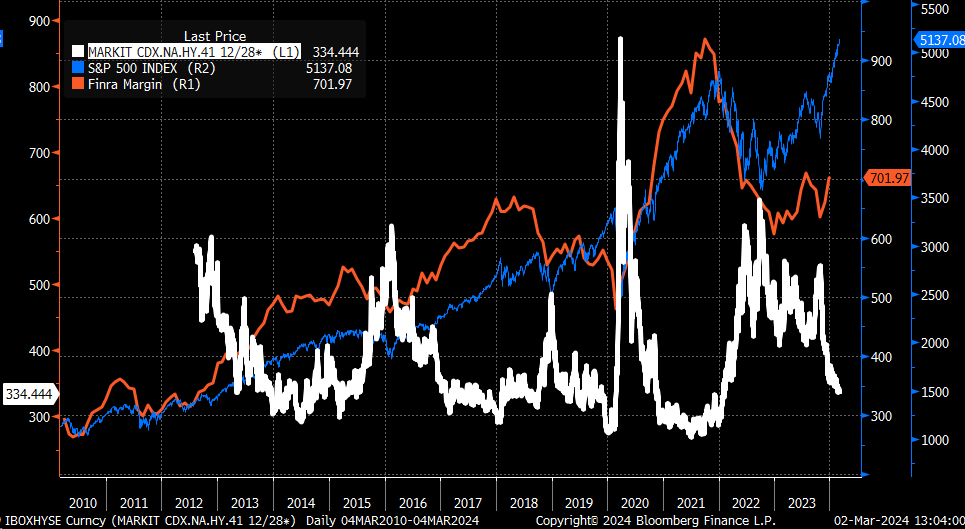

Chênh lệch tín dụng ngày nay bằng với những năm 2017, 2018, 2019 và 2021, khi mà lãi suất thực của Fed thấp hơn so với hiện nay khi so sánh lãi suất điều hành với chỉ số CPI hoặc PCE cơ bản. Con số này thậm chí còn ghi nhận mức âm trong năm 2016, 2017, 2018 và chỉ ghi nhận mức dương nhẹ trong năm 2019.

Bất chấp việc lãi suất thực tế của Fed ngày nay cao hơn, kỳ vọng lạm phát đã tăng lên trong những tuần gần đây. Mức kỳ vọng lạm phát 2 năm (được tính bằng lợi suất danh nghĩa trừ đi lợi suất của trái phiếu chính phủ điều chỉnh lạm phát TIPS) đang ở mức 2.8% trong khi kỳ vọng lạm phát được thể hiện qua hợp đồng hoán đổi lạm phát đang ở mức 2.44%. Sự gia tăng trong những tuần gần đây với mức tăng hầu hết đến từ đầu năm 2024. Điều này có vẻ trái ngược với những gì người ta mong đợi vào thời điểm này của chu kỳ.

Đồng thời, báo cáo về tiêu dùng PCE cũng là một tâm điểm đáng chú ý trong tuần này, các hợp đồng hoán đổi lạm phát hàng tháng hiện đang cho thấy mức lạm phát kỳ vọng tăng trưởng hàng năm vẫn ở mức trên 3% trong tháng 2, tháng 3, tháng 4, tháng 5 và tháng 6. Vì vậy, sau một năm ở trong quá trình giảm phát, có vẻ như thị trường hoán đổi lạm phát đang nói rằng quá trình giảm phát đã bị đình trệ và kỳ vọng lạm phát vào tháng 6 năm 2024 ở mức tương đương với tháng 6 năm 2023. Bên cạnh đó, lạm phát kỳ vọng thể hiện qua hợp đồng hoán đổi lạm phát đã tăng 40 điểm cơ bản kể từ ngày 14/2 và 25 điểm từ ngày 22/2.

Dữ liệu kinh tế có thể có lợi cho Powell

Có lẽ Powell sẽ không phản đối thị trường và tiếp tục nới lỏng các điều kiện tài chính bất chấp sự gia tăng lạm phát gần đây với hy vọng rằng dữ liệu tuần này sẽ có lợi cho ông. Nếu báo cáo của thị trường lao động hay các dữ liệu nói chung chỉ ra rằng mức lương cao hơn hoặc lạm phát dịch vụ cao hơn, điều này có thể dẫn đến lợi suất của trái phiếu dài hạn tăng lên, đồng USD mạnh lên và gánh bớt những công việc nặng nề của Powell. Dữ liệu kinh tế mạnh mẽ trong những tháng gần đây có thể hạ bớt những kỳ vọng về ba đợt cắt giảm lãi suất trong năm 2024 và những cuộc thảo luận về việc không có đợt hạ lãi suất nào cũng đã bắt đầu xuất hiện.

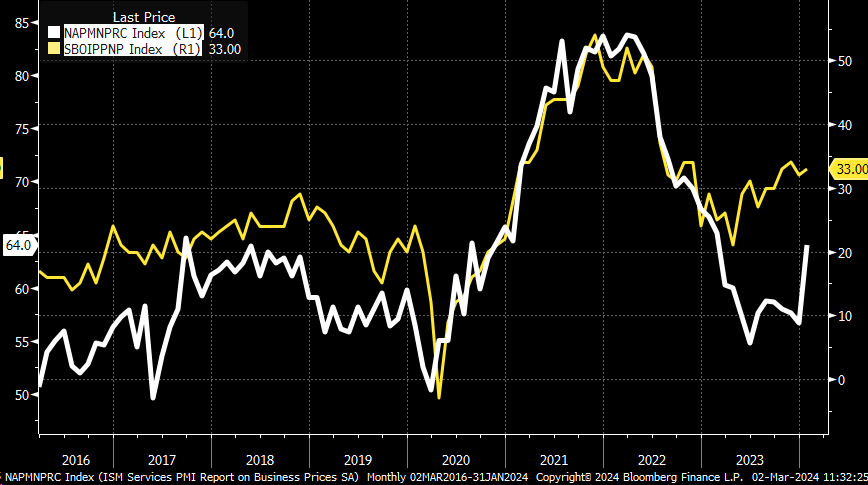

Dữ liệu dịch vụ ISM dự kiến sẽ công bố vào tối nay và các nhà phân tích cho rằng chỉ số dịch vụ sẽ giảm từ mức 53.4 xuống 53 trong tháng 2. Trong khi đó, mức giá phải trả, dữ liệu kinh tế quan trọng trong báo cáo CPI và PCE, sẽ được theo dõi chặt chẽ sau khi ghi nhận quanh mức 64 vào tháng trước. Chỉ số doanh nghiệp nhỏ NFIB ghi nhận rằng các công ty có kế hoạch tăng giá đã tăng ổn định trong vài tháng trước đó, do đó dữ liệu PMI theo cách tính của ISM có thể cao hơn dự báo.

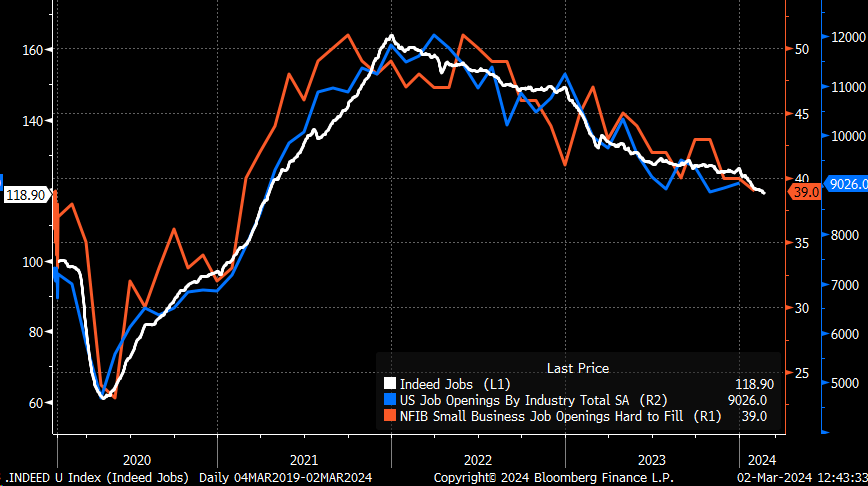

Bảng báo cáo thị trường lao động JOLTS vào ngày thứ tư là dữ liệu mà Powell đã tập trung theo dõi trong suốt năm qua. Kỳ vọng việc làm sẽ giảm xuống còn 8.89 triệu trong tháng 1 từ mức 9.02 triệu trong tháng 12. Tuy nhiên, dữ liệu JOLTS có xu hướng khó dự đoán và có thể bị sửa đổi đáng kể. Chỉ số NFIB theo dõi những việc làm trống và khó tuyển dụng nhìn chung đang có xu hướng giảm. Số lượng cơ hội việc làm được đăng trên Indeed cũng đang giảm dần, cho thấy dữ liệu JOLTS vẫn sẽ có xu hướng giảm.

Những con số quan trọng sẽ được công bố sẽ vào thứ Sáu với báo cáo việc làm của Hoa Kỳ. Các nhà phân tích dự báo rằng 200,000 việc làm mới đã được tạo ra trong tháng 2 so với 353,000 của tháng trước. Tỷ lệ thất nghiệp được dự báo sẽ giữ nguyên ở mức 3.7%, trong khi mức thu nhập trung bình mỗi giờ được dự báo sẽ tăng 0.2% so với tháng trước, thấp hơn mức tăng 0.6% của tháng trước. Bên cạnh đó, mức thu nhập trung bình mỗi giờ hàng năm tăng 4.3% so với cùng kỳ năm trước và thấp hơn mức tăng 4.5% của tháng trước đó.

Nếu tổng thể dữ liệu ủng hộ quan điểm rằng áp lực lương vẫn cao, thị trường việc làm vẫn sẽ tiếp tục chật chội và giá dịch vụ vẫn tiếp tục tăng. Mức tăng gần đây của kỳ vọng lạm phát dựa trên thị trường có thể còn tăng lên cao hơn và kết quả là đẩy lợi suất dài hạn của đường cong lợi suất lên cao hơn, đẩy lãi suất thực tế lên cao hơn, giúp cho đồng USD mạnh lên và thắt chặt các điều kiện tài chính. Một nền kinh tế vững chắc với giá cả ổn định là điều mà tất cả chúng ta đều mong muốn nhưng tỷ lệ lạm phát cao là không tốt và theo thời gian sẽ mang lại lãi suất cao hơn trong khi khả năng chi trả tổng thể giảm dần.

Nhận định thị trường

Thị trường chứng khoán đang tăng giá thậm chí còn có thể làm cho tình trạng lạm phát trở nên tồi tệ hơn. Nhiều người lầm tưởng rằng thị trường không còn quan tâm đến Fed hay lãi suất. Tuy nhiên, để nhận định được bản chất hiện nay thị trường, cần nhìn về các điều kiện tài chính và quan trọng hơn là tính thanh khoản. Khi các điều kiện tài chính bị thắt chặt hơn, thanh khoản sẽ yếu hơn và mức độ biến động sẽ tiềm ẩn nhiều rủi ro hơn. Điều này sẽ làm giảm sự hưng phấn của thị trường khi mà điều kiện tài chính được nới lỏng hơn và thanh khoản trở nên mạnh mẽ hơn.

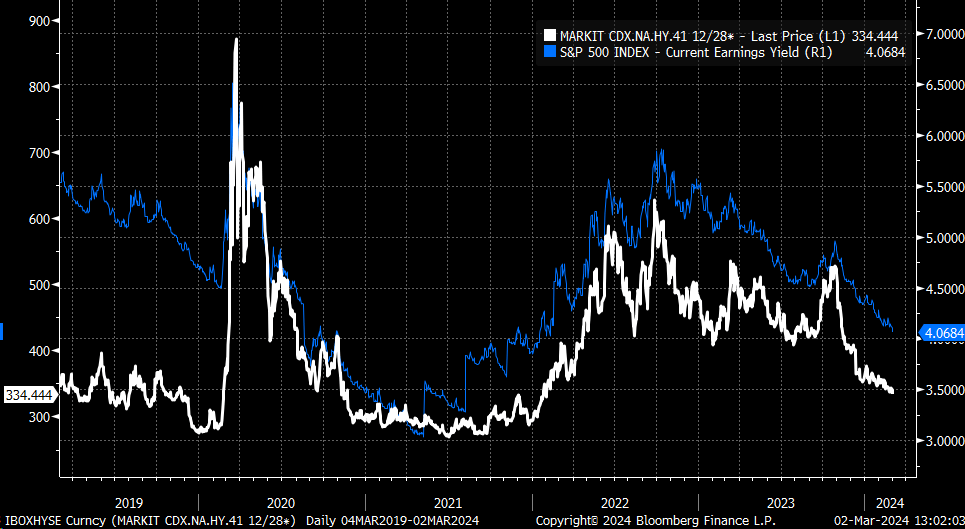

Mối quan hệ giữa tỷ suất lợi nhuận của chỉ số S&P 500 và chỉ số CDX của các trái phiếu lợi suất cao cho thấy mối tương quan giữa thị trường chứng khoán và các điều kiện tài chính. Về cơ bản, khi chênh lệch tín dụng giảm xuống thì cổ phiếu sẽ tăng giá và ngược lại.

Vì vậy, tại thời điểm này, dữ liệu sẽ phải hỗ trợ việc giữ mức lãi suất cao trong dài hạn do lạm phát trong nền kinh tế không hạ nhiệt đủ để đảm bảo rằng sẽ có những đợt cắt giảm lãi suất vào năm 2024. Hoặc Powell sẽ phải kiểm soát lại các điều kiện tài chính bằng cách đưa thị trường trở lại trạng thái ổn định và đảm bảo rằng lạm phát không tăng trở lại khi thị trường bắt đầu tăng giá.

Tuy nhiên, Fed có thể gặp những rủi ro nếu những điều kiện tài chính được nới lỏng tạo điều kiện cho lạm phát gia tăng trở lại và điều này có thể xảy đến khi giá dầu tăng mạnh. Mặc dù giá dầu đang giữ ở mức ổn định tính đến thời điểm này nhưng điều đó có thể sẽ không kéo dài lâu do bản chất dầu cũng là một tài sản rủi ro. Nếu giá dầu bắt đầu tăng, sẽ rất khó để Fed có thể chiến thắng lạm phát và điều này thậm chí còn có thể khiến Fed tăng lãi suất trở lại.

Seeking Alpha