Ngân hàng trung ương nào thu lời nhiều nhất thông qua các chính sách siêu nới lỏng?

Đức Nguyễn

FX Strategist

Thông qua chính sách bơm tiền của mình, Fed đã giúp thị trường chứng khoán của mình tăng trưởng tốt nhất, nếu xét về tương quan so với lượng tiền họ bơm ra.

Bạn có bao giờ nghĩ, các ngân hàng trung ương có hay tị nạnh nhau không? Liệu có một ngân hàng trung ương “con nhà người ta” hay không? Liệu một ngân hàng có nghĩ, “ông kia để lãi suất âm bao nhiêu lâu mà vẫn chưa đạt được mục tiêu lạm phát, kém thật! Mà ông này đã đạt được toàn dụng lao động luôn rồi!”

Bản chất con người là thích so sánh, và tinh thần cạnh tranh này sẽ lan sang cả thị trường tài sản. Thị trường trái phiếu như một con dao hai lưỡi, vì một thị trường trái phiếu tốt đồng nghĩa với tăng trưởng không tốt. Vậy nên thị trường cổ phiếu có vẻ là thước đo rõ ràng hơn về khả năng hỗ trợ tăng trưởng, và tinh thần cạnh tranh của các ngân hàng trung ương.

Điều này lại dấy lên câu hỏi, ngân hàng nào thành công nhất trong công cuộc bơm tiền mùa dịch? Đáp án không ai khác ngoài Fed, nhưng cuộc đua này sát nút hơn bạn nghĩ.

Ai cũng biết rằng các mục tiêu chính sách trên giấy tờ của các ngân hàng trung ương chỉ là một vỏ bọc. Đúng là họ quan tâm tới lạm phát và tăng trưởng, nhưng đa phần phản ứng của họ không dựa trên số liệu kinh tế, mà là tình hình thị trường tài chính. Fed đã từng hoãn thắt chặt chính sách sau khi thị trường chứng khoán suýt sập vào quý IV/2018. Ở một khía cạnh khác, nhiều công cụ chính sách hiện đại - như nới lỏng định lượng - được áp dụng để hạn chế phần bù rủi ro trên thị trường tài chính. Nếu mục đích của chính sách là để đẩy giá tài sản rủi ro lên cao, vậy ai là người đã làm tốt nhất?

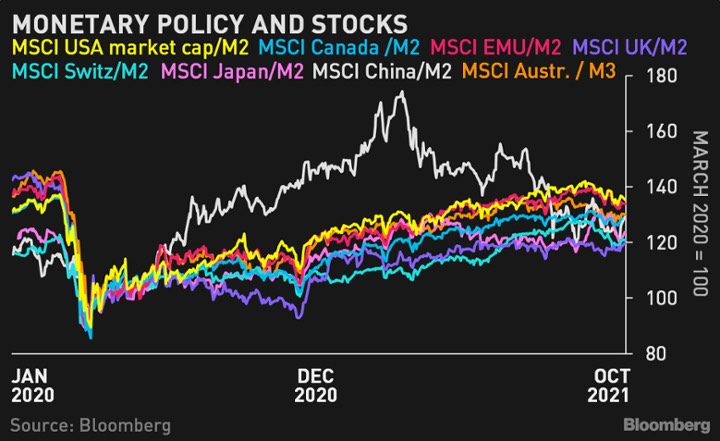

Đương nhiên là để đẩy giá thị trường, ta chỉ cần bơm một số tiền khổng lồ và để cổ phiếu tự phi mã. Và đây là cách nhiều ngân hàng trung ương đã làm trong một năm rưỡi nay. Nhưng tỷ suất sinh lời của ai tốt nhất? Một công cụ ta có thể dùng để so sánh một cách ngang bằng là sự tương quan vốn hóa thị trường với nguồn cung tiền M2.

Dù ta không có dữ liệu vốn hóa của tất cả quốc gia, MSCI có cung cấp dữ liệu vốn hóa lịch sử cho chỉ số chứng khoán của một số nước và vùng lãnh thổ. Và phần còn lại là tìm sự tương quan giữa vốn hóa và dòng tiền.

Với việc một số nơi sử dụng số liệu khác nhau (như Anh và Úc dùng cung tiền M3), số liệu tuyệt đối không có nhiều tác dụng.

Điều nổi bật nhất là đà tăng của chứng khoán Trung Quốc trong năm đầu tiên sau dịch Covid. Do vậy, việc chính quyền nước này bắt đầu thắt chặt vấn đề đầu cơ tài sản trong vài tháng gần đây là khá dễ hiểu.

Một điều đáng chú ý khác là Úc nằm ở top cuối dù giá hàng hóa tăng mạnh và đồng AUD đã yếu đi nhiều.

Ngoài ra, có thể thấy chỉ số MSCI EMU cho các thị trường châu u ngang hàng với Mỹ như thế nào. Như vậy, cả Fed và ECB đều ngang tài ngang sức trong việc bơm tiền hỗ trợ thị trường.

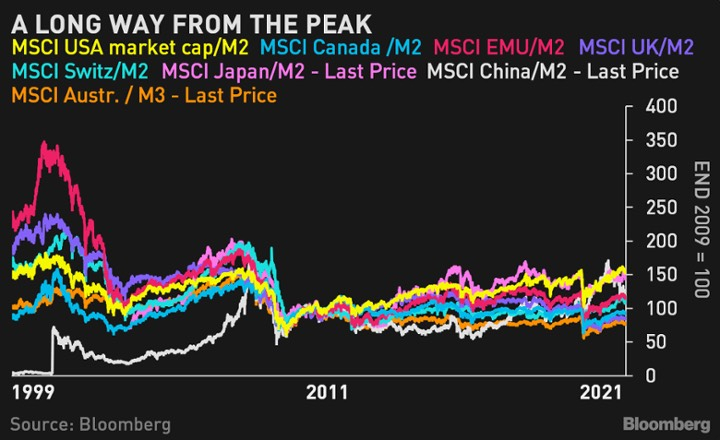

Hơn nữa, trên phương diện toàn thị trường, tương quan giữa vốn hóa thị trường Mỹ và nguồn cung tiền vẫn đang thấp hơn nhiều so với đỉnh năm 2000. Chỉ số MSCI USA của các công ty vốn hóa lớn cũng chưa thể chạm được mức đỉnh đó.

Các thị trường khác thì vẫn còn rất xa so với đỉnh. Đây là một điều khá thú vị khi ba công ty lớn nhất tại Mỹ có vốn hóa cao hơn 236 công ty trong MSCI EMU tới 700 tỷ USD.

Có nhiều lý do khiến cổ phiếu Mỹ được định giá cao hơn, như cơ cấu ngành hay khả năng sinh lời. Dù vậy, kể cả với những yếu tố trên, cổ phiếu Mỹ vẫn được cho là đắt hơn cổ phiếu toàn cầu.

Cùng với đó, vấn đề lạm phát tại Mỹ cũng đang trầm trọng nhất. Nhưng hiện tại, Fed vẫn có thể tự mãn rằng họ đã thu được món hời nhất với chính sách bơm tiền của mình.

Bloomberg