Repo và nghiệp vụ thị trường mở

Anh Tùng, CFA

Senior Analyst

Khi các ngân hàng thương mại cần huy động vốn từ NHTW, họ có thể vay qua đêm, vay tái chiết khấu hay tái cấp vốn. Ngoài ra một công cụ khác rất hay được các ngân hàng sử dụng khi cần cung cấp thanh khoản, đó là repo. Vậy repo là gì?

Repo là gì?

Repo (viết tắt của repurchase agreement), hay gọi là thỏa thuận mua lại, là một giao dịch mà một tổ chức bán các giấy tờ có giá cho một tổ chức khác (như trái phiếu, cổ phiếu), đồng thời cam kết mua lại chúng với một mức giá cụ thể vào một thời điểm trong tương lai.

Ngược lại, ta cũng có khái niệm reverse repo, hay còn gọi là thỏa thuận mua lại đảo ngược, là một giao dịch mà một tổ chức mua các giấy tờ có giá cho một tổ chức khác, đồng thời cam kết bán lại chúng với một mức giá cụ thể vào một thời điểm trong tương lai.

Do đó, giao dịch repo có thể xem như một giao dịch cho vay, khi đó bên bán là bên đi vay, còn bên mua là bên cho vay. Hoạt động cho vay này được đảm bảo bằng tài sản chính là giấy tờ có giá (thông thường là trái phiếu chính phủ).

Vậy giao dịch repo khác gì so với tái cấp vốn và tái chiết khấu?

Một điểm khác biệt so với hình thức vay tái chiết khấu và tái cấp vốn đó là tài sản đảm bảo được chuyển dời hoàn toàn quyền sở hữu trong thời hạn hợp đồng repo còn hiệu lực. Người cho vay khi được nhận các giấy tờ có giá này, họ hoàn toàn có thể giao dịch tự do trên thị trường (và chỉ phải mua lại vào thời điểm đáo hạn của hợp đồng repo để bán lại cho người đi vay), không giống như hình thức vay tái chiết khấu hay tái cấp vốn, các giấy tờ có giá sẽ bị phong tỏa và bên cho vay không thể giao dịch tự do chúng.

Đặc điểm của repo

Khi thực hiện giao dịch repo, có 3 thông tin mà những người tham gia hợp đồng cần quan tâm, đó là:

Kỳ hạn: Khoảng thời gian mà bên đi vay có nghĩa vụ mua lại các giấy tờ có giá, tính từ thời điểm bắt đầu bán chúng.

Tỷ lệ chiết khấu (hair-cut): Bên đi vay (bên bán) sẽ không nhận được tiền mặt bằng với giá trị của khoản tài sản mà họ bán, mà số tiền họ nhận được sẽ được chiết khấu dựa theo một tỷ lệ được tính dựa trên giá trị tài sản. Ví dụ, nếu hair-cut là 5%, bạn thực hiện giao dịch repo bằng cách bán trái phiếu có giá trị thị trường $100, bạn sẽ chỉ được nhận về $95 tiền mặt. Nếu lấy 1 – hair-cut, ta sẽ được giá trị tương đương với tỷ lệ loan-to-value như cho vay.

Lãi suất repo: Bên đi vay sẽ được yêu cầu mua lại tài sản vào thời điểm đáo hạn tại một mức giá được cam kết trong hợp đồng repo, và giá mua lại sẽ khác so với giá ban đầu bán ra. Mức chênh lệch này tương đương với lãi suất mà bên đi vay phải trả.

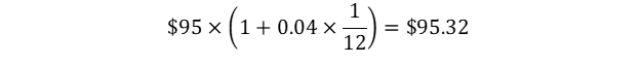

Ví dụ: bạn thực hiện giao dịch repo kỳ hạn 1 tháng bằng cách bán trái phiếu có giá trị thị trường $100, hair-cut 5%, bạn sẽ nhận về $95 tiền mặt. Lãi suất repo được quy định là 4%. Khi đó, đến ngày đáo hạn, bạn sẽ phải mua lại trái phiếu trên với giá:

Các tổ chức nào hay thực hiện giao dịch repo?

Giao dịch repo xảy ra nhiều trên các hệ thống ngân hàng đối với NHTW. Khi đó, NHTW sẽ mua lại các giấy tờ có giá theo dạng repo, nhằm cung cấp thanh khoản cho các ngân hàng. Việc NHTW thực hiện reverse repo cũng khiến dự trữ trong các ngân hàng thương mại tăng lên, làm tăng cung tiền, do vậy giao dịch repo của NHTW là một hoạt động trong công cụ nghiệp vụ thị trường mở (open market operation – OMO). Do đó, lãi suất repo của NHTW đôi khi cũng được gọi là lãi suất OMO. Hơn nữa, trong mỗi kỳ chính sách tiền tệ, NHTW cũng quy định các mức lãi suất repo các kỳ hạn khác nhau ngoài việc quy định các mức lãi suất chính sách.

Ngoài ra hiện tại, một số tổ chức tài chính cũng có thể thực hiện giao dịch repo với khách hàng, chẳng hạn như các ngân hàng thương mại, các công ty chứng khoán.

Nghiệp vụ thị trường mở

Thông qua hoạt động thị trường mở, Ngân hàng Trung ương có thể điều tiết lượng tiền trong lưu thông bằng cách mua hoặc bán giấy giờ có giá của chính phủ (chứng chỉ tiền gửi, tín phiếu kho bạc, trái phiếu chỉnh phủ), từ các ngân hàng thương mại. Khi một ngân hàng trung ương tìm cách tăng cung tiền, họ mua lại các giấy tờ có giá này từ các ngân hàng thương mại, giúp ngân hàng thương mại có thêm tiền mặt để cho vay. Ngược lại, khi NHTW muốn giảm cung tiền, họ sẽ bán ra các giấy tờ có giá đó cho ngân hàng thương mại. Các NHTW có thể thực hiện công cụ OMO này bằng cách mua, bán trực tiếp giấy tờ có giá, hoặc sử dụng công cụ repo hoặc reverse repo.