Tài chính công Hoa Kỳ: Nguy cơ tiềm ẩn và những lo ngại gia tăng

Tạ Thị Giang

Junior Analyst

Tài chính của chính phủ Hoa Kỳ đang dần trở thành một yếu tố rủi ro cho các hệ thống tài chính địa phương và toàn cầu. Tuy nhiên, khó có thể dự đoán chính xác liệu chúng có gây ra khủng hoảng hay không và khi nào.

Với các chính sách hiện tại, khoản nợ vốn đã rất lớn của chính phủ liên bang Mỹ sẽ tiếp tục gia tăng và do đó, tình hình tài chính công không bền vững. Mặc dù đây chưa phải là chủ đề chính của thị trường, nhưng những lo ngại dường như đang gia tăng và các dự báo ngân sách được trình bày vào ngày 18 tháng 6 đã thu hút nhiều sự chú ý hơn bình thường. Rủi ro chính yếu là thị trường nghi ngờ liệu chính sách tiền tệ có thể duy trì lạm phát ở mức 2% hay không. Do đó, các nhà đầu tư bắt đầu yêu cầu mức phần bù rủi ro cao hơn đáng kể để thị trường đạt được trạng thái thanh khoản. Điều này có thể dẫn đến việc các ngân hàng và các tổ chức tài chính khác phải chịu áp lực, đồng thời gây ra những biến động lớn trên thị trường chứng khoán, ngoại hối và cả thị trường trái phiếu. Đợt bầu cử sắp tới có thể làm cho vấn đề tài chính công được quan tâm nhiều hơn, nhưng điều quan trọng cần nhấn mạnh là chúng ta không có lý do gì để dự đoán về một cuộc khủng hoảng tài chính sắp xảy ra. Tài chính công của Hoa Kỳ đã là vấn đề trong nhiều năm và không có ngưỡng cố định nào cho phản ứng của thị trường.

Nợ cao và đang tăng

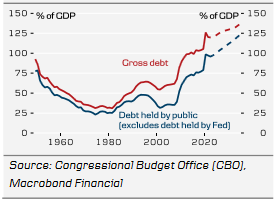

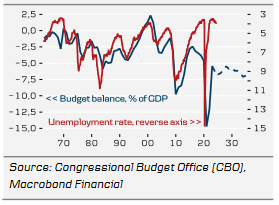

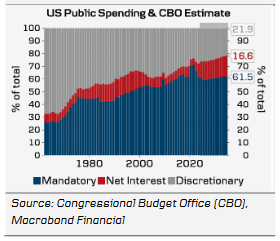

Theo dự báo mới từ Văn phòng Ngân sách Quốc hội (CBO), thâm hụt ngân sách liên bang sẽ chiếm 7% GDP trong năm nay. Con số này dự kiến sẽ giảm xuống 5.5% vào năm 2027 và sau đó lại tăng lên 6.9% vào năm 2034, dựa trên các chính sách hiện hành. Nợ công do công chúng nắm giữ sẽ tăng từ 99% GDP vào năm 2024 lên 122% vào năm 2034. Tất nhiên, dự báo này không có độ chắc chắn cao vì chính sách có thể thay đổi và nền kinh tế tiềm ẩn những bất ngờ. Tuy nhiên, sự suy giảm trong dài hạn chủ yếu là do các khoản chi tiêu mang tính cấp thiết gia tăng cho các lĩnh vực như an sinh xã hội và chăm sóc sức khỏe, vốn bị chi phối bởi những biến động về nhân khẩu học và sẽ khó có thể thay đổi. Bên cạnh đó, lãi suất cao hơn do nợ gia tăng cũng là một yếu tố. Để ổn định tỷ lệ nợ trên GDP, có thể cần đến các cải cách lớn đối với các chương trình phúc lợi (ví dụ như tăng tuổi nghỉ hưu) và/hoặc tăng thuế đáng kể.

Thâm hụt ngân sách lớn mặc dù nền kinh tế mạnh

Chi tiêu đang ngày càng trở nên "bắt buộc"

Tuy nhiên, tỷ lệ này cũng có thể được ổn định thông qua tăng trưởng GDP danh nghĩa cao hơn. Một cách để đạt được điều đó là thông qua lạm phát cao, có thể là do Cục Dự trữ Liên bang (Fed) tạo ra tiền để chi trả thâm hụt ngân sách. Chính vì để ngăn chặn điều này xảy ra, Fed được độc lập về mặt chính trị. Nhưng nếu tình hình trở nên quá tồi tệ, chính phủ vẫn có lựa chọn gây sức ép lên Fed. Mặc dù hành động này sẽ làm mất uy tín, nhưng vẫn tốt hơn việc vỡ nợ hoàn toàn, điều mà chúng tôi cho rằng rất khó xảy ra.

Chi phí lãi vay của chính phủ hiện đang chiếm 2.4% GDP và theo dự báo của CPO, con số này sẽ tăng lên 4.1% trong thập kỷ tới. Tuy nhiên, một số người, bao gồm Bộ trưởng Bộ Tài chính Janet Yellen, cho rằng đây không phải là bức tranh chân thực về gánh nặng nợ công đối với tài chính công. Bởi vì lạm phát đang làm giảm giá trị thực của khoản nợ, do đó hiện nay, khoản thanh toán lãi vay trên thực tế là âm. Dự báo này dựa trên giả định lãi suất tương lai thấp hơn so với mức kỳ vọng của thị trường - thay vào đó, nếu chúng ta sử dụng lãi suất thị trường, con số này sẽ đạt tới 3%.

Vấn đề có thể tồi tệ đến mức nào

Nếu các nhà đầu tư bắt đầu lo ngại giá trị trái phiếu sẽ giảm do lạm phát cao, họ sẽ yêu cầu một mức phần bù rủi ro (risk premium) cao hơn, điều này sẽ khiến tình hình tài chính của chính phủ trở nên tồi tệ hơn do chi phí vay nợ tăng cao. Không có sự đồng thuận nào về mức nợ sẽ xảy ra - nợ công ròng của Nhật Bản (theo định nghĩa của IMF) là 155.9% GDP, với lợi suất trái phiếu thấp hơn nhiều so với Mỹ. Tuy nhiên, khi thâm hụt ngân sách tiếp tục gia tăng và dường như không có ý chí chính trị nào để thay đổi điều đó, thì rủi ro sẽ tăng lên hàng năm.

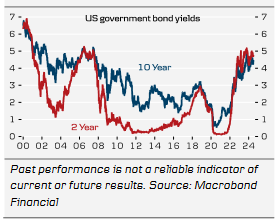

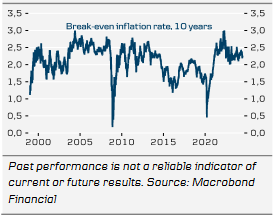

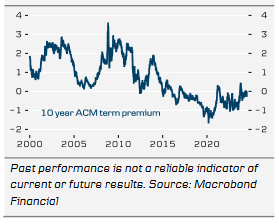

Cho đến nay, có rất ít bằng chứng cho thấy thị trường thực sự đang phản ứng trước tình trạng ngân sách không bền vững. Lợi suất trái phiếu chính phủ đã tăng đáng kể trong ba năm qua, nhưng điều này dường như được thúc đẩy bởi bởi kỳ vọng cao hơn của thị trường về lãi suất tương lai, chứ không phải do rủi ro lạm phát cao hay vỡ nợ của chính phủ. Thị trường định giá lạm phát tương lai vẫn nhất quán với mục tiêu lạm phát 2% của Fed. Theo ước tính của mô hình, phần bù kỳ hạn (term premium) – yếu tố phản ánh sự gia tăng của lợi nhuận kỳ vọng khi nhà đầu tư gánh chịu rủi ro liên quan đến thời gian nắm giữ dài hơn – vẫn ở mức thấp. Mặc dù còn nhiều yếu tố khác ảnh hưởng đến lãi suất, nhưng sự gia tăng kỳ vọng về lãi suất có thể phản ánh dự đoán rằng nợ và thâm hụt chính phủ đang đẩy lãi suất tự nhiên lên cao hơn. Chính sách tài khóa nới lỏng có thể là một lý do quan trọng khiến Fed gặp khó khăn trong việc đưa lạm phát xuống mức mục tiêu, mặc dù họ đang duy trì lãi suất ở mức cao hơn nhiều so với đánh giá của chính họ về mức trung lập.

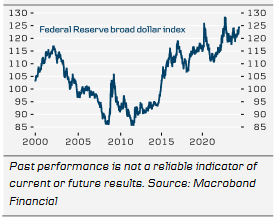

Thâm hụt khu vực công của Hoa Kỳ được bù đắp một phần bởi thặng dư tiết kiệm của khu vực tư nhân (chủ yếu là các hộ gia đình). Tuy nhiên, thâm hụt tài khoản vãng lai năm 2023 vẫn ở mức 2.8% GDP và dự báo sẽ duy trì ở mức tương tự trong những năm tới. Mặc dù vậy, rõ ràng các nhà đầu tư nước ngoài vẫn quan tâm đến việc đầu tư vào tài sản của Mỹ và bù đắp khoản thâm hụt này thông qua dòng vốn đầu tư ròng, điều này cũng được thể hiện rõ qua đồng USD mạnh. Nợ chính phủ Hoa Kỳ được nhiều người coi là "tài sản an toàn" cả trong nước và quốc tế. Vào năm ngoái, các nhà đầu tư nước ngoài đã mua ròng 1.1 nghìn tỷ USD trái phiếu chính phủ Mỹ, tương đương 4.0% GDP. Các quốc gia có thặng dư tài khoản vãng lai như Trung Quốc và Nhật Bản phải là những bên mua ròng tài sản nước ngoài, và rất khó để tìm thấy thị trường nào khác đủ lớn ngoài thị trường Mỹ để hấp thụ dòng vốn này.

Miễn là cả nhà đầu tư Mỹ và nước ngoài vẫn sẵn sàng hấp thụ trái phiếu và tín phiếu do chính phủ Mỹ phát hành mà không yêu cầu mức phần bù rủi ro cao, thì sẽ không có vấn đề gì cấp bách. Ngoài ra, chính phủ cũng có nhiều cách để giảm bớt áp lực thị trường đối với việc tăng lợi suất trái phiếu dài hạn, nếu điều đó bắt đầu xảy ra. Một trong những cách thức đó là rút ngắn thời hạn đáo hạn của các khoản nợ mới được phát hành, giống như cách chính phủ đã làm kể từ khi giải quyết vấn đề trần nợ vào năm ngoái. Nhưng rủi ro là đến một lúc nào đó, thị trường có thể bắt đầu định giá khả năng cao lạm phát ở Mỹ sẽ tăng vọt do tình hình tài chính không bền vững, Điều này sẽ dẫn đến lợi suất trái phiếu tăng đáng kể và đồng USD suy yếu. Ngược lại, nó cũng có thể gây ra gián đoạn tài chính ở những nơi khác, ví dụ như những gì chúng ta đã thấy vào năm 2023, khi lợi suất trái phiếu tăng cao đã tạo ra khoản lỗ lớn trong danh mục đầu tư của một số ngân hàng đến mức buộc phải giải cứu họ. Những vấn đề tài chính kiểu này có thể làm suy giảm thêm niềm tin vào tài chính công và triển vọng lạm phát, vì thị trường có thể tính đến rủi ro rằng chính phủ hoặc Fed sẽ cần phải tài trợ cho việc giải cứu các tổ chức tài chính.

Lợi suất trái phiếu đã tăng đáng kể...

...nhưng không phải do thị trường dự báo lạm phát tăng mạnh...

...hoặc phần bù kỳ hạn tăng cao.

Đồng USD không có dấu hiệu suy yếu

Chính trị rõ ràng là một yếu tố có thể dẫn đến mất lòng tin. Mặc dù so sánh giữa các quốc gia là không hoàn toàn chính xác, nhưng cuộc khủng hoảng xung quanh nợ chính phủ Anh vào năm 2022 bắt nguồn từ việc chính phủ mới đưa ra các kế hoạch làm tăng mức thâm hụt vốn đã rất lớn. Gần đây, chúng ta cũng chứng kiến phản ứng khiêm tốn của thị trường do lo ngại rằng cuộc bầu cử Pháp có thể làm tình hình tài chính vốn đã không bền vững ở đó trở nên tồi tệ hơn. Tuy nhiên, không chắc chắn liệu cuộc bầu cử sắp tới ở Hoa Kỳ có làm dấy lên những lo ngại về ngân sách trên thị trường hay không. Bởi dù kết quả ra sao thì cũng khó có thể gây bất ngờ lớn, do sự không chắc chắn về kết quả đã được các cuộc khảo sát và dự đoán cho thấy trong nhiều tháng qua.

Tuy nhiên, cần lưu ý rằng các quyết định chính trị có thể là tác nhân gây ra những biến động trên thị trường trái phiếu hoặc thậm chí là khủng hoảng trong những năm tới, do tình trạng tài chính của chính phủ vốn đã mong manh. Ví dụ, hành động cứng rắn nhằm ngăn chặn nhập cư và trục xuất một lượng lớn người nhập cư gần đây có thể làm suy yếu tăng trưởng GDP và doanh thu của chính phủ. Tương tự, việc chi tiêu tăng mạnh hoặc cắt giảm thuế có thể là “giọt nước tràn ly” đánh mất niềm tin của thị trường, ngay cả khi các biện pháp này nhằm cải thiện nền kinh tế Mỹ. Một động lực khác khiến thị trường lo ngại về ngân sách có thể xảy ra vào năm 2025 khi trần nợ công cần được nâng lên. Một hình thức suy thoái kinh tế hoặc khủng hoảng nào đó tất nhiên cũng sẽ tác động tiêu cực đến tài chính của chính phủ. Khó có thể nói chính xác sự kiện nào, nếu có, sẽ gây ra vấn đề trên thị trường trái phiếu, nhưng khi nợ công tăng so với quy mô nền kinh tế, rủi ro cũng sẽ tăng theo.

Danske Bank