Tầm nhìn dài hạn: Giá vàng có thể lên tới $3,000/oz dựa trên những yếu tố quan trọng sau

Ngô Văn Thịnh

Economic Analyst

Trái với suy nghĩ của nhiều người, có một phương pháp tương đối chính xác để định giá Vàng cũng như xác định hướng đi của nó trong trung và dài hạn

Vàng thường được coi là tài sản trú ẩn hoạt động tốt trong thời kỳ bất ổn và khi tỷ lệ lạm phát tăng cao. Nhưng làm thế nào các nhà đầu tư có thể đo lường tình trạng bất ổn địa chính trị, kinh tế và giá hàng hóa và dịch vụ tăng cao để xác định giá trị hợp lý của vàng? Họ không thể, vì đơn giản đó không phải là công thức để tìm ra giá trị của một ounce kim loại quý.

Với cổ phiếu, cho dù nhà đầu tư đang sử dụng P/E, EV/EBITDA, P/CF hay các chỉ số định giá khác, thì đây đều là những công thức phổ biến giúp xác định giá trị hợp lý. Thật không may, đối với các tài sản hữu hình không tạo ra lợi nhuận hoặc dòng tiền (như vàng), những công thức đó không áp dụng được.

Khi vàng chạm mốc 2,000 USD/ounce vào mùa hè năm nay, nhiều nhà đầu tư bị hấp dẫn nhưng không thể biết chắc liệu động lực tăng giá của vàng có còn không. Tôi tin rằng đó là lý do tại sao phần lớn các nhà đầu tư (ngay cả những người sành sỏi) tiếp cận Vàng một cách thận trọng hoặc tránh không giao dịch kim loại này.

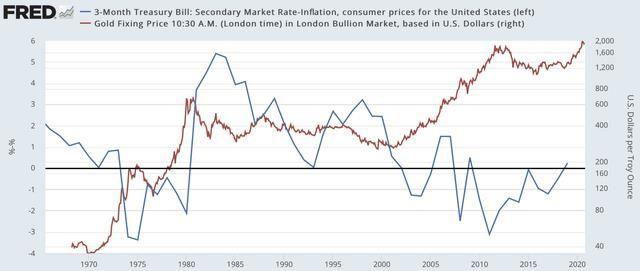

Lãi suất thực có ảnh hưởng lớn đến vàng, và có mối tương quan nghịch mạnh mẽ. Vàng thường hoạt động tốt hơn trong môi trường lợi suất thực âm (lợi suất kho bạc thấp hơn tỷ lệ lạm phát, khiến vàng trở nên hấp dẫn hơn) và kém hiệu quả hơn khi lợi suất thực dương (lợi suất kho bạc cao hơn tỷ lệ lạm phát, trong khi vàng thì không không tạo ra bất kỳ dòng tiền hoặc lãi suất nào). Ví dụ, trong những năm 1970, lợi suất thực âm kéo dài trong hầu hết thập kỷ do tỷ lệ lạm phát cao hơn lợi suất kho bạc (trong ví dụ dưới đây, tôi sử dụng T-Bills 3 tháng). Vàng đã có màn thể hiện vô cùng ấn tượng. Vào đầu những năm 1980, Fed bắt đầu một chính sách thắt chặt tiền tệ gay gắt để ngăn chặn lạm phát, với lãi suất cho vay tăng vọt lên 19% vào cuối năm 1980. Lãi suất thực ở mức thấp đến trung bình trong những năm sau đó, và đây là sự khởi đầu của một thị trường giá lên khủng khiếp cho trái phiếu. Trong suốt những năm 1980 và 1990, lãi suất thực vẫn ở mức dương, trong khi đó, vàng đã nằm trong chu kì giảm kéo dài 20 năm. Kể từ những năm 2000, lãi suất thực âm đã trở nên phổ biến và Vàng chứng kiến sự hồi sinh kể từ thời điểm chuyển giao thế kỷ.

Tuy nhiên, lãi suất thực không cho chúng ta biết giá trị hợp lý của vàng là bao nhiêu. Rốt cuộc, làm thế nào để một nhà đầu tư lấy lãi suất thực âm 1-2% và xác định giá hợp lý cho vàng? Tại sao Vàng không ở mức $400-$500 mỗi ounce nếu ngày nay lãi suất thực tương tự như những năm 70 hoặc đầu những năm 2000, bạn thấy vấn đề rồi chứ?

Chúng ta cần tiến thêm một bước nữa và kiểm tra tốc độ gia tăng cung tiền.

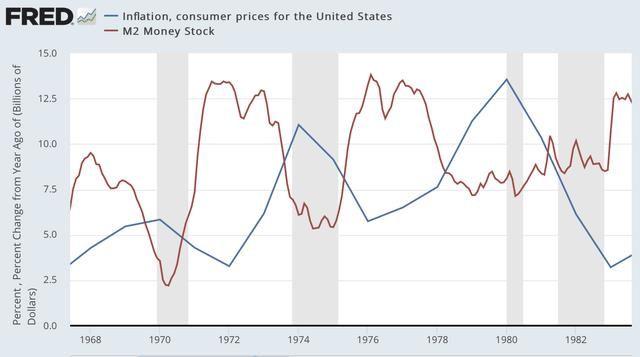

Lạm phát về tiền tệ (tăng trưởng cung tiền) là yếu tố xác định giá trị của vàng chứ không phải lạm phát về giá (tức là chỉ số CPI hay kết quả cuối cùng của lạm phát tiền tệ). Xem xét lại giai đoạn 1970-1980, lần này tập trung vào tốc độ tăng của cung tiền M2 và chỉ số lạm phát CPI, cho thấy có một độ trễ rõ ràng của lạm phát giá so với những thay đổi của cung tiền. Biểu đồ dưới đây cho thấy, khi tốc độ tăng cung tiền M2 ở mức cao nhất, lạm phát CPI ở mức đáy. Phải mất 2-3 năm cung tiền mới được phản ánh vào chỉ số giá tiêu dùng.

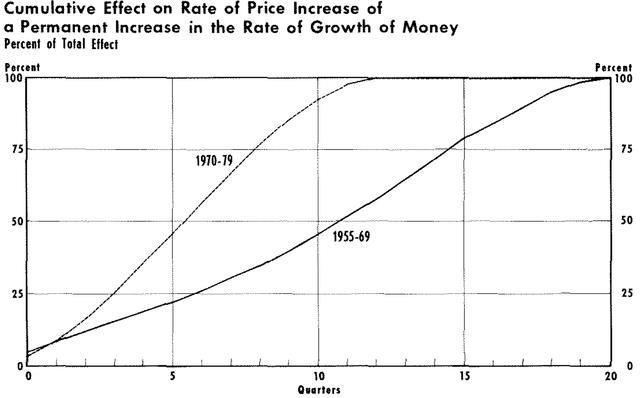

Một nghiên cứu thực hiện bởi St Louis Fed vào đầu những năm 1980 đã xác nhận độ trễ của giá so với tăng trưởng cung tiền trong suốt thập kỷ trước đó, họ nhận thấy rằng phải mất 12 quý để giá phản ánh 100% mức tăng cung tiền. Thật kỳ lạ, con số đó thậm chí còn nhanh hơn nhiều so với giai đoạn từ năm 1955 đến năm 1969 (với mức trễ 5 năm). Giá dầu tăng là một yếu tố trong những năm 70, chúng có tác động ngay lập tức do người tiêu dùng nhận thấy giá tăng phi mã, điều này làm tăng kỳ vọng lạm phát. Với việc giá dầu chịu áp lực do các vấn đề cơ bản vốn đã phổ biến trước đại dịch và sau đó nhu cầu tiếp tục bị suy yếu bởi Covid-19, nhiều người có thể nhìn vào giá dầu và cho rằng lạm phát đã được kiềm chế tốt (tức là không cần mua vàng). Fed thực tế cũng đang “cầu xin” lạm phát do sự tiếp diễn của chu kỳ “kỳ vọng lạm phát dưới mức trung bình”. Nhưng lạm phát ở mức thấp đã không ngăn cản nổi đà tăng đáng kể của Vàng. Đó là bởi vì lạm phát giá là một chỉ báo trễ, và không phải là một công cụ dự báo giá Vàng tốt.

Yếu tố liên quan mật thiết với giá Vàng là lượng cung tiền, lượng cung tiền M2 không chỉ hữu ích trong việc giải mã giá trị hợp lý của Vàng mà còn về hướng đi của kim loại này, bằng cách dự báo xu hướng cung tiền.

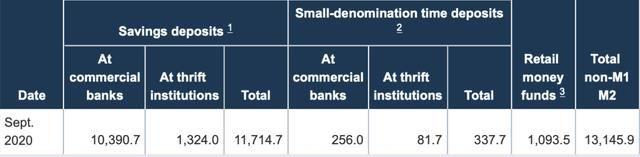

Cung tiền (đề cập đến cung tiền Mỹ) là tổng lượng tiền lưu hành trong nước. Mặc dù có một số phép đo cung tiền, M2 là hữu ích nhất cho vấn đề này và gồm có:

M1 (Tiền tệ, Tiền gửi không kỳ hạn tại các ngân hàng thương mại; Các khoản tiền gửi thanh toán khác (OCD)).

M2 = M1 + Tiền gửi tiết kiệm + tiền gửi có kỳ hạn mệnh giá nhỏ + số dư trong thị trường tiền tệ của quỹ tương hỗ.

Trong khi đồng USD không còn được neo theo vàng, kim loại quý vẫn được coi là một loại tiền và điều này chỉ hợp lý khi giá trị của nó dựa trên số lượng tiền tệ đang lưu hành. Chính phủ Hoa Kỳ có thể không còn duy trì bản vị vàng, nhưng thị trường vẫn có thể đánh giá giá trị hợp lý của Vàng dựa trên cung tiền M2.

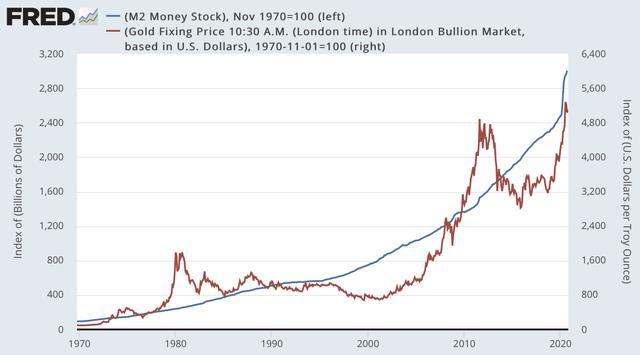

Nguồn cung tiền liên tục tăng, và mặc dù giá vàng không đi theo một đường thẳng, cuối cùng nó vẫn di chuyển theo M2. Khi vàng ở trong thị trường giá xuống, nó sẽ bị định giá thấp hơn nghiêm trọng so với lượng cung tiền của Mỹ. Khi nó ở trong một thị trường giá lên, nó vượt quá giá trị hợp lý. Hiện tại, vàng đang trong chu kỳ tăng giá nhưng vẫn dưới giá trị hợp lý mặc dù đã tăng đáng kể so với năm ngoái. Điều này là do kim loại quý đã ở trong vùng quá bán cực độ trong giai đoạn cuối của thị trường giá xuống trước đó, kết hợp với động thái tăng gần như thẳng đứng của M2 trong 6-7 tháng qua, vàng vẫn đang cố gắng bắt kịp cung tiền. Vàng sẽ cần phải tăng lên xấp xỉ 2,400 USD để trở lại tương đương với M2. Nếu lịch sử lặp lại (sử dụng các đỉnh năm 1980 và 2011 làm ví dụ), vàng sẽ tăng quá giá trị hợp lý vào thời điểm thị trường giá lên kết thúc. Chúng ta không cần phải dựa vào những suy đoán mang tính cường điệu hóa để đưa vàng lên mốc $3,000/oz, (ví dụ: tất cả mọi người đổ xô đi mua vàng do lãi suất thực âm), vì tôi tin rằng nguồn cung tiền đang nhanh chóng gia tăng sẽ hỗ trợ mức $3,000 của vàng.

Như tôi đã đề cập trước đó, chúng ta có thể xác định xu hướng giá vàng bằng cách dự báo tốc độ tăng trưởng của M2.

Cung tiền tăng gần như thẳng đứng trong năm nay do các hành động của Fed và Quốc hội Mỹ, hàng nghìn tỷ đô la đã được tạo ra để chống lại cuộc khủng hoảng kinh tế do Covid-19. Mặc dù Quốc hội vẫn chưa đạt được thỏa thuận về một gói kích thích tài khóa khác, nhưng có vẻ như ít nhất 2 nghìn tỷ USD sẽ đến trong vòng 2-3 tháng tới. Điều đó sẽ dẫn đến việc cung tiền M2 tăng trở lại, khiến vàng tăng giá đột biến như mùa hè vừa qua.

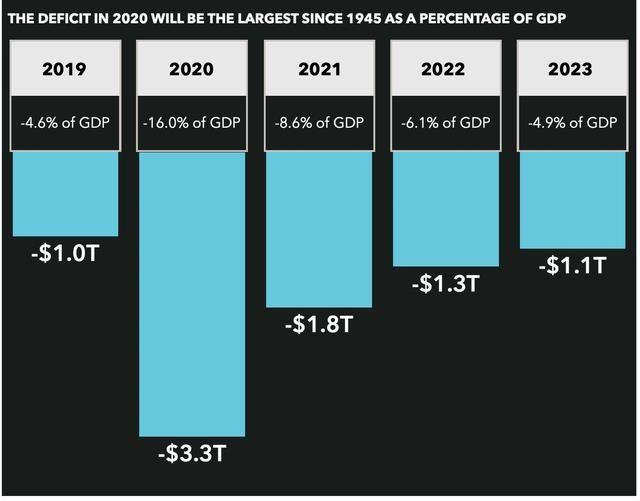

Có một chất xúc tác lớn hơn nữa cho tăng trưởng cung tiền M2 trong trung và dài hạn. Mức thâm hụt vào năm 2020 ở Hoa Kỳ sẽ là mức lớn nhất kể từ năm 1945 tính theo phần trăm GDP, với tổng dự kiến là 3.3 nghìn tỷ USD (hay 16.0% GDP). Con số này cao hơn gấp ba lần mức thâm hụt trong năm 2019, trị giá dưới 1 nghìn tỷ USD. CBO dự đoán rằng, ngay cả khi không có gói kích thích tài khóa bổ sung, vốn sẽ làm tăng chi tiêu bắt buộc của chính phủ liên bang, thâm hụt vào năm 2021 vẫn được dự báo là hơn 1.8 nghìn tỷ USD. Con số đó tương đương 8.6% GDP, chỉ thấp hơn một chút so với mức thâm hụt năm 2008. Thâm hụt 1 nghìn tỷ đô la đã được coi là chi tiêu ngoài tầm kiểm soát, và ở đây, chúng ta thậm chí chỉ đang cố gắng quay trở lại mức đó. Mỹ sẽ tiếp tục tài trợ cho thâm hụt liên bang với nhiều nợ hơn nữa và tiền tệ hóa nợ. Điều này sẽ dẫn đến tốc độ tăng cung tiền M2 tiếp tục cao hơn nhiều so với các tiêu chuẩn lịch sử trong ít nhất vài năm tới, đẩy giá vàng lên mức 3,000 USD. Mức giá này là hoàn toàn có thể khi tính thêm gói kích thích tài khóa sắp tới, dẫn đến lượng cung tiền sẽ tăng ít nhất 10% trong 2 năm tiếp theo.

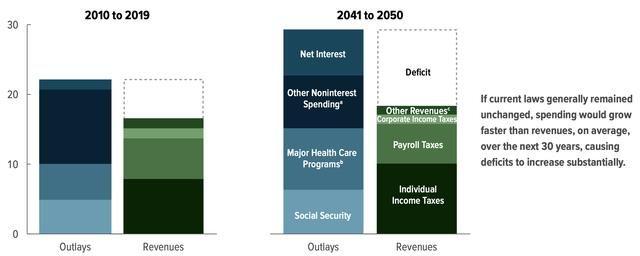

Vấn đề phức tạp hơn nữa là thâm hụt trong tương lai dựa trên giả định rằng lãi suất sẽ vẫn ở mức thấp và chính phủ sẽ chỉ phải trả mức lãi suất thấp hơn so với trung bình 30 năm trước trong vòng 5-10 năm tới. Trong khi Fed đã thay đổi lập trường chính sách tiền tệ và cho phép lạm phát vượt quá mức lạm phát mục tiêu (chính sách lạm phát trung bình), cuối cùng, Fed sẽ phải hành động khi độ trễ của lạm phát chấm dứt. Bình thường hóa lãi suất sẽ đẩy thâm hụt lên với tốc độ nhanh hơn nhiều, vì lãi ròng của nợ sẽ tăng mạnh so với GDP. Ước tính vào năm 2041-2050 so với 2010-2019, lãi ròng (thanh màu xanh trên cùng ở cột bên trái của mỗi thời kỳ) tính theo phần trăm GDP sẽ cao hơn đáng kể trong những thập kỷ tới. Điều này là do nợ công sẽ tiếp tục mở rộng và lãi suất trên khoản nợ đó sẽ tăng dần lên mức bình thường (xấp xỉ 4%). Nếu lãi suất danh nghĩa vượt quá dự đoán trong thập kỷ tới, thì mọi thứ thậm chí sẽ diễn ra nhanh hơn. Nói cách khác, tôi cảm thấy rằng giai đoạn 2021-2030 sẽ giống với các dự báo 2041-2050 hơn.

Mọi thứ đã sẵn sàng để vàng đạt mức 3,000 USD/ounce, tuy nhiên, tôi không dự đoán điều đó sẽ xảy ra trong vài tháng tới. Trên thực tế, tôi tin rằng vàng có thể xuất hiện thêm nhiều đợt điều chỉnh từ nay đến cuối năm. Có thể kim loại này sẽ giảm thêm 150 USD mỗi ounce và kiểm tra lại đường trung bình động 200 ngày của nó trước khi đảo chiều lên cao hơn. Có rất nhiều khó khăn ngắn hạn trong vài tuần tới (ví dụ: tăng trưởng cung tiền chậm hơn, sự bất ổn của cuộc bầu cử tổng thống Mỹ, USD dần ổn định), nhưng tôi tin rằng, trong 2-3 năm tới, vàng sẽ đạt mức mục tiêu 3,000 USD.