"Thật bất ngờ" : Fed chỉ có thể tăng lãi suất lên 1% trước khi bị buộc phải dừng lại

Nguyễn Long Hà

Junior Analyst

Các chuyên gia phân tích định lượng đã tính toán và đưa ra một tuyên bố khá bất ngờ rằng: Fed sẽ chỉ có thể tăng lãi suất lên 1% trước khi phải dừng chu kỳ thắt chặt chính sách của họ.

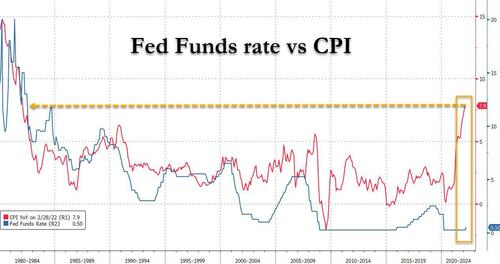

Đầu tuần trước, các chỉ số hợp đồng tương lai giảm mạnh (trước khi các giao dịch thuật toán khiến giá cổ phiếu bật tăng trở lại lên vùng giá cao), điều này đến từ việc James Bullard (Chủ tịch Fed chi nhánh St.Louis) một người có quan điểm hawkish và bất đồng chính kiến với FOMC, đã đổ thêm dầu vào lửa khi ông nói rằng "lãi suất điều hành hiện tại đang quá thấp, dưới mức phù hợp khoảng 300 điểm cơ bản". Theo quy tắc Taylor, lãi suất điều hành phải đạt khoảng 3.5% để có thể có hi vọng kiềm chế được lạm phát ở mức 8% như hiện nay. Điều này dường như khá chính xác khi so sánh với quá khứ, lãi suất điều hành từng đạt 12% trong điều kiện lạm phát tương tự.

Các bình luận của ông Bullard không khiến chúng ta quá bất ngờ bởi nó tương đồng với quan điểm phản đối việc tăng lãi suất thêm 50bps vào tháng 3 của chính ông. Tuy nhiên Lael Brainard, người được cho là dovish nhất trong số các Thống đốc Fed, đã gây sốc cho thị trường vào thứ Ba khi bà nhấn mạnh khả năng Fed sẽ tiến hành thu hẹp bảng cân đối kế toán nhanh hơn so với dự kiến của thị trường.

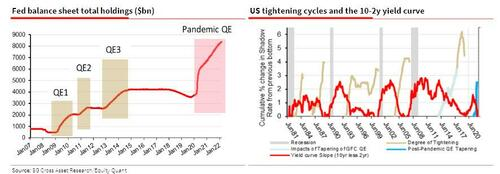

Câu hỏi mà mọi người đều quan tâm tại thời điểm này đó là liệu Fed có thể tăng lãi suất lên gần 12% - hoặc thậm chí chỉ 3.5% mà không làm sụp đổ toàn bộ hệ thống tài chính hay không. Một câu hỏi khác là liệu quy tắc Taylor có áp dụng được trong một tình huống đặc biệt như vậy không, khi không chỉ lãi suất vẫn ở mức đáy mà Fed còn có khoảng 9 nghìn tỷ đô la chứng khoán trên bảng cân đối kế toán của mình. Thật vậy, khi xu hướng hawkish phổ biến trong FOMC có nghĩa là chính sách tiền tệ sẽ được thắt chặt nhanh hơn dự kiến, vậy câu hỏi thứ ba sẽ là nhanh hơn bao nhiêu, hay nói cách khác, "sự đánh đổi giữa thắt chặt định lượng và lãi suất cao hơn là như thế nào? Chắc chắn là Bảng cân đối kế toán bị thu hẹp càng nhanh thì lãi suất sẽ càng ít phải tăng hơn.

Albert Edwards - chiến lược gia toàn cầu của Societe Generale Corporate & Investment Banking đã viết rằng "viễn cảnh Fed thực hiện việc thu hẹp bảng cân đối kế toán nhanh (thắt chặt định lượng - QT) đang khiến thị trường bàng hoàng và phản ứng tiêu cực." Tuy nhiên, như chúng ta đã đề cập ở trên, làm thế nào để kết hợp tác động đồng thời khi thực hiện thu hẹp bảng cân đối kế toán với việc tăng lãi suất của Fed để dự đoán xem lãi suất sẽ đạt đỉnh tại mức bao nhiêu?

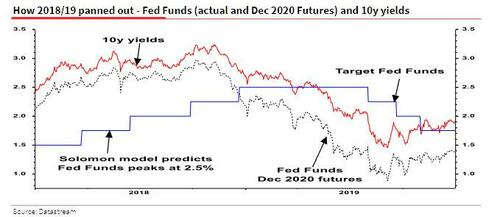

Edwards tin rằng ông có câu trả lời cho vấn đề này, hay chính xác hơn, ông nói rằng người "đồng nghiệp uyên bác" của mình tại của SocGen, Solomon Tadesse đã có câu trả lời. Trong khi rất ít người trong giới chính thống biết về Solomon, vào giữa năm 2018, không lâu trước khi kế hoạch tăng lãi suất của Fed thất bại một cách bẽ bàng, vị chuyên gia đã gây ấn tượng ở Phố Wall khi ông đi ngược lại quan điểm đồng thuận vào tháng 5 năm 2018 dự báo mức đỉnh của Fed fund rate ở mức 2 ½%. Và ông ấy đã đúng.

Vấn đề là: phân tích mới nhất của ông chỉ ra rằng chu kỳ tăng lãi suất này sẽ đạt đỉnh ở mức dưới 1.0%, hoặc sẽ có ít hơn 3 lần tăng lãi suất nữa trước khi Fed buộc phải đảo ngược chính sách! Ông Edwards đã nhận xét rằng "Điều này khác xa với quan điểm của số đông ở thời điểm hiện tại đến mức nó xứng đáng có một số phân tích nghiêm túc."

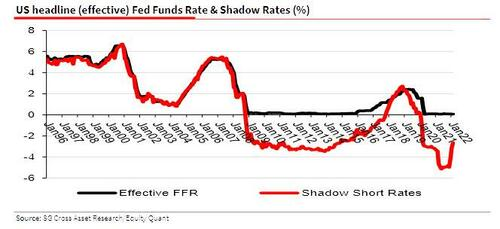

Độc giả có thể tìm hiểu về các nghiên cứu ở trên theo các thông tin như sau: phần giải thích của Solomon về Shadow Fed Funds Rate (FFR)đầu tiên dựa trên các tác giả Wu và Xia (2016) và ước tính thứ hai của ông ấy đến từ các tác giả De Rezende và Ristiniemi (2020). Dành cho những người có ít thời gian, nghiên cứu này nói đến việc có thể kết hợp tốc độ của QE (nới lỏng định lượng) hay QT (Thắt chặt định lượng) với lãi suất công bố của Fed để tính toán Shadow FFR.

(Khi lãi suất điều hành dao động gần bằng 0, nhiều mô hình kinh tế ngừng hoạt động. Các nhà nghiên cứu đã phát triển Shadow Fed Funds Rate, mức lãi suất có thể giảm xuống mức âm, nó có khả năng đo lường các ảnh hưởng từ những chính sách tiền tệ phi truyền thống như nới lỏng định lượng và có thể thay thế lãi suất truyền thống trong các mô hình kinh tế)

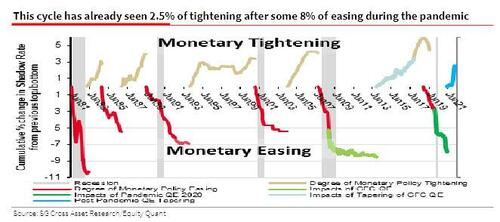

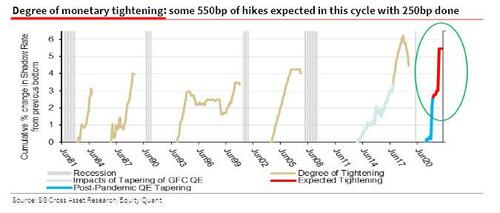

Việc mở rộng bảng cân đối kế toán của Fed từ dưới 4 nghìn tỷ USD vào cuối năm 2018 lên gần 9 nghìn tỷ USD tương đương với việc FFR giảm xuống còn âm 5% (biểu đồ bên dưới)! Nhưng bây giờ Fed đã đảo ngược quá trình này, kết thúc chương trình nới lỏng định lượng QE với chỉ một lần tăng ¼% có nghĩa là Shadow FFR đã tăng từ âm 5% lên âm 2.5% - mức tăng 250bp (đường màu xanh bên dưới).

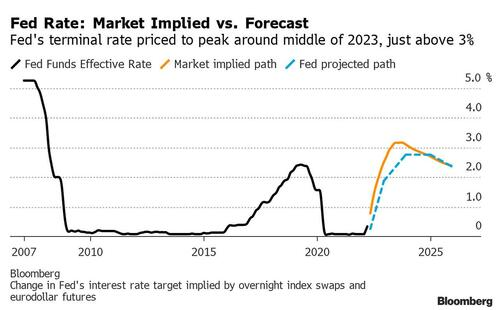

Chúng ta cần nhớ rằng khi Solomon đưa ra tuyên bố của mình vào giữa tháng 5-2018, nói rằng FFR sẽ đạt đỉnh ở mức 2½%, cũng tại thời điểm đó thị trường đang kì vọng ở mức gần 3% (xem biểu đồ bên dưới). Trông thì có vẻ như khác biệt không nhiều nhưng khi Fed thực thi lần tăng lãi suất cuối cùng ở mức 2½% vào tháng 12-2018, kì vọng về việc nới lỏng đã nhanh chóng được thiết lập khi các nhà đầu tư nhận ra rằng Fed rõ ràng đã thực hiện thắt chặt quá tay mặc dù ngay giữa tháng 10-2018, Powell đã phát biểu rằng: “Chúng ta còn cách trạng thái cân bằng một chặng đường dài”

Trong khi đó, như Edwards đã nhắc nhở chúng ta, đợt tăng lãi suất trái phiếu Mỹ kể từ giữa tháng 11 năm 2018 là một ví dụ điển hình cho tình huống này khi lợi suất trái phiếu có xu hướng đạt đỉnh trước đợt tăng lãi suất cuối cùng. Để so sánh, thị trường hiện đang kỳ vọng Fed sẽ nhanh chóng thắt chặt lãi suất và mức đỉnh của FFR sẽ đạt gần 3½% vào tháng 3 năm 2023.

Trên cơ sở đó, bạn nên đợi đến cuối năm nay trước khi tham gia vào thị trường trái phiếu. Nhưng với việc lạm phát được coi là tràn lan, nhiều nhà đầu tư tin rằng FFR sẽ đạt đỉnh gần 4%, bất chấp lo ngại suy thoái đang gia tăng, và đầu tuần này, Deutsche Bank đã trở thành đơn vị môi giới lớn đầu tiên dự báo về một cuộc suy thoái của Mỹ.

Với sự đồng thuận của thị trường kỳ vọng rằng lãi suất sẽ tăng cao tới 3% trước khi Fed bắt đầu cắt giảm trong cuộc suy thoái kinh tế tiếp theo, nếu Solomon đúng về việc Fed sẽ phải vật lộn để tăng FFR lên 1% hoặc cao hơn, đây sẽ là một sự khác biệt lớn về quan điểm. Người ta có thể thấy rõ ràng trong biểu đồ của Solomon bên dưới mức tăng 250bp của Shadow FFR gần đây so với mức nới lỏng và thắt chặt trong các chu kỳ của Fed trước đó:

Như biểu đồ nêu trên mô tả, Solomon đã xây dựng tỉ lệ MTE (tỉ lệ của mức độ thắt chặt so với mức độ nới lỏng trong chu kì liền trước). Biểu đồ chỉ ra rằng tỉ lệ MTE đã giảm vào những năm 1980 khi thiểu phát (disinflation) trở thành tâm điểm. Do đó, kể từ giữa những năm 1980, chu kỳ thắt chặt chỉ đạt đỉnh khoảng 70% so với chu kỳ nới lỏng trước đó. Nhưng bây giờ, chẳng phải tỷ lệ này nên quay lại mức 1.5 lần vì lạm phát CPI đã tăng quá mức hay sao, Edwards hỏi và trả lời: Có thể ...

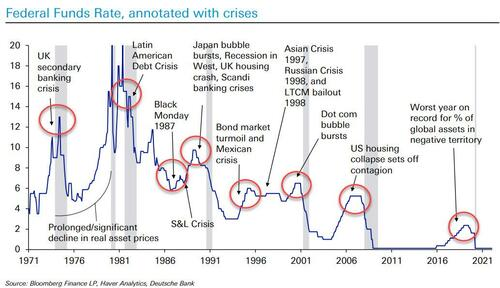

Có thể thấy, lý do chính khiến tỷ lệ MTE của Solomon liên tục thấp hơn (quanh mức 70%) trong thời gian gần đây là do các chu kỳ thắt chặt bị gián đoạn vì các bong bóng thị trường tài chính, được tạo ra bởi việc Fed nới lỏng quá mức, sau đó nổ tung và ngăn Fed thắt chặt thêm. Một cách hình dung khác về điều này là biểu đồ nổi tiếng cho thấy rằng mọi chu kỳ thắt chặt của Fed đều kết thúc trong khủng hoảng (và chu kỳ này cũng không phải ngoại lệ);

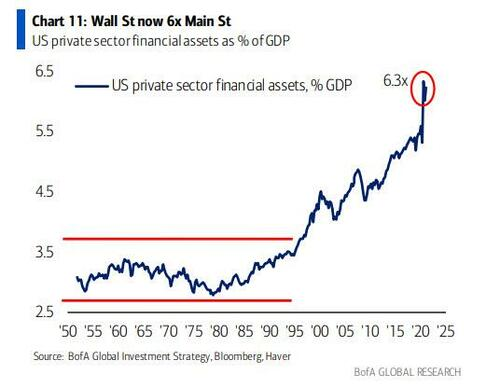

Vậy tóm lại, nếu chúng ta chọn mức tỉ lệ MTE 70% như ở trên, Solomon tính toán rằng Shadow FFR sẽ có thể tăng tối đa 550bp (70% của việc nới lỏng lên đến 800bp) và mặc dù Fed sẽ thất bại trong việc kiềm chế lạm phát, những đợt sụt giảm nghiêm trọng trong các thị trường và suy thoái kinh tế tác động lên nền kinh tế siêu tài chính hoá của Mỹ (lượng tài sản tài chính gấp 6.3 lần GDP) sẽ buộc Fed không những phải ngừng chính sách thắt chặt sớm mà còn phải gấp rút bắt đầu một chu kì nới lỏng mới.

Điều cuối cùng: Trước những bình luận của Lael Brainard, mức tăng 300bp còn lại trong Shadow FFR đã được phân chia giữa mức tăng FFR chỉ 1 ½% với phần còn lại được thắt chặt định lượng. Nhưng bây giờ khi các biên bản họp của Fed xác nhận rằng tốc độ QT sẽ tăng tốc lên $95 tỉ đô (hoặc hơn) mỗi tháng, Edwards kết luận rằng "FFR thực tế sẽ rất khó khăn để đạt được 1% trước khi Fed cần phải tạm dừng chu kỳ thắt chặt đó. Điều đó thật đáng kinh ngạc"

ZeroHedge