Triển vọng đồng USD - Trước bờ vực của sự suy yếu

Tú Đỗ

Senior Economic Analyst

Đồng USD lại một lần nữa rơi vào trạng thái lưỡng lự: Tiếp tục phục hồi hay quay trở lại xu hướng giảm trong dài hạn?

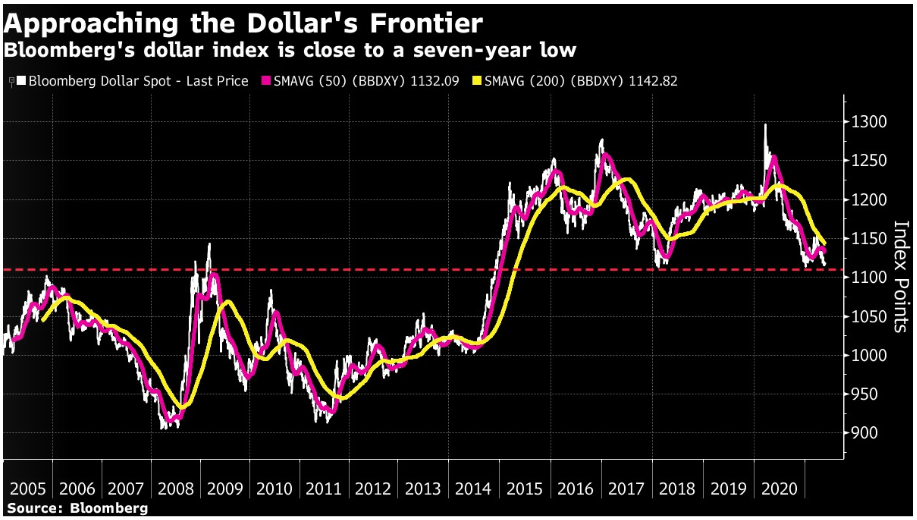

Vào thời điểm này 2 tháng trước, đồng đô-la vẫn đang trong xu hướng phục hồi mạnh mẽ khi tiếp cận trở lại mức trung bình 200 ngày, một dấu hiệu cho thấy khả năng sẵn sàng để bứt phá lên cao hơn nữa. Tại thời điểm hiện tại, đồng bạc xanh lại một lần nữa đang trong trạng thái lưỡng lự tương tự. Nếu giá tiếp tục giảm mạnh hơn nữa từ đây, nó có thể sẽ hướng tới mức đáy trong 7 năm trở lại đây và củng cố thêm niềm tin vào xu hướng giảm trong dài hạn.

Diễn biến của chỉ số Bloomberg Dollar Index

Mối quan tâm chính đối với thị trường trong vài tháng trở lại đây vẫn đang là liệu lạm phát có đang trên đường quay trở lại hay không? và nếu xảy ra thì nó có khiến mặt bằng lãi suất tăng trở lại? Chi phí đi vay tăng lên thường có xu hướng thu hút dòng tiền đổ vào các tài sản bằng đồng USD và thúc đẩy sự tăng giá của đồng tiền này. Đỉnh điểm của xu hướng này đã xảy ra một vài tháng trước khi câu chuyện về "reflation trade" đã nóng hơn bao giờ hết và hầu hết tất cả mọi người đều đã chuẩn bị cho kịch bản sự hoảng loạn trên thị trường trái phiếu tương tự như giai đoạn năm 2013 khi Fed phát tín hiệu có thể thu hẹp nới lỏng tiền tệ sớm hơn dự kiến. Kể từ thời điểm đó đến nay, đà tăng của lợi suất TPCP Mỹ 10 năm đã hạ nhiệt đáng kể.

Kit Juckes, chuyên gia vĩ mô từ ngân hàng đầu tư Societe Generale SA, cho rằng kịch bản hoảng sợ tương tự hồi năm 2013 trên thực tế đã diễn ra khi lợi suất TPCP Mỹ 10 năm tăng từ mức 0.5%/năm lên sát 1.8%/năm, trong khi đối với giai đoạn 2013 là tăng từ khoảng 1.2%/năm lên mức khoảng 3%/năm. Điểm khác biệt lớn nhất đó là trong giai đoạn 2013 lạm phát cơ bản chưa bao giờ vượt quá mức 2.5%, trong khi đó con số ghi nhận được trong tháng 5 vừa qua là ở mức 3%. Việc đánh cược vào xu hướng tiếp tục tăng của lợi suất TPCP Mỹ cũng đồng nghĩa cho rằng lạm phát vẫn sẽ là vấn đề dai dẳng hơn nhiều so với quan điểm của Fed.

Nếu lợi suất tiếp tục tăng đồng nghĩa với việc đồng USD sẽ được hưởng lợi. Tuy vậy, ở thời điểm hiện tại, các nhà đầu tư dường như vẫn đang lưỡng lự để đặt cược vào kịch bản này, đồng nghĩa rằng sự suy yếu của đồng bạc xanh có thể sẽ còn tiếp tục kéo dài.

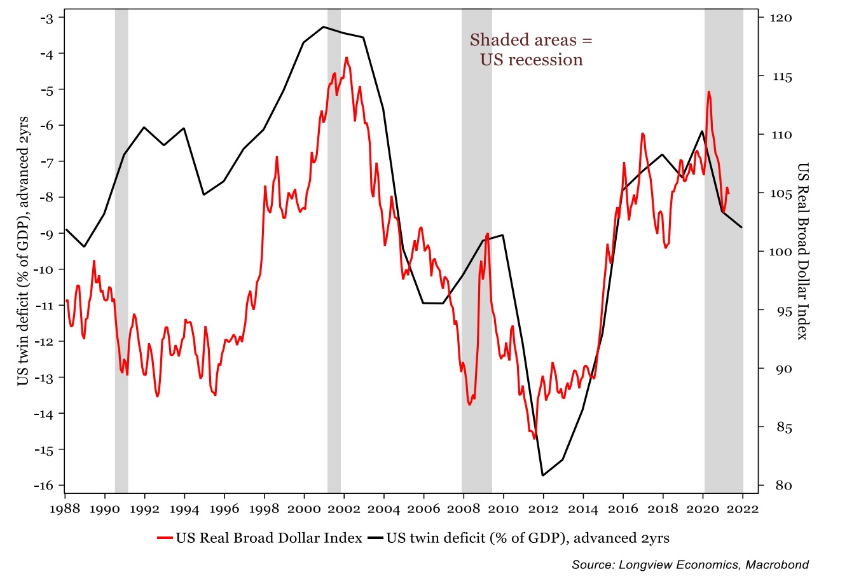

Một yếu tố khác cần chú ý đó là tốc độ phục hồi của nền kinh tế Mỹ bởi điều này có thể tác động tới lạm phát. Đồng thời, mức độ phục hồi cũng cần đặt trong tương quan so sánh với các quốc gia khác. Nhu cầu chi tiêu của người tiêu dùng Mỹ đối với hàng hóa nhập khẩu được kỳ vọng sẽ phục hồi trở lại trong thời gian tới. Điều này có thể sẽ làm thâm hụt cán cân thương mại mở rộng thêm và gây suy yếu đồng USD trong điều kiện các yếu tố tác động khác không đổi.

Mối quan hệ giữa sức mạnh đồng đô-la và thâm hụt CCTM của Mỹ

Trong dài hạn, sự suy yếu của đồng đô-la cũng là một yếu tố gây nên lạm phát khi khiến giá hàng hóa nhập khẩu trở nên đắt đỏ hơn. Áp lực lạm phát đối với Mỹ sẽ khiến dòng vốn chảy về những quốc gia khác có sự phục hồi tích cực sau khủng hoảng Covid-19.

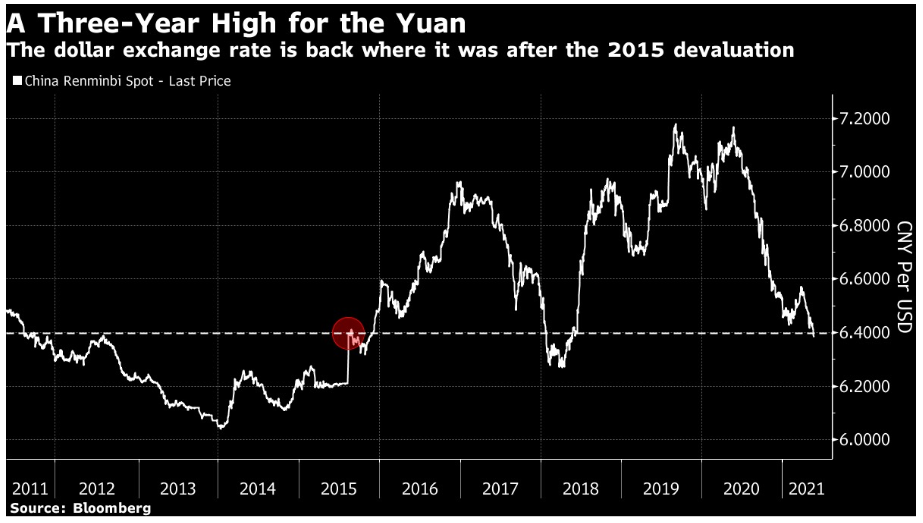

Tiếp đến đó là tác động tới từ Trung Quốc. Đồng Nhân dân Tệ đã tăng giá mạnh trong thời gian qua và hiện hồi phục lại những gì đã mất trong cuộc chiến tranh thương mại với Mỹ từ cuối năm 2018. Với việc các nhà đầu tư ngày một chú ý nhiều hơn tới diễn biến tại Trung Quốc, xu hướng mạnh lên của đồng CNY cũng sẽ cộng hưởng vào sự suy yếu của đồng USD.

Đồng Nhân dân Tệ tăng mạnh trở lại mức hồi năm 2015

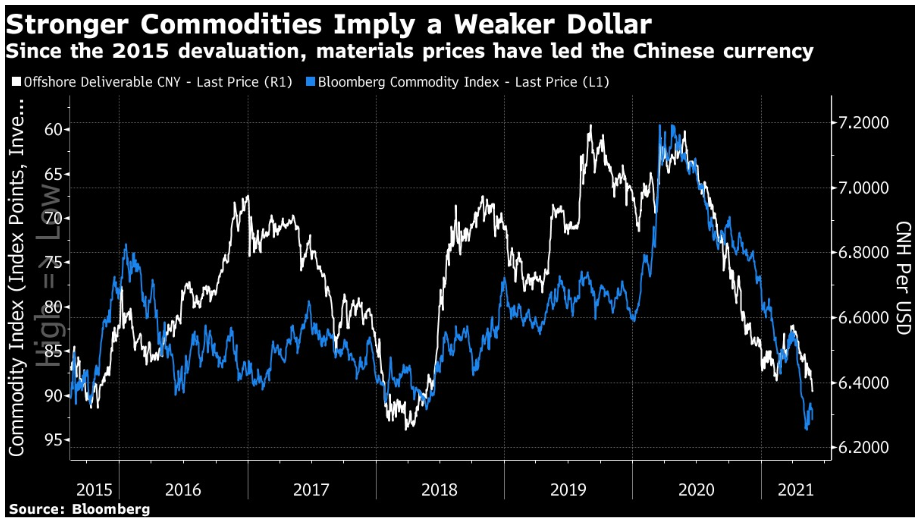

Nhìn theo một khía cạnh khác, đồng CNY và giá cả hàng hóa cũng thường có biến động tương đồng do nhu cầu từ phía Trung Quốc đóng vai trò lớn trên thị trường này. Việc nền kinh tế Trung Quốc được dự báo tiếp tục phục hồi trong thời gian tới dự kiến sẽ tiếp tục thúc đẩy đà tăng trên thị trường hàng hóa và qua đó gia tăng áp lực suy yếu lên đồng USD.

Đồng CNY và giá hàng hóa thường biến động cùng chiều

Liệu rằng các nhà đầu tư có tin vào kịch bản suy yếu của đồng USD trong thời gian tới? Đây có lẽ sẽ là một câu hỏi quan trọng cần trả lời trong tháng 6 tới. Nhìn một cách khách quan, chúng ta nên chuẩn bị sẵn sàng cho một kịch bản suy yếu trong dài hạn của đồng đô-la, trừ khi các số liệu kinh tế sắp tới cho thấy lạm phát thực sự đáng lo ngại đối với nước Mỹ và buộc Fed phải thắt chặt chính sách sớm hơn so với dự kiến.

Bloomberg