5 lý do để tìm kiếm lợi suất cao từ Vàng

Nhiều báo cáo cho thấy năm 2021 là năm triển vọng của vàng. Vậy đâu là lý do đang ủng hộ quan điểm này?

Khái quát chung

- Vàng là kim loại quý có lịch sử hàng nghìn năm, những đặc tính của vàng đã khiến nó trở thành loại tài sản lưu trữ hiệu quả trong bối cảnh nền kinh tế bất ổn, thâm hụt ngân sách và in tiền.

- Lãi suất hiện đang giao động ở mức thấp trong lịch sử, các “nhà in tiền” đang hoạt động rầm rộ, ảnh hưởng lớn đến đồng dollar.

- Tỷ lệ vàng trên M1 chỉ ra triển vọng tăng giá lớn hơn nữa đối với vàng.

- Tỷ lệ Vàng/S&P 500 củng cố luận điểm Vàng đang bị định giá thấp.

- Trong kịch bản suy thoái và lạm phát, vàng đã chứng tỏ vị thế của kim loại độc nhất vô nhị, trong khi tài sản lợi suất cao đã chứng minh vai trò trong quá trình phục hồi, việc sử dụng linh hoạt và đa dạng hóa giúp chính phủ hỗ trợ nền kinh tế hiệu quả.

- Tìm kiếm một bàn tay giúp đỡ trên thị trường? Các thành viên của Nhà đầu tư năng suất cao có được những ý tưởng và hướng dẫn độc quyền để điều hướng bất kỳ môi trường nào

Giá trị thị trường của vàng được cấu thành bởi rất nhiều yếu tố cơ bản, khiến vàng được cho là một trong những khoản đầu tư hấp dẫn nhất hiện nay trên cơ sở rủi ro điều chỉnh.

Đặc biệt, vàng chiếm một phần quan trọng trong danh mục đầu tư có lợi suất cao vì 5 lý do chính sau:

- Điều kiện kinh tế làm tăng giá trị trú ẩn an toàn

- Lạm phát tăng

- Tỷ lệ vàng trên M1 ủng hộ vàng

- Tỷ lệ vàng/S&P 500 ủng hộ vàng

- Vàng đa dạng hóa tốt Năng suất cao

# 1 Điều kiện kinh tế làm tăng vị thế trú ẩn an toàn của vàng

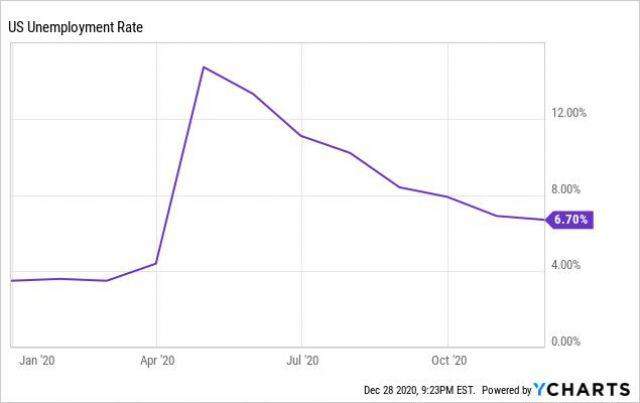

Những dữ liệu kinh tế thật đáng kinh ngạc. Tại Hoa Kỳ, số người mất việc lên tới hàng chục triệu do tác động bởi Covid-19, đặc biệt vào cuối tháng 4 - đầu tháng 5 năm 2020 tỷ lệ thất nghiệp tăng lên mức cao nhất ~ 15%.

Thật may, số người thất nghiệp đã giảm đáng kể giai đoạn sau đó, nhưng vẫn cao hơn gần 300 nó đã giảm đáng kể kể từ đó, nhưng nó vẫn cao hơn ~ 300 điểm cơ bản so với trước khi bị phong tỏa.

Nền kinh tế vẫn trong tình trạng suy thoái và tốc độ phục hồi đang chậm lại, dẫn đến một vòng viện trợ kinh tế lớn mới từ chính phủ Hoa Kỳ.

Nhiều tập đoàn đã tận dụng các khoản nợ rẻ và tận dụng để mua lại một số lượng lớn cổ phiếu, hiện những tập đoàn này đang phải vật lộn để trả lãi, và toàn bộ các lĩnh vực của nền kinh tế đang phải đối mặt với "những tảng đá" đáng kể ở phía trước.

Hàng loạt chuỗi bán lẻ, hãng hàng không, khách sạn, nhà hàng và doanh nghiệp trong lĩnh vực giải trí đều đang phải đối mặt với nguy cơ phá sản - hoặc ít nhất là suy giảm hoạt động kinh doanh đáng kể và đã tiến hành sa thải nhiều nhân viên.

Trong một thời đại mà mức độ thiệt hại kinh tế chưa đo lường được chính xác, khả năng lưu trữ của cải trong một nơi trú ẩn an toàn là một điều được đánh giá cao. Trong khi trái phiếu chính phủ là nơi phổ biến mà nhà đầu tư tìm nơi để ẩn náu trong những thời điểm như thế này, thì các kim loại quý như vàng có lịch sử lâu đời cũng được đánh giá như một nơi trú ẩn an toàn.

Không chỉ vậy, các kim loại quý có tất cả các đặc tính nội tại khiến chúng trở thành một loại tiền lý tưởng: chúng rất được mong muốn sử dụng trong công nghiệp và trang trí và đã được sử dụng hàng ngàn năm như một phương tiện trao đổi và lưu trữ của cải, có tính di động cao. chuyển đổi thành tiền xu, có độ bền cao và có thể phân chia, đồng nhất, dễ nhận biết, đắt tiền và ngày càng khó tăng nguồn cung do đó tạo cho nó một giá trị nội tại khá ổn định.

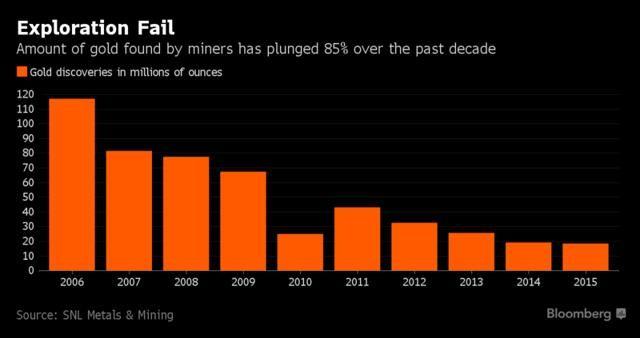

Trên thực tế, các mỏ kim loại quý chất lượng cao ngày càng khó tìm:

Điều này cho thấy nguồn cung vàng đang cực kỳ khan hiếm.

# 2 Sắp có lạm phát

Đồng thời khi vàng đang đối mặt với những cơn gió giật nhu cầu và những cơn lốc cung, đối thủ cạnh tranh trong thiên đường trú ẩn an toàn chính của vàng đó là dollar Mỹ, nguồn cung của đồng bạc xanh tăng với tốc độ nhanh chóng không có hồi kết nhờ vào việc nới lỏng định lượng hàng nghìn tỷ đô và thực hiện nhanh chóng bởi Fed cộng thêm chi tiêu thâm hụt ngân sách của chính phủ Mỹ.

Fed đang thực hiện hành động quyết liệt để cố gắng nâng đỡ nền kinh tế bằng cách tăng thanh khoản và giữ lãi suất ở mức thấp. Nó cũng đang giúp tài trợ cho đợt phát hành nợ mới khổng lồ của Chính phủ Hoa Kỳ để tài trợ cho các gói cứu trợ mà Quốc hội đã thông qua.

Kết quả là, Kho bạc Hoa Kỳ (GOVT) đang ở trong bong bóng do Fed thúc đẩy khi lãi suất chỉ được giữ ở mức thấp khi Cục Dự trữ Liên bang mua hàng loạt. Vào tháng 3 - để làm dịu các mô hình giao dịch hỗn loạn - Fed đã mua 75 tỷ USD trái phiếu chính phủ mỗi ngày.

Về góc độ, ở đỉnh điểm của nỗ lực chống lại cuộc khủng hoảng vừa qua của Fed, Fed "chỉ" mua 110 tỷ USD vào kho bạc mỗi tháng. Vào tháng 4, Fed đã "cắt giảm" lượng mua chứng khoán chính phủ của mình xuống còn 30 tỷ USD mỗi ngày, vẫn vượt mức mua hàng tháng của cuộc khủng hoảng gần nhất trong vòng chưa đầy 4 ngày. Hiện tại, Fed đang mua ~ 120 tỷ USD trái phiếu mỗi tháng.

Mặc dù điều này dường như đang hoạt động cho đến thời điểm hiện tại, khi thị trường tài chính đã phục hồi và lãi suất vẫn ở mức thấp, một nghiên cứu của IMF được công bố gần đây kết luận rằng "nợ không phải là miễn phí." Việc phát hành ồ ạt nợ chính phủ và đổ tiền mặt mới vào nền kinh tế được xác định là "yếu tố dự báo quan trọng nhất" về các cuộc khủng hoảng trong tương lai, bao gồm vỡ nợ, chi phí đi vay tăng đột biến và / hoặc lạm phát bỏ trốn. Kết quả là,

Các chính phủ nên cảnh giác với nợ công cao ngay cả khi chi phí đi vay có vẻ thấp.

Như lịch sử đã cho thấy hết lần này đến lần khác, bạn không thể khạc nhổ khi đối mặt với các quy luật kinh tế học mãi mãi. Các chính sách này sẽ có tác động tiêu cực không thể tránh khỏi trong dài hạn đối với giá trị của đồng Đô la Mỹ, vốn chỉ có thể là một cơn gió nhẹ đối với vàng.

# 3 Tỷ lệ vàng trên M1 ủng hộ vàng

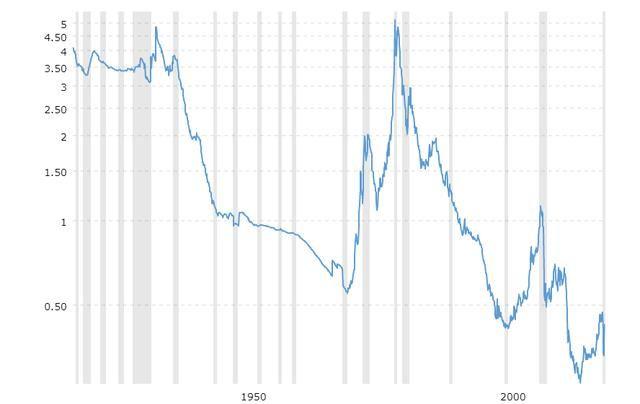

Một con số thú vị khác để xem xét là tỷ lệ Vàng trên M1:

Như biểu đồ, tỷ lệ vàng/M1 đang lơ lửng ở mức thấp nhất mọi thời đại. Trên thực tế, nếu chúng ta quay trở lại chế độ bản vị vàng với chỉ 20% M1 hỗ trợ, giá vàng tối thiểu (dựa trên mức năm 2016) sẽ là 5,000 USD/ounce. Nếu đi đến một tiêu chuẩn vàng thực sự với sự ủng hộ 100% của M1, giá sẽ là 25,000 USD/ounce dựa trên mức của năm 2016. Hiện tại, tỷ lệ này sẽ cao hơn nhiều so với mức lạm phát mà chúng ta đã thấy trong năm nay.

Tất nhiên, chúng ta sẽ không sớm quay lại tiêu chuẩn vàng, nhưng ngay cả khi gạt điều đó sang một bên, M1 đã vượt xa nguồn cung vàng.

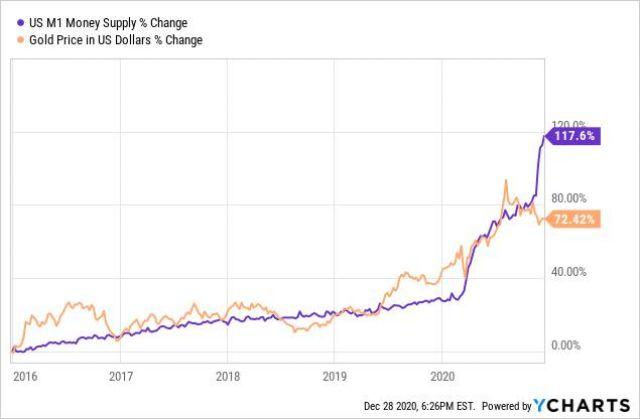

Một góc nhìn thú vị khác được đưa ra bởi biểu đồ dưới đây cho thấy giá vàng năm nay có thể không phản ánh đúng mức độ lạm phát vừa tác động lên nền kinh tế vào cuối năm nay:

Như bạn có thể thấy, trong 5 năm qua, giá vàng chủ yếu theo sát nguồn cung của M1, chỉ để thấy sự ngắt kết nối đáng kể vào những tuần cuối năm 2020. Nếu bạn giả định mối tương quan 1-1 giữa tỷ lệ phần trăm tăng trong M1 và tỷ lệ phần trăm tăng của giá vàng, thì vàng tăng 72% so với giá hiện tại. Ngay cả khi mối tương quan đó là không chính xác và có các yếu tố bên ngoài khác tác động đến nó (tất nhiên là điều đó xảy ra trong thế giới phức tạp của chúng ta), nó cho thấy một bằng chứng mạnh mẽ khác cho trường hợp định giá vàng có ý nghĩa mặc dù nó đã tăng mạnh trong năm nay.

# 4 Tỷ lệ vàng trên S&P 500 ủng hộ vàng

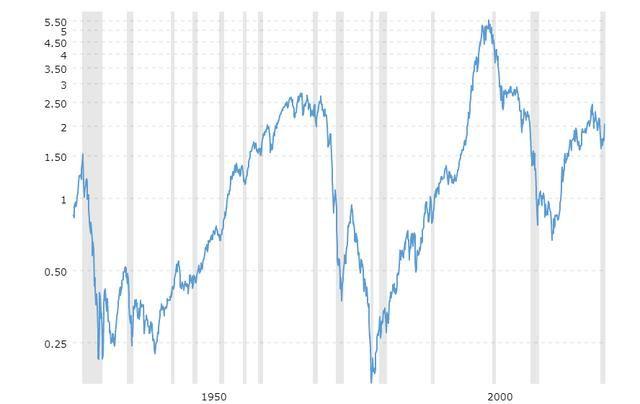

Một chỉ báo quan trọng khác là tỷ lệ S&P 500 (SPY) trên vàng (GLD):

Ở đây, chúng ta thấy rằng giá vàng so với S&P 500 ebbs và lưu chuyển theo một mô hình khá nhất quán theo thời gian và ngày nay nó được định giá khá hấp dẫn so với thị trường chứng khoán trên cơ sở lịch sử.

# 5 Vàng đa dạng hóa tốt Năng suất cao

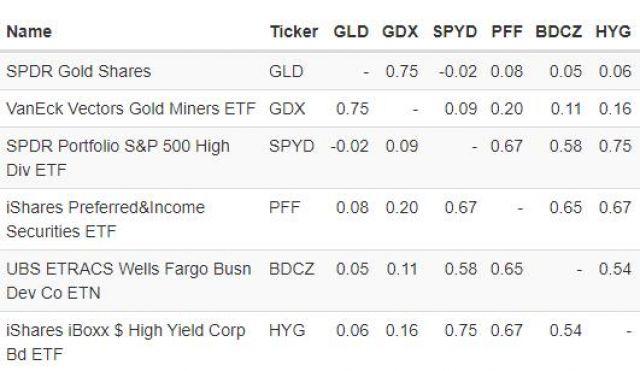

Như chúng ta có thể thấy trong ma trận dưới đây, tiếp xúc với vàng thông qua SPDR's Gold Trust GLD, iShares Gold Trust (IAU), hoặc thậm chí khai thác cổ phiếu thông qua VanEck Vectors Gold Miners ETF (GDX) hoặc các công ty riêng lẻ như Barrick Gold (GOLD) hoặc Newmont Corporation (NEM), chúng tôi nhận được lợi ích đa dạng hóa mạnh mẽ so với các lĩnh vực lợi suất cao phổ biến khác như cổ phiếu ưu đãi (PFF), cổ phiếu lợi suất cao (SPYD), BDCs (BDCZ) và trái phiếu lợi suất cao (HYG), tất cả đều tương quan khá cao với nhau:

Điều này cũng có ý nghĩa đối với các nhà đầu tư lợi suất cao, bởi vì vàng thắng trong kịch bản lạm phát (suy thoái hoặc mở rộng), trong khi lợi suất cao thắng trong sự phục hồi (lạm phát hoặc giảm phát).

Kết quả là, miễn là tương lai còn lạm phát (mà lịch sử và xu hướng hiện tại chỉ ra rõ ràng) và chứa đựng sự tăng trưởng trong đó (mà lịch sử của Hoa Kỳ và động lực của sự tiến bộ của tri thức và công nghệ ủng hộ), thì sự kết hợp của hai trong một danh mục đầu tư sẽ mang lại lợi nhuận rất hấp dẫn đã điều chỉnh theo rủi ro.

Nhà đầu tư Takeaway

Với sự tách rời của thị trường chứng khoán khỏi tình trạng và rủi ro của nền kinh tế, trí tuệ vượt thời gian của Ray Dalio sẽ thúc đẩy tất cả chúng ta, bây giờ hơn bao giờ hết, để duy trì việc nắm giữ thứ mà lịch sử đã chứng minh nhiều lần là tiền thật: vàng.

Tôi đang nói đặt cược trang trại vào một đợt tăng giá vàng trong ngắn hạn? Không có gì. Tuy nhiên, với điều kiện vĩ mô hiện tại và mức giá mà thị trường đưa ra, vàng đang tỏa sáng hơn bao giờ hết, đặc biệt là đối với các nhà đầu tư lợi nhuận cao.

Chúng ta đang mua gì?