Bản tin thị trường liên ngân hàng Việt Nam tháng 11 và dự báo tháng 12/2021

Tú Đỗ

Senior Economic Analyst

Thị trường LNH Việt Nam đã bắt đầu tháng 12 một cách không hề êm ả, đặc biệt là trên thị trường ngoại hối

Thị trường ngoại hối

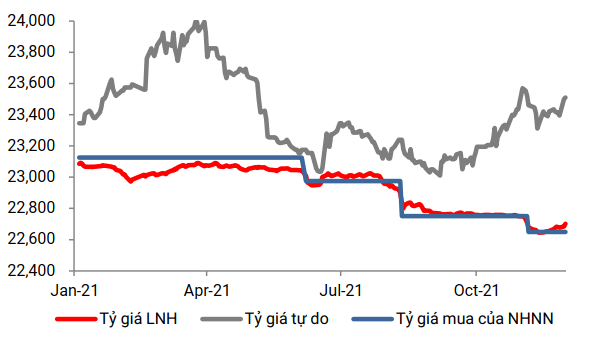

Diễn biến của tỷ giá trong tháng 11 có thể chia làm hai giai đoạn: (i) Giảm khoảng 100 điểm từ quanh mức 22750 xuống mức 22650 trong khoảng 10 phiên đầu tháng; (ii) Tăng trở lại 70-80 điểm lên mức 22720 trong giai đoạn còn lại của tháng.

Yếu tố tác động lớn nhất vào đà giảm của tỷ giá trong giai đoạn đầu tháng đến từ việc NHNN điều chỉnh hạ tỷ giá mua vào ngoại tệ với các NHTM thêm 100 điểm xuống mức 22650 – lần giảm tỷ giá mua thứ ba trong năm nay. Như thường lệ, động thái trên đã tác động mạnh đến tâm lý và kéo giảm tỷ giá giao ngay trên thị trường.

Các cấu phần cơ bản của nguồn cung ngoại tệ khá tích cực trong tháng 11. Cán cân thương mại hàng hóa thặng dư nhẹ 100 triệu USD và Giải ngân FDI đạt 1,95 tỷ USD, tăng 39,2% so với cùng kỳ. Mặc dù vậy, nhu cầu ngoại tệ cũng có dấu hiệu gia tăng trong giai đoạn cuối tháng khiến cho cung cầu tổng thể trong tháng 11 chỉ thặng dư nhẹ khoảng 300-400 triệu USD.

Diễn biến tỷ giá USD/VND LNH

Áp lực tăng mạnh lên tỷ giá trong nước tiếp tục đến ngay từ những phiên đầu tháng 12. Tỷ giá USD/VND LNH tăng mạnh hơn 500 điểm lên vùng 23170-23200 (~2%) chỉ trong 3 phiên và đánh dấu bước tăng lớn nhất kể từ tháng 3/2020. Theo chúng tôi, áp lực lên tỷ giá xuất phát chủ yếu từ yếu tố tâm lý thị trường khi kỳ vọng về nhu cầu ngoại tệ mùa vụ như chuyển lợi nhuận về nước, trả nợ vay... tăng cao trong giai đoạn cuối năm. Mặc dù vậy, cân đối cung cầu ngoại tệ trong tháng 12 dự kiến vẫn là tương đối ổn định. Do đó, dự báo tỷ giá sẽ sớm hạ nhiệt khi tâm lý ổn định trở lại về mức 22800 - 22850.

Thị trường tiền tệ

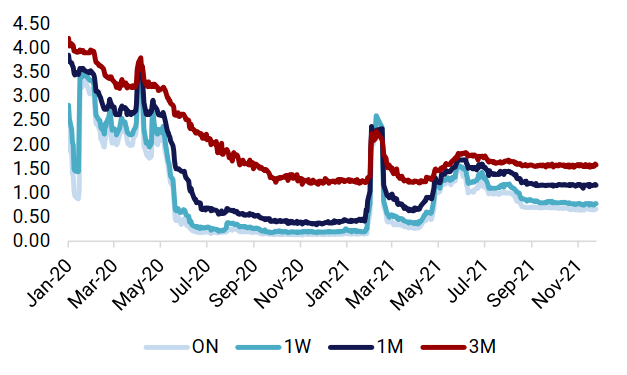

Mặt bằng lãi suất VNĐ LNH trong tháng 11 ghi nhận xu hướng đi ngang là chủ đạo quanh mức mức 0,6-0,8%/năm với kỳ hạn ON – 1 tuần. Tính chung trong cả tháng, lãi suất bình quân kỳ hạn 1 tuần ở mức 0,77%/năm, giảm 0,02%/năm so với mức bình quân của tháng trước nhưng cao hơn 0,57%/năm so với mức bình quân của cùng kỳ năm 2020. Giao dịch trên thị trường duy trì tương đối sôi động với khối lượng giao dịch bình quân phiên đạt khoảng 131 nghìn tỷ đồng – giảm khoảng 18,8% so với tháng trước nhưng vẫn tăng gần 81% so với mức cùng kỳ năm trước. Khối lượng giao dịch vẫn tập trung ở các kỳ hạn ON – 1 tuần (chiếm khoảng gần 93% tổng giá trị giao dịch).

Chính sách tiền tệ của NHNN tiếp tục duy trì định hướng nới lỏng để thúc đẩy tăng trưởng kinh tế thông qua một loạt giải pháp hỗ trợ. Cụ thể, trong tháng 11 vừa qua, NHNN đã tiếp tục nới trần hạn mức tín dụng cho nhiều NHTM, đồng thời phát đi tín hiệu hỗ trợ thanh khoản cho hệ thống ngân hàng trong dài hạn khi mở rộng kỳ hạn gọi thầu OMO từ 1 tuần lên 3 tháng. Ngoài ra NHNN cũng đang nghiên cứu xem xét lùi lộ trình siết chặt tỷ lệ vốn ngắn hạn cho vay trung dài hạn theo Thông tư 08/TT-NHNN/2020 để tạo điều kiện cho các NHTM có thêm nguồn lực hỗ trợ doanh nghiệp. Thanh khoản VNĐ liên ngân hàng tiếp tục duy trì ổn định do nguồn cung được bổ sung từ dòng tiền thanh toán giao dịch mua ngoại tệ của NHNN với khối lượng ước khoảng 60-70 nghìn tỷ đồng.

Diễn biến lãi suất VNĐ LNH

Dự kiến mặt bằng lãi suất VNĐ trên các thị trường sẽ có xu hướng tăng nhẹ trong tháng 12. Chính sách tiền tệ của NHNN được kỳ vọng sẽ tiếp tục xu hướng nới lỏng là chủ đạo để đồng hành cùng nền kinh tế. Trong khi đó, thanh khoản VND của hệ thống ngân hàng trong tháng cuối năm dự kiến sẽ có xu hướng giảm bớt mức độ dồi dào khi nhu cầu thanh toán bằng tiền mặt có xu hướng gia tăng vào cuối năm theo chu kỳ. Lãi suất VNĐ liên ngân hàng dự kiến bình quân ở mức khoảng 0,8-0,9%/năm với kỳ hạn 1 tuần và 1,5-1,6%/năm với kỳ hạn 3 tháng.

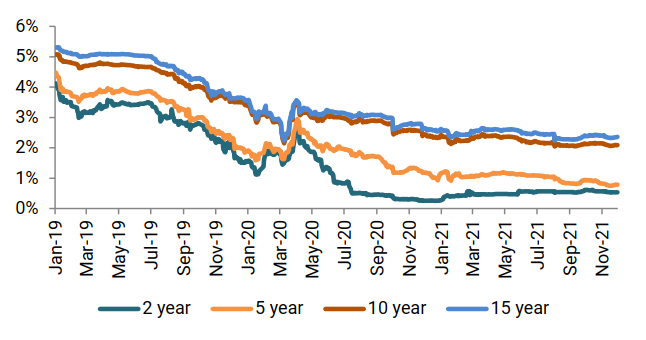

Thị trường trái phiếu

Giao dịch trên thị trường sơ cấp tháng 11 đã sôi động trở lại khi tỷ lệ trúng thầu bình quân phiên đạt 84%, cao hơn đáng kể so với mức 49% của tháng trước và mức 66% cùng kỳ năm trước. Lãi suất trúng thầu các kỳ hạn 10 năm và 15 năm giảm khoảng 4-8 điểm so với tháng trước, cuối tháng ở mức lần lượt là 2,07% và 2,34%/năm. Giao dịch trên thị trường thứ cấp diễn ra sôi động hơn so với tháng trước với giá trị bình quân phiên đạt khoảng 8,3 nghìn tỷ, tăng khoảng 14,5% so với bình quân tháng trước. Mặt bằng lãi suất TPCP có xu hướng giảm khoảng 7-8 điểm trong nửa đầu tháng 10 trước khi tăng nhẹ trở lại trong nửa cuối tháng. Cụ thể, tại thời điểm cuối tháng 11, lãi suất TPCP các kỳ hạn 2, 5, 10, và 15 năm lần lượt là 0,53%, 0,79%, 2,09%, và 2,36%.

Mặt bằng lãi suất TPCP trong tháng 11 chịu tác động bởi các yếu tố hỗ trợ xu hướng giảm là chủ đạo. Nhu cầu đầu tư duy trì tích cực nhờ sự hỗ trợ từ các yếu tố: (1) Chính sách tiền tệ của NHNN tiếp tục duy trì định hướng nới lỏng; (2) Thanh khoản VNĐ duy trì ổn định; (3) Lãi suất TPCP Mỹ cũng có xu hướng giảm nhẹ khoảng 10 điểm trong tháng 11.

Diễn biến lãi suất TPCP thứ cấp

Dự báo mặt bằng lãi suất TPCP trong tháng 12 sẽ có xu hướng đi ngang là chủ đạo. Một mặt, lãi suất TPCP sẽ tiếp tục được hỗ trợ bởi các yếu tố giảm trong tháng 11 như chính sách nới lỏng của NHNN và cân đối NSNN thặng dư ở mức cao. Mặt khác, tâm lý thị trường duy trì trạng thái thận trọng theo dõi một số yếu tố vĩ mô đang dịch chuyển theo hướng kém thuận lợi hơn: (1) Thanh khoản VNĐ LNH dự kiến bớt dồi dào hơn vào cuối năm; (2) Áp lực gia tăng từ tỷ giá ngay từ đầu tháng 12; (3) Lãi suất TPCP Mỹ dự kiến chịu áp lực tăng. Lợi suất dự kiến biến động quan biên độ 2.05-2.15%/năm kỳ hạn 10 năm trong tháng 12.

Bộ phận nghiên cứu - Ban Kinh doanh Vốn & Tiền tệ, ngân hàng BIDV