Báo cáo hàng tuần của Kaiko Research xoay quanh nhận định rằng Bitcoin bước vào chu kỳ tăng trưởng chậm

Tuấn Hưng

Junior Analyst

Dữ liệu lạm phát của Mỹ đã thúc đẩy thị trường vào tuần trước trước khi mà dot-plot mới nhất của Fed giúp các nhà giao dịch kiểm tra thực tế. Ở những nơi khác, ZKsync đã airdrop 3.6 triệu token trong tuần này và ProShares đã tham gia cuộc đua ETH ETF sau khi không tham gia buổi ra mắt BTC. Tuần này chúng ta sẽ tìm hiểu về việc Bitcoin đang dần trở thành một tài sản như thế nào, sự bùng nổ của các quỹ token, sự suy giảm về khối lượng giao dịch trên các sàn của Hàn Quốc.

Sự suy giảm về biến động giá cho thấy dấu hiệu rằng Bitcoin đang dần mature

Sự nhiệt tình xung quanh các cập nhật kinh tế vĩ mô ở Hoa Kỳ vào tuần trước đã thúc đẩy sự tăng giá BTC từ mức 66,000 đô la vào sáng thứ Tư đến gần mức 70,000 đô la vào cuối ngày hôm đó. Nó đã kết thúc tuần giao dịch ở mức trên 66.600 USD một lần nữa, theo Tỷ lệ tham chiếu chuẩn Kaiko BTC.

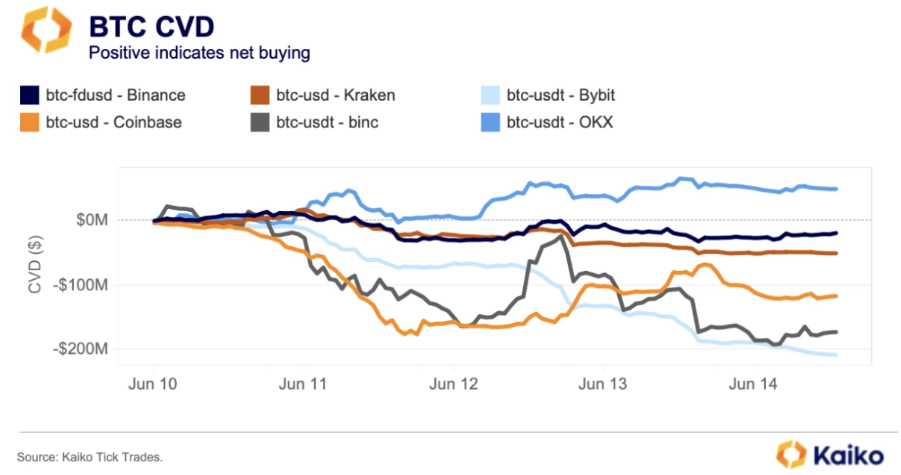

Nhìn chung, BTC chỉ giảm hơn 4% trong tuần trước, với lượng bán vượt trội so với lượng mua trên hầu hết các sàn giao dịch. Delta khối lượng tích lũy ròng (CVD) cho các cặp giao dịch BTC hàng đầu đạt 518 triệu USD trong khoảng thời gian từ ngày 10 đến ngày 14 tháng 6, trong đó Binance và Bybit là các sàn chứng kiến hoạt động bán nhiều nhất.

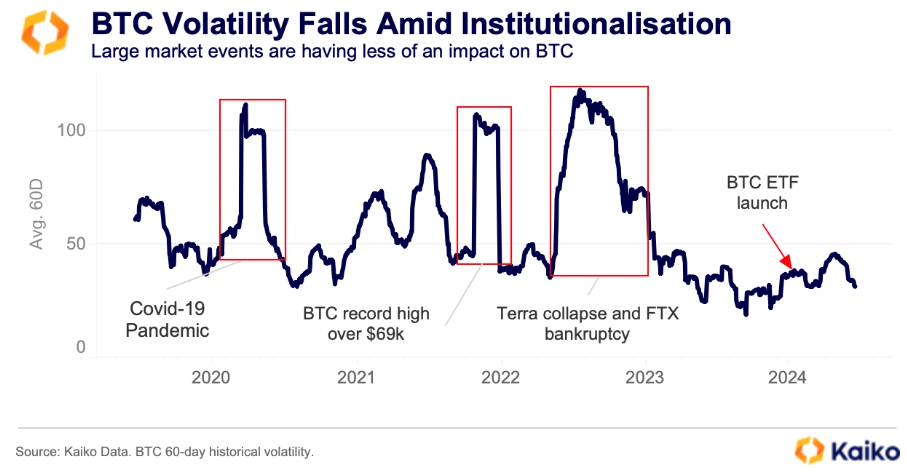

Mặc dù BTC có thể đã biến động rất mạnh do tin tức vĩ mô thúc đẩy vào tuần trước, nhưng rõ ràng là đồng tiền kỹ thuật số nãy đã đạt đến mức mature mới vào năm 2024. Điều này có thể được nhận thấy qua mức độ biến động giảm dần của nó, với mức biến động lịch sử 60 ngày của BTC vẫn ở mức dưới 50% kể từ đầu năm 2023. Điều này hoàn toàn trái ngược với những biến động cao của năm 2022, khi mức biến động vượt quá 100%.

Vào năm 2024, BTC đạt mức cao nhất mọi thời đại với mức biến động ở mức 40%. Con số này thấp hơn nhiều so với năm 2021 — thời điểm giá BTC đạt đỉnh cũ với mức độ biến động là 106%. Ngay cả việc ra mắt các quỹ ETF BTC giao ngay ở Mỹ cũng tạo ra những tác động tương đối thấp về mặt biến động.

Mặc dù còn quá sớm để cho rằng đây là điều bình thường mới, nhưng những thay đổi trong cấu trúc thị trường của Bitcoin trong năm qua có thể giúp giải thích tại sao hành động giá tương đối ‘nhàm chán’. Thị trường Mỹ đóng cửa hiện chiếm tỷ trọng khối lượng giao dịch cao hơn, vì thanh khoản của BTC trở nên tập trung hơn xung quanh phiên giao dịch này.

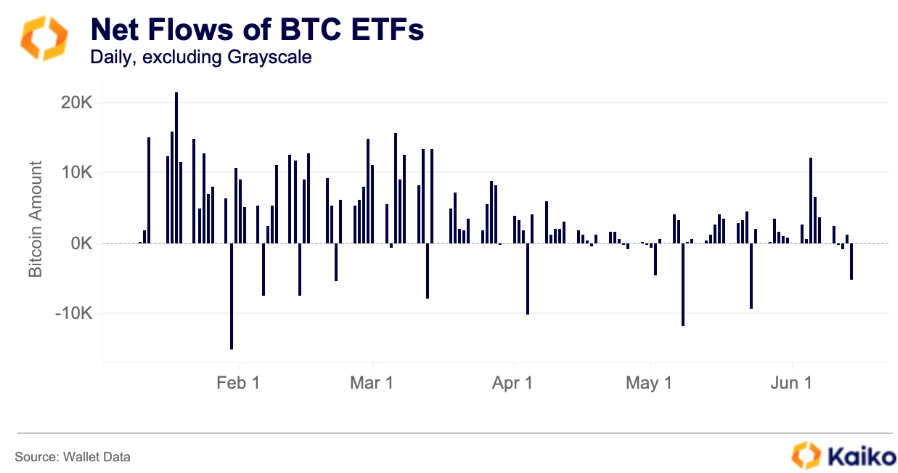

Do đó, chúng ta không nên bỏ qua xu hướng nhu cầu ETF BTC khi xem xét xu hướng giá của Bitcoin. Có khả năng, sự đảo ngược của dòng vốn vào các quỹ ETF BTC của Mỹ vào tuần trước đã góp phần gây ra một số áp lực bán, cùng với tin tức vĩ mô.

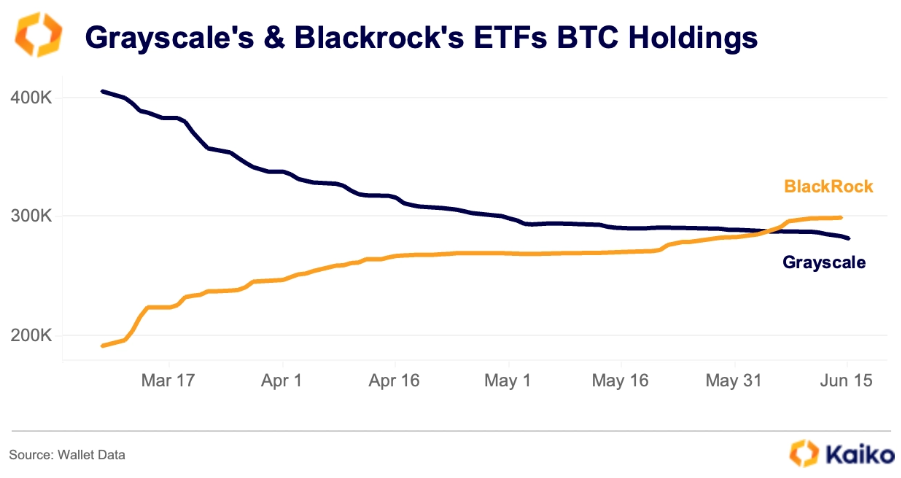

Nhấn mạnh hơn nữa về sự thay đổi gần đây, BlackRock đã vượt mặt GBTC của Grayscale về mặt lượng tài sản được quản lý. Nhà quản lý tài sản trị giá 10 nghìn tỷ USD hiện đang giữ danh hiệu Bitcoin ETF giao ngay lớn nhất thế giới.

Tài chính truyền thống (TradFi) thống trị xu hướng token hoá

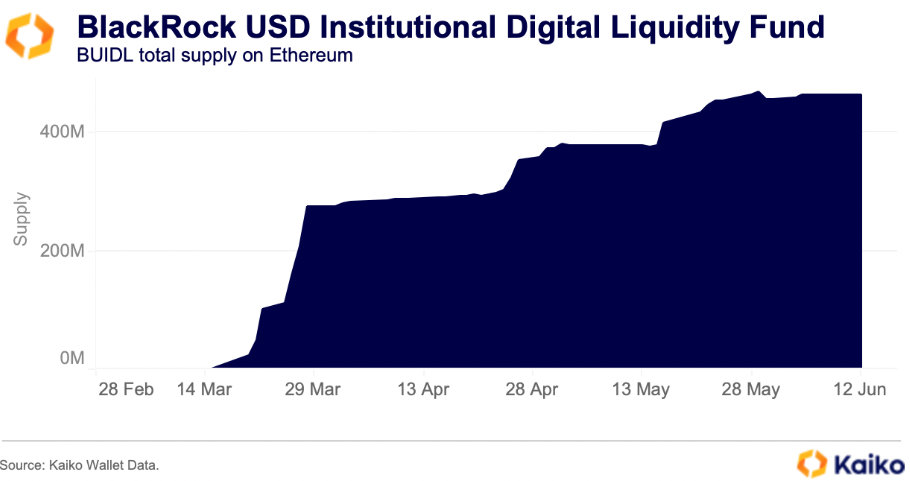

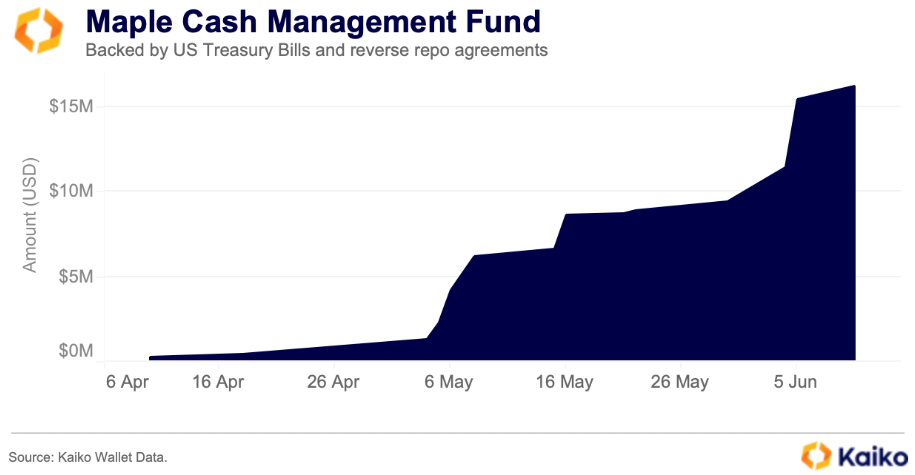

Tuần trước, Fidelity International đã công bố tham gia vào mạng lưới token hóa của JPMorgan, trở thành tổ chức mới nhất tham gia vào xu hướng token hóa đang phát triển nhanh chóng. Song song đó, quỹ token mã hóa BUIDL của BlackRock đã tiếp tục phát triển và hiện đã tích lũy được hơn 460 triệu USD.

Kể từ khi ra mắt vào tháng 3, BUIDL của BlackRock đã vượt xa một số công ty có nguồn gốc từ tiền điện tử, bao gồm cả Quỹ quản lý tiền mặt của Maple Finance, tập trung vào các công cụ tiền mặt ngắn hạn. Mặc dù Maple đã hoạt động trong lĩnh vực này trong nhiều năm và phục hồi sau sự sụp đổ của dịch vụ cho vay tiền điện tử vào năm 2022, Quỹ quản lý tiền mặt của nó chỉ tích lũy được khoảng 16 triệu USD tài sản, kém xa so với BUIDL.

Thanh khoản Meme Token đang được cải thiện

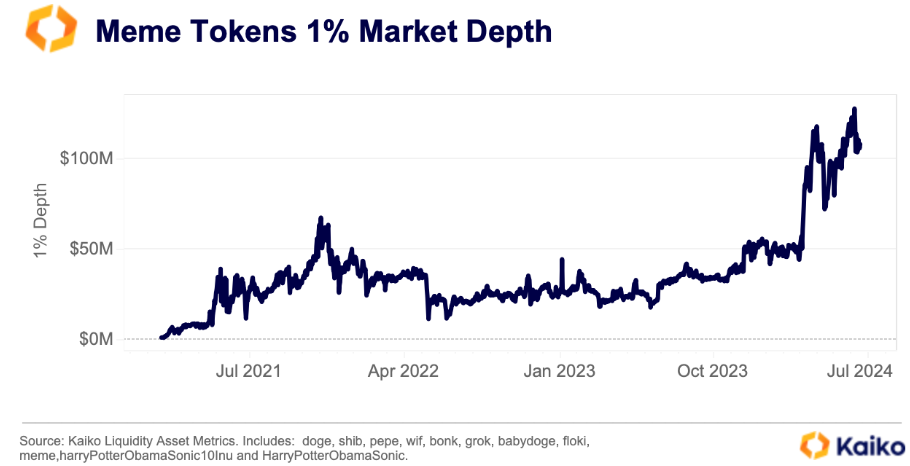

Bất chấp sự điều chỉnh thị trường gần đây, meme token vẫn tiếp tục nằm trong số những token hoạt động tốt nhất trong năm nay, vượt trội so với Bitcoin và các altcoin khác. Tính thanh khoản của token Meme, được đo bằng độ sâu thị trường 1%, cũng đã tăng mạnh, tăng gấp đôi kể từ đầu năm. Nó đạt mức cao nhất mọi thời đại là 128 triệu USD vào đầu tháng 6 trước khi giảm nhẹ.

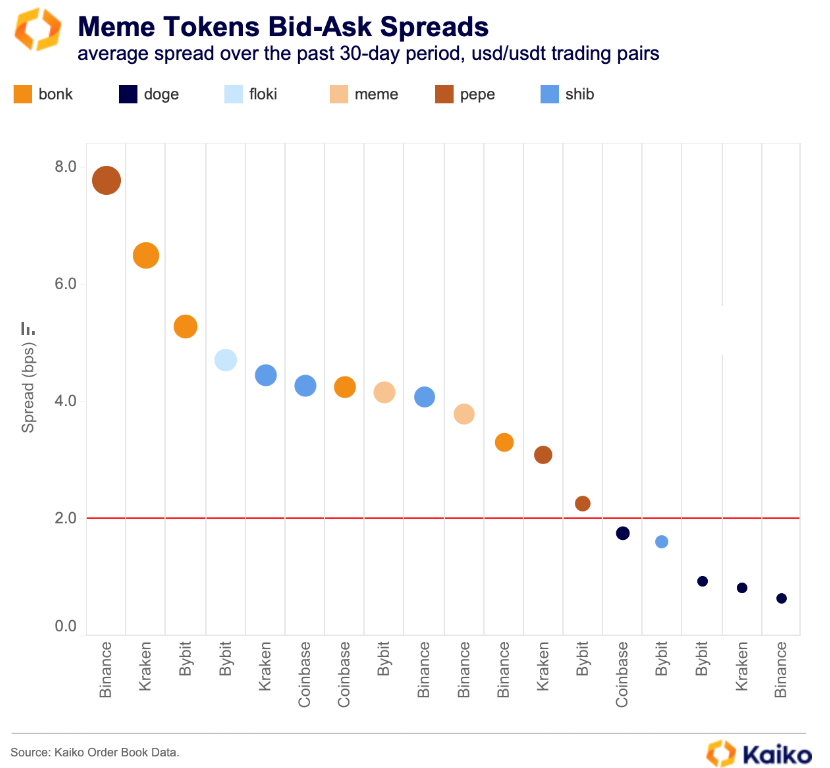

Mặc dù một phần của mức tăng này có liên quan đến việc tăng giá, nhưng nhiều meme token vốn hóa nhỏ như Dogwifhat (WIF), Memecoin (MEME) hoặc Book of Meme (BOME) đã chứng kiến sự tăng trưởng đáng kể về tính thanh khoản ở các đơn vị gốc, dao động từ 200% đến 4000%. Tuy nhiên, chi phí giao dịch các token này vẫn cao với chênh lệch giá mua và bán vượt quá 2 điểm cơ bản trên hầu hết các sàn giao dịch.

Điều này cho thấy rằng mặc dù ngày càng có nhiều nhà tạo lập thị trường mạo hiểm cung cấp thanh khoản cho các token này nhưng chúng vẫn bị coi là tài sản rủi ro có tính biến động cao. Như chúng tôi đã lưu ý trước đó, việc phát hiện giá của các meme token tập trung hơn tại các thị trường phái sinh, khiến chúng có xu hướng thanh lý theo tầng và điều này có thể làm trầm trọng thêm sự dao động giá.

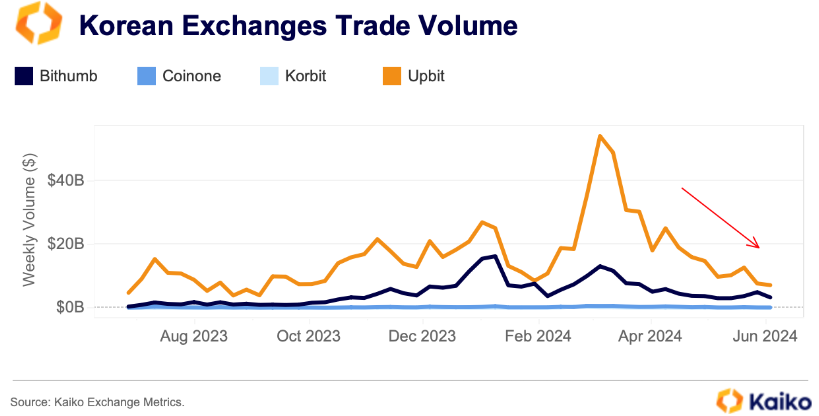

Sự hụt hơi của các sàn giao dịch Hàn Quốc

Sau một thời gian ngắn vượt qua khối lượng giao dịch bằng USD trong quý 1, khối lượng giao dịch bằng đồng Won Hàn Quốc (KRW) đã chậm lại rõ rệt trong quý 2. Khối lượng giao dịch hàng tuần trên bốn sàn giao dịch lớn của Hàn Quốc là Upbit, Bithumb, Coinone và Korbit đã giảm xuống còn 6 tỷ USD vào đầu tháng 6 từ mức trung bình 35 tỷ USD trong quý 1. Sự suy giảm đặc biệt mạnh mẽ trên Upbit, vốn đã chứng kiến thị phần của nó so với đối thủ cạnh tranh nội địa chính là Bithumb đã giảm xuống 67%, mức thấp nhất kể từ tháng Hai.

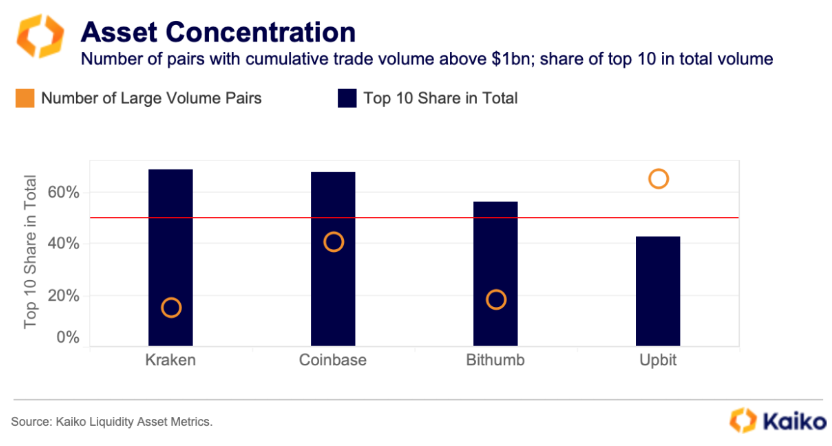

Một lý giải cho sự sụt giảm này có thể là do tâm lý rủi ro đang giảm bớt do lạm phát cao hơn dự đoán ở Mỹ và việc Fed định giá lại kỳ vọng cắt giảm lãi suất. Upbit và Bithumb đều cung cấp số lượng cặp giao dịch khối lượng lớn cao hơn các sàn giao dịch khác. Mười cặp hàng đầu theo khối lượng tích lũy chỉ chiếm 43% khối lượng giao dịch của Upbit, so với 70% trên Coinbase và Kraken.

Tuy nhiên,điều này không phải lúc nào cũng đồng nghĩa với điều kiện thanh khoản tốt hơn. Nhiều tài sản phổ biến nhất là các altcoin có vốn hóa nhỏ được thúc đẩy bởi sự biến động của sự đầu cơ.

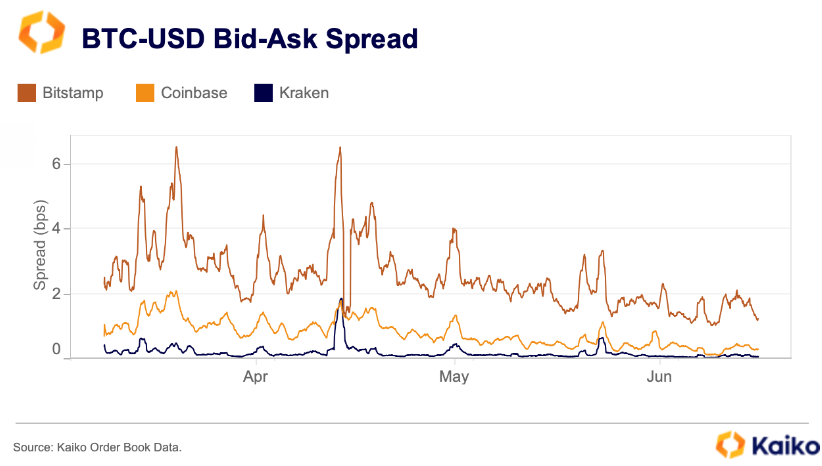

Thanh khoản đang được cải thiện trên các sàn giao dịch tại Mỹ

Chênh lệch giá mua và bán trên các sàn giao dịch lớn của Hoa Kỳ đã giảm đáng kể, cho thấy tính thanh khoản tốt hơn của bitcoin. Mức chênh lệch thể hiện sự chênh lệch giữa giá của người mua cao nhất và giá của người bán thấp nhất, với mức chênh lệch nhỏ hơn báo hiệu thị trường có tính thanh khoản cao hơn. Mức chênh lệch đã giảm từ 2.3 xuống 1.9 điểm cơ bản trên Bitstamp, từ mức trên 1 xuống 0.3 điểm cơ bản trên Coinbase và từ 0.4 xuống 0.1 điểm cơ bản trên Kraken.

Sự ra đời của các quỹ ETF BTC giao ngay có thể góp phần vào xu hướng này, vì các chỉ số thanh khoản khác như độ sâu thị trường cũng được cải thiện. Việc tăng cường tính thanh khoản này là có lợi vì trong quá khứ, quý 3 thường chứng kiến khối lượng giao dịch Bitcoin thấp nhất.

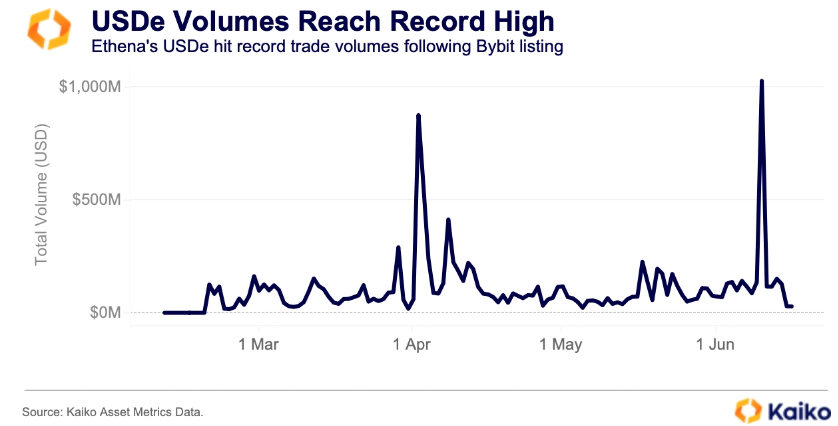

Khối lượng giao dịch USDE đang gia tăng

‘Đô la tổng hợp’ USDe của ETH đã chứng kiến khối lượng giao dịch trong 24 giờ tốt nhất từng được ghi nhận vào tuần trước khi tung ra nhiều cặp giao dịch trên Bybit.

Người dùng Bybit có thể giao dịch BTC và ETH bằng USDe miễn phí như một phần của quá trình ra mắt trên nền tảng. Khối lượng giao dịch đã tăng vọt lên hơn 1 tỷ USD sau khi ra mắt, vượt qua kỷ lục 24 giờ trước đó của USDe là 870 triệu USD được thiết lập vào ngày 2 tháng 4 khi những người tiếp nhận sớm nhận được airdrop ENA.

Khối lượng tăng đột biến có phần giống với việc ra mắt các cặp giao dịch không phí FDUSD trên Binance. Tuy nhiên, khối lượng USDe không duy trì sau ngày giao dịch đầu tiên với việc giảm xuống khoảng 127 triệu USD vào thứ Sáu, không giống như FDUSD.