Báo cáo triển vọng đầu tư 2023 Deutsche Bank: Kiên cường trước cơn bão suy thoái

Đức Nguyễn

FX Strategist

Tóm tắt báo cáo triển vọng đầu tư năm 2023 của Deutsche Bank.

Các nhà hoạch định chính sách, ít nhất là tại Mỹ và Châu Âu, có vẻ đã cam chịu trước triển vọng tăng trưởng trì trệ vào năm 2023. Bất kỳ cuộc suy thoái nào cũng sẽ chỉ diễn ra trong thời gian ngắn, nhưng vẫn sẽ có đau đớn. Sự kết hợp của tăng trưởng thấp hơn, lạm phát kéo dài và hạn chế chi tiêu công sẽ gây khó khăn cho cả người dân và chính phủ.

Tuy nhiên, tăng trưởng kinh tế chậm lại vào năm 2023 sẽ không hoàn toàn đồng nghĩa với việc thị trường tài chính suy yếu. Trên thực tế, thị trường thậm chí có thể phục hồi tốt hơn trong năm nay so với năm 2022.

Tăng trưởng kinh tế: Giảm rồi lại tăng

Động lực kinh tế yếu sẽ tiếp tục kéo dài sang đầu năm 2023. Cả Châu Âu và Mỹ đều đang kẹt giữa chính sách tiền tệ hạn chế nhằm kiềm chế cả lạm phát và nền kinh tế và chính sách tài khóa mở rộng nhằm thúc đẩy nền kinh tế và giảm bớt tác động của cuộc khủng hoảng năng lượng và nhiều vấn đề khác. Với Eurozone, điều này đồng nghĩa với việc lãi suất tiền gửi của ECB được kỳ vọng sẽ tăng lên 3% trong năm, còn Đức đã lên kế hoạch kích thích tài khóa tương đương khoảng 7.5% tổng GDP.

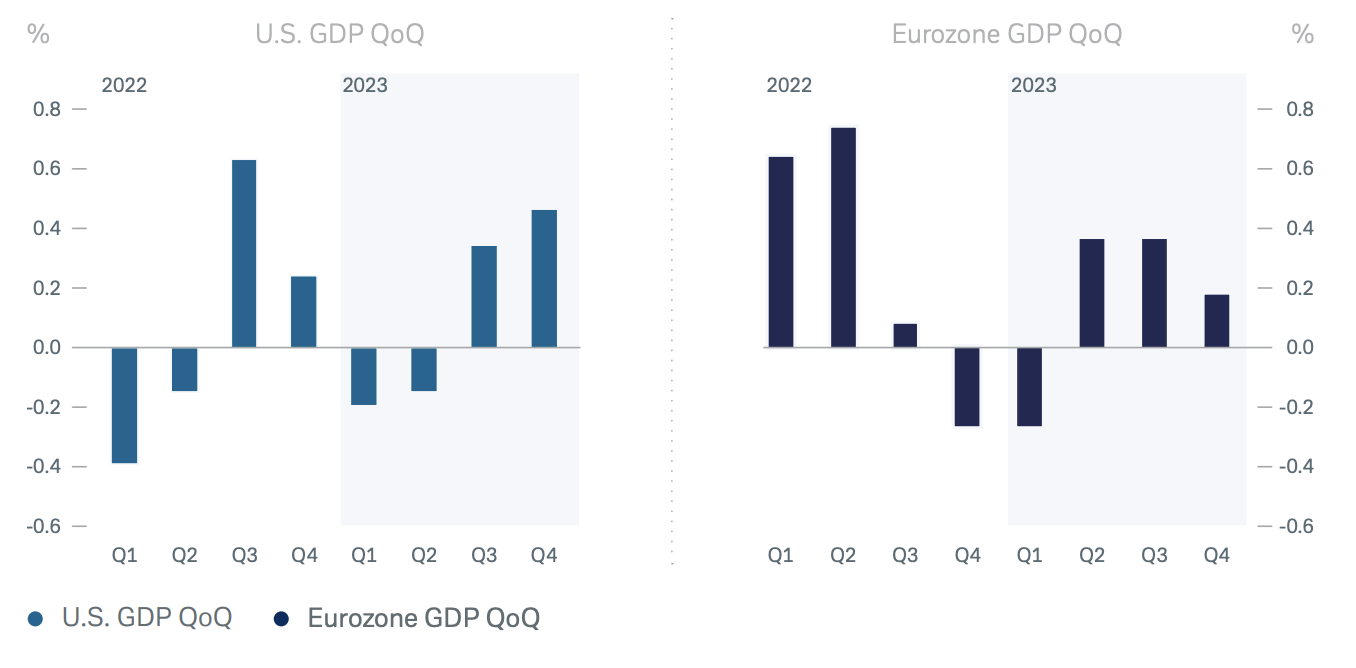

Deutsche dự báo một cuộc suy thoái nhẹ tại Eurozone vào đầu năm 2023. Với phục hồi bắt đầu tăng tốc từ quý II, tăng trưởng kinh tế cho cả năm 2023 sẽ đạt 0.3%. Rủi ro chính vẫn là vấn đề năng lượng, cùng khả năng thiếu khí đốt vào mùa đông 2023/2024.

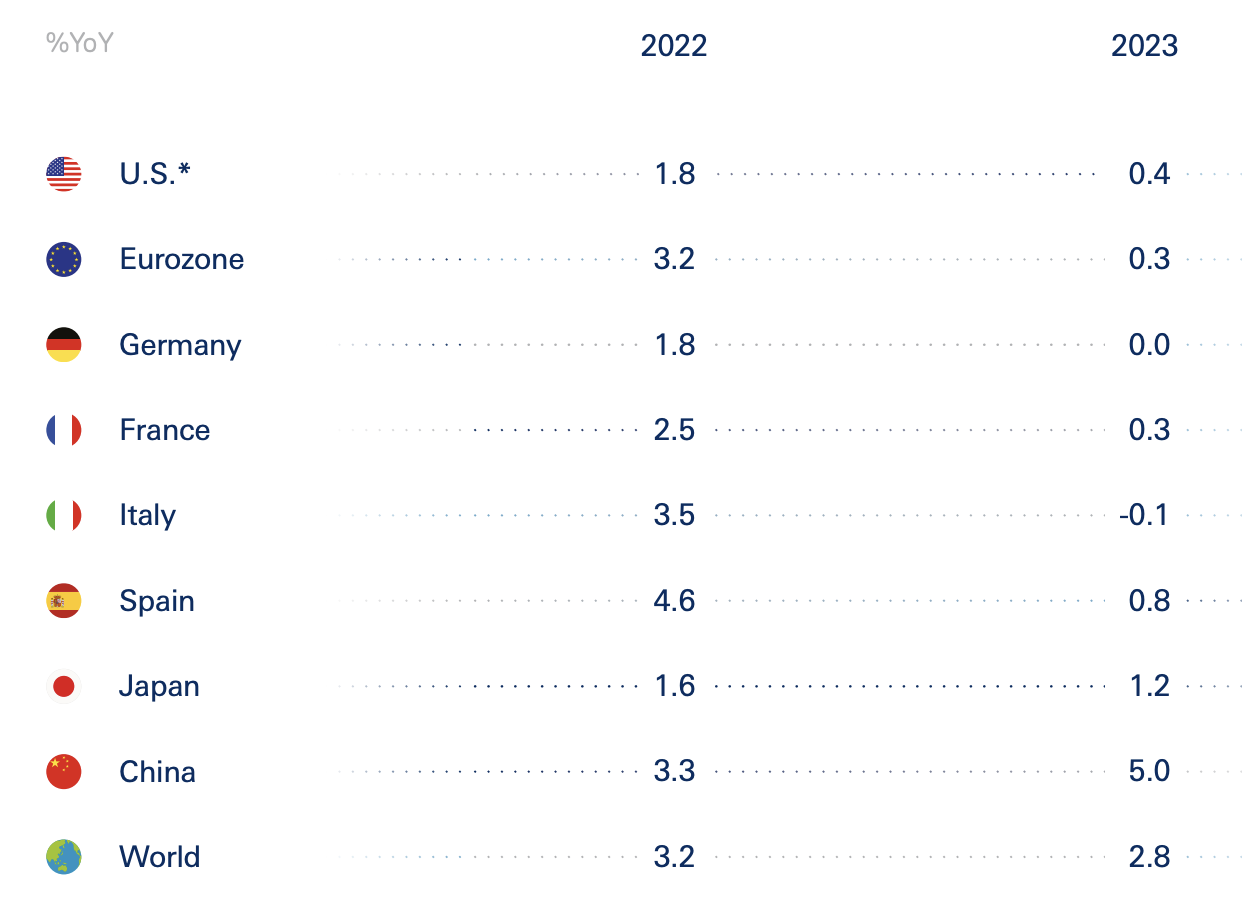

Dự báo tăng trưởng GDP năm 2022 và 2023

Mỹ cũng có thể hạ cánh mềm, với kinh tế giảm tốc vẫn chưa khiến thất nghiệp tăng đáng kể (và vẫn còn rất nhiều việc làm trống). Bằng chứng ngày càng tăng về xu hướng lạm phát suy yếu tại đây có thể khiến Fed chuyển hướng sang tăng trưởng kinh tế, với việc giảm tốc độ tăng lãi suất trong thời gian tới.

Nếu lạm phát tiếp tục giảm và Fed không cần can thiệp mạnh tay, kinh tế Mỹ có thể tăng trưởng trở lại vào nửa sau năm 2023, và chốt năm tăng 0.4%.

Tăng trưởng GDP theo quý tại Mỹ và Eurozone

Động lực kinh tế tại Trung Quốc sẽ mạnh hơn nhiều trong năm nay. Deutsche kỳ vọng tăng trưởng đạt 5% vào năm 2023 sau khi tăng 3.3% trong năm 2023.

Tiềm năng tăng trưởng kinh tế dài hạn sẽ phụ thuộc vào các yếu tố sản xuất như lao động, nguồn vốn và đổi mới công nghệ. Tầm quan trọng của công nghệ đã được nhấn mạnh bởi tình trạng thiếu lao động lành nghề trên toàn cầu và yêu cầu trong việc sử dụng hiệu quả các nguồn tài nguyên. Tăng trưởng năng suất đã giảm đáng kể trong những thập kỷ gần đây, đặc biệt là ở các thị trường phát triển, và cùng với đó là tiềm năng tăng trưởng kinh tế.

Các nền kinh tế đã và đang hành động để chống lại điều này. Tại các thị trường phát triển, đang có sự tập trung rõ ràng vào việc tăng năng suất trong lĩnh vực dịch vụ, mảng chiếm tới 80% lực lượng lao động. Các công nghệ chính bao gồm dịch vụ đám mây, trí tuệ nhân tạo và số hóa. Tăng cường tự động hóa trong công nghiệp cũng có thể cải thiện năng suất, đặc biệt là ở các nền kinh tế mới nổi. Năng suất công nghệ sẽ được thúc đẩy nhờ kinh tế quy mô - chẳng hạn như nhờ sự thâm nhập thị trường ngày càng tăng của bộ phận năng lượng tái tạo và công nghệ pin.

Do đó, phát triển kinh tế sau năm 2023 sẽ phụ thuộc nhiều vào sự thành công trong việc thương mại hóa công nghệ mới và tích hợp chúng vào chu kỳ kinh tế. Về lâu dài, công nghệ là chìa khóa để đẩy mạnh tăng trưởng.

Lạm phát: Xuống rồi lại lên

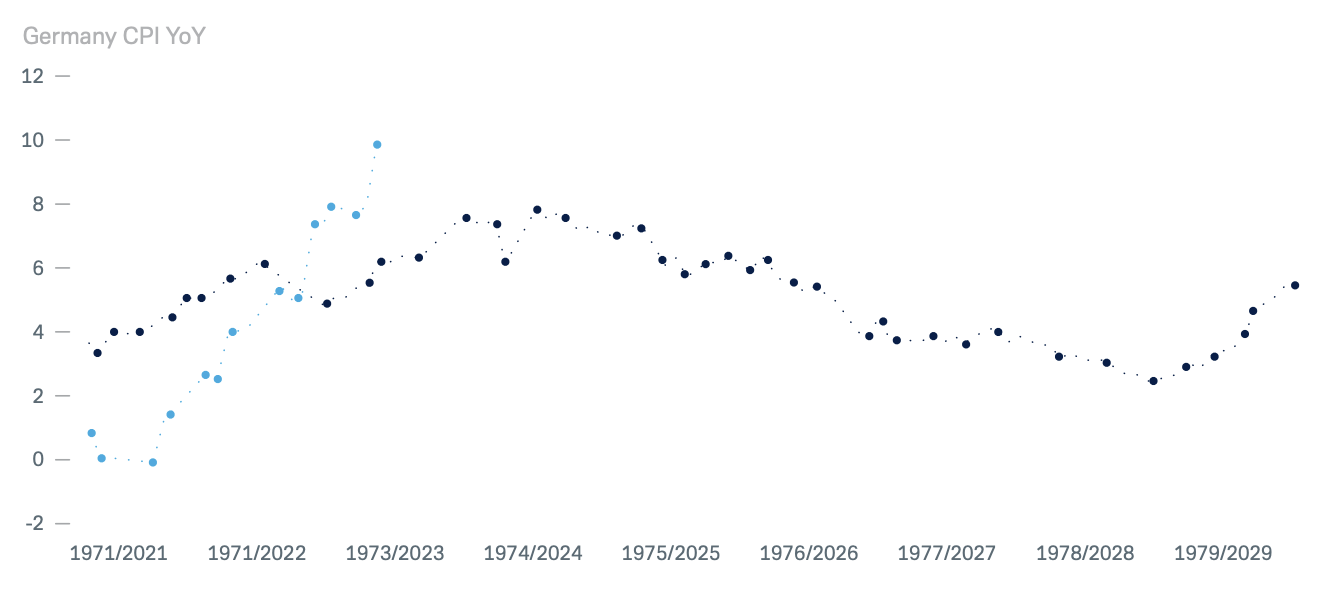

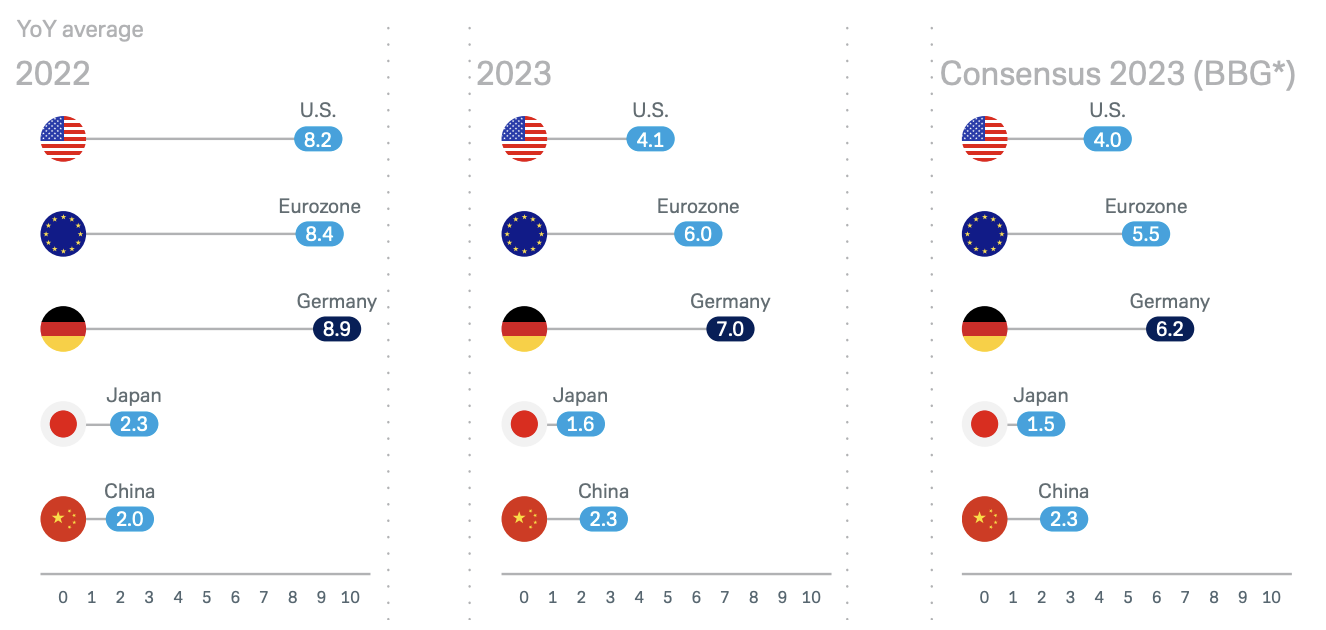

Lạm phát tiếp tục là chủ đề chính của chu kỳ này. Deutsche ước tính lạm phát giá tiêu dùng Đức đạt 8.9%, Eurozone đạt 8.4% và Mỹ đạt 8.2% cho cả năm 2022. Lạm phát vẫn sẽ cao hơn nhiều so với mục tiêu mà các ngân hàng trung ương tại Châu Âu và Hoa Kỳ đặt ra vào năm 2023. Lạm phát toàn phần đã tạo đỉnh tại Mỹ, nhưng rất có thể sẽ tăng tiếp tại Đức và Eurozone cho đến tháng 2-3/2023. Nhìn chung, trong năm 2023, Deutsche kỳ vọng lạm phát Đức đạt 7.0%, Eurozone đạt 6.0% và Mỹ đạt 4.1%. Lạm phát sẽ tiếp tục dai dẳng sau năm 2023, rất khó để về mức thường thấy trước giai đoạn Covid trong tương lai gần.

Lạm phát tại Đức giai đoạn hiện tại (chấm đậm) so với giai đoạn những năm 1970 (chấm nhạt)

Năng lượng sẽ tiếp tục là động lực lớn của lạm phát. Giá dầu giảm nhẹ gần đây có thể kéo theo một đợt tăng rõ rệt khác vào năm tới, do các yếu tố bên cầu như sự tăng tốc của kinh tế Trung Quốc và cả bên cung như việc OPEC+ cắt giảm sản lượng và công ty dầu không đủ năng lực sản xuất do thiếu vốn đầu tư những năm gần đây. Những nỗ lực của Liên minh Châu Âu và Mỹ nhằm loại bỏ dầu Nga khỏi thị trường cũng sẽ gây thêm áp lực. Giá khí đốt đã giảm gần đây, nhưng vẫn cao hơn nhiều so với trước chiến tranh Nga-Ukraine. Mức tiêu thụ khí đốt hiện tại cũng như việc bổ sung kịp thời dự trữ cho mùa đông 2023/2024 sẽ rất quan trọng.

Do đó, các ngân hàng trung ương đang quan tâm nhiều hơn đến lạm phát cơ bản, loại bỏ giá năng lượng và lương thực biến động mạnh. Lạm phát cơ bản phản ứng mạnh mẽ hơn với lãi suất so với lạm phát toàn phần, chủ yếu đến từ vấn đề nguồn cung. Chu kỳ tăng lãi suất bắt đầu tương đối muộn của ECB có thể liên quan đến sự thay đổi trọng tâm này.

Dự báo CPI cả năm 2022 và 2023 của Deutsch và Bloomberg (BBG) tại Mỹ, Eurozone, Đức, Nhật Bản và Trung Quốc

Lạm phát năm 2023 cũng có thể cao hơn dự kiến do tác động của chi phí năng lượng cao lên giá các hàng hóa khác và cả lạm phát cơ bản. Tại Đức, lạm phát toàn phần có thể sẽ giảm do trần giá xăng có hiệu lực vào đầu năm, nhưng lạm phát cơ bản sẽ tiếp tục tăng do các biện pháp kích thích của chính phủ.

Nhìn chung, các ngân hàng trung ương lớn sẽ giữ chính sách tiền tệ tương đối thắt chặt. Định giá thị trường cũng đang phản ánh điều này. Tuy nhiên, vẫn có nguy cơ lạm phát tăng cao hơn dự kiến, buộc các ngân hàng trung ương phải can thiệp mạnh hơn.

Thị trường trái phiếu: Tiến tới điểm cân bằng

2022 là một năm đầy sóng gió đối với thị trường trái phiếu. Lạm phát tăng mạnh và chính sách tiền tệ ngày càng thắt chặt của nhiều ngân hàng trung ương đã khiến lợi suất tăng đáng kể. Lợi suất trái phiếu 10 năm của Hoa Kỳ đã tăng từ 1.5% vào cuối năm 2021 lên khoảng 3.5%, trước đó còn chạm đỉnh tại 4.3%. Lợi suất trái phiếu doanh nghiệp hạng mức đầu tư của châu Âu hiện ở mức trung bình 4.3%, so với mức chỉ 0.5% vào cuối năm 2021.

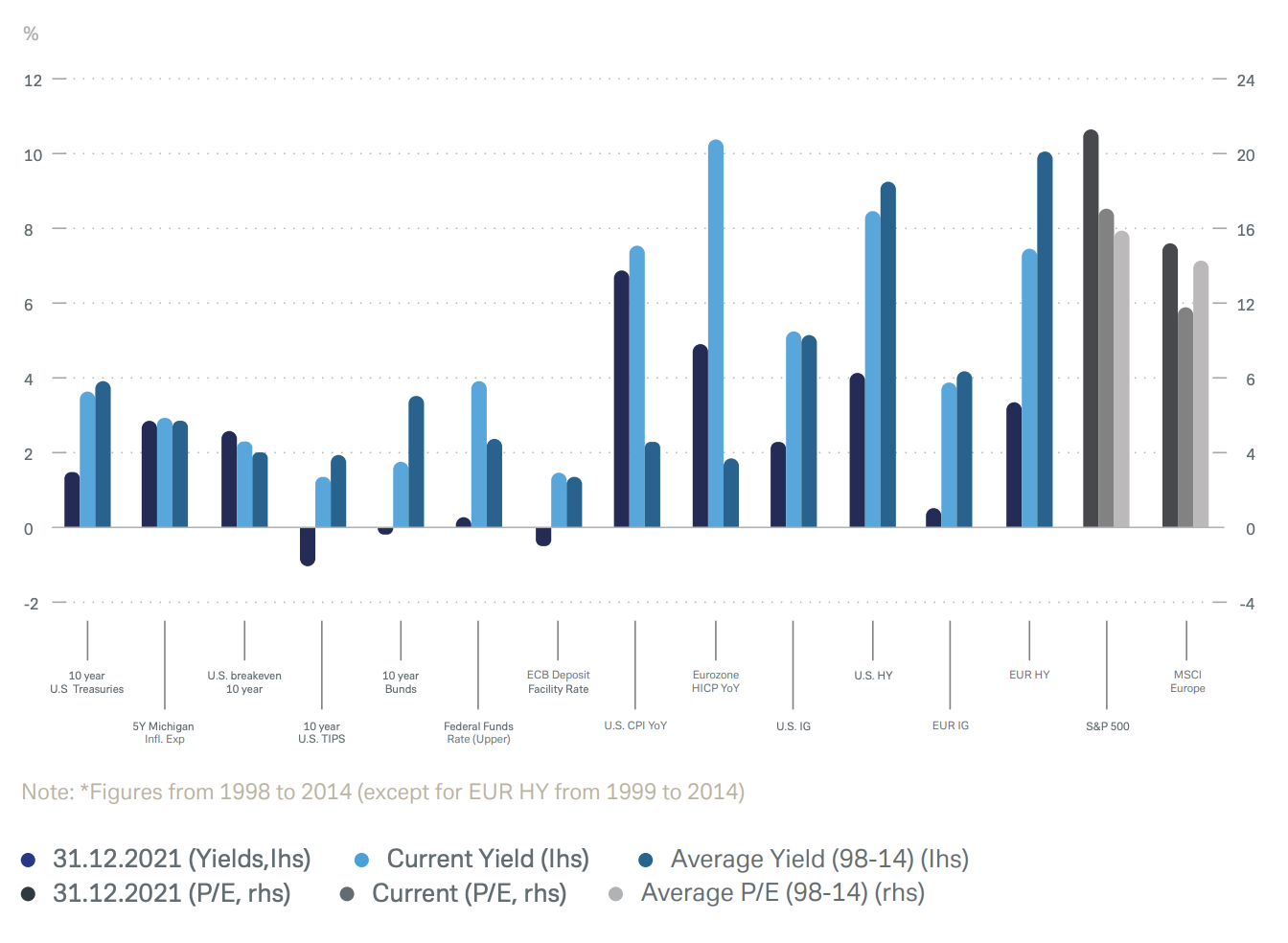

Lợi suất trái phiếu, kỳ vọng lạm phát và P/E của các chỉ số chứng khoán Mỹ & châu Âu

Tuy nhiên, 2022 có thể là một năm thị trường trái phiếu chuyển hướng ổn định hơn. Sau đợt bán tháo ồ ạt, năm 2023 có thể mang đến nhiều cơ hội đầu tư đáng chú ý. Cơ sở để tìm trạng thái cân bằng mới là kỳ vọng lạm phát sẽ không cao dai dẳng như những năm 1970. Nhiều khả năng lạm phát sẽ ở mức cao vừa phải, giống giai đoạn năm 1998-2014. Dự báo lạm phát trung bình tại Mỹ hiện ở khoảng 2.5% trong 5 năm. Nhìn chung, lợi suất trái phiếu hiện tại đang gần với mức trung bình trong giai đoạn lạm phát cao vừa phải.

Tuy nhiên, các nhà đầu tư trái phiếu sẽ có ít lý do để thoải mái. Giá trị của trái phiếu sẽ tiếp tục biến động mạnh, cần thêm thời gian để làm dịu tác động của lạm phát và lãi suất tăng. Hơn nữa, nếu kỳ vọng tăng lãi suất tại Mỹ và Eurozone tiếp tục duy trì do các ngân hàng trung ương muốn theo đuổi chính sách chống lạm phát, trái phiếu sẽ lại chịu thêm sóng gió.

Trước những rủi ro hiện hữu, giới đầu tư trước mắt sẽ ưu tiên trái phiếu hạng mức đầu tư và thanh khoản cao hơn từ Mỹ và châu Âu, bất chấp lợi suất hấp dẫn ở hầu hết các loại trái phiếu.

Lợi suất và chất lượng trái phiếu bây giờ không còn loại trừ lẫn nhau nữa. Ví dụ, trái phiếu của ngân hàng châu Âu sẽ đáng cân nhắc hơn vì dữ liệu về rủi ro tín dụng và an toàn vốn đã được cải thiện đáng kể trong những năm gần đây.

Sau một mùa đông hơi bấp bênh, trọng tâm trong năm 2023 có thể chuyển sang trái phiếu doanh nghiệp rủi ro, lợi suất suất cao hơn. Về trái phiếu chính phủ, diễn biến trong kỳ vọng lãi suất tại Mỹ sẽ khiến thị trường tại đây thú vị hơn tại châu Âu.

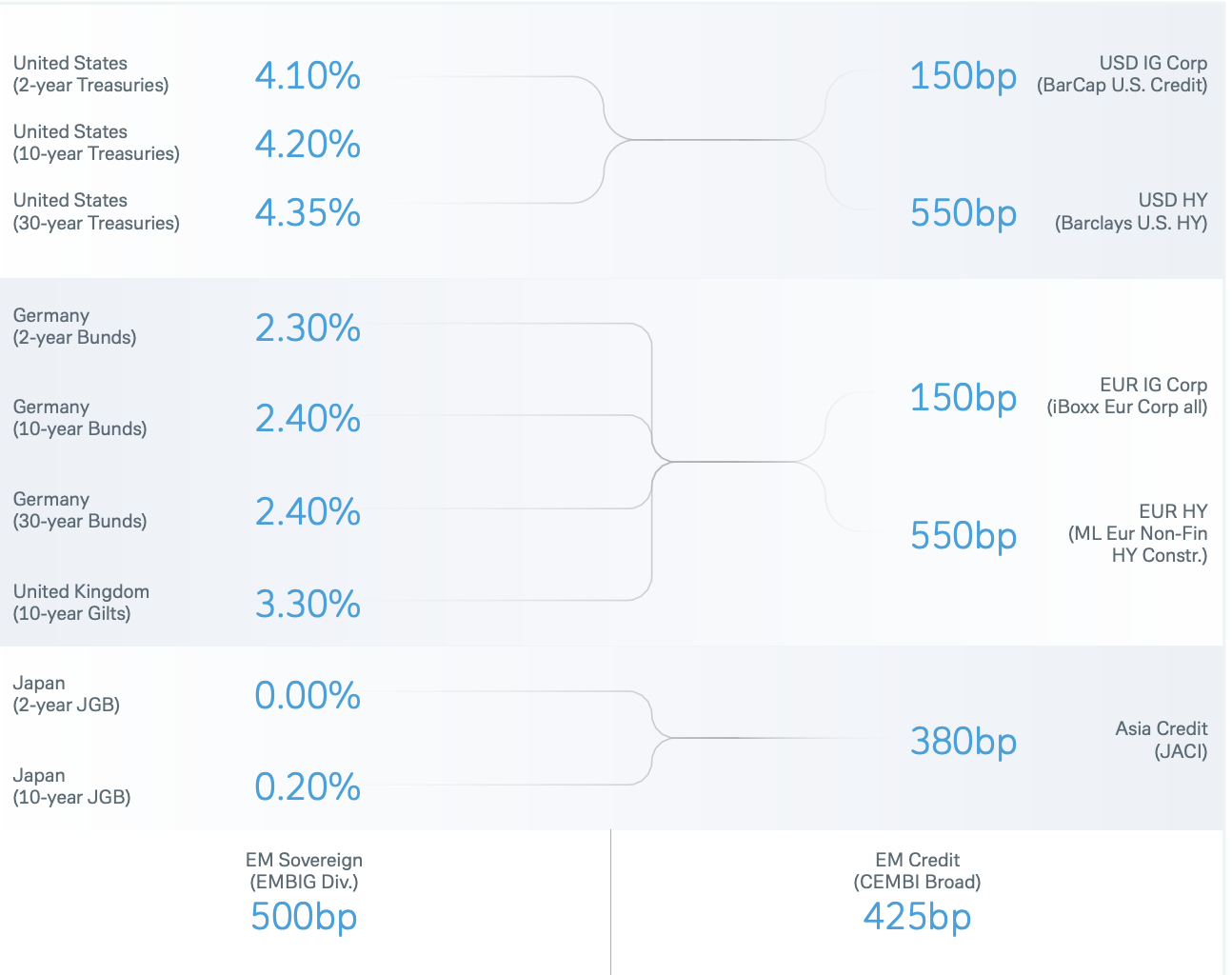

Dự báo lợi suất tại Mỹ, châu Âu, Nhật Bản và các thị trường mới nổi (EM)

Nhìn chung, Deutsche trung lập với trái phiếu của các nền kinh tế mới nổi. Sự phục hồi kinh tế của Trung Quốc có thể ổn định kinh tế các nước láng giềng và nhiều nước xuất khẩu hàng hóa ( như Mỹ Latinh và cả Úc) do Trung Quốc là nước tiêu thụ hàng hóa rất lớn. Một điểm tích cực khác là sự suy yếu của USD, vì nợ của các nền kinh tế mới nổi thường được sử dụng đồng tiền này.

Quản trị danh mục trái phiếu chủ động sẽ là điều cần thiết trong năm 2023, cùng với quản trị thời gian đáo hạn và khả năng vỡ nợ linh hoạt.

Thị trường FX: Vua USD thoái vị?

Hơn 50 năm trước, Nguyên Bộ trưởng Tài chính Mỹ John Connally từng nói, “USD là đồng tiền của chúng tôi, nhưng là vấn đề của các bạn.” Tổng thống Nixon cũng đã chấm dứt hệ thống tỷ giá cố định và bản vị vàng, mở ra một kỷ nguyên mới trên thị trường FX.

Những lời nói có phần khiêu khích của ông Connally vẫn còn nguyên giá trị cho đến ngày nay. Vào năm 2022, EUR và nhiều đồng tiền khác đã chịu áp lực do bất ổn kinh tế và chính trị ngày càng gia tăng toàn cầu. Trong khi đó, đồng bạc xanh lại thu lợi từ dòng vốn đổ vào nhờ lãi suất tăng và vai trò phòng hộ của mình.

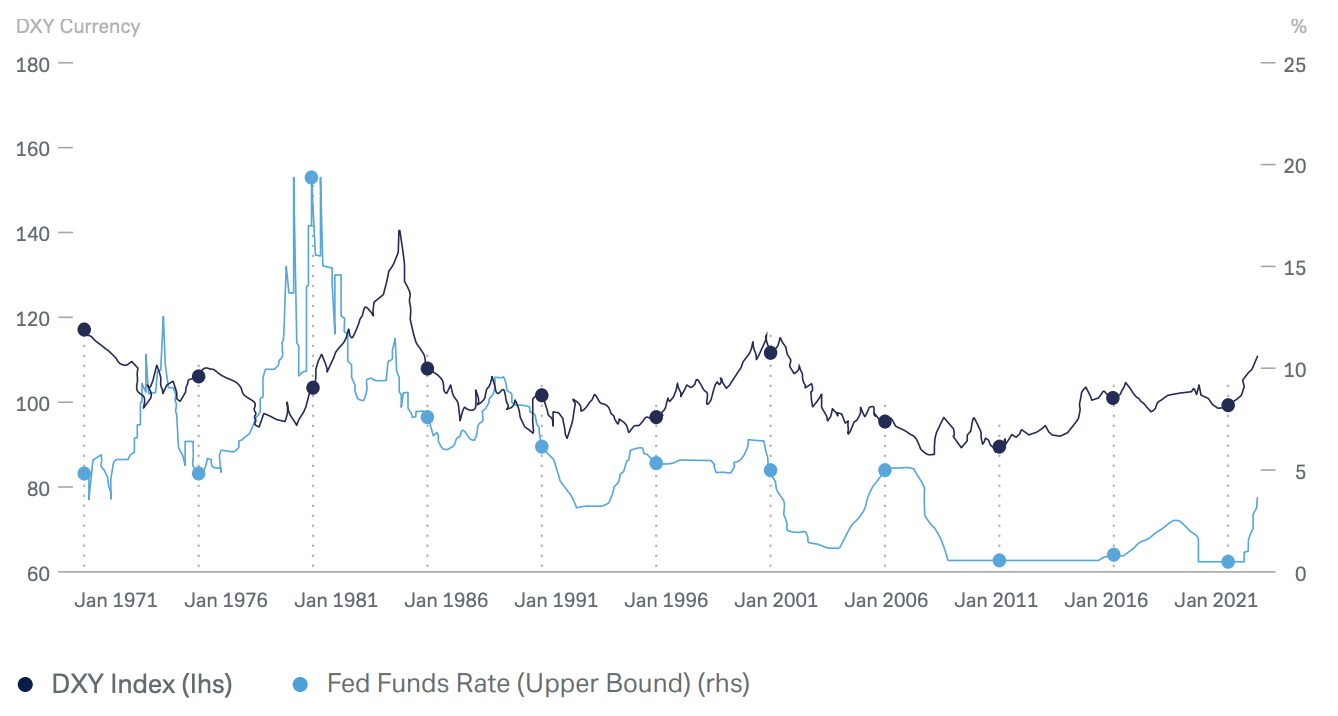

Chỉ số DXY và lãi suất Fed

Chênh lệch lợi suất giữa Mỹ và Eurozone sẽ suy yếu dần trong năm 2023. Chu kỳ thắt chặt của Mỹ có thể sẽ đạt đỉnh vào mùa xuân năm nay, còn ECB nhiều khả năng sẽ tăng lãi suất hơn nữa. Tăng trưởng Eurozone và đặc biệt là tại Trung Quốc có thể tăng tốc trở lại sau một mùa đông suy yếu. Vì lý do này, Deutsche kỳ vọng EUR.USD sẽ đạt khoảng 1.05 vào cuối năm 2023.

Với USD yếu hơn, JPY cũng có thể hồi phục trở lại. Đồng Yên đã chịu rất nhiều áp lực vào năm 2022 khi Ngân hàng Trung ương Nhật Bản duy trì chính sách tiền tệ cực kỳ nới lỏng. Đồng tiền mất tới 8% giá trị so với EUR và 14% so với USD trong năm 2022.

CHF, một đồng tiền phòng hộ khác, sẽ tiếp tục là một trong những đồng tiền mạnh của năm 2023, đặc biệt khi Ngân hàng Quốc gia Thụy Sĩ đã đưa lãi suất vượt 0 cùng với lạm phát tương đối thấp 3%. Ngược lại, GBP có thể tiếp tục suy yếu, khi Vương quốc Anh thời hậu Brexit phải đối mặt với vô vàn khó khăn kinh tế.

Hàng hóa cũng sẽ hưởng lợi nhiều trong nửa sau năm nay nhờ đà phục hồi kinh tế. Trong bối cảnh này, đồng tiền của các quốc gia xuất khẩu hàng hóa như Úc, Canada và Na Uy cũng rất đáng quan tâm, sau khi AUD và NOK đã chịu nhiều áp lực trong năm 2022.

Thị trường chứng khoán: Từ “không có thay thế” sang “rất nhiều thay thế?”

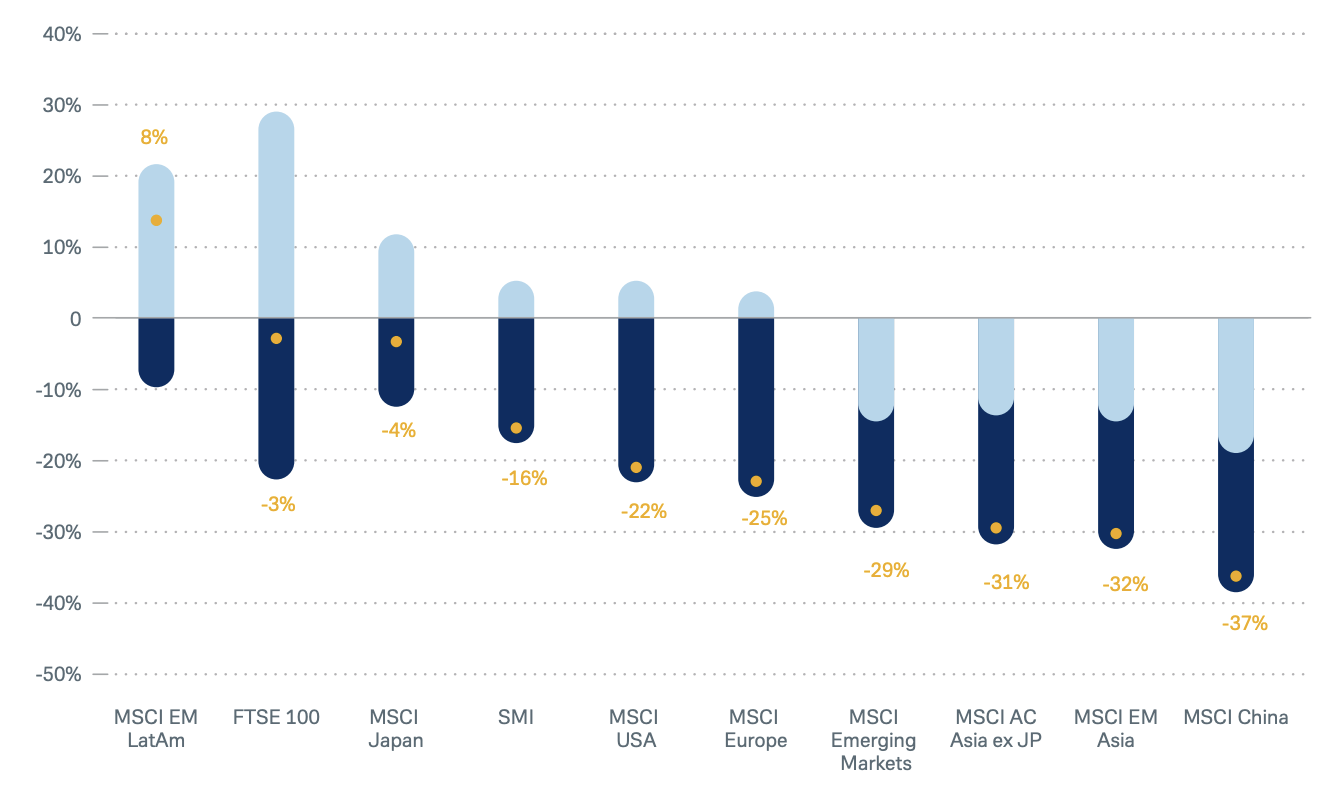

2022 cũng là một năm khó khăn đối với các nhà đầu tư chứng khoán. Bất chấp lợi nhuận doanh nghiệp vẫn tăng, giá cổ phiếu chịu áp lực do bất ổn địa chính trị, lạm phát gia tăng và thị trường trái phiếu bị bán tháo. Lợi suất thực đã trở lại mức dương, chấm dứt kỷ nguyên TINA (không có lựa chọn thay thế nào), khiến giới đầu tư đổ tiền vào cổ phiếu thay vì trái phiếu, đẩy giá trị thị trường lên mức cao kỷ lục. Tuy nhiên, sau khi lợi suất đảo chiều vào năm 2022, TINA sẽ nhường chỗ cho TAPA (có rất nhiều lựa chọn thay thế), dẫn đến việc định giá cổ phiếu thấp hơn. Trên cấp độ chỉ số, mỗi khu vực ghi nhận mức giảm khác nhau. Có thời điểm hệ số P/E dự phóng 1 năm giảm xuống dưới mức trung bình dài hạn. P/E dự phóng 1 năm của Chỉ số MSCI World Index lần đầu tiên giảm về 15 vào đầu tháng 11/2022, giảm 25% so với đầu năm và giảm 7% so với mức trung bình 10 năm. Hiện tại, cổ phiếu đang được định giá tương đối thấp.

EPS và P/E dự phóng 1 năm cùng % thay đổi của các chỉ số chứng khoán toàn cầu

Trong cả năm 2023, Deutsche tin rằng lợi nhuận danh nghĩa của doanh nghiệp sẽ bằng với mức của năm trước và không giảm sâu như trong các đợt suy thoái trước đó. Cơ sở cho giả định này là tăng trưởng danh nghĩa GDP. Trong năm nay, Mỹ hoàn toàn có thể tăng trưởng 5%, còn châu Âu 6-7%.

Có nhiều lý do để Deutsch đưa ra những dự báo tương đối lạc quan như vậy. Khác với các cuộc suy thoái trước đây, tiêu dùng cá nhân có thể được hỗ trợ bởi mức tiết kiệm cao được tích lũy trong đại dịch. Giá năng lượng cao sẽ tiếp tục thúc đẩy lợi nhuận của các công ty năng lượng nói riêng và cả các công ty trong các ngành công nghiệp sơ cấp và khai khoáng. Các công ty tài chính cũng sẽ được hưởng lợi từ môi trường lãi suất cao. Vì vậy, biên lợi nhuận có thể đã đạt đỉnh, nhưng sẽ không giảm sâu.

Với thị trường chứng khoán, điều này đồng nghĩa với việc hoạt động tái định giá sau các đợt tăng lãi suất gần đây ít nhiều đã kết thúc. Giai đoạn định giá cao do lãi suất rất thấp đã kéo theo một giai đoạn định giá thấp và ta đang chuyển sang giai đoạn định giá trung bình trong những năm tới. Dù đây không phải dấu hiệu 2023 sẽ là một năm tuyệt vời với cổ phiếu, Deutsche kỳ vọng giá cổ phiếu vẫn sẽ tăng x% (x trung học cơ sở). Do đó, cổ phiếu vẫn là tài sản thú vị và là thành phần thiết yếu trong danh mục đầu tư. Tuy nhiên, Deutsche tin rằng những biến động giá ngắn hạn và đáng kể có thể xảy ra bất cứ lúc nào trong năm do sự thận trọng của giới đầu tư, việc các nhà phân tích tiếp tục đánh giá quá cao lợi nhuận trong một số trường hợp và nhiều rủi ro chính trị/kinh tế. Những người tham gia thị trường có thể tiếp tục phản ứng mạnh mẽ, ngay cả với những tin tức ít quan trọng hơn.

Các lĩnh vực mang tính phòng thủ có thể tiếp tục hoạt động tốt hơn trong trung hạn, nhưng định giá lúc này cũng đang rất hấp dẫn. Các lĩnh vực có tính chu kỳ và mang tính giá trị sẽ rất đáng chú ý. Cổ phiếu tài chính, vật liệu (trừ mảng hóa chất) và năng lượng nói riêng đang được định giá thấp so với trước đây. Các nhà đầu tư muốn gia tăng vị thế phòng thủ có thể xem xét cổ phiếu y tế. Lĩnh vực này mang lại tăng trưởng thu nhập trung bình khá, được hỗ trợ bởi các xu hướng dài hạn mạnh mẽ với mức giá hợp lý.

Về khu vực, một trong những trọng tâm của năm 2023 có thể là châu Âu. Mức chiết khấu định giá tại đây đang quá cao, kể cả với các rủi ro kinh tế và địa chính trị. Chính sách tài khóa mở rộng và mức tiết kiệm cao sẽ thúc đẩy tiêu dùng tư nhân và tăng trưởng Trung Quốc mạnh hơn là điều quan trọng đối với nhiều công ty châu Âu. Thị trường chứng khoán Mỹ tất nhiên sẽ vẫn là tâm điểm, nhưng với tỷ trọng công nghệ, lĩnh vực nhạy cảm với lãi suất, tương đối cao, rủi ro đầu tư tại đây cũng cao hơn.

Trong số các nền kinh tế mới nổi, thị trường châu Á vẫn hấp dẫn nhất. Dòng vốn mạnh đổ về các thiên đường phòng hộ đã khiến định giá tại thị trường Bắc Á điều chỉnh đáng kể, tiêu biểu là Hàn Quốc, Đài Loan và Trung Quốc. Mức giảm trung bình ở các thị trường này là khoảng 20%, nhưng xu hướng cũng đã đảo ngược một phần. Những thị trường này có thể hồi phục trở lại khi môi trường kinh tế vĩ mô và tâm lý nhà đầu tư cải thiện.

Dự báo các chỉ số toàn cầu cuối năm 2023

Trong vài tháng gần đây, thị trường chứng khoán Ấn Độ đã vẫn tốt bất chấp biến động mạnh. EPS doanh nghiệp được dự báo sẽ tăng 17% vào năm 2023, dù P/E 12 tháng của Ấn Độ vẫn đang tương đối cao tại mức 20.

Tuy nhiên, với động lực kinh tế mạnh mẽ, khó để tin được rằng thị trường Ấn Độ đang bị định giá quá cao.

Nhật Bản sẽ được hưởng lợi từ quá trình phục hồi Covid-19 và cả chính sách tài khóa và tiền tệ mở rộng. Cấu trúc chu kỳ của Nhật Bản phụ thuộc rất nhiều vào Trung Quốc. Việc Trung Quốc mở cửa trở lại sẽ tạo cơ hội đa dạng hóa sang thị trường Nhật Bản.

Rủi ro: Những ẩn số đã biết

Những rủi ro chính với nền kinh tế và thị trường chứng khoán vào năm 2023 sẽ tiếp tục là các gương mặt quen thuộc: địa chính trị, cuộc chiến giành vị trí dẫn đầu trong công nghệ, đại dịch Covid-19, thị trường bất động sản Trung Quốc và nguy cơ trái phiếu bị bán tháo. Tuy nhiên, nếu nhìn kỹ hơn, sẽ thấy những khác biệt quan trọng.

Căng thẳng quân sự và chính trị, đặc biệt là tại Đông Âu và Biển Hoa Đông, đã leo thang vào năm 2022 và sẽ đặt ra những thách thức lớn cho cộng đồng toàn cầu vào năm 2023. Các giải pháp để chấm dứt chiến tranh Ukraine vẫn khó nắm bắt. Do đó, cũng chưa có giải pháp nào cho các tác động dây chuyền từ cuộc xung đột như vấn đề như di cư, nguồn cung thực phẩm và năng lượng hóa thạch; cùng những thay đổi địa chính trị mở rộng ra ngoài khu vực. Ở Đông Á, căng thẳng giữa Bắc và Nam Triều Tiên vẫn không ngơi và giờ là cả vấn đề chủ quyền của Trung Quốc đối với Đài Loan. Từ quan điểm kinh tế thuần túy, vấn đề Đài Loan đặc biệt quan trọng vì nước này là nhà cung cấp chip bán dẫn lớn nhất thế giới. Các cuộc bầu cử ở Tây Ban Nha, Ba Lan, Thổ Nhĩ Kỳ và Ấn Độ cũng sẽ thu hút thêm chú ý từ các nhà đầu tư trong năm 2023.

Cuộc cạnh tranh công nghệ giữa Mỹ và Trung Quốc có thể leo thang hơn nữa. Các điểm xung đột vẫn là: Cáo buộc của Mỹ về hành vi trộm cắp tài sản trí tuệ của Trung Quốc, mối quan ngại nghiêm trọng về quyền riêng tư dữ liệu của cả hai bên và các hạn chế tiếp cận thị trường chung, gồm các biện pháp trừng phạt thương mại. Quy mô của “cuộc chiến công nghệ” này cũng đang ngày càng trở nên rõ ràng: xung đột thương mại giờ đây đã biến thành nỗ lực thiết lập tiêu chuẩn dài hạn cho các lĩnh vực cực kỳ quan trọng như 5G, trí tuệ nhân tạo và chip. Bên nào thành công, bên đó sẽ mở rộng cơ sở quyền lực đáng kể trong dài hạn. Vì vậy, không bên nào sẽ dễ nhượng bộ.

Điều quan trọng trong năm 2023 là tiếp tục phát huy thành công đã đạt được trong việc ngăn chặn dịch Covid-19. Trung Quốc đặc biệt cần điều này, vì việc phong tỏa kéo dài tiếp tục gây gián đoạn kinh tế ở các trung tâm đô thị trọng điểm. Tình hình toàn cầu vẫn đang cải thiện, nhưng các đợt bùng phát dịch mới và các hạn chế liên quan vẫn phải được theo dõi chặt chẽ.

Các vấn đề tồn đọng lâu nay của thị trường bất động sản Trung Quốc đã trầm trọng hơn do đại dịch Covid-19. Lĩnh vực này chiếm khoảng 25% sản lượng kinh tế của đất nước. Deutsche hy vọng rằng chính phủ Trung Quốc sẽ ổn định thị trường hơn nữa trong năm nay. Tất nhiên, việc kích cầu người mua bằng cách đẩy lùi hạn chế Covid-19 sẽ có ích – nhưng thị trường quốc tế sẽ vẫn hoài nghi.

Deutsche không kỳ vọng trái phiếu sẽ bị bán tháo như năm 2022. Tuy nhiên, nếu lạm phát vẫn cao dai dẳng, thậm chí còn tiếp tục tăng, lợi suất trái phiếu sẽ tăng trở lại. Nếu lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm tăng đáng kể, một đợt bán tháo khác sẽ xảy ra, cùng tác động rất lớn lên thị trường cổ phiếu, đặc biệt là các lĩnh vực nhạy cảm với lãi suất, như công nghệ.

Deutsche