Các đồng minh của Pháp có thể không chấp nhận điều này. Trader cần theo dõi biến số mới liên quan tới EUR.

Nguyễn Phương Anh

Junior Analyst

Nếu Macron lo lắng về rủi ro đối với nền tài chính của Pháp, thì ông đã nên chọn thời điểm tồi tệ như Brexit để tiến hành bầu cử sớm.

Những điểm chính trong bài viết:

- Sự rạn nứt của trục Pháp - Đức: Thiên nga đen tiềm năng

- Sau canh bạc của Macron, tất cả chúng ta sẽ phải làm quen với việc theo dõi mức chênh lệch OATS

- Thực phẩm chức năng và các loại thuốc dù đem lại nhiều lợi ích cho các cổ phiếu y tế - sức khoẻ, nhưng vẫn chưa lóe sáng.

Tâm điểm chính trị tại Pháp

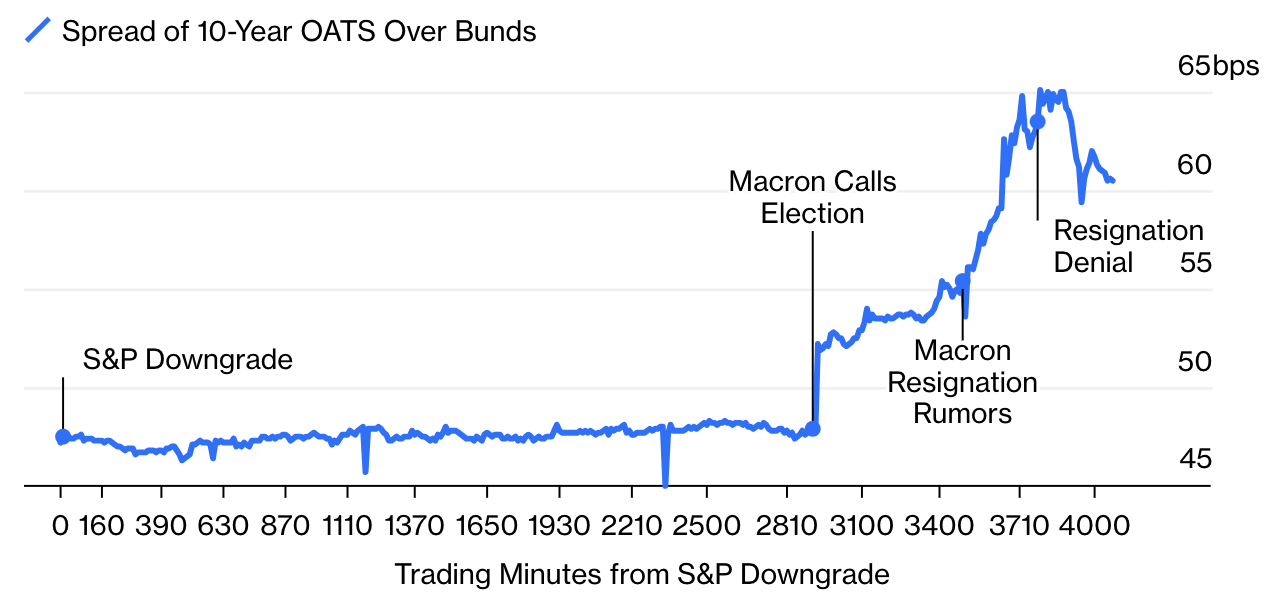

Chênh lệch OATS không phải là một trong những số liệu tài chính mà mọi người thường quan tâm. Đó là một dấu hiệu tốt, bởi khi mọi người bắt đầu phải để tâm tới nó, có điều gì đó không ổn đang diễn ra. Giống như hệ thống ống nước trong nhà bạn, bạn không bao giờ phải nghĩ về nó trừ khi có sự cố xảy ra - lúc đó, chẳng có gì quan trọng hơn việc tập trung xử lý nó.

Do đó, khi chênh lệch OATS (khoảng cách giữa lợi suất trái phiếu kỳ hạn 10 năm do Pháp phát hành, được gọi là OATS - obligations assimilables du Trésor, và trái phiếu Đức) trở thành tâm điểm của cuộc thảo luận, tình hình đang xấu đi. Nó đã tăng vọt một cách đáng ngờ. Sau khi thị trường đóng cửa vào ngày 31/05, OATS bị cơ quan xếp hạng S&P Global hạ mức. Thị trường đi ngang trong 1 tuần sau đó, ngay cả sau khi Ngân hàng Trung ương châu u tuyên bố cắt giảm lãi suất. Những hiệu ứng lây lan tâm lý gia tăng sau cú sốc chính trị tầm cỡ đầu tiên. Tổng thống Pháp Emmanuel Macron đã công bố các cuộc bầu cử lập pháp chóng vánh sau khi hứng chịu sự tấn công từ đảng cực hữu RN trong các cuộc bầu cử ở châu u, và đến thứ Ba, ông còn phải cố gắng dập tắt những tin đồn về việc ông sẽ từ chức.

Căng thẳng trên trục Pháp - Đức

Chính trị và việc hạ cấp tín dụng kết hợp gây sốc cho trái phiếu Pháp

Nguồn: Bloomberg

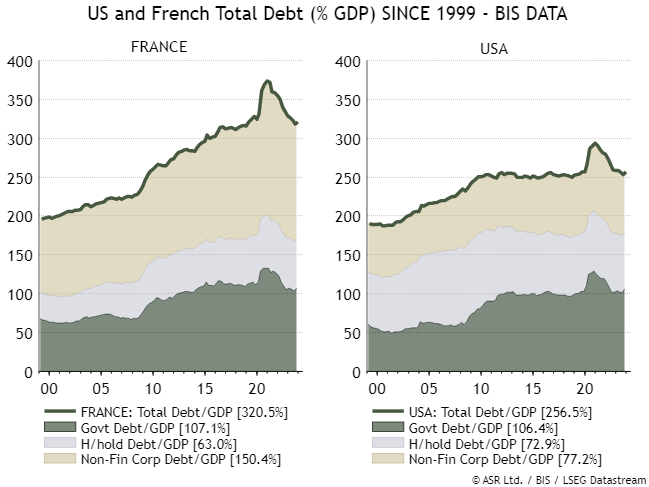

Việc hạ cấp tại thời điểm này có thể làm gia tăng rủi ro tài chính. S&P không hài lòng với tỷ lệ nợ của Pháp trong tổng sản phẩm quốc nội. Về vấn đề này, Pháp đang bắt đầu nắm giữ một số doanh nghiệp hoạt động kém hiệu quả:

“Hiện tại, chúng tôi kỳ vọng nợ chính phủ chung (không bao gồm các khoản bảo lãnh liên quan đến Quỹ Ổn định Tài chính châu u) sẽ đạt 112.1% GDP vào năm 2027, tăng từ mức 109.0% vào năm 2023. Tỷ lệ nợ chính phủ chung trên GDP của Pháp đã trở thành mức cao thứ ba trong khu vực đồng euro sau Hy Lạp và Ý.”

Ta cần nhớ rằng những nước như Ireland, Bồ Đào Nha và Tây Ban Nha đều bị cuốn vào cuộc khủng hoảng nợ công của khu vực đồng euro chỉ hơn một thập kỷ trước. Nếu vị thế của Pháp có vẻ căng thẳng hơn của họ, thì điều đó thật đáng lo ngại. Ian Harnett từ Viện Nghiên cứu Chiến lược Tuyệt đối ở London bổ sung thêm, rằng Pháp đã vay mượn từ tương lai kể từ cuộc khủng hoảng tài chính toàn cầu theo một cách chưa từng thấy ở các quốc gia phát triển. Mọi người biết rằng Hoa Kỳ đã cố gắng mở rộng tài chính mạnh mẽ hơn nhiều so với bất kỳ quốc gia nào trong khu vực đồng euro. Không nhiều người biết rằng nợ doanh nghiệp Pháp thậm chí còn lớn hơn tỷ lệ nợ của Mỹ trong GDP.

Nghiên cứu chiến lược tuyệt đối

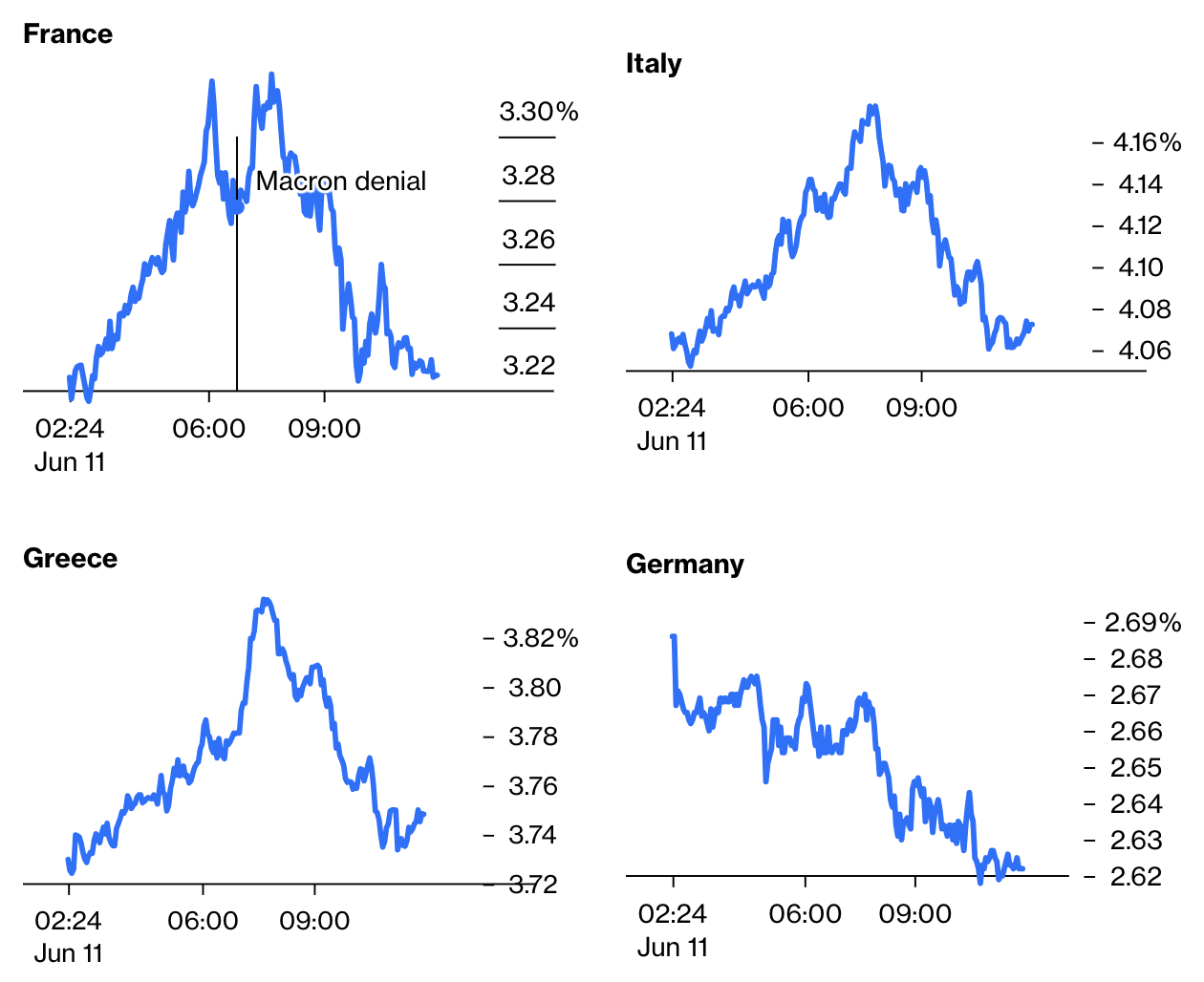

S&P đã đưa ra nhiều thông tin rõ ràng hơn, như Harnett nói, về tính mong manh tiềm ẩn của khoản nợ của Pháp. Với những ký ức về vụ nổ Liz Truss mạ vàng ở Anh vẫn còn nguyên, khả năng xảy ra một cuộc khủng hoảng ở Pháp dưới sự lãnh đạo mới là có thật. Sau đó, thị trường hỗn loạn khi có tin đồn rằng ông Macron sắp từ chức. Lợi suất tăng vọt và lại giảm trở lại khi văn phòng tổng thống đưa ra lời phủ nhận.

Điều thú vị là trái phiếu Hy Lạp và Ý biến động gần như hoàn toàn giống với xu hướng của Pháp, trong khi lãi suất trái phiếu Đức giảm xuyên suốt ngày. Đây là một tín hiệu đáng chú ý, bởi khu vực đồng euro được xây dựng xung quanh trục Pháp - Đức. Hai nền kinh tế lớn nhất có xu hướng di chuyển thuận chiều nhau. Biên độ OATS ngày càng mở rộng cho thấy sự lo lắng về việc liệu trục đó có còn được duy trì hay không. Trong ít nhất một ngày, Pháp dường như đã gia nhập vùng ngoại vi châu u. Những đồng tiền đã tìm đến Đức để trú ẩn:

Trái phiếu Pháp song hành cùng Ý và Hy Lạp thay vì Đức

Lợi suất trái phiếu 10 năm ngoại vi di chuyển theo Pháp, trong khi tiền chảy vào trái phiếu

Nguồn: Bloomberg

Hy Lạp đã tiến rất gần đến việc rời khu vực đồng euro vào năm 2015. Sự khác biệt quan trọng nằm ở việc, mặc dù việc thoát khỏi một nền kinh tế nhỏ ngoại vi là điều có thể hình dung được, nhưng không ai dám nghĩ tới việc đó là Pháp.

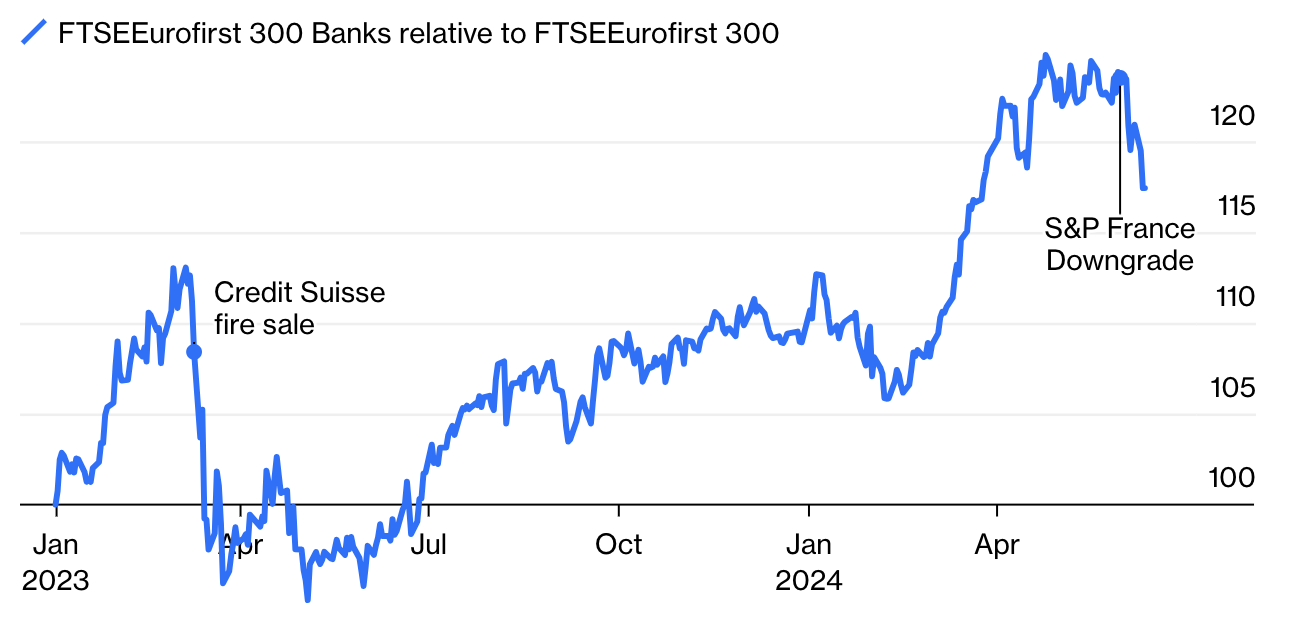

Dư chấn về các tin tức xoay quanh sự sụp đổ của khu vực đồng euro còn vang rộng trên thị trường chứng khoán, nơi các ngân hàng vừa trải qua đợt bán tháo tồi tệ nhất kể từ cuộc khủng hoảng năm ngoái, chứng kiến việc buộc phải bán Credit Suisse. Một cuộc khủng hoảng nợ sẽ là một cơn ác mộng đối với các ngân hàng trong thời điểm hiện tại:

Các ngân hàng lại rơi vào thế khó

Các ngân hàng Eurozone chịu đợt bán tháo tồi tệ nhất kể từ cuộc khủng hoảng tháng 3/2023

Nguồn: Bloomberg

Ghi chú: Re-based: 31/12/2022 = 100

Đâu là điều đáng sợ nhất? Cuộc khủng hoảng ở Hy Lạp lên đến đỉnh điểm khi người cánh tả cực đoan Alexis Tsipras trở thành Thủ tướng vào năm 2014. Một cơ quan lập pháp của Pháp do lực lượng của Marine Le Pen đứng đầu có thể đóng vai trò tương tự vào thời điểm nợ nần chồng chất của Pháp, khiến cho nguy cơ khủng hoảng trở nên lớn hơn rất nhiều.

Vậy phải chăng Macron đã phạm sai lầm mang tính sống còn? Sẽ cần thời gian để chúng ta có thể khẳng định. Logic trong cách tiếp cận của Macron là đảng của Le Pen có thể bị đánh bại, hoặc sự phá sản các ý tưởng của đảng này có thể bị lộ ra khi đảng này cố gắng lãnh đạo một chính phủ. Rassemblement có vị trí vững chắc, dẫn đầu trong các cuộc bỏ phiếu.

Tuy nhiên, có những lập luận phản bác lại điều này. Khi đã nắm quyền, các chính trị gia có xu hướng cố gắng tại vị, nghĩa là, họ sẽ không “chơi ngu". Hội nghị Rassemblement nhiều năm trước đã loại bỏ ý tưởng rời khỏi EU, điều mà từ lâu đã được nhiều đảng cực hữu trên khắp châu u ưa chuộng nhưng đã giảm bớt khi hậu quả của Brexit trở nên rõ ràng. Giorgia Meloni ở Ý, đại diện cho một đảng cực hữu, cho đến nay đã thực hiện một công việc khéo léo là định hướng con đường cho chính phủ của mình. Có nguy cơ là Macron sẽ trao cho Rassemblement cơ hội thuyết phục cử tri rằng ông là người có thể trông cậy. Chính phủ của ông đang cố gắng lập luận rằng chiến thắng của Le Pen có thể gây ra một cuộc khủng hoảng tài chính - điều này đặt ra câu hỏi tại sao họ lại kêu gọi một cuộc bầu cử mở ra khả năng đó.

Kết quả khả quan từ các “canh bạc" như thế này rất chắp vá, hãy thử hỏi David Cameron về Brexit, hay người kế nhiệm kém may mắn của ông, Theresa May, người đã cố và đã thất bại trong việc xây dựng thế đa số của mình vào năm 2017 bằng cách kêu gọi một cuộc bầu cử nhanh chóng, giống như cuộc bầu cử hiện nay ở Pháp. Trong lịch sử, Charles de Gaulle nắm quyền trong một thập kỷ bằng cách thường xuyên tổ chức trưng cầu dân ý và đe dọa từ chức nếu thua cuộc. Đây có vẻ là chiến lược thông minh cho tới biến động năm 1968 dẫn đến cuộc trưng cầu dân ý một năm sau đó khiến ông thua cuộc và sau đó phải từ chức. Đáng chú ý nhất là Tổng thống cánh hữu Jacques Chirac đã dùng lại “chiêu" này vào năm 1997 bằng cách bãi nhiệm cơ quan lập pháp - và sau đó chứng kiến cánh tả giành được thế đa số. Có rất nhiều kết quả có thể xảy ra khi ta thực hiện chiến lược sai cách.

Cuối cùng, có một rủi ro khiến hầu hết các nhà đầu tư lo sợ - đó là Hội đồng Quốc hội sẽ thành lập chính phủ, và sau đó gây ra một cuộc khủng hoảng trong khu vực đồng euro khiến đồng euro không thể tồn tại. Điều đó khó có khả năng xảy ra. Nhưng cuối cùng, châu u sẽ phải đối mặt với một sự kiện được dự đoán có khả năng xảy ra thấp. Đây là những điều mà thị trường sẽ không thể nào một mình giải quyết. Đánh giá các phản hồi từ chính phủ là ác mộng của họ.

Hiểm nhưng không nghèo

Chỉ bốn năm trước, ở đỉnh điểm của đại dịch, sự đầu tư miệt mài vào các sáng tạo đổi mới của ngành chăm sóc sức khỏe đã được đền đáp khi thế giới cần chúng nhất. Tốc độ cung cấp vắc xin Covid nhanh chóng cũng mang lại lợi ích cho các nhà đầu tư. Ngay cả trước đó, rất ít lĩnh vực quan trọng hơn y tế, vốn đứng đầu về chi tiêu chính phủ ở hầu hết các quốc gia. Covid-19 làm trỗi dậy những gã khổng lồ ngành dược nóng lòng muốn duy trì vị thế của mình. Ví dụ như chất chủ vận peptide 1 tương tự glucagon (GLP-1), thành phần hoạt chất trong các loại thuốc giảm cân như Ozempic và Wegovy.

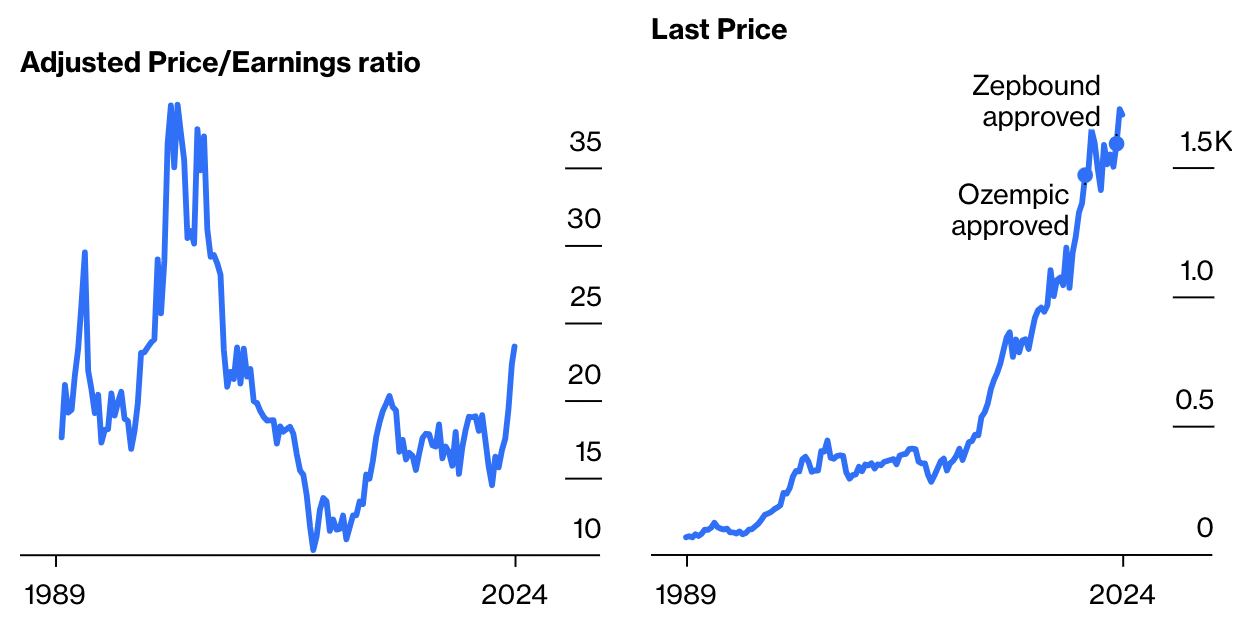

Tái sử dụng phương pháp điều trị bệnh tiểu đường GLP-1 đã mở ra ngành công nghiệp giảm cân trị giá hàng tỷ USD. Các nhà đầu tư đổ xô vào cổ phiếu dược phẩm, đưa tỷ lệ giá trên thu nhập của Chỉ số chăm sóc sức khỏe S&P 500, dẫn đầu bởi Eli Lilly & Co., nhà sản xuất Zepbound, lên mức cao nhất trong hơn 20 năm trở lại đây. Biểu đồ cho thấy sự gia tăng đột biến về chỉ số và tỷ lệ P/E khi những liều giảm cân đã trở thành cơn sốt chỉ sau một đêm trong bối cảnh khan hiếm:

Tấc mỡ tấc vàng

Các nhà đầu tư đổ xô vào các nhà sản xuất thuốc giảm cân khi hào quang từ Covid-19 đang dần phai mờ

Nguồn: Bloomberg

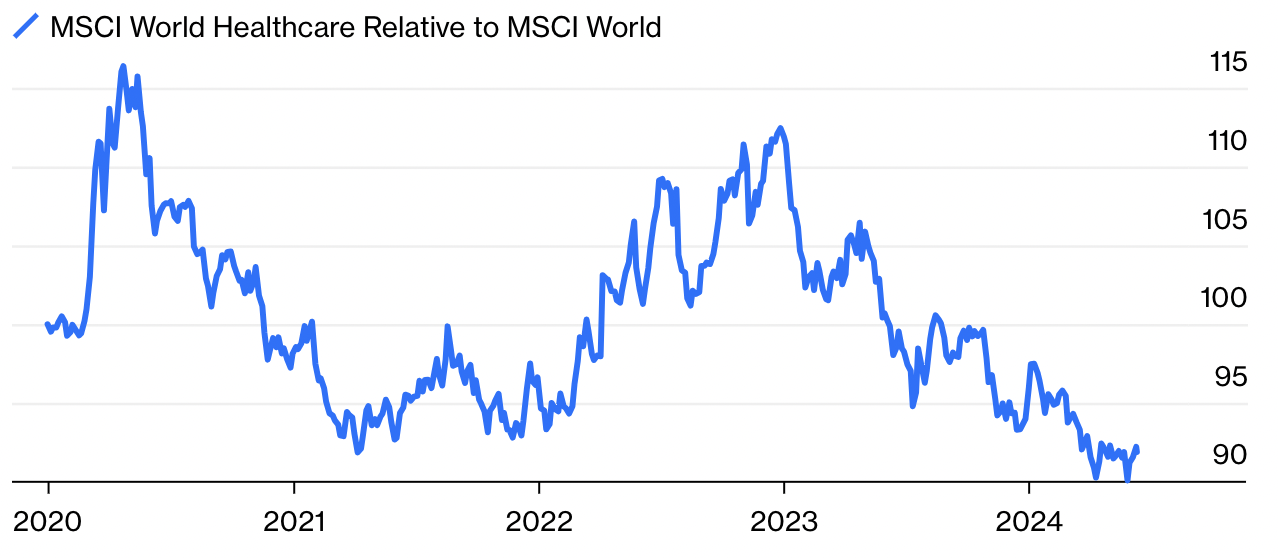

Tuy nhiên, lĩnh vực này vẫn được coi là một khoản đầu tư phòng thủ, hoạt động tốt hơn trong thời kỳ suy thoái, nhưng lại tụt hậu nặng nề khi thị trường phục hồi - điều được quan sát trong 18 tháng qua. Kể từ khi thị trường chung chạm đáy vào tháng 10 năm 2022, dịch vụ chăm sóc sức khỏe đã tụt hậu hơn bao giờ hết.

Chăm sóc sức khỏe vẫn được coi là nhóm ngành cổ phiếu phòng thủ

Pharma hoạt động tốt hơn trong các đợt bán tháo năm 2020 và 2022; ngoài ra thì luôn tụt hậu.

Nguồn: Bloomberg

Bất chấp việc định giá và mối quan tâm dành cho các loại thuốc giảm cân, thị trường có thể đang đánh giá thấp cơ hội. Bloomberg Intelligence cho rằng doanh số bán thuốc giảm cân toàn cầu có thể tăng vọt lên 93 tỷ USD vào năm 2030. Điều này hợp lý với chi tiêu chăm sóc sức khỏe đang gia tăng ước tính vào khoảng 9% GDP trên toàn cầu. Chỉ riêng tại Mỹ, con số đó đã tăng lên khoảng 17%. Hơn nữa, Alyssa Cornuz từ Robeco cho rằng sự tiến bộ trong trí tuệ nhân tạo (AI) có thể rút ngắn quá trình phát triển sản phẩm thuốc, góp phần hoàn thiện sản phẩm nhanh hơn, giảm thất bại trong các thử nghiệm lâm sàng:

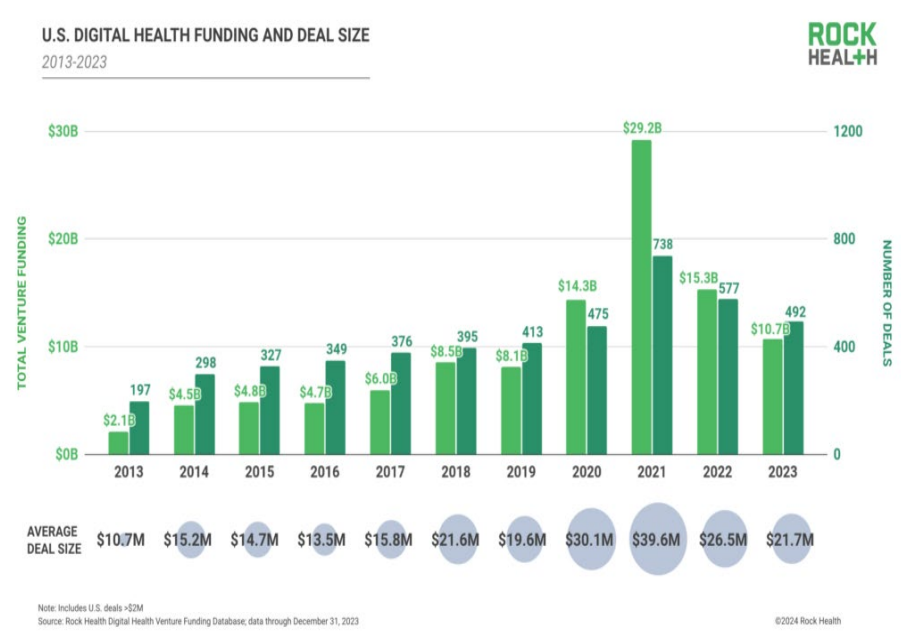

Ngoài việc phát triển thuốc, các công cụ chăm sóc sức khỏe kỹ thuật số dựa trên dữ liệu có khả năng cải thiện kết quả của bệnh nhân, đồng thời tránh các phác đồ kém hiệu quả. Trong một lĩnh vực đang thiếu hụt lao động lành nghề, AI có thể giúp tạo điều kiện thuận lợi cho việc chăm sóc bệnh nhân từ trước cuộc hẹn đến phòng khám, và giảm bớt gánh nặng hành chính cho bệnh viện.

Biểu đồ Robeco nêu bật dòng vốn chảy vào các công ty y tế kỹ thuật số của Hoa Kỳ. Mặc dù chậm lại khi lãi suất tăng, lượng tiền vẫn chảy vào nhiều hơn so với trước đại dịch:

Các nhóm dược phẩm biết rằng lợi nhuận thu được từ thuốc giảm cân sẽ không kéo dài, và nguy cơ có thêm đối thủ mới luôn hiện hữu. Nhưng với việc Liên hợp quốc ước tính rằng dân số thế giới từ 65 tuổi trở lên sẽ tăng gấp đôi sau 25 năm, thị trường cho các bệnh mãn tính khác có vẻ rất lớn. Sự gia tăng các bệnh tim mạch, ung thư, hoặc tiểu đường sẽ thúc đẩy nhu cầu về dịch vụ chăm sóc sức khỏe ở các thị trường mới nổi. Cornuz cho rằng điều này sẽ mở ra cơ hội tìm kiếm các công ty có thể áp dụng công nghệ mới như AI, phát minh ra các phương pháp chữa trị mới, và nâng cao hiệu quả chi tiêu chăm sóc sức khỏe nói chung.

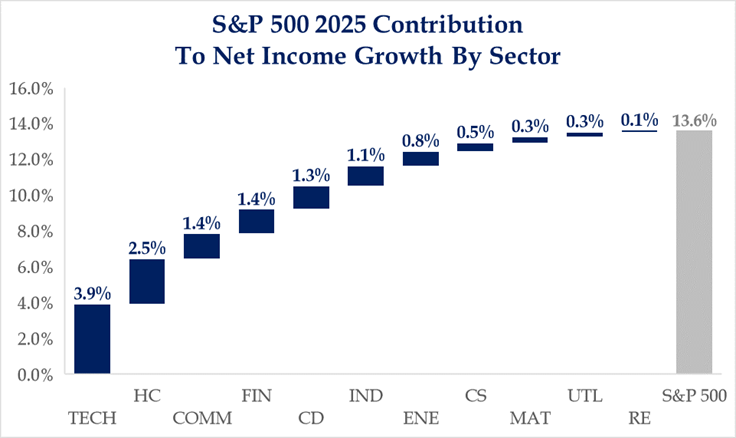

Trong khi đó, lĩnh vực chăm sóc sức khỏe vẫn còn đem lại nhiều lợi nhuận cho các nhà đầu tư. Các dự án phân tích của Strategas cho thấy tăng trưởng lợi nhuận trong năm tới của lĩnh vực này sẽ chỉ đứng sau lĩnh vực công nghệ:

B

B

Có rủi ro chính trị nào từ điều này? Chăm sóc sức khoẻ vẫn luôn là trọng tâm của các cuộc bầu cử. Như Anatole Kaletsky của Gavekal Research đã chỉ ra, chính phủ Đảng Lao động sau cuộc bầu cử ở Vương quốc Anh vào ngày 4 tháng 7 sẽ thúc đẩy chi tiêu cho Dịch vụ Y tế Quốc gia, bắt đầu bằng việc tăng lương cho người lao động, những người có thu nhập giảm đáng kể so với khu vực tư nhân trong suốt 14 năm dưới sự cai trị của Đảng Bảo thủ.

Viện nghiên cứu tài chính của Vương quốc Anh ước tính rằng lượng tồn đọng bảo trì cho các cơ sở NHS đã tăng hơn gấp đôi trong thập kỷ qua. Chính phủ mới phải tạo ra đủ không gian tài chính để giải quyết vấn đề này. Tại Mỹ, Cornuz giải thích rằng Trump 2.0 có thể giáng một đòn mạnh vào ngành dược phẩm vốn hóa lớn, trong khi dịch vụ chăm sóc có quản lý vẫn có nguy cơ bị bãi bỏ Đạo luật Chăm sóc Giá cả phải chăng - mặc dù Trump đã cố gắng và thất bại trong nhiệm kỳ đầu tiên của mình.

Rủi ro chính trị đối với lĩnh vực này là có thật; nhưng cũng như rất nhiều lĩnh vực khác, rất có thể tình hình hiện nay đã phần nào bị phóng đại.

Bloomberg