Các phương pháp định giá truyền thống không thể lý giải nổi đà tăng trong tuần qua của thị trường. Liệu đây có phải là một bong bóng tài sản mới?

Tuấn Hưng

Junior Analyst

Bong bóng tài chính tại thị trường chứng khoán Hoa Kỳ đang là một chủ đề được nhắc đến nhiều trong những ngày qua. Bài viết sẽ tổng hợp lại ý kiến của các chuyên gia hàng đầu trên thế giới xoay quanh vấn đề này.

Bong bóng tài chính đang được thổi phồng

Không dễ để tìm thấy bất cứ đoạn hội thoại nào về thị trường mà không đi kèm với những thắc mắc về liệu thị trường có đang là một bong bóng tài chính hay không? Vì vậy, hãy nói về chủ đề này một lần nữa. Và để làm rõ, chúng tôi không hỏi liệu thị trường có đang quá rẻ hay liệu các yếu tố cơ bản của công ty có cải thiện để hỗ trợ thêm lợi nhuận hay không. Chúng tôi chỉ đặt câu hỏi một cách đơn giản là liệu thị trường có còn tiếp tục tăng hay không. Điều này đòi hỏi một sự đánh giá về hành vi của cá nhân và các tổ chức trong khi phương pháp định giá để phân tích sự tăng giá trong vài tháng tới sẽ không được đề cập.

Tâm lý nhà đầu tư

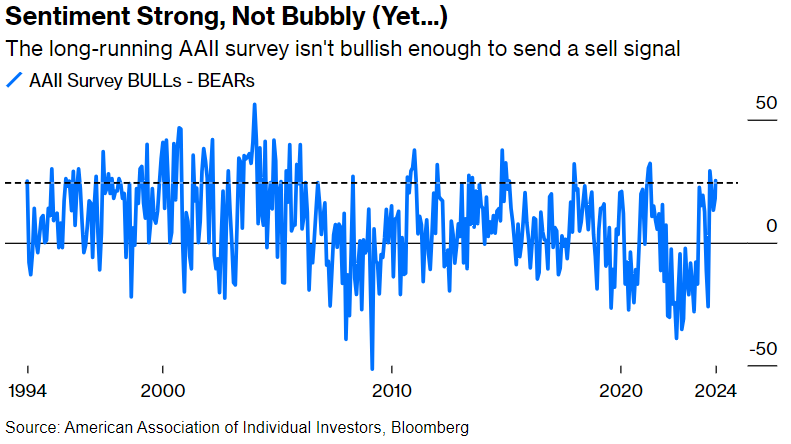

Nhìn chung thì sự lạc quan đang tăng lên, nhưng chưa đến mức như trong những giai đoạn bong bóng trước đó. Một chỉ số từ lâu vẫn được sử dụng để theo dõi tâm lý nhà đầu tư là cuộc khảo sát hàng tuần của Hiệp hội các Nhà Đầu tư Cá nhân Mỹ để nắm được tâm lý đang ở mức lạc quan, bi quan hay không nảy sinh cảm xúc nào. Tỷ lệ phe bi quan so với lạc quan ghi nhận ở mức cao nhất là khi chỉ số S&P 500 chạm đáy sau cuộc khủng hoảng tài chính vào tháng 3 năm 2009. Cho dù chỉ số này không thực sự hữu hiệu trong việc báo hiệu các mức đỉnh nhưng hiện tại phe lạc quan vẫn đang chiếm đa số và không cho thấy các dấu hiệu của bong bóng tài chính.

Sự từ bỏ

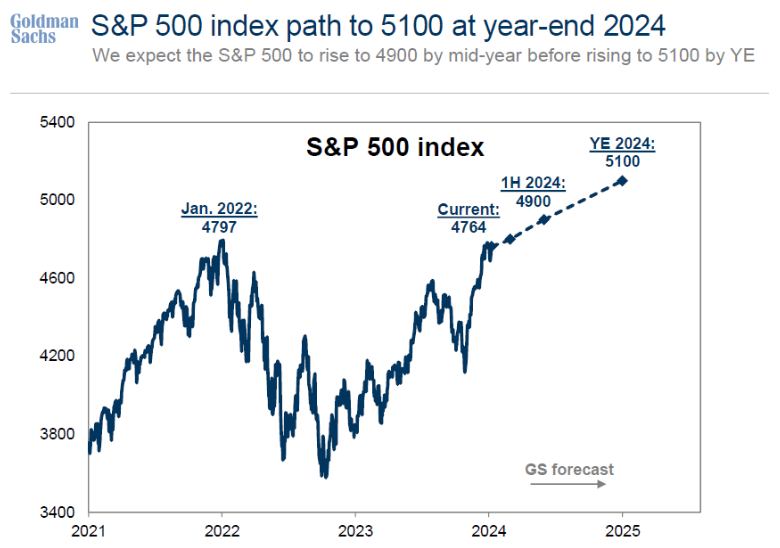

Ít nhiều thì mọi người đều ngạc nhiên trước việc không xảy ra một cuộc suy thoái vào năm ngoái, và họ tiếp tục phải ngạc nhiên trước sự mạnh mẽ của nền kinh tế Hoa Kỳ hiện nay. Điều đó buộc các chiến lược gia cho các công ty môi giới lớn phải hoặc điều chỉnh dự đoán của họ cho cuối năm nay lên cao hơn hoặc dự đoán một sự suy giảm từ bây giờ cho tới lúc đó. Biểu đồ dưới đây của nhóm chiến lược về cổ phiếu của Goldman Sachs được công bố vào đầu năm là một ví dụ. Họ dự đoán rằng chỉ số S&P 500 sẽ đạt mức mục tiêu là 5,100 vào cuối năm. Nhưng như chúng ta đã biết, S&P 500 đã đạt được mức đó. Và điều này buộc nhóm chuyên gia của Goldman, một trong những nhóm quyền lực nhất phố Wall, phải nâng ước tính cuối năm lên mức 5,200. Họ cũng đã làm rõ rằng họ không nghĩ đây là bong bóng:

Savita Subramanian của Bank of America Corp (BofA), một trong những chiến lược gia có ảnh hưởng nhất ở Phố Wall, thông báo rằng mục tiêu cuối năm của bà sẽ tăng từ 5,000 lên 5,400. Nhưng cô ấy đã làm điều này một cách cẩn thận, cô cho biết: "niềm tin lạc quan của chúng tôi đã giảm sau khi triển vọng năm 2024 của chúng tôi được công bố" nhờ "tình hình tâm trạng đang được cải thiện ở phố Wall" và giờ đây những quyết định của BofA sẽ trở nên trung lập. Tuy nhiên, cô cho biết thêm là “một quan điểm trung lập hiếm khi đúng” (thị trường chứng khoán thường tăng mạnh và bị ngắt quãng bởi các đợt bán tháo thay vì duy trì đà tăng đều đặn). Do đó, thông điệp sau cùng của cố vẫn là nhận định “thị trường sẽ TĂNG” và quan điểm của cô về tâm lý nhà đầu tư như sau:

Thị trường tăng giá kết thúc với sự hưng phấn. Bên bán đã trở nên lạc quan hơn với thị trường, nhưng sự phân bổ danh mục dành cho cổ phiếu của các quỹ hưu trí vẫn đang ghi nhận ở mức thấp nhất trong vòng 20 năm qua. Họ định vị thị trường đang ở mức tiêu cực với những cổ phiếu hệ số beta cao và dự đoán sự giảm giá trong các ngành có tính chu kỳ. Chúng tôi kỳ vọng thị trường sẽ mở rộng ra ngoài những chủ đề này, nhưng lưu ý rằng dòng vốn thụ động có thể tiếp tục thúc đẩy đà tăng của các cổ phiếu tăng trưởng và các cổ phiếu có vốn hóa lớn của Hoa Kỳ.

Khi các chiến lược gia thay đổi những quyết định của mình, họ thường gây thêm áp lực cho những người khác phải từ bỏ. Báo cáo tổng hợp mức mục tiêu của các tổ chức đang cho thấy dự báo trung bình cuối năm hiện đang là 4,915 tương đương với mức giảm hơn 3% của S&P trong vòng 10 tháng tới. Điều này sẽ làm gia tăng áp lực lên những người đang nắm giữ cổ phiếu.

Nouriel Roubini, nhà kinh tế học nổi tiếng với việc dự đoán chính xác về cuộc khủng hoảng tài chính toàn cầu, hiện đã trở nên tích cực và phát biểu trong buổi phát sóng trên Bloomberg Surveillance rằng nền kinh tế có thể tận hưởng một "tình huống không hạ cánh".

Thanh khoản

Sự dồi dào của thanh khoản sẵn có của các nhà đầu tư sẽ khiến họ chi tiêu vào điều gì đó. Nếu họ mua cổ phiếu thì giá trị có thể bắt đầu tăng vọt. Mike Howell của CrossBorder Capital tại London đo lường hoạt động đầu cơ bằng cách chia vốn hóa thị trường cho thanh khoản. Thanh khoản càng nhiều thì cổ phiếu đương nhiên sẽ có xu hướng tăng giá. Điều đáng lo ngại là khi cổ phiếu chiếm tỷ trọng ngày càng lớn trong số tiền nhàn rỗi. Điều này thể hiện rằng giai đoạn cuối cùng của đợt hưng phấn đã đến.

Nó vẫn chưa xảy ra, ít nhất là trong giai đoạn này khi mà chỉ số S&P 500 vẫn đang được hưởng lợi từ thanh khoản trên toàn cầu chứ không phải chỉ mỗi tiền được tạo ra tại Mỹ. Dưới đây là mối tương quan lớn đến kinh ngạc giữa chỉ số S&P 500 và thanh khoản toàn cầu được đo lường bởi Howell.

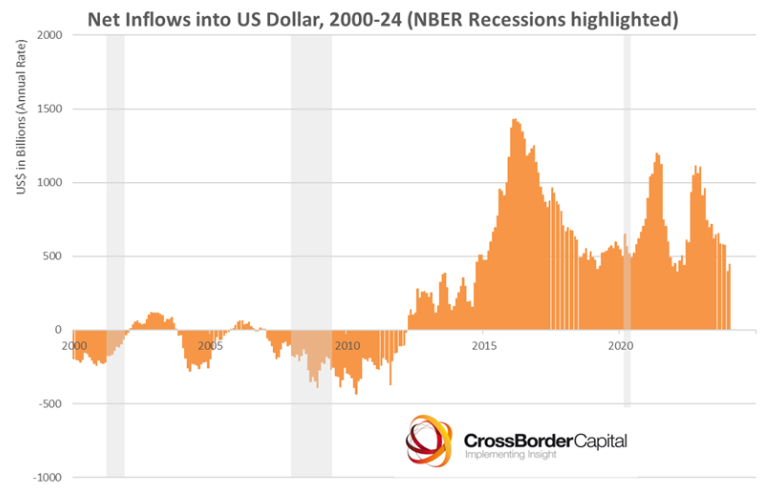

Khi nhìn vào dòng vốn ròng được đổ vào USD từ nước ngoài kể từ đầu thế kỷ này, chúng ta phần nào hiểu được lý do Hoa Kỳ lại vượt trội so với phần còn lại của thế giới kể từ khủng hoảng tài chính toàn cầu năm 2008. Những vấn đề ngày càng gia tăng của mô hình kinh tế Trung Quốc dường như đã thúc đẩy điều này:

Howell tổng hợp lại như sau: chỉ số S&P 500 dường như đã vượt qua mức mà dòng tiền nội địa của Hoa Kỳ có thể giải thích. Nó có vẻ hợp lý hơn khi sử dụng thanh khoản toàn cầu là chuẩn mực cho chỉ số này. Rõ ràng thị trường chứng khoán Mỹ còn có thể tiến xa hơn nữa nếu chúng ta có thể tự trấn an rằng Phố Wall đã trở thành 'Thị trường thế giới' cho chứng khoán. Thật vậy, liệu điều này có hợp lý khi xét đến sự độc tôn của các công ty Mỹ trong lĩnh vực công nghệ và ứng dụng trí tuệ nhân tạo?

Do đó, bất cứ điều gì có thể làm gián đoạn các dòng tiền chảy vào Mỹ (như sự thay đổi định hướng của Ngân hàng Trung ương Nhật Bản hay một số biến cố nghiêm trọng trong cuộc chiến thương mại) có thể đe dọa bong bóng. Tuy nhiên, điều đó chưa xảy ra và kết luận của ông là hãy tiếp tục đầu tư.

Tình hình kinh tế vĩ mô

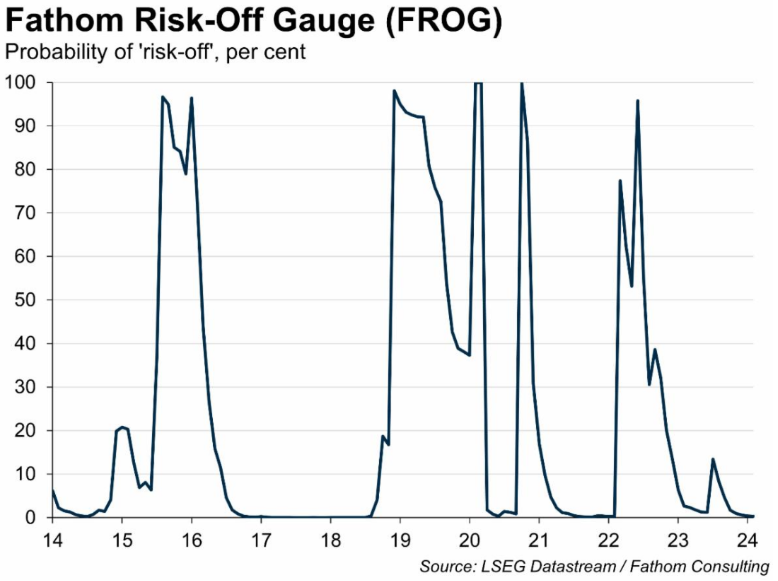

Bức tranh toàn cảnh hơn cho thấy cần thận trọng hơn khi nói thị trường đang là bong bóng. Nếu sự ổn định kéo theo sự bất ổn (như đề xuất của nhà kinh tế học Hyman Minsky), thì các điều kiện dường như đang khá ủng hộ việc thị trường sẽ còn tiến xa hơn. Thước đo mức độ rủi ro Fathom (Fathom Risk-Off Gauge) trong biểu đồ dưới đây, do Fathom Consulting của London tính toán, tích hợp những thay đổi trong chu kỳ vĩ mô, thanh khoản của thị trường và mối tương quan giữa thị trường trái phiếu và cổ phiếu để đưa ra khả năng rằng thị trường đang trong tình trạng “không chấp nhận rủi ro” (trái phiếu được ưa chuộng hơn cổ phiếu). Tại thời điểm này, mọi thứ dường như đều đang ổn định:

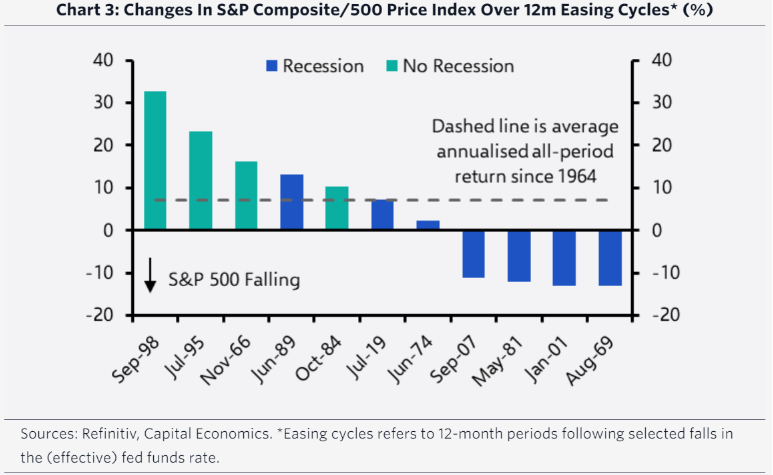

Lãi suất

Một động thái nhằm giảm bớt giá trị đồng tiền đã châm ngòi cho một số vụ bùng nổ đầu cơ trong quá khứ. Tất nhiên là thị trường kỳ vọng rằng sẽ có các đợt cắt giảm lãi suất trước cuối năm nay. Nhưng việc này còn phụ thuộc nhiều vào việc liệu lạm phát có được kiểm soát hay không. Biểu đồ dưới đây của James Reilly tới từ Capital Economics cho thấy những đợt cắt giảm lãi suất mà tiếp sau đó không xảy ra suy thoái thường có xu hướng thúc đẩy thị trường chứng khoán lên cao hơn trong năm tới. Nhưng nếu sau những đợt hạ lãi suất là suy thoái, thị trường nhìn chung sẽ ghi nhận thua lỗ.

Không có bằng chứng cụ thể nào cho việc hạ lãi suất trong một nền kinh tế đang chậm lại sẽ thúc đẩy giá cổ phiếu tăng mạnh. Nhưng việc cắt giảm lãi suất khi nền kinh tế đang ở mức ỔN thì lại là một câu chuyện khác, đợt cắt giảm lãi suất năm 1998 sau thảm kịch vỡ nợ của Nga và sự sụp đổ của Long-Term Capital Management đã kéo theo mức tăng trưởng 38%.

Reilly cho biết lần này các đợt hạ lãi suất của Fed không phải là "điều kiện để bong bóng thị trường chứng khoán phình to hơn nữa. Suy cho cùng, hầu hết các biện pháp đo lường phần bù rủi ro của cổ phiếu đều có khả năng giảm khi sự hào hứng xung quanh AI tăng lên”. Và ông chỉ ra rằng đợt tăng giá này của thị trường chứng khoán đã thật sự mạnh mẽ ngay cả khi lợi suất trái phiếu cũng tăng lên cao hơn.

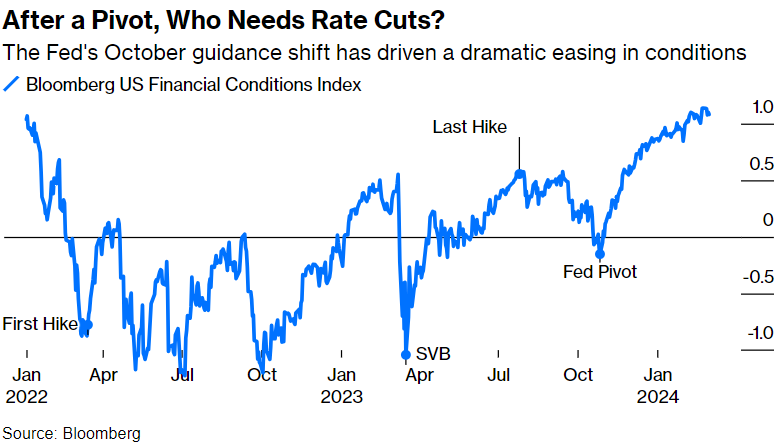

Điều đó có thể là do chính sách xoay trục của Fed vào cuối năm ngoái đã phát huy tác dụng. Ed Cole của Man Group tại London cho rằng điều đã khiến giá cổ phiếu tăng nhanh như vậy là do Fed “đã báo hiệu sự thay đổi trong việc phản ứng của mình” thay vì tập trung toàn bộ vào việc kiểm soát lạm phát. Điều đó đã được diễn giải là một dấu hiệu rằng Fed "lại bảo vệ chúng ta" và thậm chí sẽ chấp nhận một bong bóng. Bên cạnh đó, ông chỉ ra rằng các điều kiện tài chính đã nới lỏng hơn nhiều như một phản ứng. Theo chỉ số điều kiện tài chính của Bloomberg, mọi thứ đã trở nên nới lỏng hơn ngay cả khi kỳ vọng lãi suất ngày càng diều hâu hơn:

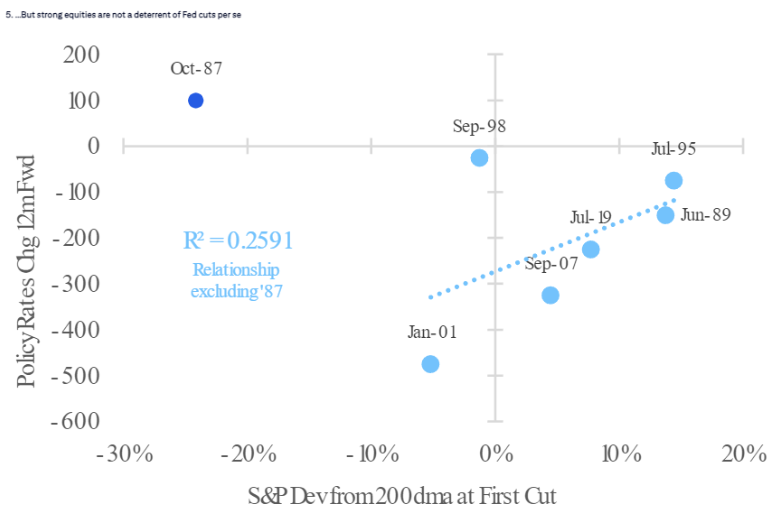

Điểm đáng chú ý cuối cùng là Fed chưa từng có tiền lệ cho phép thị trường chứng khoản mạnh mẽ cản trở việc cắt giảm lãi suất. Như biểu đồ này của Citi cho thấy, phần lớn các chu kỳ hạ lãi suất đều bắt đầu khi S&P 500 nằm trên mức MA200 ngày. Đúng là Fed có xu hướng cắt giảm ít hơn nếu thị trường chứng khoán mạnh mẽ ngay từ đầu, nhưng đó không phải là vấn đề trong năm nay:

Thị trường

Thị trường IPO cung cấp một manh mối tốt về việc liệu sự phấn khích có đang ở mức phi lý hay không. Nhìn chung thì các công ty mới niêm yết đã hoạt động không tốt trong một đến hai năm đầu tiên, nhưng các nhà đầu tư vẫn muốn sở hữu cổ phần. Nicholas Colas của DataTrek International cho biết điều này biến thước đo mức độ vượt mức trong những ngày IPO trở thành thước đo tuyệt vời để đánh giá liệu tâm lý có thực sự phấn khích hay không.

Do đó, vào năm 1999, 476 công ty IPO (một kỷ lục) đã có lợi nhuận trung bình vào ngày đầu tiên là 71% (một kỷ lục về tỷ suất lợi nhuận vì số này chưa bao giờ đạt tới 25% trước đó). Như Colas mô tả: "Sự khan hiếm nguồn cung không phải lý do mà giá cổ phiếu biến động trong ngày đầu tiên. Sự phấn khích một cách phi lý thì có."

Trong bong bóng hậu đại dịch năm 2020 và 2021, mức tăng trung bình trong ngày đầu tiên là 42% và 32%. Có 311 đợt IPO vào năm 2021, nhiều nhất kể từ đỉnh bong bóng trước đó vào năm 2000. Để so sánh thì năm ngoái chỉ chứng kiến 54 đợt IPO với mức tăng trung bình trong ngày đầu tiên là 12%. Như vậy đợt tăng giá này có lẽ là do mọi người đã trả mức giá hơi cao so với chất lượng.

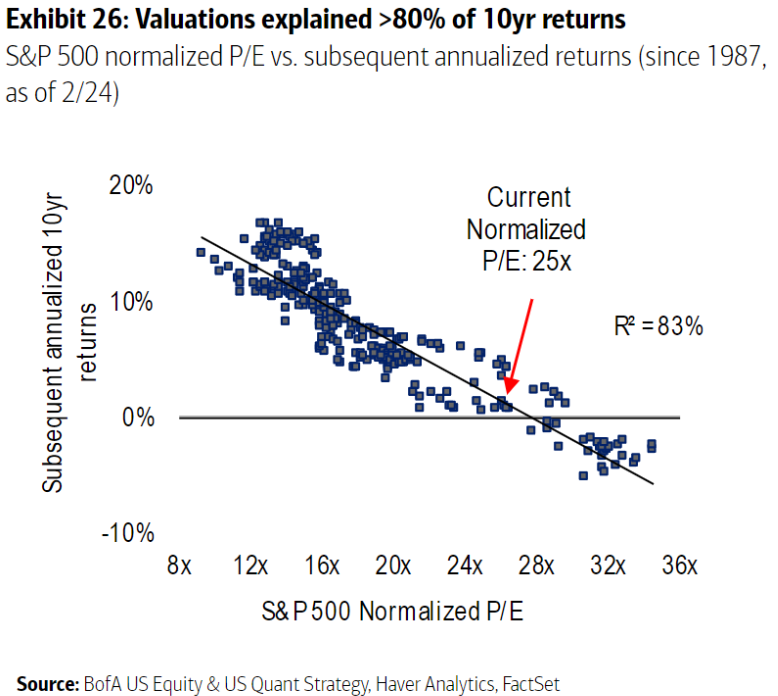

Định giá

Cuối cùng, một lời cảnh báo là cần thiết. Việc định giá ít nhiều đang không còn phù hợp để dự phóng cho năm tiếp theo, nhưng đó là tất cả những gì bạn cần biết để dự đoán cho thập kỷ sau. Ghi chú của Subramanian về việc nâng mức mục tiêu của cô ấy cho năm 2023 cũng bao gồm biểu đồ xem xét tình tương quan chỉ số P/E so với tỷ suất lợi nhuận trong 10 năm tiếp theo. Mối tương quan là trên 80%:

Sau kết luận này, có lý do thuyết phục để tin rằng 10 năm tới sẽ không mấy tốt đẹp. Nhưng cũng có lý do để tin rằng giá cổ phiếu sẽ tăng lành mạnh trong một thời gian nữa. Hàm ý là sau đợt phục hồi hay bong bóng này đạt đến đỉnh điểm, thị trường sẽ đi xuống trong một thời gian. Việc bạn tham gia vào một bong bóng có khả năng hình thành sẽ khiến bạn phải liên tục quan sát để quyết định thời điểm nào nên bán.

Bloomberg