Chương trình mua tài sản khổng lồ của ECB sẽ che chắn cho thị trường khỏi cơn sóng thần sắp tới

Ngô Văn Thịnh

Economic Analyst

ING cho biết chương trình mua tài sản của ECB sẽ vượt mức 240 tỷ euro. SocGen cho biết tháng 1 sẽ là tháng phát hành nhiều nợ nhất.

Các nhà đầu tư trái phiếu châu Âu đang kỳ vọng ngân hàng trung ương hấp thụ một lượng lớn nợ chính phủ dư thừa trên thị trường vào năm 2021.

Việc phát hành trái phiếu của các quốc gia khu vực đồng Euro có thể đạt tổng cộng 1.25 nghìn tỷ euro (tương đương 1.5 nghìn tỷ USD) vào năm tới trong nỗ lực chống chọi với đại dịch Covid-19, ngang bằng với mức kỷ lục đạt được vào năm 2020, theo ING Groep NV. Ngoài ra, bản thân Liên minh Châu Âu được coi là tổ chức sẽ phát hành trái phiếu nhiều nhất, với một kế hoạch kích thích mang tính bước ngoặt sẽ được tài trợ bởi các khoản nợ.

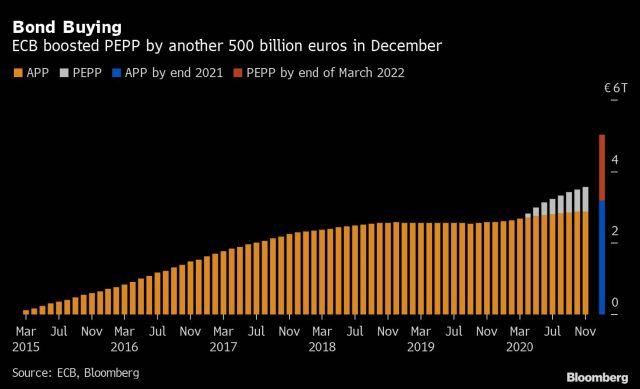

Trong giai đoạn bình thường, một đợt chào bán tràn ngập như vậy sẽ làm tăng lợi suất. Nhưng các ngân hàng từ ING đến JPMorgan Chase & Co. và Societe Generale SA vẫn rất lạc quan, kỳ vọng đợt phát hành sẽ được hấp thụ bởi chương trình mua tài sản trị giá hàng nghìn tỷ euro của Ngân hàng Trung ương Châu Âu. Chỉ trong tháng này, ECB đã tăng cường chương trình mua nợ khẩn cấp thêm 37% lên tới 1.85 nghìn tỷ euro.

"Lượng mua trái phiếu khu vực đồng euro của ECB vào năm tới có thể vượt quá lượng phát hành ròng gần 60%", theo Eric Oynoyan, chiến lược gia tại BNP Paribas SA, ước tính tổng số phát hành trong năm tới là 1.1 nghìn tỷ euro, thấp hơn khoảng 6% so với 2020. “Nó sẽ phần nào giảm bớt tác động tiêu cực của lợi suất trái phiếu lên tăng trưởng kinh tế và lạm phát vào năm 2021”, ông nói thêm.

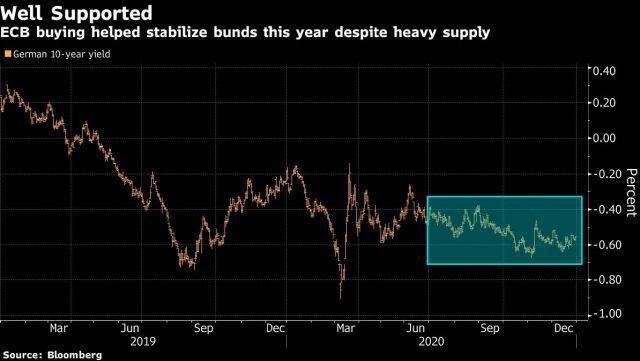

Chương trình thua mua trái phiếu của ECB sẽ giúp kìm hãm lợi suất TPCP kỳ hạn 10 năm của Đức, một thước đo tham chiếu của khu vực, trong phạm vi từ âm 0.2% đến âm 0.5% vào năm tới, theo BNP. Lợi suất đã ở mức âm 0.57% vào Thứ tư. Chương trình mua tài sản của ECB sẽ vượt quá mức phát hành trái phiếu của khu vực đồng euro - sau khi điều chỉnh khoản mua lại – một lượng 240 tỷ euro, theo ước tính của ING.

Sự hỗ trợ vững chắc của ngân hàng trung ương sẽ hạn chế biến động của thị trường trái phiếu và kiềm chế chi phí đi vay của chính phủ trong khu vực đồng euro, cho phép các nỗ lực phục hồi nền kinh tế tiến triển mà không bị cản trở. Mặc dù ECB không phải là ngân hàng trung ương duy nhất trên toàn cầu theo đuổi chính sách mua tài sản với cái tên nới lỏng định lượng, các ngân hàng trung ương khác được xem là sẽ can thiệp ít hơn vào thị trường trong năm tới.

Việc mua nợ của ECB không phải là vấn đề đơn giản. Khi ngân hàng trung ương tích trữ một lượng chứng khoán chưa từng có tiền lệ, các nhà đầu tư khác đang bị vắt kiệt. Tổ chức này được cho rằng sẽ sở hữu khoảng 43% TPCP Đức lưu hành trên thị trường vào cuối năm tới và khoảng hai phần năm TPCP kỳ hạn ngắn của Ý, theo Bloomberg Intelligence. Con số này tăng lần lượt từ khoảng 30% và 25% tương ứng vào cuối năm 2019.

Tăng cường các khoản vay hợp vốn

Một lượng lớn trong chương trình thu mua đó có thể xảy ra vào tháng Giêng. Đây có thể là tháng bận rộn nhất trong năm để phát hành nợ, với doanh số khoảng 175 tỷ euro bao gồm cả những khoản liên quan đến chương trình hỗ trợ việc làm của EU, theo Societe Generale.

Khu vực đồng Euro có khả năng sẽ phát hành nhiều trái phiếu có kỳ hạn dài hơn vào năm 2021 để được hưởng lợi từ mức lãi suất thấp và rất nhiều trong số đó có thể sẽ được thực hiện thông qua các ngân hàng. Hình thức phát hành này, được gọi là “hợp vốn”, thường tốn nhiều chi phi hơn phát hành qua đấu giá, nhưng chúng cho phép các chính phủ huy động số tiền rất lớn một cách nhanh chóng trong khi đa dạng hóa số nhà đầu tư.

“Chúng tôi mong đợi sẽ có nhiều sự cạnh tranh trong quá trình chào bán trái phiếu, với nhiều khoản phát hành hợp vốn kỳ hạn 10 năm, cũng như việc EU đưa trở lại chương trình SURE với mức phát hành khoảng 10 tỷ euro”, theo các chiến lược gia tại Societe Generale.

“Pháp có thể mang đến trái phiệu kỳ hạn 50 năm mới, và chúng tôi kỳ vọng điều cũng như TPCP kỳ hạn 15 năm của Italia sẽ là những thử nghiệm đầu tiên cho nhu cầu nắm giữ trái phiếu kỳ hạn dài. Chương trình SURE của EU là một biện pháp tạm thời được thiết kế để giúp các chính phủ duy trì tình trạng có việc làm của người lao động.

Làm thế nào phát hành trái phiếu hợp vốn giúp giảm bớt nỗi sợ hãi về dư thừa nguồn cung

Ireland và Bồ Đào Nha thường là những quốc gia đầu tiên trong số khối có phát hành trái phiếu hợp vốn và năm 2021 sẽ không phải ngoại lệ, theo Garayo, người mong đợi Đức, Pháp, Ý, Tây Ban Nha, Bỉ và Áo sẽ theo bước. Cách phát hành nợ này đã trở nên phổ biến với các chính phủ châu Âu trong năm nay khi họ vay những khoản tiền lớn chưa từng có để chống lại đại dịch.

Nợ xanh

Trái phiếu môi trường cũng được cho là sẽ tạo ra tiếng vang lớn hơn vào năm tới với việc phát hành trái phiếu xanh lần đầu tiên của Ý và Tây Ban Nha, cùng với Pháp, nước đã tuyên bố rằng họ sẽ còn phát hành nhiều hơn nữa.

Bản thân EU có kế hoạch bán 225 tỷ euro trái phiếu xanh vào năm tới, điều sẽ khiến nước này trở thành nhà phát hành lớn nhất thế giới của loại nợ được sử dụng để tài trợ cho các dự án thân thiện với môi trường. Khối EU- được xếp hạng AAA bởi các cơ quan xếp hạng - cũng sẽ là một nhân tố chính trong việc phát hành các khoản nợ thông thường cho những nhà đầu tư để huy động vốn cho quỹ phục hồi đại dịch của mình.

Điều đó đã dẫn đến một số suy đoán trên thị trường rằng nguồn cung nợ của EU tăng mạnh có thể lấn át các nước phát hành được xếp hạng hàng đầu khác như Đức và Hà Lan. Nhưng Elvira Eurlings, Giám đốc Cơ quan Kho bạc Nhà nước Hà Lan, thấy không có gì phải lo lắng. Bà cho biết trong một cuộc phỏng vấn với Bloomberg: “Sự thèm muốn đối với trái phiếu xếp hạng AAA là rất lớn và cung đang thấp hơn cầu”.

Sau EU, một trong những nhà phát hành lớn nhất trong khu vực sẽ là Đức, quốc gia có kế hoạch bán số tiền kỷ lục 576 tỷ USD chứng khoán vào năm 2021. Tuy nhiên, sau khi loại trừ các trái phiếu kỳ hạn rất ngắn và điều chỉnh giá mua lại, lượng bán trái phiếu của quốc gia này sẽ rơi vào khoảng 86.5 tỷ euro, và sẽ dễ dàng được mua lại bởi ECB, theo Richard McGuire, người đứng đầu bộ phận phân tích lãi suất tại Rabobank.

“Những tính toán này cho thấy rõ quy mô của các biện pháp can thiệp của ECB và thực tế là khái niệm gia tăng nguồn cung sẽ làm giảm giá trái phiếu trong thời kỳ đại dịch có vẻ không còn đúng lắm”, ông nói.

- Các kế hoạch phát hành TPCP năm 2021 được công bố cho đến nay:

- Đức bán khoản nợ kỷ lục lên tới 576 tỷ USD vào năm 2021.

- Ý phát hành trái phiếu xanh đầu tiên vào quý 1 năm 2021: Iacovoni.

- AFT cho biết Pháp có kế hoạch phát hành trái phiếu xanh lần thứ hai vào năm 2021.

- Áo có kế hoạch bán ít nhất 40 tỷ euro trái phiếu chính phủ vào năm tới.

- Bỉ đặt mục tiêu bán trái phiếu năm 2021 là 36.4 tỷ euro so với 44.5 tỷ euro năm 2020.

- Phần Lan có kế hoạch đưa ra ba chỉ số mới cho trái phiếu Euro vào năm 2021.

- Cơ quan Nợ Ailen sẽ phát hành khoảng 16 đến 20 tỷ euro nợ chính phủ trong năm 2021.

- DSTA ước tính yêu cầu vay cho năm 2021 là 95.6 tỷ EU.

- Hy Lạp cho biết nhu cầu gọi vốn cho năm 2021 nằm trong khoảng từ 22 tỷ euro đến 24 tỷ euro.

Các tin tức cần chú ý trong tuần tới

- Việc phát hành trái phiếu khu vực đồng Euro và chương trình mua tài sản của ECB sẽ tiếp tục vào tuần đầu tiên của tháng 1 với Đức, Pháp và Tây Ban Nha đều bán nợ. Ireland và Bồ Đào Nha dự kiến sẽ phát hành thông qua các ngân hàng, theo Ngân hàng Danske A/S.

- Vương quốc Anh sẽ bán trái phiếu kỳ hạn 10 năm và Ngân hàng Trung ương Anh sẽ mua lại 4.4 tỷ bảng Anh (6 tỷ USD) nợ vào tuần tới.

- Dữ liệu kinh tế cho tuần tới được dẫn đầu bởi chỉ số lạm phát của Đức và khu vực đồng euro cho Tháng 12, vào thứ Tư và thứ Năm. Số liệu PMI sản xuất và dịch vụ cuối cùng vào thứ Hai và thứ Tư dự kiến sẽ xác nhận lại dữ liệu ban đầu.

- Dữ liệu kinh tế của Vương quốc Anh chủ yếu đều không quan trọng và và mang tính chất nhìn lại quá khứ với số liệu PMI sản xuất và dịch vụ, thông báo vào thứ Hai và thứ Tư, dự báo phù hợp với ước tính ban đầu.

- Cho đến nay, không có bài phát biểu nào của các nhà hoạch định chính sách ECB được lên kế hoạch vào tuần tới.

- Thống đốc BOE Andrew Bailey sẽ phát biểu tại Quốc hội vào thứ Tư về bản Báo cáo ổn định tài chính tháng 12.

- Không có đánh giá lại xếp hạng TPCP đáng chú ý nào vào tuần tới.