Đây có phải là bước ngoặt của lãi suất?

Tùng Nguyễn, CFA, CMT

Economist

Nhiều ngân hàng trung ương lớn đã quyết định giữ nguyên lãi suất điều hành, nhưng ít người dám tuyên bố đã chiến thắng lạm phát

Các thống đốc ngân hàng trung ương khu vực đồng Euro đã tận hưởng một đêm khiêu vũ theo giai điệu của nhạc sĩ nổi tiếng người Hy Lạp Zorba vào tuần trước khi họ gặp nhau ở Athens và nhất trí ngừng tăng lãi suất lần đầu tiên sau 15 tháng.

Những người ấn định lãi suất có thể được cảm thông vì đã thư giãn thoải mái sau cuộc họp đồng thuận đến bất ngờ. Ngay cả những thành viên diều hâu (hawkish) nhất trong hội đồng điều hành Ngân hàng Trung ương Châu Âu cũng đi theo quyết định bỏ qua một đợt tăng chi phí đi vay khác, sau khi lạm phát ở khu vực đồng tiền chung giảm mạnh.

Yannis Stournaras, thống đốc ngân hàng trung ương Hy Lạp, người chủ trì cuộc họp tuần trước, nhớ lại: “Đó là cuộc thảo luận yên tĩnh nhất mà chúng tôi có được trong nhiều tháng”. “Rõ ràng là chúng ta đã thắt chặt chính sách tiền tệ đủ mức”.

ECB không đơn độc trong lựa chọn ngừng lại. Cục Dự trữ Liên bang Hoa Kỳ, Ngân hàng Trung ương Canada và Ngân hàng Anh đều giữ nguyên chính sách trong những ngày gần đây, cùng với các ngân hàng trung ương ở các quốc gia từ Cộng hòa Séc đến New Zealand. Các ngân hàng trung ương ở một số thị trường mới nổi bao gồm Brazil và Ba Lan đang thực hiện cắt giảm lãi suất.

Việc dừng chu kỳ tăng lãi suất đã làm dấy lên sự lạc quan trong giới đầu tư thị trường trái phiếu rằng các nền kinh tế hàng đầu sắp chế ngự được tình trạng lạm phát gia tăng, sau khi tốc độ tăng giá tiêu dùng giảm hơn một nửa so với mức đỉnh ở các nền kinh tế bao gồm Mỹ và khu vực đồng euro. Jari Stehn, nhà kinh tế trưởng châu Âu của Goldman Sachs, cho biết “ngày càng có nhiều quan điểm cho rằng vấn đề lạm phát hiện đã được kiểm soát - và tôi cũng nghĩ như vậy”.

Tuy nhiên, không khí ăn mừng đó, một cách rất đáng chú ý, không bao gồm các thống đốc ngân hàng trung ương đang tại vị – không nói tới những cuộc vui chơi ở Athens. Trong những ngày gần đây, Chủ tịch ECB Christine Lagarde, Jay Powell của Fed và Andrew Bailey của Ngân hàng Anh đều tiếp tục khẳng định việc tăng thêm lãi suất vẫn được cân nhắc mặc dù có dấu hiệu cho thấy lạm phát giá tiêu dùng đang giảm xuống.

Điều đó một phần phản ánh mong muốn chống lại việc các nhà đầu tư có thể sẽ làm giảm lợi suất và nới lỏng các điều kiện tài chính, làm suy yếu chiến dịch kiềm chế tăng giá. Nó cũng phản ánh sự không chắc chắn thực sự về việc liệu dữ liệu gần đây có đánh dấu một bước ngoặt có tính thuyết phục hay không, đặc biệt là khi dự báo của các ngân hàng trung ương trong quá khứ thường không chính xác và lo ngại rằng môi trường địa chính trị đầy biến động có thể gây ra những cú sốc giá mới.

Joseph Gagnon, cựu nhân viên cấp cao của Fed và hiện đang làm việc tại Viện Kinh tế Quốc tế Peterson, cho biết các ngân hàng trung ương hiện đang ở “bước ngoặt” và đây là điểm mà niềm tin vào triển vọng là thấp nhất.

Ông nói: “Khi bạn biết mình đang ở phía sau đường cong và tốt hơn hết là bạn nên tăng lãi suất thật nhanh để bắt kịp, bạn sẽ rất tự tin rằng mình đang làm điều đúng đắn”. “Nhưng khi bạn tiến đến nơi mà bạn nghĩ mình có thể đã làm đủ, đó là lúc bạn không còn chắc chắn về bước đi tiếp theo. Đó là nơi họ đang ở.”

Hành động an toàn

Sự thận trọng này là có thể hiểu được sau khi các ngân hàng trung ương đã mắc sai lầm nặng nề về lạm phát hai năm trước. Sự phục hồi nhanh chóng của chi tiêu tiêu dùng sau lệnh phong tỏa, cùng với những tác động kéo dài của tình trạng thiếu hụt chuỗi cung ứng, gói kích thích tài chính khổng lồ của Mỹ và cú sốc giá năng lượng xuất phát từ cuộc chiến Ukraine, tất cả đã góp phần gây ra đợt bùng phát lạm phát tồi tệ nhất trong nhiều thập kỷ ở các nền kinh tế lớn.

Đó là một đợt bùng phát mà các ngân hàng trung ương đã không để ý cho đến khi họ nhận ra rằng nó có nguy cơ làm chệch đi kỳ vọng lạm phát khỏi mục tiêu 2% mà họ ấp ủ.

Các nhà hoạch định chính sách tại Fed, ECB, BoE và các ngân hàng trung ương khác đã bắt đầu một loạt các đợt tăng lãi suất điên cuồng bắt đầu từ khoảng hai năm trước, khiến chi phí đi vay ở châu Âu và Mỹ tăng lên mức cao nhất kể từ trước cuộc khủng hoảng tài chính.

Ở Mỹ, đợt tăng lãi suất tàn khốc đó đã giúp kiềm chế lạm phát, đẩy CPI xuống 3.7%, thấp hơn nhiều so với mức đỉnh gần 10%. Mặc dù vậy, Fed vẫn đang có trong tay một nền kinh tế phát triển đáng ngạc nhiên với mức tăng trưởng hàng năm là 4.9% trong quý gần đây nhất.

Mặc dù giá cả tăng cao và dự trữ tiết kiệm bị thu hẹp, chi tiêu của người tiêu dùng vẫn chưa chậm lại đáng kể. Điều đó phần lớn là do thị trường lao động mạnh mẽ, mặc dù báo cáo việc làm tháng 10 yếu hơn dự kiến vào thứ Sáu cho thấy một số điều chỉnh có thể sắp xảy ra.

Phát biểu tại cuộc họp báo tuần này sau quyết định của Fed không tăng lãi suất trong lần họp thứ hai liên tiếp, Powell khẳng định rằng họ không đóng hẳn cánh cửa thắt chặt tiền tệ hơn nữa. “Vào thời điểm này, chúng tôi không tự tin rằng chúng tôi đã đạt được quan điểm như vậy,” ông nói khi trả lời câu hỏi liệu lãi suất hiện nay đã đủ chặt hay chưa.

Tuy nhiên, Powell đã không thông báo cho thị trường về bất kỳ đợt thắt chặt nào sắp xảy ra, khiến mỗi nhà đầu tư phải suy đoán để đưa ra kết luận của riêng mình.

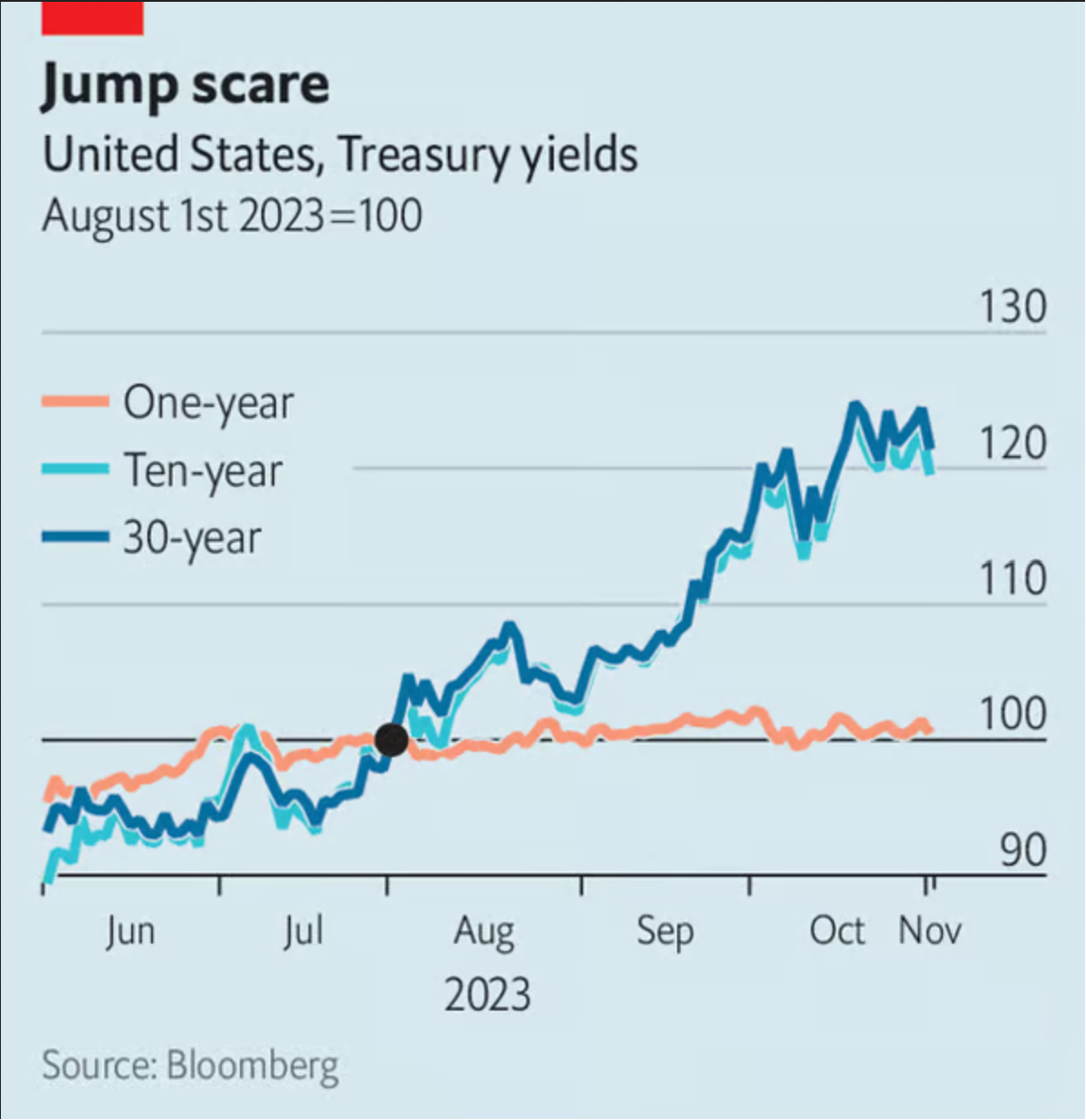

Powell nhấn mạnh rằng Fed thậm chí còn không quan tâm đến việc khi nào nên cắt giảm lãi suất. Tuy nhiên, việc lãi suất dài hạn tăng trong những tuần gần đây, do các yếu tố bao gồm lo ngại về khoản vay khổng lồ của chính phủ, đã giúp thắt chặt đáng kể các điều kiện tài chính, củng cố quan điểm rằng Fed có thể đứng yên trong thời điểm hiện tại.

Chủ tịch Fed thừa nhận rằng điều này có thể làm thị trường giảm nhu cầu về việc ngân hàng trung ương thực hiện các bước bổ sung để kiềm chế kinh tế, mặc dù phần lớn sẽ phụ thuộc vào mức độ diễn biến của thị trường.

Bị chỉ trích rộng rãi vì phản ứng quá chậm trước đợt lạm phát lớn nhất trong một thế hệ vào năm ngoái, ECB cũng - giống như Fed - vô cùng miễn cưỡng khi tuyên bố chiến thắng lạm phát sớm. Frederik Ducrozet, người đứng đầu bộ phận nghiên cứu kinh tế vĩ mô tại Pictet Wealth Management, cho biết: “Điều cuối cùng mà ECB muốn làm là phạm sai lầm tương tự khi đánh giá thấp lạm phát lần thứ hai trong hai năm”.

Nhưng bằng chứng lãi suất ở châu Âu đã đạt đỉnh thậm chí còn mạnh hơn ở Mỹ. Nền kinh tế khu vực đồng euro giảm 0.1% trong quý 3, trong khi lạm phát ở khu vực đồng tiền chung cũng giảm xuống dưới 3% lần đầu tiên sau hơn hai năm.

Thành viên hội đồng ECB, Isabel Schnabel, đã cảnh báo trong một bài phát biểu hôm thứ Năm rằng “đoạn cuối cùng” của quá trình thiểu phát “sẽ không chắc chắn hơn, chậm hơn và gập ghềnh hơn” và có nguy cơ bị mất ổn định bởi “những cú sốc từ phía cung” như xung đột Israel-Hamas. Bà nói: “Chúng tôi không thể khẳng định việc sẽ dừng tăng lãi suất”.

Nền kinh tế chậm lại

Tuy nhiên, tranh cãi trên thị trường hiện không tập trung vào việc liệu các đợt tăng lãi suất tiếp theo có diễn ra hay không mà thay vào đó là đợt cắt giảm đầu tiên của ECB sẽ diễn ra trong bao lâu. Các nhà kinh tế kỳ vọng những người ấn định lãi suất sẽ chờ đợi bằng chứng rõ ràng rằng lạm phát đã được kiềm chế trước khi cắt giảm lãi suất. Điều này có thể xoay quanh việc liệu các thỏa thuận tiền lương tập thể với các công đoàn vào mùa xuân tới có cho thấy tỷ lệ tăng lương giảm bớt hay không – một bước quan trọng để giảm lạm phát cơ bản, loại trừ năng lượng và thực phẩm, từ mức 4.3% hiện tại.

Nếu lạm phát chung của khu vực đồng euro duy trì ở mức dưới 3%, Stournaras cho rằng việc cắt giảm lãi suất có thể diễn ra “vào giữa năm tới”.

Biểu đồ đường lạm phát cơ bản, không bao gồm lương thực và năng lượng (%) cho thấy Các nhà phân tích kỳ vọng lạm phát sẽ tiếp tục giảm trong năm tới

Đối với Ngân hàng Anh, tình thế tiến thoái lưỡng nan phía trước còn khó khăn hơn. Ngân hàng đã hạ quan điểm về cả sản lượng và nguồn cung của Vương quốc Anh trong dự báo tháng 11 vào thứ Năm, khi giữ lãi suất ở mức 5.25%, cảnh báo rằng áp lực trả lương vẫn bền bỉ hơn dự báo và tỷ lệ thất nghiệp có thể phải tăng cao hơn dự kiến để gây áp lực lên tiền lương.

Triển vọng của nền kinh tế rất ảm đạm, báo hiệu tăng trưởng đi ngang, cùng với lạm phát trên mục tiêu cho đến cuối năm 2025. Bailey cho biết ủy ban lãi suất của ông có quyền nâng lãi suất một lần nữa nếu cần, nhưng nhiều nhà đầu tư nhận thấy mức tăng thêm rất khó xảy ra do tình hình kinh tế yếu kém. nền kinh tế và những dấu hiệu của một thị trường lao động nguội lạnh.

Tiffany Wilding, giám đốc điều hành tại Pimco, nói rằng nếu xu hướng lạm phát ở châu Âu chậm hơn Mỹ 0.25% hoặc 0.5%, thì các nền kinh tế hiện đang đi đúng hướng ở cả hai bờ Đại Tây Dương.

Nhưng cô ấy nói thêm điều này không đồng nghĩa với mọi thứ đã rõ ràng, một phần vì lý do chính khiến lạm phát giảm là “các tác động liên quan đến đại dịch đang mờ dần” - ví dụ như sự kết thúc của những khó khăn trong chuỗi cung ứng và những hỗ trợ từ chính sách tài khóa.

“Điều mà các ngân hàng trung ương vẫn còn lo lắng một chút là một khi chúng ta thấy những biến số lạm phát liên quan đến đại dịch này giảm dần, thì lạm phát cơ bản sẽ ở đâu?” Bà đặt câu hỏi. “Bạn cần bao nhiêu nỗi đau trên thị trường lao động để thực sự giảm [lạm phát]?”

Với môi trường địa chính trị đầy biến động có nguy cơ gây ra những cú sốc nguồn cung mới và viễn cảnh chuỗi cung ứng bị phân mảnh trong bối cảnh căng thẳng thương mại gia tăng, những tuyên bố rằng lạm phát đã được dập tắt dứt khoát và thể nhanh chóng giống như một điều mơ tưởng.

Seth Carpenter, người trước đây từng làm việc tại Bộ Tài chính và Fed và hiện tại tại Morgan Stanley, cho biết: “Tôi không nghĩ rằng bất kỳ ai trong số họ sẵn sàng treo biểu ngữ có nội dung ‘nhiệm vụ đã hoàn thành’”.

“Tôi nghĩ rằng hai năm rưỡi qua đã cho thấy việc dự báo có thể khó khăn như thế nào và tôi nghĩ rằng có đủ sự khiêm tốn thích hợp của các ngân hàng trung ương về việc khó mà biết chắc chắn mọi thứ sẽ diễn ra như thế nào.”

FT.