Đừng cố “thao túng" thị trường đồng

Nguyễn Phương Anh

Junior Analyst

Các cơ quan quản lý cần cảnh giác với các quỹ hàng hoá vật thể có thể cản trở nguồn cung.

Khi anh em nhà Hunt chiếm lĩnh thị trường bạc vào năm 1980 bằng cách tích luỹ một lượng lớn kim loại quý này, hãng kim hoàn Tiffany & Co. đã “bóc phốt" họ trên tờ New York Times: “Chúng tôi nghĩ rằng bất kỳ ai đi tích trữ hàng tỷ USD là vô liêm sỉ, đúng, bất kỳ ai tích trữ số bạc lên tới hàng tỷ USD và đẩy giá lên ngất ngưởng.”

Thị trường đồng liệu có rơi vào tình trạng tương tự? Cho tới hiện tại, ta có thể yên tâm rằng câu trả lời là không. Tuy nhiên, các nhà đầu cơ sắp có thể chiếm lĩnh thị trường kim loại đỏ một cách hợp pháp - dường như các cơ quan quản lý đã quá dễ dãi với họ.

Sprott một công ty đầu tư của Canada, đã thành lập một quỹ trị giá 100 triệu USD để mua và nắm giữ đồng vật chất đại diện cho các nhà đầu tư. Không giống như hầu hết các sản phẩm đầu cơ khác mua các công cụ tài chính phái sinh, chẳng hạn như hợp đồng tương lai (futures contract), mọi người đang quay sang mua các kim loại cầm được nắm được, có thể lưu trữ trong kho.

Đồng không có độ bóng như bạc hay vàng, nhưng đóng vai trò quan trọng đối với nền kinh tế toàn cầu, đặc biệt quá trình điện khí hoá mọi thứ khiến đồng ngày một trở nên thiết yếu hơn bao giờ hết. Do đó, việc ép giá đồng sẽ gây bất lợi cho tăng trưởng kinh tế toàn cầu và lạm phát. Người tiêu dùng - hãy nghĩ đến các công ty dây điện sản xuất dây cáp điện, nhà sản xuất ô tô điện và nhà sản xuất điều hoà - cần cảnh giác. 10 năm trước, khi JPMorgan Chase & Co. và BlackRock Inc. đề xuất các sản phẩm tương tự, những bên sử dụng đồng tại Mỹ đã đưa họ ra toà. Cả hai công ty cuối cùng cũng phải từ bỏ dự án của họ.

Tích trữ kim loại

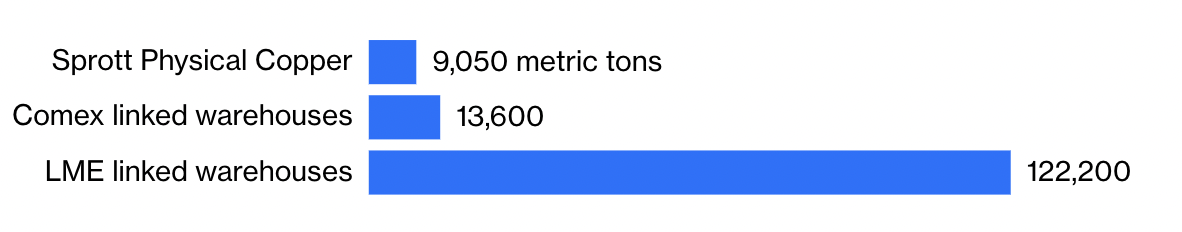

Quỹ đồng mới đã bắt đầu một cách khiêm tốn, nhưng nó đã kiểm soát số tiền tương đương với hơn 50% số cổ phiếu được liên kết với một hợp đồng chính (key contract)

Nguồn: Sprott Inc, Comex, LME và Bloomberg

Quỹ mới, được niêm yết trên Sở Giao dịch Chứng khoán Toronto, đã bắt đầu với một khoản dự trữ nhỏ: Chưa tới 10.000 tấn đồng, một phần nhỏ trong số 28 triệu tấn được tiêu thụ hàng năm. Tuy nhiên, kho dự trữ của quỹ đã bằng hơn 50% lượng tồn kho trong các kho liên quan tới hợp đồng tương lai của đồng được niêm yết ở New York, và bằng khoảng 10% lượng tồn kho liên quan tới hợp đồng được niêm yết ở London1.

Con đường dẫn tới rủi ro thảm hoạ trở nên rất rõ ràng: Khi có nhiều tiền đổ vào quỹ mới, họ sẽ cần dự trữ nhiều đồng hơn để hỗ trợ nhà đầu tư. Các công ty khác có thể sẽ làm theo bằng vốn vật chất của riêng họ, đẩy cầu lên cao hơn nửa. Cứ làm đi, làm lại, rồi thị trường đồng có thể bỗng chốc phải đối mặt với tình trạng thiếu hụt (giả) trầm trọng. Các nhà quản lý tại Canada có thể đã cho rằng quỹ đồng mới sẽ không ảnh hưởng đến giá thị trường ngày nay. Mặc dù điều đó hiện vẫn đúng, nhưng họ đã vô tình tiếp tay cho những rủi ro trong tương lai khi các quỹ đồng vật chất trở nên đủ phổ biến để siết chặt thị trường.

Đúng là kim loại vẫn sẽ ở nguyên trong kho, và luôn có thể được tiếp cận bởi bất kỳ ai đang cần. Nhưng nếu các nhà đầu tư từ chối bán, nguồn cung đồng sẽ bị ngưng trệ toàn cầu, dẫn tới biến động giá mạnh. Việc các cơ quan quản lý chọn hợp pháp hoá kiểu siết chặt này không làm cho tình trạng bớt rủi ro. Các nhà đầu tư muốn đầu cơ đồng luôn có sẵn rất nhiều công cụ khác, bao gồm hợp đồng hoán đổi, hợp đồng tương lai, và các lựa chọn khác.

Việc đầu cơ trên thị trường hàng hoá không có gì là sai trái: dòng tiền đầu cơ đóng vai trò quan trọng trong việc định hướng “bàn tay vô hình", cung cấp khả năng phát hiện giá và tính thanh khoản. Nhưng quỹ Sprott Physical Copper không phải một đơn vị đầu cơ mà nghiêng về tích trữ nhiều hơn. Người quản lý quỹ hoạt động trong lĩnh vực mua và giữ hàng hoá, và không giấu giếm việc mô hình của họ dựa trên việc dự trữ. Chiến lược của quỹ là không bao giờ bán số đồng mà họ đã có, trừ những trường hợp rất bất thường, mặc dù họ sẵn sàng cho vay kim loại.

Nếu Sprott thành công đến mức thu hút được vài tỷ USD tài sản, quỹ này sẽ cần - với mức giá hiện tại - khoảng 200.000 tấn - vượt qua số lượng đồng có sẵn trong các kho liên quan đến các hợp đồng đồng ở London và New York.

Kim loại ánh đỏ

Giá đồng đã tăng gấp đôi mức giá trung bình trong giai đoạn 2000-2020, khi các nhà đầu tư đặt cược vào sự bùng nổ do nhu cầu.

Nguồn: London Metal Exchange và Bloomberg

Các lập luận ủng hộ quỹ vật chất bằng kim loại quý xuất phát từ việc các nhà đầu tư muốn sở hữu tài sản thực tế vì họ lo lắng về việc bị tịch thu và các tài sản mất giá trị. Do đó, các quỹ vàng vật chất là một hàng rào chống lại Armageddon, theo nhiều cách khác nhau. Nhưng không ai lại đi mua đồng để chuẩn bị cho những ngày sau rốt.

Quỹ Sprott không chỉ là một ví dụ tồi cho việc đặt cược vào đồng - đây còn là một ví dụ đắt đỏ. Ta có thể hy vọng rằng giá là hàng rào bảo vệ chống lại các rủi ro tiềm ẩn của đồng: Chi phí quá cao, giống với một quỹ phòng hộ hơn là một quỹ tương hỗ, nên có lẽ các quỹ đồng sẽ khó có thể trở nên quá phổ biến. Đối với người bắt đầu, người đăng ký đã trả phí tương đương 6% giá trị tài sản ròng của quỹ cho các nhà bảo lãnh phát hành cổ phiếu lần đầu ra công chúng. Sau đó, phí hoạt động hàng năm bằng 0.5% NAV, cộng thêm 0.9% chi phí kho bãi và bảo hiểm, thêm 1% phí trả một lần cho các nhà giao dịch để mua đồng.

Vì vậy, ngay cả khi bỏ chi phí IPO sang một bên, các nhà đầu tư vẫn phải trả phí gần 2.5% vốn trong năm đầu tiên. Hơn nữa, nhà giao dịch mua và lưu trữu đồng sẽ nhận được “phí ưu đãi" bằng 50% tổng lợi nhuận mà họ kiếm được “đối với tất cả các giao dịch khác liên quan đến đồng, không phải là mua hoặc bán đồng hoàn toàn, mà có thể là giao dịch cho vay và hoán đổi.” Vì vậy, động cơ cầm cố kim loại dự trữ trong các cuộc đặt cược phu khác nhau là cực kỳ cao.

Với mức phí hào phóng và nguy cơ bị siết chặt thị trường, người chiến thắng duy nhất trong cuộc chiến này là các doanh nghiệp đứng sau các quỹ. Đối với các nhà đầu tư và nền kinh tế toàn cầu, đó là một diễn biến đáng lo ngại, đáng lẽ phải được ngăn chặn từ 10 năm trước.

Bloomberg