Góc nhìn thị trường đầu năm 2024 từ Giám đốc của quỹ phòng hộ thuộc Goldman Sachs

Tuấn Hưng

Junior Analyst

Trong bối cảnh thị trường đang có nhiều biến động, giám đốc của một quỹ phòng hộ lớn chia sẻ đây là lúc chúng ta thay đổi triết lý đầu tư. Để thay đổi như thế nào, hãy cùng xem cách mà ngài ấy nhìn nhận thị trường thông qua các biểu đồ và câu thoại trả lời phỏng vấn dưới đây.

Thị trường chứng khoán toàn cầu đã khởi đầu năm 2024 với mức độ phân kỳ lớn hơn nhiều so với năm 2023 khi mà mọi khó khăn đang dần được tháo gỡ với những kỳ vọng về chính sách nới lỏng.

- Chiều hướng Tốt: cổ phiếu công nghệ Mỹ và cổ phiếu Nhật Bản

- Chiều hướng Không tốt: Các cổ phiếu Small Caps đang cho thấy những tín hiệu yếu kém cho đến năm 2024 và chứng khoán Châu Âu đang không thu hút được nhà đầu tư sau khi Ngân hàng Trung ương Châu Âu đẩy lùi những kỳ vọng giảm thắt chặt như Fed.

- Chiều hướng Xấu: Thị trường chứng khoán Trung Quốc ghi nhận đà bán tháo chưa có dấu hiệu dừng và có thể còn nhiều hơn nữa sau khi Bắc Kinh không đưa ra các gói cứu trợ như thị trường đã kỳ vọng

Tuy nhiên, Tony Pasquariello, người đứng đầu quỹ phòng hộ của Goldman Sachs, cho biết trọng tâm của chiến lược giao dịch chuyển dần từ vĩ mô (khi mà Fed đang chưa có dấu hiệu thay đổi chính sách ngay lập tức và Ngân hàng Trung ương Nhật Bản nên duy trì chính sách) sang vi mô (hàng loạt báo cáo tài chính quý 4 sẽ được công bố trong hai tuần tiếp theo).

Dưới đây là một số yếu tố chính mà Pasquariello đang theo dõi…

Nền kinh tế đang rất khó đoán sẽ chịu ảnh hưởng rất lớn bởi những sự kiện diễn ra trong năm 2024.

Tuy nhiên, thị trường chứng khoán Mỹ đã thể hiện vượt kỳ vọng: đó là tăng 11 trong 12 phiên tuần vừa qua để đánh dấu mức cao nhất trong lịch sử. Mặc cho có nhiều điểm nóng chính trị hay địa chính trị, mức giá cho các tài sản cốt lõi khác nhau như cổ phiếu, nhà ở hay tín dụng phản ánh niềm tin nhiều hơn là sự lo ngại.

Điều quan trọng là: từ việc chỉ kỳ vọng các gói hỗ trợ tài chính lớn và duy trì tăng trưởng trên mức trung bình, thị trường giờ đây còn kỳ vọng cắt giảm lãi suất VÀ thuế.

Nhìn nhận một cách trìu tượng, điều này thật khó tin nhưng nó làm tôi nhớ lại tầm quan trọng của việc hiểu rõ rằng kinh tế quan trọng hơn mọi thứ.

Thời gian vừa qua, thị trường Mỹ và Nhật Bản ghi nhận những đợt tăng điểm trong khi thị trường Châu Âu và Trung Quốc còn nhiều khó khăn.

Với tất cả sự biến động trong 6 tháng qua và tất cả những sự thay đổi chắc chắn xảy ra trong thời gian ngắn tới, tôi vẫn trung thành với những con ngựa nhanh nhất trong cuộc đua (2 luận điểm tiếp theo là lý do cho sự lựa chọn đó). Tôi nói điều này dựa trên việc chúng ta đã đi một chặng đường dài kể từ tháng 10 và tôi muốn xem xét thị trường chứng quyền cụ thể là mức đỉnh của S&P và NKY để minh chứng cho chặng đường dài đó.

Trong bối cảnh lãi suất cao hơn một chút, một phần của thị trường đang phải chịu áp lực tương đối lớn.

Cùng lúc đó, các cổ phiếu công nghệ lớn của Mỹ vẫn chưa hề bị ảnh hưởng.

Nói rõ hơn, nhóm Magnificent Seven bao gồm các mã cổ phiếu AAPL, MSFT, AMZN, GOOG, NVDA, TSLA, META đã ghi nhận mức tăng trưởng cao hơn hoàn toàn so với phần còn lại. Ví dụ như NVDA với mức tăng 20% trong năm nay.

Theo như quan sát từ hè năm ngoái, thị trường đang thể hiện rõ ràng rằng những cổ phiếu nào được coi là dài hạn và những cổ phiếu nào không.

Nhật Bản

Tôi muốn ở trong phạm vi hiện tại nhưng thị trường đang cho thấy sự chuyển mình so với năm ngoái. Trong khi 2023 chỉ số TPX đã có tỷ suất sinh lời tốt hơn đặc biệt là trong giai đoạn mà thước đo độ lồi (convexity) của trái phiếu tăng cao trong giai đoạn từ tháng 6 đến tháng 9 năm 2023, nhưng tôi nghi ngờ năm nay sẽ là năm của NKY.

Lý do đơn giản là bởi vì: năm ngoái, cổ phiếu ngân hàng đã bị ảnh hưởng bởi việc Ngân hàng Trung ương Nhật Bản được cho là sẽ từ bỏ chính sách kiểm soát đường cong lợi suất bên cạnh việc lãi suất toàn cầu liên tục tăng.

Như Dominic Wilson đã chỉ ra cho tôi, cả hai yếu tố đó hiện nay đã ít tác động hơn và tỷ giá USD/JPY đang tăng cao hơn nên tôi muốn đặt cược vào các nhóm ngành mang thiên hướng xuất khẩu hơn của thị trường.

Vị thế của Mỹ:

Đang có sự phần kỳ ngày càng lớn giữa lượng cổ phiếu được giữ bởi nhóm đầu tư truyền thống và phi truyền thống (đầu tư vào các loại hình công ty với phương pháp định giá mới). Không có điều gì mới mẻ xảy ra với nhóm phi truyền thống khi các cổ phiếu công nghệ vẫn liên tục tăng trưởng tốt và mang lại lợi nhuận cho các nhà đầu tư đến sau bất chấp các thử thách bán của thị trường trong những tháng vừa qua. Đối với nhóm đầu tư truyền thống, tôi thấy thú vị khi tuần trước thị trường Mỹ vượt mức đỉnh mọi thời đại một cách đầy thuyết phục nhưng dữ liệu cho thấy các quỹ phòng hộ đang bán ròng. Trong bối cảnh tương tự, tuần trước cũng chứng kiến việc dòng tiền tháo chạy khỏi các quỹ tương hỗ và quỹ ETF. Quan điểm của tôi là trong khi lượng sở hữu cổ phiếu đang tương đối cao thì dòng tiền trong năm mới của các nhà đầu tư truyền thống bao gồm cả chuyên gia và nhà đầu tư cá nhân đã tạo ra những sự điều chỉnh giảm từ các mức đỉnh.

Trong vài tuần qua, có vẻ như các ngân hàng trung ương tại Mỹ, Anh và Châu Âu đang lùi bước một chút

Các ngân hàng trung ương đang hạ thấp kỳ vọng của thị trường về mức độ nới lỏng trong năm 2024.

Mặc dù tất cả đều có lý do chính đáng, nhưng không có một sửa đổi lớn nào đối với quan điểm nội bộ của chúng tôi rằng tháng 3 sẽ là đợt khởi đầu cho chu kỳ cắt giảm lãi suất tiếp theo.

Và do Fed đã đi trước Châu Âu trong những chu kỳ tiền tệ toàn cầu gần đây, có lẽ chỉ cần Mỹ bắt đầu hành động, các quốc gia khác sẽ theo sau.

Năm nay sẽ là năm mà gần 500 tỷ USD trái phiếu Chính phủ Mỹ sẽ cần được đấu giá trong một tuần.

Mặc dù đây là con số tổng và bao gồm rất nhiều trái phiếu mà sẽ luân chuyển liên tục, tôi đồng ý với lập luận rằng toàn bộ nguồn cung của trái phiếu Chính phủ Mỹ này “sẽ gây ra một vấn đề còn tồn đọng”

Một lần nữa, mối lo ngại này đã dường như áp đảo thị trường trong lần gần đây nhất là vào tháng 10.

Tôi không biết bao giờ thì những mối lo ngại này sẽ trở lại nhưng trong bối cảnh bầu cử Tổng thống Mỹ, thật khó để không nghĩ rằng nó sẽ trở lại vào một thời điểm nào đó.

...

Nói về sự thay đổi

Trong giai đoạn bong bóng công nghệ vào cuối thập niên 90 khi mà chỉ số NASDAQ đạt mức cao hơn 5000.

Sau khi mọi thứ sụp đổ, cụm từ “NASDAQ 500” trở thành một cụm châm biếm cho kỷ nguyên bong bóng và phải mất 15 năm để thị trường phục hồi trở lại mức đó.

Và khi chỉ số này lập mức đỉnh cao nhất trong lịch sử vào tuần trước, điều khiến tôi ngạc nhiên là chỉ số NASDAQ hiện đang được giao dịch nhiều gấp 3 lần so với mức cao nhất của thời kỳ bong bóng công nghệ.

Tôi nhớ rất rõ những ngày của thời kỳ bong bóng đó (tôi mở tài khoản chứng khoán đầu tiên khi tôi còn đang học đại học). Từ khi tôi tốt nghiệp trung học cho đến khi tôi tốt nghiệp đại học, chỉ số S&P tăng gấp 3 lần.

Như đã đề cập trước đó, có rất nhiều bằng chứng cho thấy rằng tình hình thế giới lúc bạn 18 tuổi có thể ảnh hưởng mạnh mẽ đến cảm giác lạc quan của người đó trong những năm tiếp theo.

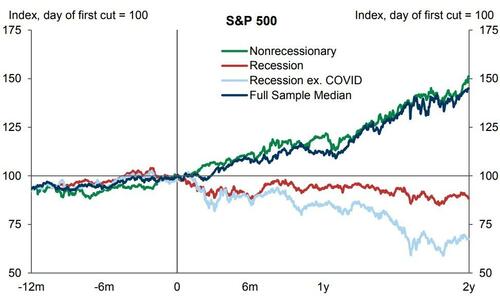

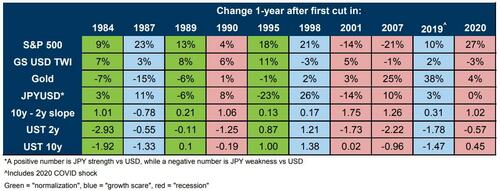

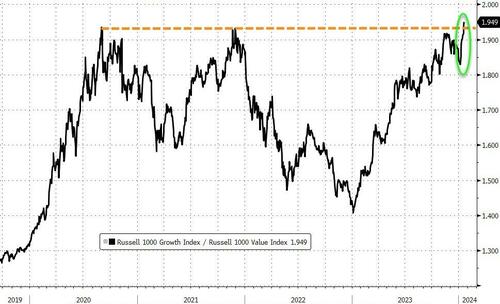

Đối với cổ phiếu, đây là biểu đồ đáng chú ý nhất

Như đã tranh luận trước đây, bây giờ nhận định quan trọng nhất chính là liệu bạn có kỳ vọng một cuộc suy thoái sẽ xảy ra:

Vickie Chang đã có một phát hiện xuất sắc về những việc cần làm với thị trường tài sản trong hai năm sau đợt cắt giảm lãi suất đầu tiên của Fed và nếu bạn tò mò điều gì đã xảy ra trong chu kỳ trước đó thì đây là bảng phân tích mười chu kỳ kể từ năm 1984 khi mà Fed bắt đầu chú trọng vào lãi suất Fed.

Một lần nữa, khi thị trường đang ở mức đỉnh lịch sử, có thể nhìn vào…

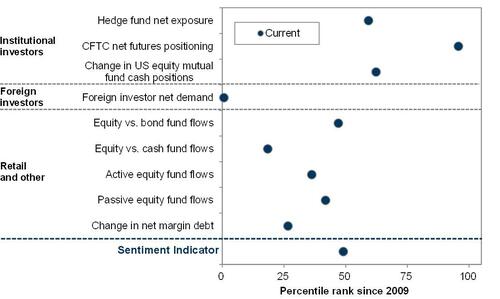

Mức độ tương đối thấp của chỉ số tâm lý thị trường GS là một bất ngờ

Nhờ có Ryan Hammond phân tích rõ ràng những thành phần của chỉ số đó, tôi thấy sự hữu ích của việc phân tích một loạt các thước đo này.

Như bạn có thể rõ ràng nhìn thấy, sức mua của thị trường tương lai đang rất cao ra trong khi các nhu cầu của nhà đầu tư cá nhân và nhà đầu tư nước ngoài lại rất yếu:

Để trả lời cho quan sát của tôi và tuần trước rằng…

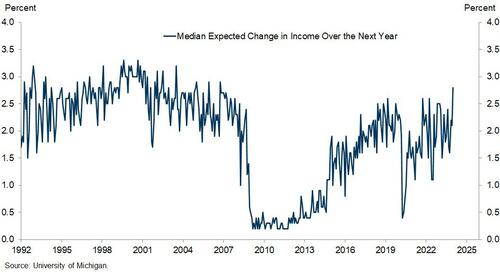

Thu nhập ròng của các hộ gia định đang tăng lên đáng kể…

Đây là một xu hướng mà sẽ tiếp tục trong năm này và Mike Cahill chỉ ra rằng nó có thể đang ảnh hưởng đến quan điểm của các hộ gia đình Mỹ:

Cuối cùng, đối với tất cả các cuộc tranh luận vào cuối năm ngoái về việc kết thúc giai đoạn tăng trưởng kéo dài, hãy xem phần này…

Như bạn có thể thấy, tỷ lệ của tăng trưởng trên giá trị đã vượt qua các đỉnh của năm 2020 và 2021.

Một lần nữa, tôi thừa nhận rằng có một số rủi ro như bầu cử Tổng thống đối với mới quan hệ này trong tương lai (và một lần nữa, tôi sẽ thảo luận về điều này kỹ hơn vào một hôm khác)...

ZeroHedge