Khả năng tăng lãi suất của Fed liệu vẫn còn bỏ ngỏ?

Lê Hải Linh

Junior Analyst

Thị trường dường như đang định giá quá nhiều vào khả năng cắt giảm lãi suất của Fed ngay trong năm 2023 này

Kỳ vọng của thị trường hiện tại đối với lãi suất Quỹ liên bang

Hãy bắt đầu với những gì mọi người đã biết, đó là kỳ vọng của thị trường hiện tại đối với chính sách lãi suất của Fed. Dựa trên hợp đồng tương lai của lãi suất điều hành của Fed, thị trường hiện kỳ vọng Fed sẽ:

- Tăng trong tháng 5 thêm 25 điểm cơ bản lên phạm vi mục tiêu 5-5.25% (xác suất khoảng 90%).

- Tạm dừng sau cuộc họp tháng Năm.

- Cắt giảm lãi suất vào tháng 9 xuống 25 điểm cơ bản (xác suất khoảng 51%) hoặc vào tháng 10 xuống 25 điểm cơ bản (xác suất khoảng 82%).

- Cắt giảm lãi suất trong tháng 12 khoảng 25 điểm cơ bản xuống 4.50-4.75% (xác suất khoảng 80%).

- Tiếp tục cắt giảm lãi suất vào năm 2024 xuống còn 2.75-3%, vì hiện tại không có cắt giảm hoặc tăng lãi suất nào được dự đoán vào năm 2025.

Kỳ vọng thị trường hiện tại mâu thuẫn với con đường chính sách của Fed, bởi họ kỳ vọng lãi suất Quỹ liên bang sẽ ở mức 5.1% vào năm 2023, hỗ trợ cho kỳ vọng tăng lãi suất vào tháng 5 và sau đó tạm dừng.

Tuy nhiên, Fed đã nói rõ rằng họ không mong đợi cắt giảm vào năm 2023 và dự kiến lãi suất của Quỹ liên bang sẽ ở mức 4.3% vào năm 2024 (cao hơn nhiều so với dự kiến của thị trường hiện tại) và ở mức 3.1% vào năm 2025, về cơ bản đó là những gì mà Fed dự đoán, nhưng thị trường kỳ vọng Fed sẽ đạt được điều đó vào năm 2024.

Những lý do đằng sau những kỳ vọng khác nhau

Hầu hết mọi người có xu hướng đồng ý với những kỳ vọng hiện tại đối với lãi suất điều hành của Fed. Tuy nhiên, có những lý do đằng sau những kỳ vọng khác nhau.

Những người đầu cơ giá lên trên thị trường chứng khoán kỳ vọng Fed sẽ tạm dừng và bắt đầu cắt giảm vào tháng 9/tháng 10 vì lạm phát sẽ giảm nhanh hơn nhiều so với dự kiến trong nửa cuối năm 2023, chủ yếu là do giá thuê nhà giảm. Giá thuê thị trường đang giảm và dữ liệu chính thức sẽ sớm bắt đầu phản ánh điều đó. Hơn nữa, thị trường lao động sẽ vẫn ổn định và nền kinh tế sẽ tránh được suy thoái. Do đó, Chỉ số S&P 500 có thể sẽ chạm đáy vào tháng 10 và thị trường giá lên mới đang hình thành.

Thị trường chứng khoán hiểu rằng việc thắt chặt chính sách tiền tệ có hiệu quả với độ trễ dài và có thể thay đổi, đồng thời việc thắt chặt chính sách tiền tệ mạnh mẽ vào năm 2022/23 sẽ gây ra suy thoái trong nửa cuối năm 2023 và buộc Fed phải cắt giảm khi lạm phát giảm. Có thể lấy những người đầu cơ giá xuống làm bằng chứng, khi họ chỉ ra cuộc khủng hoảng ngân hàng tháng 3 và kỳ vọng rằng việc thắt chặt tín dụng sẽ làm giảm tiêu dùng và gây ra sự gia tăng tỷ lệ thất nghiệp, tất cả đều phù hợp với suy thoái kinh tế. Do đó, phe gấu kỳ vọng S&P 500 sẽ bị bán tháo trong thời kỳ suy thoái khi thu nhập bị hạ cấp.

Fed có thể sẽ tăng lãi suất vượt kỳ vọng hiện tại

Tôi thực sự nghĩ rằng Fed sẽ phải tăng lãi suất vượt quá dự đoán hiện tại. Đây là đánh giá rất khách quan, dựa trên số liệu thực tế.

Fed có nhiệm vụ kép: mục tiêu lạm phát 2% và tỷ lệ việc làm cao. Vì vậy, dữ liệu nào sẽ được Fed xem tại cuộc họp vào tuần tới?

- Tỷ lệ thất nghiệp ở mức 3.5%, thấp nhất trong hơn 50 năm qua. Trên hết, vẫn còn gần 10 triệu cơ hội việc làm. Rõ ràng, thị trường lao động rất chặt chẽ - và đây là lạm phát.

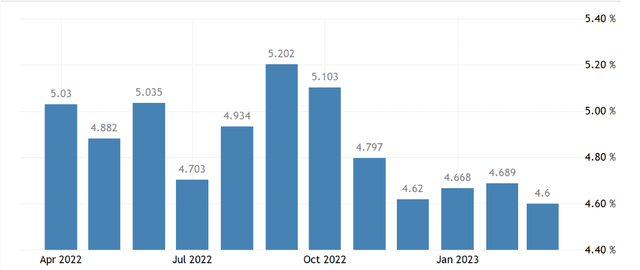

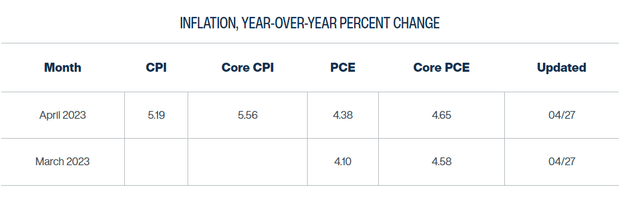

- Thước đo lạm phát ưa thích của Fed là PCE lõi, nó ở mức 4.6% cho tháng 3, tương đương với mức của tháng 12 năm 2022. Lạm phát PCE cốt lõi đã "kẹt" ở mức 4.6% trong 4 tháng. Đó là thực tế, đây là biểu đồ:

- Rõ ràng, Fed sẽ xem xét những dữ liệu gần đây và hành động tăng lãi suất vào tháng 5

- Nhưng điều gì sẽ xảy ra vào tháng 6? Dự báo lạm phát của Fed Cleveland Nowcast đang chỉ ra PCE lõi cho tháng 4 ở mức 4.65%, có thể được làm tròn thành 4.7%, nghĩa là bằng hoặc thậm chí cao hơn PCE lõi của tháng 3.

Dự báo lạm phát của Fed Cleveland

- Các tuyên bố thất nghiệp mới đang dần tăng lên, nhưng không có dấu hiệu nào cho thấy thị trường lao động đang suy yếu nghiêm trọng để biện minh cho việc tạm dừng tăng lãi suất vào tháng 6. Vì vậy, tại cuộc họp tháng 6, Fed có thể sẽ xem xét PCE cốt lõi trong 5 tháng ở mức 4.6% mà không có bất kỳ dấu hiệu chậm lại nào và thị trường lao động vẫn rất chặt chẽ.

- Vì vậy, những gì sẽ xảy ra trong tháng 7? Fed sẽ họp lại vào tháng 7 và có khả năng buộc phải tăng lãi suất một lần nữa lên 5.5-5.75%.

- Đi xa hơn nữa là vào mùa thu? Fed sẽ tiếp tục con đường này miễn là tỷ lệ thất nghiệp dưới 4%, hoặc thậm chí có thể là 4.5%. Điều này có nghĩa là chúng tôi đang xem xét mức 6% hoặc cao hơn vào mùa thu đối với lãi suất Quỹ liên bang? Nó phụ thuộc vào dữ liệu, còn quá sớm để nhìn xa như vậy.

Điều gì gây ra "lạm phát dai dẳng" này?

Vâng, bây giờ mọi người đều biết rằng tỷ lệ thất nghiệp thấp đang gây ra tăng trưởng tiền lương cao, điều này gây ra lạm phát dịch vụ nhà ở. Nhưng đây chỉ là một phần nhỏ của câu chuyện.

Câu chuyện thực tế là người tiêu dùng Hoa Kỳ cực kỳ giàu có và không thực sự quan tâm đến việc trả bất cứ giá nào cho hầu hết hàng hóa/dịch vụ. Cứ thử đi ra ngoài, vào một nhà hàng, lên chuyến bay, đi Las Vegas, và bạn sẽ thấy điều đó.

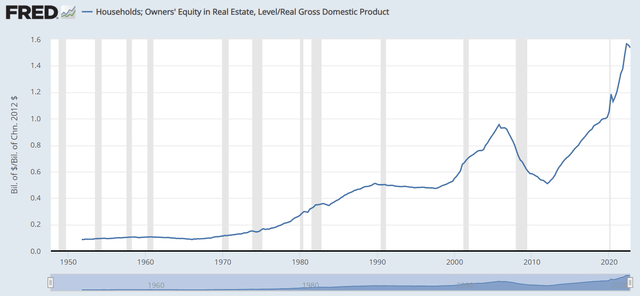

Đây là biểu đồ giải thích luận điểm của tôi - đó là Vốn chủ sở hữu trong Bất động sản tính theo phần trăm GDP thực tế. Giá nhà tăng vọt sau Covid-19, và giờ đây các chủ nhà đang ngồi trên đống tài sản "vốn chủ sở hữu" dư thừa này, họ có thể khai thác bất cứ lúc nào và thực hiện chuyến đi đến Las Vegas, hoặc bất cứ nơi nào khác. Điều đó gây ra tình trạng dư thừa cầu và lạm phát nghiêm trọng.

Vốn chủ sở hữu BĐS / GDP

Ngoài sự giàu có về vốn chủ sở hữu nhà này, cũng lưu ý rằng thị trường chứng khoán vẫn ở gần mức cao nhất mọi thời đại, điều này không chỉ làm tăng thêm sự giàu có mà còn cả tâm lý. Có bao nhiêu nhà đầu tư đang đọc bài báo này mong đợi Fed cắt giảm và đẩy thị trường lên cao hơn? Đó chính là vấn đề. Nếu cổ phiếu tăng, họ sẽ bay đến miền Nam nước Pháp vào mùa hè này và đẩy vé máy bay lên cao hơn. Đó là lạm phát nhà ở.

Hàm ý

Fed phải tiếp tục tăng lãi suất cho đến khi: 1) tỷ lệ thất nghiệp tăng; và 2) bong bóng giá tài sản xì hơi, bao gồm giá bất động sản và giá cổ phiếu. Nếu không, lạm phát sẽ không giảm. Giải pháp thay thế là chỉ từ bỏ mục tiêu lạm phát 2%, nhưng điều đó khó có thể xảy ra vào thời điểm này.

Vì vậy, tôi dự đoán một đợt bán tháo sâu trong S&P 500 (SPX, SPY) và bắt đầu Giai đoạn 2 của thị trường giá xuống.

Seeking Alpha