Khi Fed dừng tăng lãi suất, nhà đầu tư đang làm gì?

Thảo Nguyên

Junior Analyst

Sau khi tăng lãi suất thêm 5.25% kể từ tháng 3 năm 2022, Fed đang trong giai đoạn quan sát và chờ đợi. Kể từ khi Fed bắt đầu tăng lãi suất, lạm phát đã giảm đáng kể nhưng vẫn cao hơn mục tiêu 2% ở mức độ vừa phải. Nền kinh tế tiếp tục phát triển mạnh mẽ nhờ thị trường lao động đi lên.

Dù đây là tin tốt nhưng vẫn có những khó khăn sắp ập đến. Mối lo ngại chính của Fed là hiệu ứng trễ của việc tăng lãi suất trước đó vẫn chưa tác động hoàn toàn lên nền kinh tế. Hy vọng đang gia tăng về một cú "hạ cánh mềm" đối với nền kinh tế Mỹ, hạn chế tối thiểu suy thoái. Nhưng nền kinh tế này vẫn đối mặt với nguy cơ suy thoái nghiêm trọng. Với sự kết hợp kỳ lạ giữa tăng trưởng kinh tế mạnh mẽ và nỗi lo suy thoái kinh tế, khả năng cao Fed sẽ tạm dừng tăng lãi suất.

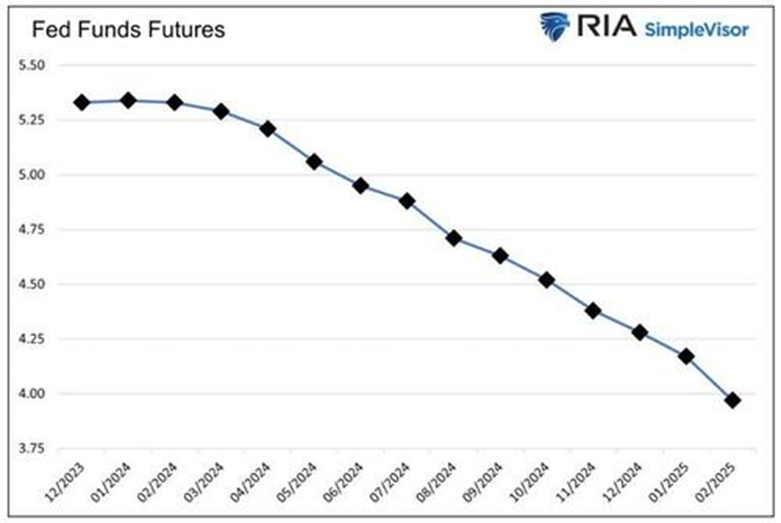

Thị trường lãi suất tương lai đồng tình với đánh giá này. Dự kiến Fed sẽ tạm dừng tăng lãi suất cho đến tháng 02/2024. Bắt đầu từ tháng 3/2024, thị trường cho thấy khả năng Fed cắt giảm lãi suất ngày càng tăng.

Nếu Fed đang trong giai đoạn tạm dừng chu kỳ tăng lãi suất, câu hỏi đặt ra là Fed sẽ tạm dừng trong bao lâu? Cổ phiếu và trái phiếu sẽ biến động như thế nào trong quãng thời gian này? và khi nào Fed bắt đầu cắt giảm lãi suất?

Thị trường chứng khoán dường như đang choáng váng trước triển vọng cắt giảm lãi suất, các nhà đầu tư chứng khoán nên bắt đầu cân nhắc về các chiến lược giảm thiểu rủi ro.

Giới đầu tư cổ phiếu vẫn còn rất lạc quan

Báo cáo việc làm của BLS ngày 3/11/2023 không như kỳ vọng. Tin xấu này lại là tín hiệu tích cực. Thị trường chứng khoán bùng nổ khi các nhà đầu tư cho rằng việc Fed tạm dừng tăng lãi suất là một thỏa thuận đã được thực hiện. Kể từ đó, nó tiếp tục tăng gần 6% chỉ sau vài tuần. Trái phiếu cũng phản ứng tương tự. Trong cùng thời gian, lợi suất trái thiếu 10 năm Hoa Kỳ đã giảm 0.5%.

CPI và CPI lõi đều thấp hơn dự kiến đã mở ra hy vọng rằng Fed đã xong việc.

Phóng viên Nick Timiraos của Wall Street Journal đã tweet: “Báo cáo bảng lương tháng 10 và báo cáo lạm phát cho thấy rõ ràng lần tăng lãi suất cuối cùng của Fed là vào tháng 7. Cuộc tranh luận lớn tại cuộc họp tiếp theo của Fed xoay quanh việc liệu có nên sửa đổi tuyên bố sau cuộc họp hay không và làm thế nào để phản ánh sự thật hiển nhiên rằng ngân hàng trung ương đang tạm dừng hoạt động.”

Các nhà đầu tư chứng khoán và trái phiếu đang háo hức trước triển vọng tăng trưởng chậm hơn và lạm phát hạ nhiệt. Những kết quả như vậy không tốt cho việc đầu tư cổ phiếu. Tuy nhiên, logic đã bị lấn át bởi kỳ vọng về động thái tiếp theo của Fed có thể là giảm lãi suất.

Nếu chu kỳ lãi suất này giống như hầu hết các chu kỳ khác trong 100 năm qua, thì việc Fed tạm dừng sẽ kéo theo việc cắt giảm lãi suất.

Một lần tạm dừng sẽ kéo dài bao lâu?

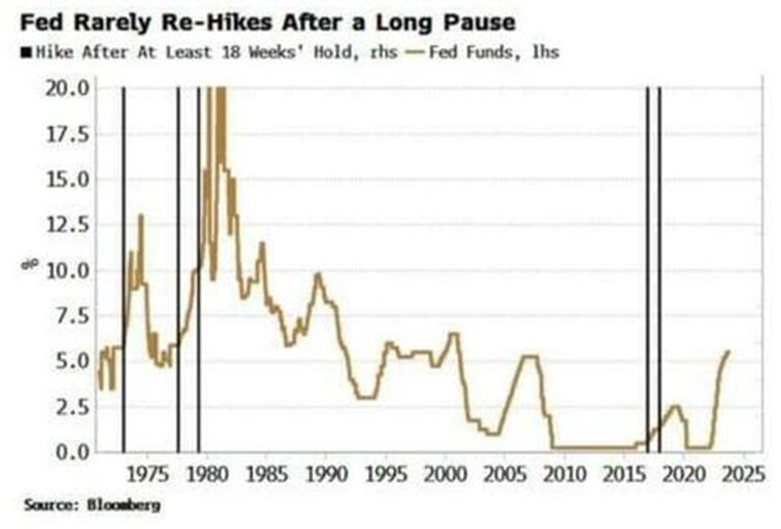

19 tuần trước, ngày 26/07/2023 là lần tăng lãi suất cuối cùng của Fed. Kể từ năm 1970, có 05 trường hợp Fed tạm dừng tăng lãi suất trong ít nhất 18 tuần và tiếp tục tăng lãi suất. Chỉ có hai trong số các trường hợp xảy ra trong 40 năm qua.

Không ai có thể chắc chắn 100% lạm phát sẽ tiếp tục giảm. Xác suất Fed tăng lãi suất lần nữa không phải là 0. Tuy nhiên, Fed lo ngại rằng tác động trễ của việc tăng lãi suất 5.25% trước đó vẫn chưa phát huy toàn bộ tác dụng đối với nền kinh tế.

Ba chu kỳ tạm dừng cuối cùng kể từ năm 2000 kéo dài trung bình 36 tuần. 36 tuần kể từ thời điểm tăng lãi suất lần cuối cùng là tháng 3/2024. Đây cũng là thời điểm mà thị trường lãi suất tương lai bắt đầu định giá việc cắt giảm lãi suất.

Cổ phiếu và trái phiếu trong giai đoạn tạm dừng và cắt giảm lãi suất

Cổ phiếu và trái phiếu hoạt động như thế nào trong từng giai đoạn của chính sách tiền tệ?

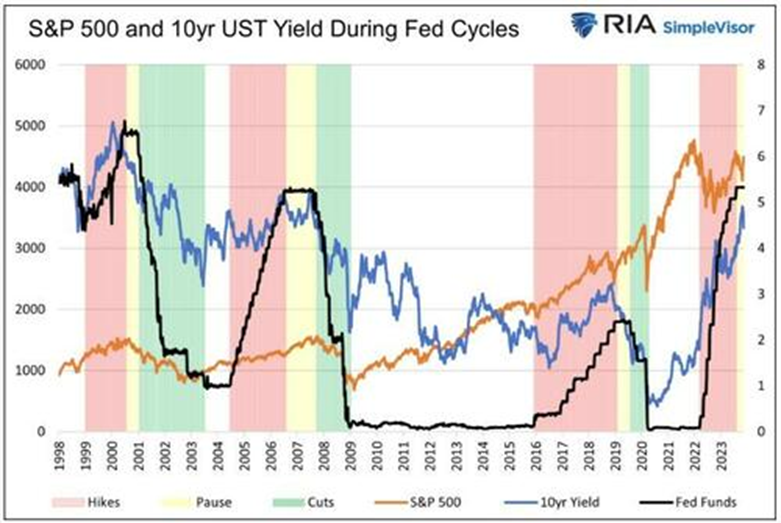

Biểu đồ bên trên thể hiện Lãi suất quỹ liên bang (màu đen), S&P 500 (màu cam) và lợi suất trái thiếu 10 năm Hoa Kỳ từ năm 1998 đến nay. Chúng tôi đánh dấu các chu kỳ tăng lãi suất, tạm dừng và cắt giảm lãi suất lần lượt bằng màu đỏ, vàng và xanh lục. Bài viết này chỉ để cập đến việc tạm dừng sau khi Fed tăng lãi suất.

Biểu đồ dưới tách biệt ba chu kỳ trước và hiện tại để đánh giá.

Lịch sử và logic

Khi Fed tăng lãi suất cổ phiếu thường hưởng lợi và lãi suất trái phiếu tăng. Do nền kinh tế đang chạy trên xu hướng và Fed sẽ tăng lãi suất vì lo ngại lạm phát. Trong những giai đoạn như vậy, mục đích hướng tới là làm chậm tốc độ tăng trưởng trở về theo xu hướng.

Nền kinh tế được thúc đẩy bởi nợ. Theo đó, lãi suất cao hơn dẫn đến tăng trưởng dưới xu hướng và suy thoái.

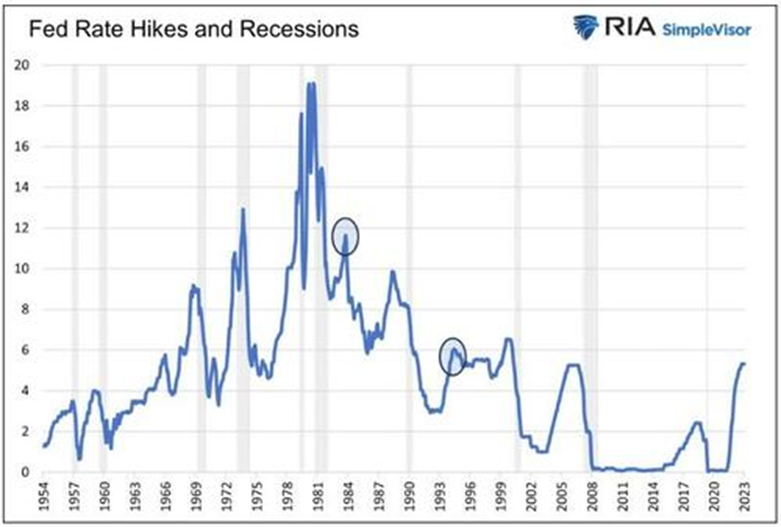

Thuật ngữ “hạ cánh mềm” thường được sử dụng trong các chu kỳ tăng lãi suất mặc dù chúng xảy ra thường xuyên. Biểu đồ bên dưới cho thấy kể từ năm 1950, lãi suất quỹ liên bang tăng trước mỗi cuộc suy thoái. Các vòng tròn biểu các trường hợp hạn hữu khi Fed tăng lãi suất nhưng không dẫn đến suy thoái kinh tế ngay lập tức.

Hiệu suất cổ phiếu bị xáo trộn trong chu kỳ tạm dừng của Fed sau khi tăng lãi suất. Như đã trình bày ở trên, chứng khoán đã tăng giá mạnh trước cuộc khủng hoảng tài chính và đại dịch nhưng lại giảm trước thời kỳ bong bóng dot-com. Lãi suất trái phiếu giảm trong thời gian tạm dừng do các nhà đầu tư dự đoán tốc độ tăng trưởng chậm hơn và lạm phát ít hơn. Trong cả ba giai đoạn trước, sản lượng đều giảm. Hiện tại, lợi suất đã tăng trong thời gian tạm dừng nhưng đang có xu hướng thấp hơn.

Cuối cùng, cổ phiếu có xu hướng hoạt động kém trong thời gian cắt giảm lãi suất và lợi suất trái phiếu tiếp tục giảm. Điều này không có gì đáng ngạc nhiên vì Fed thường tăng lãi suất quá nhiều và việc hạ cánh mềm trở thành hạ cánh cứng.

Tóm tắt

Nếu lịch sử chứng minh rằng Fed thực sự đang nghỉ chân để chuẩn bị cho một loạt đợt cắt giảm lãi suất, các nhà đầu tư nên xem xét cách chuyển đổi mức đầu tư giữa cổ phiếu và trái phiếu.

Hệ số Beta (β) trong chứng khoán giảm thể hiện cổ phiếu định hướng giá trị hơn và phân bổ cổ phiếu giảm đã hạn chế tổn thất trong môi trường cắt giảm lãi suất trước đây. Mặt khác, lợi suất trái phiếu có thể đã đạt đỉnh khoảng 5%. Sự sụt giảm lãi suất hiện tại có thể là phần nổi của tảng băng trôi nếu một cuộc suy thoái sắp xảy ra.

Tuy nhiên lịch sử không phải lúc nào cũng lặp lại. Không có gì đảm bảo rằng Fed đã kết thúc chu kỳ tăng lãi suất. Nếu Fed tăng lãi suất một lần nữa, thời tạm dừng sẽ được tính lại từ đầu và cổ phiếu có thể hoạt động tốt hơn trái phiếu.

Cuối cùng, Fed và Chính phủ có thể rơi vào trạng thái hoảng sợ như năm 2020 và thúc đẩy thị trường chứng khoán thông qua nới lỏng định lượng và lãi suất bằng 0. Nếu vậy, sự sụt giảm của cổ phiếu có thể chỉ tồn tại trong thời gian ngắn. Ngược lại, lợi suất trái phiếu dài hạn có thể tăng do các nhà đầu tư hiện đánh giá cao phản ứng tài chính và tiền tệ lớn như vậy trước sự yếu kém có thể tạo ra lạm phát.