MUFG Research: Bóng đen bao trùm lên Nhân Dân Tệ, trong khi đồng tiền các thị trường mới nổi giao dịch khởi sắc

Thành Duy

Junior editor

Nhận định của MUFG Research.

Bóng đen bao trùm lên Nhân Dân Tệ

Thị trường ngoại hối đang trải qua những giờ phút tương đối “êm ả” và dường như các nhà đầu tư đang “nín thở” chờ đợi kết quả của những sự kiện mang tính bước ngoặt trong tuần này. Chỉ số DXY vẫn giao dịch gần mức thấp nhất năm, bám trụ trên ngưỡng 100.00. Trong khi đó, thị trường lãi suất Mỹ vẫn chưa cho thấy dấu hiệu thay đổi đáng kể nào, với phần lớn dự đoán nghiêng về khả năng Fed sẽ cắt giảm lãi suất 50 bps.

Theo quan điểm của chúng tôi, Fed sẽ ưu tiên phương án cắt giảm 50 bps thay vì mạo hiểm gây thất vọng cho thị trường, trừ khi có những thay đổi bất ngờ về kỳ vọng trước thềm cuộc họp FOMC vào ngày mai.

Bước sang tuần giao dịch mới, diễn biến vĩ mô đáng chú ý nhất có lẽ là việc giới chuyên gia đồng loạt hạ dự báo tăng trưởng kinh tế của Trung Quốc. Quyết định này được đưa ra sau khi dữ liệu hoạt động kinh tế tháng 8 gây thất vọng lớn. Cụ thể, doanh số bán lẻ, sản xuất công nghiệp và đầu tư tài sản cố định đều ghi nhận mức tăng yếu hơn so với dự báo. Điều này làm dấy lên làn sóng quan ngại sâu sắc rằng “gã khổng lồ” kinh tế châu Á sẽ gặp nhiều trở ngại trong việc hoàn thành mục tiêu tăng trưởng khoảng 5% vào năm nay. Thậm chí, một số nhà phân tích còn nhận định rằng những bình luận gần đây của Chủ tịch Tập Cận Bình, khi kêu gọi các quan chức nên "nỗ lực để đạt được" mục tiêu, cho thấy chính phủ Trung Quốc đang dần chấp nhận một viễn cảnh với mức tăng trưởng thấp hơn.

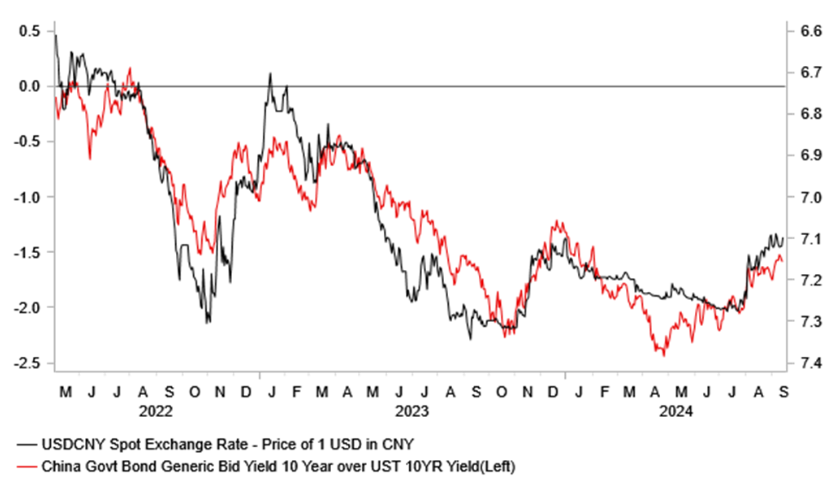

Thị trường chứng khoán Trung Quốc cũng không thể thoát khỏi “vòng xoáy” ảm đạm khi tiếp tục trượt dốc trong suốt mùa hè và hiện đang tiến sát mức thấp nhất kể từ đầu năm đến nay, được thiết lập hồi đầu tháng 2. Tương tự, lợi suất trái phiếu chính phủ Trung Quốc kỳ hạn 10 năm cũng giảm xuống mức thấp nhất trong năm vào hôm nay, hướng đến mốc 2%.

Biến động trên thị trường tài chính đã phản ánh rõ nét triển vọng tăng trưởng ảm đạm của Trung Quốc, cùng với đó là những lo ngại ngày càng lớn về rủi ro giảm phát. Tuy nhiên, tác động tiêu cực lên thị trường ngoại hối nhìn chung vẫn trong tầm kiểm soát. Những ảnh hưởng tiềm tàng đã được bù đắp phần nào bởi kỳ vọng ngày càng tăng của thị trường về việc Fed sẽ sớm nới lỏng chính sách tiền tệ. Kết quả là, USD/CNY đã giảm trở lại mốc 7.1000. Mặt khác, các đồng tiền châu Á lại đang có màn thể hiện ấn tượng trong nhiều tháng qua, dẫn đầu là Ringgit Malaysia và Baht Thái (+8.7% so với USD).

Tuy nhiên, sự giảm tốc của nền kinh tế Trung Quốc khiến giới phân tích thận trọng hơn trong việc dự báo về khả năng duy trì đà tăng của các đồng tiền châu Á. Đây cũng là một lý do khiến chúng tôi chỉ đưa ra dự báo về một đợt giảm nhẹ của đồng USD, mặc dù kỳ vọng Fed sẽ đẩy nhanh tốc độ cắt giảm lãi suất.

Biến động USD/CNY và chênh lệch lợi suất trái phiếu chính phủ kỳ hạn 10 năm Mỹ - Trung Quốc (Nguồn: Bloomberg, Macrobond & MUFG GMR)

Đồng tiền các thị trường mới nổi giao dịch khởi sắc

Đồng tiền các thị trường mới nổi đã có một tuần giao dịch đầy khởi sắc với đà tăng giá mạnh mẽ trước thềm cuộc họp FOMC. Hầu hết các đồng tiền trong nhóm đều được hưởng lợi, ngoại trừ RUB (-0.4%) và ARS (-0.4%) là hai cái tên đi ngược chiều thị trường khi suy yếu so với USD. Những ngôi sao sáng nhất trong nhóm phải kể đến là MXN (+4.6%), CLP (+2.9%), BRL (+2.7%), ZAR (+1.9%) và HUF (+1.7%).

Sự tăng giá này được thúc đẩy bởi kỳ vọng ngày càng lớn của thị trường ngay trước thềm cuộc họp FOMC rằng Fed sẽ đẩy nhanh tốc độ cắt giảm lãi suất. Thị trường lãi suất Mỹ hiện đang nghiêng về khả năng Fed cắt giảm 50 bps, thay vì 25 bps như dự đoán ban đầu. Cụ thể, thị trường hiện đang phản ánh kỳ vọng cắt giảm khoảng 42 bps tại cuộc họp FOMC sắp tới.

Sự thay đổi kỳ vọng theo chiều hướng ôn hòa này càng được củng cố bởi các báo cáo gần đây từ những cây bút kỳ cựu theo dõi sát sao hoạt động của Fed như Jon Hilsenrath của tờ Wall Street Journal và Nhà bình luận kinh tế trưởng Greg Ip, trong đó đề cập đến khả năng ngân hàng trung ương này sẽ thực hiện cắt giảm 50 bps. Cho đến nay, Fed vẫn chưa có động thái phản bác nào và với thói quen “chiều lòng” thị trường, khả năng cao là họ sẽ không mang đến nỗi thất vọng.

Diễn biến trên thị trường hoàn toàn phù hợp với nhận định trước đó của chúng tôi về việc Fed nên cắt giảm 50 bps để hạn chế rủi ro “hạ nhiệt” hơn nữa trong thị trường lao động, vốn đang phải chịu áp lực từ chính sách lãi suất cao kéo dài. Ngược lại, kịch bản tồi tệ nhất đối với đồng tiền các thị trường mới nổi sẽ là Fed thông qua mức 25 bps và bác bỏ khả năng cắt giảm 50 bps trong tương lai gần. Mặc dù vậy, chúng tôi cho rằng Fed khó có thể đưa ra một tuyên bố cứng rắn đến vậy.

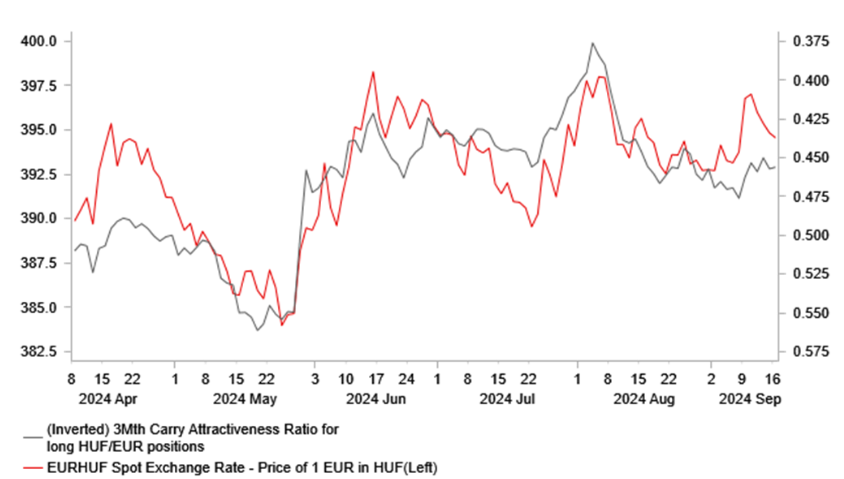

Forint Hungary (HUF) và Rand Nam Phi (ZAR) là hai “ngôi sao sáng” trong số các đồng tiền thị trường mới nổi của khu vực EMEA (viết tắt của Europe - Middle East - Africa, có nghĩa là Châu Âu - Trung Đông - Châu Phi), cho thấy chiến lược carry trade ở nhóm này đang hoạt động sôi nổi hơn trước thềm cuộc họp FOMC. Mặc dù biến động của thị trường tài chính đã dịu bớt kể từ “cơn địa chấn” hồi đầu tháng 8, nhưng vẫn ở mức cao hơn so với giai đoạn nửa đầu năm nay.

Sức hấp dẫn của HUF đối với các “thợ săn” carry trade cũng được hỗ trợ bởi quyết định tạm dừng chu kỳ nới lỏng chính sách của Ngân hàng Quốc gia Hungary (NBH) vào tháng 8, sau 10 đợt cắt giảm liên tiếp. Dù vậy, điều này đã vấp phải sự chỉ trích từ phía chính phủ. Bộ trưởng Kinh tế Hungary - Mihaly Varga, cho rằng những lo ngại về lạm phát là quá mức sau khi CPI toàn phần giảm mạnh hơn dự kiến và trước đó xuống 3.4% trong tháng 8. Gần đây, HUF đã bị kìm hãm bởi những bất ổn trong nước khi giới đầu tư gia tăng đồn đoán về việc ai sẽ là Thống đốc NBH tiếp theo khi nhiệm kỳ của ông Gyorgy Matolcsy kết thúc vào ngày 01/03 năm sau. Giới đầu tư lo ngại rằng Thủ tướng Viktor Orban sẽ ủng hộ chính sách tiền tệ và tài khóa nới lỏng hơn trong thời gian diễn ra cuộc bầu cử vào năm 2026. Những diễn biến đó sẽ làm tăng khả năng EUR/HUF vượt mốc 400.00 trong năm tới, phù hợp với dự báo của chúng tôi.

Mức độ hấp dẫn (đảo ngược) của carry trade bằng EUR và biến động EUR/HUF (Nguồn: Bloomberg, Macrobond & MUFG GMR)

MUFG Research