MUFG Research: Kỳ vọng về quyết định lãi suất của FOMC “biến ảo khôn lường”; lạm phát không phải là lý do để BoE thực hiện một cú "quay xe" bất ngờ

Thành Duy

Junior editor

Nhận định của MUFG Research.

USD: Quyết định lãi suất của FOMC vẫn là một ẩn số khó lòng đoán định

Quyết định chính sách tiền tệ của Ủy ban Thị trường Mở Liên bang (FOMC) đêm nay vẫn là một ẩn số, khi thị trường lãi suất đang định giá mức 40 bps, ngụ ý xác suất chia đều cho cả hai kịch bản cắt giảm 25 bps và 50 bps.

Sau dữ liệu doanh số bán lẻ khả quan được công bố ngày hôm qua, USD/JPY đã tăng 0.6%, trong khi lợi suất trái phiếu chính phủ Mỹ kỳ hạn 2 năm nhích nhẹ 5 bps. Điều này chứng tỏ kỳ vọng về việc cắt giảm 50 bps đã giảm bớt do chi tiêu của người tiêu dùng Mỹ vẫn cho thấy sức chống chịu tốt. Cụ thể, tỷ lệ tăng trưởng trung bình hàng năm trong 3 tháng của doanh số bán lẻ lõi đã tăng từ mức 4.9% của tháng 7 lên 5.7% vào tháng 8. Trong năm tháng vừa qua, chỉ số này đã tăng trưởng đáng kể từ mức thấp 1.3%, cho thấy sức hồi phục bền bỉ trong chi tiêu của người tiêu dùng Mỹ.

Tuy nhiên, quyết định cắt giảm lãi suất 25 hay 50 bps đòi hỏi FOMC phải có đánh giá toàn diện và dài hạn hơn về nền kinh tế cũng như những rủi ro đối với mục tiêu kép (kiểm soát lạm phát và tối đa hóa việc làm). Thu nhập khả dụng thực tế hiện chỉ tăng 1.1% trong tháng 7 và đạt mức trung bình 1.2% kể từ tháng 2. Điều này là chưa tương xứng với tốc độ tăng chi tiêu tiêu dùng thực tế, vốn đang ở mức trung bình 2.5% trong cùng kỳ. Ngoài ra, đà tăng là không bền vững vì cho thấy người tiêu dùng đang phải sử dụng đến tiền tiết kiệm và sẽ cần phải bù đắp lại trong tương lai. Do đó, khả năng cao là chi tiêu tiêu dùng thực tế sẽ sớm giảm tốc.

Bản Tóm tắt Dự báo Kinh tế (SEP) được công bố cùng với quyết định lãi suất của FOMC tối nay có thể sẽ cho thấy bức tranh kém lạc quan hơn so với hồi tháng 6. Khi đó, FOMC dự báo tăng trưởng GDP sẽ giảm từ mức 2.1% trong năm nay xuống 2.0% vào năm tới. Dự báo này khó có thể thành hiện thực trong bối cảnh chi tiêu tiêu dùng thực tế có khả năng giảm tốc. Chúng tôi cũng kỳ vọng FOMC sẽ hạ dự báo lạm phát tính theo chỉ số PCE từ mức 2.6% và 2.8% (tương ứng với ước tính toàn phần và lõi). Dự báo tỷ lệ thất nghiệp cho Q4 cũng có thể được điều chỉnh tăng từ mức 4.0% hiện tại.

Ngoài ra, chúng tôi giữ nguyên quan điểm rằng FOMC sẽ cắt giảm 50 bps vào đêm nay, kèm theo đó là thông điệp cho thấy Fed đang chủ động để đưa lãi suất trở lại mức trung lập một cách kịp thời, khi trọng tâm của họ hiện đã chuyển từ kiểm soát lạm phát sang hỗ trợ tăng trưởng và việc làm.

Việc cắt giảm 50 bps ngay lúc này là hợp lý vì FOMC có thể sử dụng SEP để truyền tải thông điệp rõ ràng hơn đến thị trường rằng Fed đang chủ động điều chỉnh chính sách chứ không phải đợi “mất bò mới lo làm chuồng”. Điều này có thể được truyền tải thông qua Dot Plot, dự kiến cho thấy lãi suất quỹ liên bang năm 2024 sẽ giảm tổng cộng 100 bps, ngụ ý thêm hai lần hạ 25 bps vào tháng 11 và tháng 12.

Nhìn lại năm 2022, Fed rõ ràng đã “chậm chân” trong việc bắt đầu chu kỳ thắt chặt chính sách và nguy cơ của việc chỉ cắt giảm 25 bps là làm dấy lên lo ngại rằng ngân hàng trung ương này sẽ tiếp tục đi vào “vết xe đổ” trong công cuộc hỗ trợ nền kinh tế, dẫn đến những phản ứng tiêu cực trên thị trường tài chính.

Nếu dự báo của chúng tôi chính xác, khả năng đường cong lợi suất 10Y-2Y sẽ dốc lên mức cao nhất trong chu kỳ thắt chặt chính sách kể từ tháng 03/2022, trong khi USD/JPY có thể giảm xuống dưới mốc 140.00 và thiết lập đáy mới. Việc cắt giảm 25 bps có thể khiến USD/JPY phục hồi trong ngắn hạn, nhưng tâm lý e ngại rủi ro gia tăng và biến động thị trường tài chính leo thang sau đó có thể sẽ khiến cặp tiền này nhanh chóng đảo chiều.

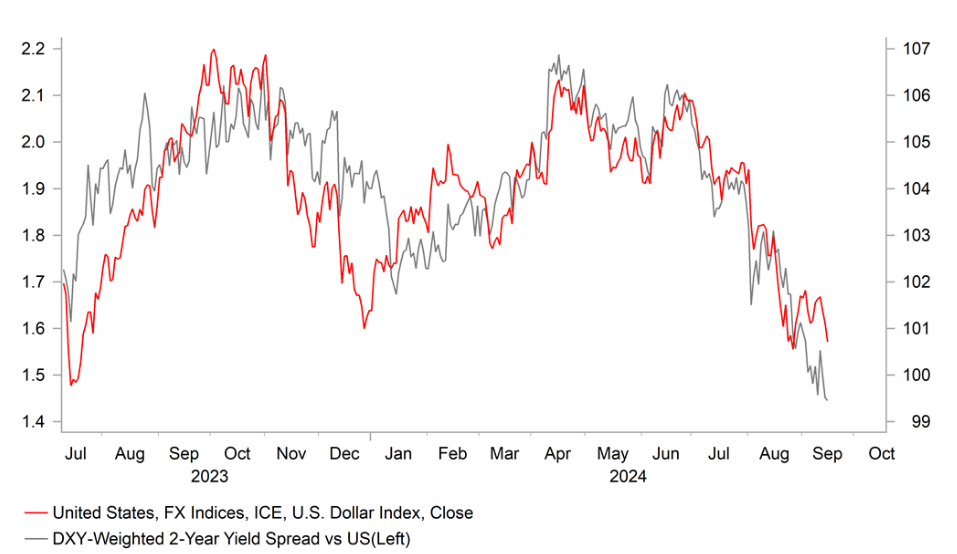

Chỉ số DXY và chênh lệch lợi suất trái phiếu chính phủ Mỹ kỳ hạn 2 năm so với các quốc gia khác trong rổ (Nguồn: Bloomberg, Macrobond & MUFG GMR)

GBP: Lạm phát không phải là lý do để BoE thực hiện một cú "quay xe" bất ngờ

Việc FOMC thông qua mức 50 bps đêm nay có thể sẽ làm gia tăng đồn đoán về việc Ngân hàng Trung ương Anh (BoE) cắt giảm lãi suất vào ngày mai, khi thị trường lãi suất hiện đang phản ánh xác suất 25% với 25 bps.

Dữ liệu lạm phát của Anh cho tháng 8 vừa được công bố không cho thấy khả năng BoE sẽ thay đổi lập trường chính sách một cách đột ngột, do mức tăng 0.3% so với tháng trước và 2.2% so với cùng kỳ năm ngoái hoàn toàn phù hợp với kỳ vọng. Cụ thể, chỉ số CPI toàn phần và lõi đã tăng lần lượt 2.2% và 3.6% so với cùng kỳ năm ngoái, đều đúng như dự báo.

Mặc dù dữ liệu lạm phát nhìn chung phù hợp với dự kiến, một số chi tiết trong báo cáo có thể củng cố thêm kỳ vọng về việc BoE cắt giảm lãi suất vào tháng 11. Điểm đáng chú ý là lạm phát dịch vụ đã tăng từ 5.2% lên 5.6% so với cùng kỳ năm ngoái. Đóng góp lớn nhất đến từ giá vé máy bay và giao thông vận tải khi tăng 1.2% so với cùng kỳ năm ngoái, vượt xa mức 0.1% trong tháng 7. Đặc biệt, giá vé máy bay đã tăng tới 22.2% so với tháng trước - mức tăng mạnh thứ hai kể từ khi dữ liệu được thu thập vào năm 2001, đồng thời là nguyên nhân chính đẩy lạm phát dịch vụ tăng tốc.

Mặt khác, lạm phát trong ngành nhà hàng và khách sạn - một thước đo quan trọng của lạm phát dịch vụ - lại cho thấy tín hiệu hạ nhiệt. Cụ thể, lạm phát trong ngành này đã giảm từ 4.9% xuống 4.4% so với cùng kỳ năm ngoái, mức thấp nhất kể từ tháng 7 năm 2021. So với tháng trước, giá dịch vụ nhà hàng và khách sạn giảm 0.7%. Xét về mức độ đóng góp vào lạm phát chung, ngành nhà hàng và khách sạn đang là lực cản lớn nhất. Báo cáo CPI tháng 8 đã phần nào củng cố thêm niềm tin vào nhận định của Thống đốc BoE Andrew Bailey rằng lạm phát “dai dẳng” sẽ sớm hạ nhiệt, khuyến khích BoE cắt giảm lãi suất như dự kiến.

Biến động ngầm định đêm qua của GBP đã tăng lên mức cao nhất kể từ ngày 02/08/2023. Điều này diễn ra ngay trước thềm cuộc họp chính sách tiền tệ tháng 9 của BoE, cho thấy thị trường đang gia tăng dự đoán rằng GBP sẽ biến động mạnh. Tuy nhiên, chúng tôi cho rằng USD sẽ là động lực chính chi phối biến động của thị trường sau quyết định lãi suất của Fed tối nay. Trong khi đó, GBP nhiều khả năng sẽ giao dịch trầm lắng hơn sau khi BoE công bố quyết định vào ngày mai. Do đó, dữ liệu lạm phát hôm nay không phải là lý do chính đáng để BoE thực hiện một cú "quay xe" bất ngờ.

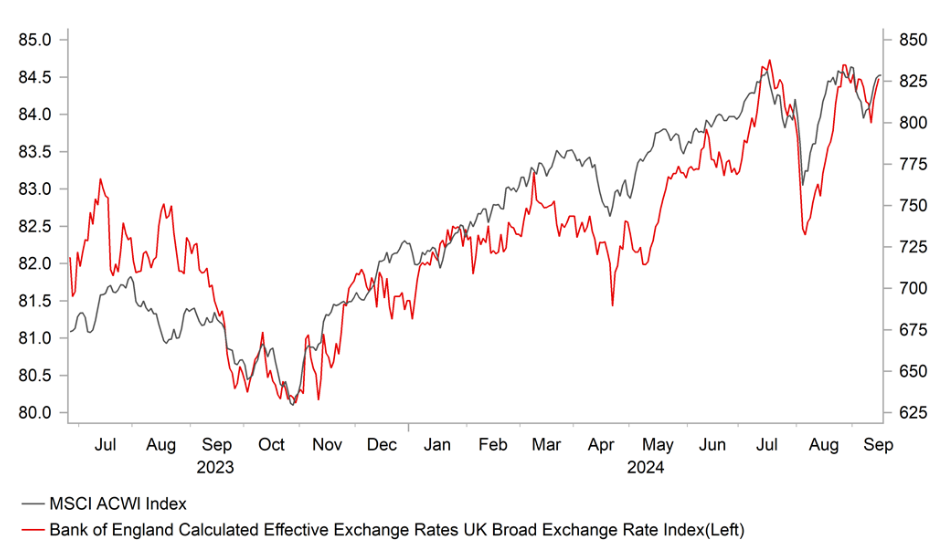

GBP có thể sẽ tăng giá hơn nữa nếu thị trường phản ứng tích cực với quyết định lãi suất của FOMC đêm nay (Nguồn: Bloomberg, Macrobond & MUFG GMR)

MUFG Research