Danske Bank Research: Fed có lẽ đã thành công khi cắt giảm 50 bps mà không gây ra sự hoảng loạn trên thị trường

Thành Duy

Junior editor

Danske Bank Research.

Điểm nhấn hôm nay

Hôm nay, chúng ta sẽ tiếp tục dõi theo các quyết định chính sách tiền tệ từ nhiều ngân hàng trung ương lớn.

Ngân hàng Trung ương Na Uy (Norges Bank): Dự kiến vào lúc 15:00, Norges Bank sẽ công bố quyết định lãi suất, sau đó là cuộc họp báo bắt đầu từ 15:30 theo giờ Việt nam. Chúng tôi tin rằng Norges Bank sẽ giữ nguyên lãi suất chính sách và phát đi tín hiệu về việc duy trì mức hiện tại trong một thời gian. Dự kiến lộ trình lãi suất trong báo cáo chính sách tiền tệ sẽ được điều chỉnh theo hướng cắt giảm khoảng mỗi quý một lần vào năm sau, chậm hơn đáng kể so với dự đoán của thị trường, cho thấy sự kỳ vọng về một thông điệp cứng rắn hơn từ phía Norges Bank.

Ngân hàng Trung ương Anh (BoE): Vào lúc 18:00 theo giờ Việt Nam, BoE sẽ công bố quyết định lãi suất sau cuộc họp chính sách tiền tệ. Dự kiến, BoE sẽ giữ nguyên lãi suất chính sách ở mức 5.00%, phù hợp với dự báo chung và kỳ vọng của thị trường. Về mặt truyền thông, chúng tôi cho rằng BoE sẽ duy trì lập trường trọng, trong khi truyền tải thông điệp ôn hòa. EUR/GBP theo đó có thể sẽ không mấy biến động nếu kịch bản này xảy ra.

Ngân hàng Trung ương Thổ Nhĩ Kỳ (CBRT): Dự kiến CBRT sẽ giữ nguyên lãi suất chính sách trong ngày hôm nay, phù hợp với kỳ vọng chung của thị trường, do lạm phát lõi tiếp tục tăng tốc trong tháng 8. Tuy nhiên, theo quan điểm của chúng tôi, mức độ này vẫn chưa đủ để kết luận rằng tình hình lạm phát vẫn dai dẳng và đang xấu đi đáng kể, điều kiện tiên quyết để CBRT tiếp tục thắt chặt chính sách.

Ngân hàng Trung ương Nhật Bản (BoJ): Sáng thứ Sáu, chúng ta sẽ cùng chờ đón quyết định lãi suất và dữ liệu lạm phát tháng 8 của Nhật Bản. Khả năng cao là sẽ không có thay đổi nào từ BoJ sau bước ngoặt diều hâu tại cuộc họp cuối tháng 7. Kể từ thời điểm đó, thị trường trái phiếu đã tăng liên tục, cộng thêm giá dầu rẻ hơn đã hỗ trợ cho đồng Yên Nhật (JPY), khiến động lực ban đầu để tăng lãi suất trở nên yếu đi. Do đó, dự kiến BoJ sẽ tăng lãi suất vào cuộc họp tháng 12. Về lạm phát, dữ liệu CPI Tokyo công bố trước đó đã cho thấy sự nóng lên trong tháng 8. Tuy nhiên, lạm phát lõi vẫn ở mức dưới 2%. Câu hỏi lớn đặt ra là liệu sự phục hồi sức mua gần đây có kích thích chi tiêu và trở thành cú hích đẩy lạm phát lõi vượt 2% hay không.

Nhìn lại phiên giao dịch hôm qua

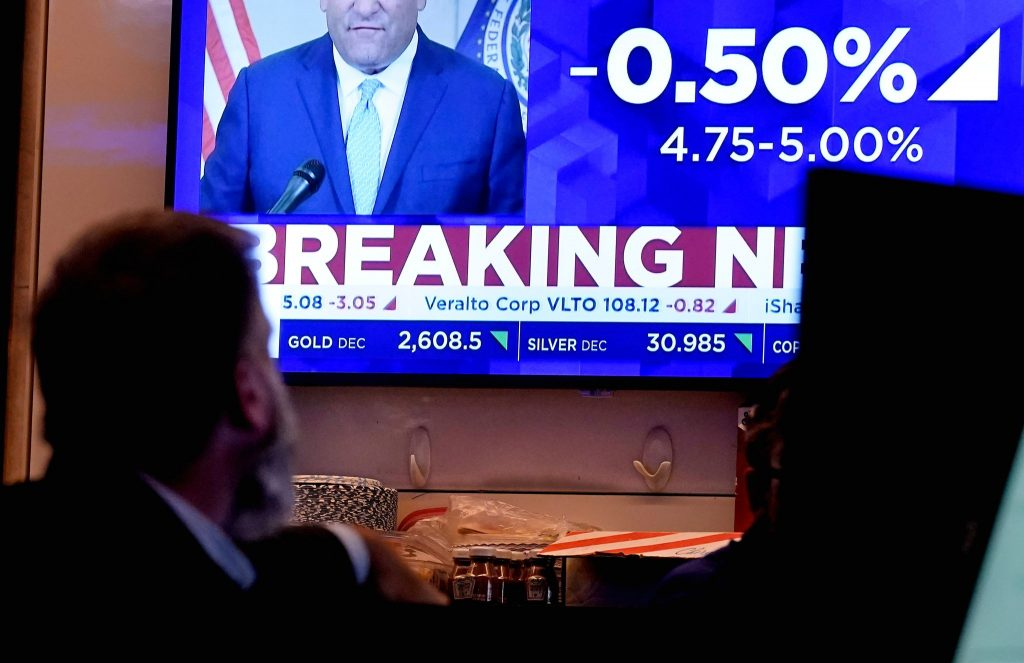

Mỹ: Cục Dự trữ Liên bang (Fed) đã quyết định cắt giảm phạm vi lãi suất mục tiêu 50 bps, xuống còn 4.75-5.00%. Mức giảm này lớn hơn so với dự báo của chúng tôi. Trong suốt tuần qua, thị trường đã dần dần định giá với xác suất cao hơn cho việc cắt giảm 50 bps thay vì 25 bps như dự đoán ban đầu. Bên cạnh đó, Dot Plot cũng báo hiệu tổng cộng 50 bps cắt giảm bổ sung cho phần còn lại của năm 2024 (tương đương 25 bps cho mỗi cuộc họp còn lại). Ngoài ra, Fed dự kiến sẽ có tổng cộng 6 đợt cắt giảm 25 bps trong hai năm tới (4 đợt trong năm 2025). Dù vậy, chúng tôi kỳ vọng rằng, Fed sau cùng vẫn phải đẩy nhanh tốc độ cắt giảm so với dự báo của "Dot Plot".

Phản ứng ban đầu của thị trường là lợi suất trái phiếu chính phủ (TPCP) giảm và USD yếu đi. Tuy nhiên, thị trường đã nhanh chóng đảo chiều, lợi suất TPCP Mỹ kỳ hạn 10 năm kết thúc phiên tăng 6 bps, trong khi kỳ hạn 2 năm gần như không đổi. EUR/USD ban đầu tăng lên 1.1190 sau khi Fed công bố cắt giảm lãi suất 50 bps nhưng sau đó đã nhanh chóng thoái lui trở lại mốc 1.1120 hậu họp báo. Không dừng lại ở đó, USD đã bật tăng mạnh mẽ hơn vào sáng nay và từng có thời điểm EUR/USD nhúng xuống mốc 1.0700, nhưng hiện đã trở lại giao dịch quanh 1.1150, gần với mức trước thềm công bố quyết định lãi suất.

Châu Âu: Ước tính cuối cùng cho dữ liệu HICP đã xác nhận mức tăng 2.2% và lạm phát lõi là 2.8% so với cùng kỳ năm ngoái. Lạm phát nội địa ở khu vực, đo lường bằng chỉ số “LIMI” của ECB đã giảm nhẹ từ 4.26% trong tháng 7 xuống 4.22% so với cùng kỳ năm ngoái vào tháng 8. Dữ liệu tháng 8 cho thấy, lạm phát nội địa vẫn “dai dẳng” với động lực mạnh mẽ.

Anh: Dữ liệu CPI tháng 8 của Anh nhìn chung đúng như dự kiến, với toàn phần, lõi và dịch vụ lần lượt ở mức 2.2%, 3.6% và 5.6% (trước đó lần lượt là 2.2%, 3.3% và 5.2%). Xét theo tháng, số liệu tháng này cao hơn một chút trong thước đo lõi và dịch vụ với đóng góp chính từ ngành giao thông vận tải (cụ thể là giá vé máy bay), cùng với giải trí và văn hóa, lý giải cho việc EUR/GBP giảm nhẹ hậu công bố. Dữ liệu này không thay đổi quan điểm của chúng tôi về việc BoE sẽ giữ nguyên lãi suất trong ngày hôm nay.

Diễn biến thị trường chứng khoán

Chứng khoán toàn cầu giảm điểm trong phiên hôm qua, nhưng biến động là không đáng kể so với những gì đã diễn ra vào thời khắc “trọng đại” của Fed. Đáng chú ý, phản ứng ban đầu của thị trường chứng khoán đối với tuyên bố chính sách là khá tích cực. Chỉ đến sau cuộc họp báo của ông Powell, làn sóng “chốt lời” mới dâng cao.

Nhìn chung, Fed đã xoay sở để thực hiện điều mà trước đây chúng tôi gọi là cắt giảm 50 bps “bán diều hâu”, trong khi không quá nhấn mạnh vào điểm yếu của thị trường lao động. Mặc dù có một số khác biệt giữa các nhóm ngành, nhưng nhìn chung vẫn không đáng kể và điểm sáng nhất có lẽ là cổ phiếu penny. Kết phiên hôm qua, Dow Jones, S&P 500 và Nasdaq giảm đều 0.3%, trong khi Russell 2000 nhích nhẹ 0.04%. Hiện tại, chứng khoán Châu Á vẫn duy trì đà giao dịch khởi sắc từ đầu ngày, dẫn đầu là Nhật Bản, cùng với hợp đồng tương lai ở cả Châu Âu và Mỹ đều tăng điểm.

Diễn biến thị trường trái phiếu, "theo dấu" kỳ vọng lãi suất

Quyết định cắt giảm lãi suất 50 bps có phần “bất ngờ” của Fed hôm qua đã không gây ra biến động đáng kể cho thị trường trái phiếu, do ngân hàng trung ương này vẫn giữ nguyên định hướng bình thường hóa chính sách một cách thận trọng. Phản ứng ban đầu của thị trường là lợi suất TPCP Mỹ kỳ hạn 2 năm đã vượt lên trên kỳ hạn 10 năm (hay còn gọi là đường cong lợi suất đảo ngược), nhưng diễn biến này đã dần phai nhạt trong suốt cuộc họp báo khi Chủ tịch Fed Jerome Powell có lập trường tương đối lạc quan về triển vọng kinh tế. Lợi suất TPCP Mỹ kỳ hạn 10 năm kết phiên tăng 6 bps, trong khi kỳ hạn 2 năm gần như không đổi. Thị trường TPCP Châu Âu (EGB) cũng tăng điểm, bám đuổi lợi suất TPCP Mỹ trong suốt phiên giao dịch.

Như đã đề cập, Dot Plot cũng báo hiệu tổng cộng 50 bps cắt giảm bổ sung cho phần còn lại của năm 2024 (tương đương 25 bps cho mỗi cuộc họp còn lại). Ngoài ra, Fed dự kiến sẽ có tổng cộng 6 đợt cắt giảm 25 bps trong hai năm tới (4 đợt trong năm 2025). So với dự báo của chúng tôi và kỳ vọng thị trường, tốc độ này là tương đối chậm nếu xét đến mục tiêu đưa lãi suất về mức trung tính. Mặc dù chúng tôi duy trì dự báo cắt giảm 25 bps cho các cuộc họp tiếp theo, nhưng xác suất cho một đợt 50 bps khác vào tháng 11 hiện đã thấp hơn đáng kể so với trước đây.

Hôm qua, Cục Quản lý Nợ công của Đức đã công bố kế hoạch tài trợ cho Q4 và không có bất ngờ lớn nào xuất hiện. Theo đó, họ đã hủy bỏ phiên đấu giá trái phiếu xanh vào tháng 11 nhưng vẫn giữ nguyên mục tiêu phát hành. Bên cạnh đó, mục tiêu phát hành trái phiếu gộp được giữ nguyên ở mức 49.5 tỷ Euro. Dự kiến sẽ có 38.0 tỷ Euro trái phiếu đáo hạn, nhưng khoảng 30-35% trong số này do Ngân hàng Trung ương Châu Âu (ECB) nắm giữ, vì vậy lượng phát hành ròng sẽ vào khoảng hơn 10.5 tỷ Euro.

Nguồn cung EGB hôm nay chủ yếu đến từ Pháp (TPCP kỳ hạn từ 3 đến 7 năm; TPCP chống lạm phát) và Tây Ban Nha (TPCP với ba kỳ hạn 4, 7 và 20 năm). Ngoài ra, Mỹ cũng sẽ phát hành 10 tỷ USD TPCP chống lạm phát kỳ hạn 10 năm (TIPS).

Nhận định thị trường ngoại hối

Việc Fed cắt giảm 50 bps ban đầu khiến USD suy yếu trên diện rộng, nhưng hầu hết các phản ứng đã đảo chiều trong cuộc họp báo của ông Powell. Bảng Anh (GBP), Krone Na Uy (NOK) và Franc Thụy Sĩ (CHF) tăng giá mạnh nhất so với USD trong nhóm G10, trong khi Euro (EUR) gần như không đổi, chỉ nhỉnh hơn mốc 1.1100 một chút. Về các đồng tiền Bắc Âu, sự kiện đáng chú ý nhất hôm nay là cuộc họp của Norges Bank.

Các cặp tiền chính: Sau cùng, có lẽ Fed đã thành công khi cắt giảm 50 bps mà không gây ra sự hoảng loạn trên thị trường. Triển vọng của EUR/USD sắp tới sẽ phụ thuộc một phần vào tăng trưởng kinh tế Mỹ, cùng với tốc độ cắt giảm lãi suất của Fed. Nếu dự báo của chúng tôi là chính xác, rằng Fed sẽ cắt giảm thêm 50 bps trong hai cuộc họp còn lại, điều này sẽ hạn chế bất kỳ đợt bán tháo mạnh nào với USD, do thị trường hiện đang định giá cao hơn ở mức 70 bps. Ngược lại, chúng tôi cũng không kỳ vọng USD sẽ tăng giá mạnh trong phần còn lại của năm. Với việc đà tăng trưởng ở phần còn lại của thế giới còn tương đối yếu, đặc biệt là Trung Quốc, trong khi Châu Âu cũng chỉ “khá khẩm” hơn đôi chút - chúng tôi vẫn nghiêng về kịch bản USD mạnh lên vào cuối năm, với mục tiêu cho EUR/USD là 1.0900.

Các đồng tiền Bắc Âu: Sự kiện đáng chú ý nhất hôm nay có lẽ là cuộc họp của Norges Bank. Mặc dù thị trường cho rằng Norges Bank sẽ giữ nguyên lãi suất, nhưng vẫn còn nhiều bất ổn liên quan đến định hướng chính sách trong tương lai. Với kịch bản cơ bản, chúng tôi kỳ vọng NOK sẽ được hỗ trợ khi Norges Bank bác bỏ kỳ vọng cắt giảm lãi suất trong năm nay. Hiện tại, thị trường đang định giá mức cắt giảm lũy kế hơn 100 bps cho năm 2024 và điều này sẽ hỗ trợ NOK thông qua sự chênh lệch lãi suất. Tuy nhiên, diễn biến tâm lý chung sau quyết định của Fed tiếp tục là yếu tố then chốt định hình diễn biến của nhóm tiền tệ này trong phiên giao dịch hôm nay và chúng tôi vẫn sẽ ưu tiên chiều mua NOK/SEK trong ngắn hạn.

Lịch kinh tế đáng chú ý

Hôm nay sẽ là một ngày sôi động tiếp theo với các quyết định chính sách từ BoE và Norges Bank. Dự kiến, cả hai ngân hàng trung ương này sẽ giữ nguyên lãi suất. Do đó, trọng tâm sẽ chuyển sang định hướng chính sách trong tương lai. Norges Bank đặc biệt thu hút sự chú ý do tuyên bố diều hâu trước đó về việc không cắt giảm lãi suất vào năm 2024, trái ngược với định giá hiện tại của thị trường. Đối với BoE, chúng tôi kỳ vọng ngân hàng trung ương này sẽ duy trì lập trường thận trọng và truyền tải thông điệp ôn hòa. Vào thứ Sáu, dự kiến BoJ sẽ giữ nguyên lãi suất chính sách ở mức 0.25% và sẽ tiếp tục động thái thắt chặt vào tháng 12.

Mặt khác, lịch kinh tế hôm nay lại khá thưa thớt với điểm nhấn là khảo sát sản xuất Fed Philadelphia tháng 9 và số đơn xin trợ cấp thất nghiệp lần đầu hàng tuần của Mỹ.

Danske Bank Research