MUFG Research: Quyết định vào tuần tới của Fed đang trở nên "khó đoán" hơn!

Thành Duy

Junior editor

Nhận định của MUFG Research.

Câu chuyện của Fed và USD

ECB đã cắt giảm lãi suất chính sách 25 bps như dự kiến và thị trường không mấy bất ngờ trước thông điệp của Chủ tịch ECB Christine Lagarde. Bà lặp lại luận điệu rằng các quyết định về lãi suất trong tương lai sẽ được đưa ra "theo tình hình tại từng cuộc họp", lập trường chính sách sẽ duy trì sự thận trọng "chừng nào còn cần thiết" và cuộc chiến chống lạm phát vẫn chưa đến hồi kết thúc. Đặc biệt là khi lạm phát dịch vụ vẫn dai dẳng. Như đã phân tích trước đó, chúng tôi cho rằng ECB sẽ bỏ qua cuộc họp tháng 10 và sau đó là một đợt cắt giảm khác vào tháng 12.

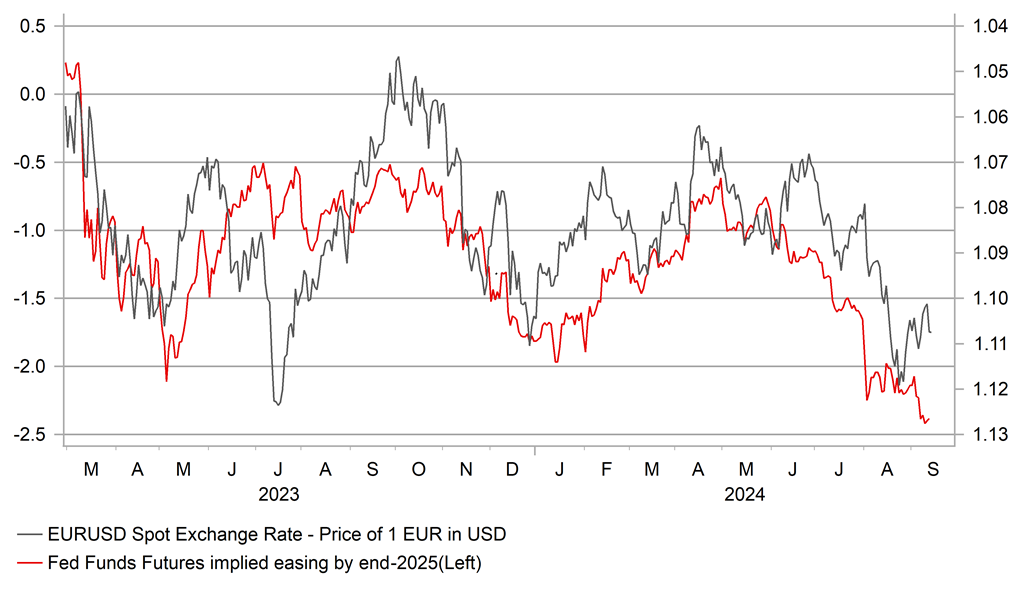

Phản ứng với diễn biến trên, EUR đã tăng giá so với USD dựa trên thực tế là không có dấu hiệu nào cho thấy ECB sẽ đẩy nhanh tốc độ và cũng không có tín hiệu rõ ràng cho việc cắt giảm vào tháng 10. Bên cạnh đó, EUR/USD đã được hỗ trợ thêm bởi những đồn đoán ngày càng tăng rằng FOMC thực sự có thể cắt giảm lãi suất 50 bps vào tuần tới.

Quan điểm từ nhóm phân tích lãi suất Mỹ của chúng tôi vẫn thiên về mức cắt giảm 50 bps. Chúng tôi cho rằng, ngay cả sau mức tăng bất ngờ 0.3% của chỉ số CPI lõi, vẫn có lý do chính đáng để Fed cắt giảm 50 bps, vì hai động lực chính là chỉ số giá thuê nhà và vé máy bay không mang tính phổ quát. Nếu Fed thực sự muốn hướng tới tương lai và đã chỉ ra sự thay đổi trọng tâm từ rủi ro lạm phát tăng lên rủi ro suy thoái kinh tế, thì có mọi lý do để Fed mạnh tay cắt giảm 50 bps. Như đã đề cập trong tuần này, việc Fed đã có 4 lần tăng lãi suất 75 bps và 2 lần 50 bps trong giai đoạn thắt chặt chính sách 2022-2023 chắc chắn là tiền lệ gần nhất cho thấy họ có thể hành động với quy mô lớn hơn.

Những đồn đoán mới về việc cắt giảm mạnh mẽ hơn đã được kích hoạt bởi một bài báo trên Wall Street Journal của Nick Timiraos với tựa “Bài toán cắt giảm lãi suất của Fed: Bắt đầu lớn hay nhỏ?”. Bài báo được thị trường giải thích là một động thái được dàn dựng bởi Fed vì nhà báo Timiraos được biết là có mối quan hệ với ngân hàng trung ương này. Bài báo cũng trích dẫn lời Jon Faust, cựu cố vấn cấp cao cho Chủ tịch Fed Jerome Powell, nhận định rằng quyết định lựa chọn giữa mức cắt giảm 25 hay 50 bps vào tuần tới là “một quyết định khó khăn”.

Hôm nay, trên Financial Times cũng đăng tải một bài báo về cùng chủ đề Fed có thể cắt giảm bao nhiêu vào tuần tới. Xác suất cắt giảm 50 bps đã rớt xuống dưới 10% sau khi số liệu CPI lõi được công bố cao hơn dự kiến nhưng hiện đã tăng vọt lên hơn 30%. Do đó, việc Fed cắt giảm 50 bps vào tuần tới có thể sẽ là một bất ngờ đối với thị trường, nhưng không phải là một cú sốc lớn.

Chúng tôi không biết liệu bài báo của WSJ có được dàn dựng hay không nhưng động thái này khiến quyết định vào tuần tới của Fed trở nên khó đoán hơn. Chúng tôi đã khuyến nghị bán khống USD/JPY trong báo cáo tuần vào thứ Sáu trước, một phần dựa trên quan điểm rằng Fed sẽ gây bất ngờ và cắt giảm 50 bps trong tuần tới. Ngoài ra, chúng tôi cũng đã nâng dự báo EUR/USD cuối Q3 từ 1.0900 lên 1.1200, một phần dựa trên cơ sở Fed sẽ cắt giảm lãi suất với quy mô lớn hơn vào tháng 9. Thị trường lao động đang suy yếu và lạm phát gần với mục tiêu, vì vậy, không có lý do gì để Fed trì hoãn việc cắt giảm lãi suất.

Mối tương quan giữa EUR/USD và tổng mức cắt giảm lãi suất dự kiến đến cuối năm 2025 (Nguồn: Macrobond & Bloomberg)

Câu chuyện của BoC và CAD

Loonie nhìn chung ổn định trong tuần này bất chấp dữ liệu tuần trước làm gia tăng lo ngại về triển vọng của nền kinh tế Canada. Dữ liệu kinh tế tuần trước khá trái chiều nhưng chắc chắn không thể làm giảm bớt kỳ vọng về việc nền kinh tế Canada sẽ hoạt động kém và tệ hơn so với dự báo của BoC.

Dữ liệu cho thấy, nền kinh tế Canada đã tạo thêm 22,100 việc làm vào tháng 8, tuy nhiên, do nguồn cung lao động dồi dào, tỷ lệ thất nghiệp đã tăng từ 6.4% lên 6.6%. Điều này sẽ giúp kiềm chế tăng trưởng tiền lương và lạm phát, phù hợp với việc chỉ số CPI giảm mạnh hơn dự kiến trong những tháng gần đây. Ngoài ra, chỉ số PMI Ivey tiếp tục làm gia tăng kỳ vọng về một nền kinh tế suy yếu với mức giảm mạnh xuống 48.2, thấp nhất kể từ tháng 12/2020 khi đại dịch Covid-19 hoành hành.

Mặt khác, Loonie cũng ổn định hơn trong tuần này sau bài phát biểu của Thống đốc BoC Tiff Macklem tại London. Ông chia sẻ rằng BoC ngày càng lo ngại về nguy cơ lạm phát do chi phí đẩy vượt dự kiến ban đầu. Ông Macklem cũng đề cập đến dòng người nhập cư “mạnh mẽ” vào Canada và nếu đi kèm với các dấu hiệu sa thải gia tăng, đây “sẽ là một mối lo ngại”. Thực tế là những lao động trẻ tuổi và người mới gia nhập thị trường thường sẽ mất nhiều thời gian hơn để tìm được việc làm ổn định, từ đó làm tăng nguy cơ thị trường lao động suy yếu. Điều này sẽ làm thay đổi cán cân rủi ro lạm phát. Ông còn cho biết thêm rằng, kịch bản trên có thể buộc BoC hạ lãi suất nhanh hơn, ngụ ý khả năng cắt giảm 50 bps.

Giả định của chúng tôi tại thời điểm này là BoC sẽ bám sát mức 25 bps và viễn cảnh cắt giảm 50 bps của Fed sẽ giúp chênh lệch lãi suất thu hẹp phần nào từ mức gần 100 bps hiện tại. Điều đó có thể thúc đẩy các nhà đầu tư tiếp tục đóng vị thế bán khống CAD và mở ra đà tăng giá vừa phải vào cuối năm. Đáng chú ý, tâm lý thị trường đã có sự thay đổi nhất định khi các quỹ đòn bẩy giảm một nửa lượng vị thế bán khống CAD trong ba tuần qua. Diễn biến này một mặt lại đang ngụ ý khả năng nhà đầu tư xây dựng lại các vị thế bán khống CAD mới nếu kỳ vọng về việc BoC cắt giảm 50 bps tăng lên. Hiện tại, khả năng BoC cắt giảm lãi suất 50 bps trong một trong hai cuộc họp còn lại của năm nay là khoảng 50%.

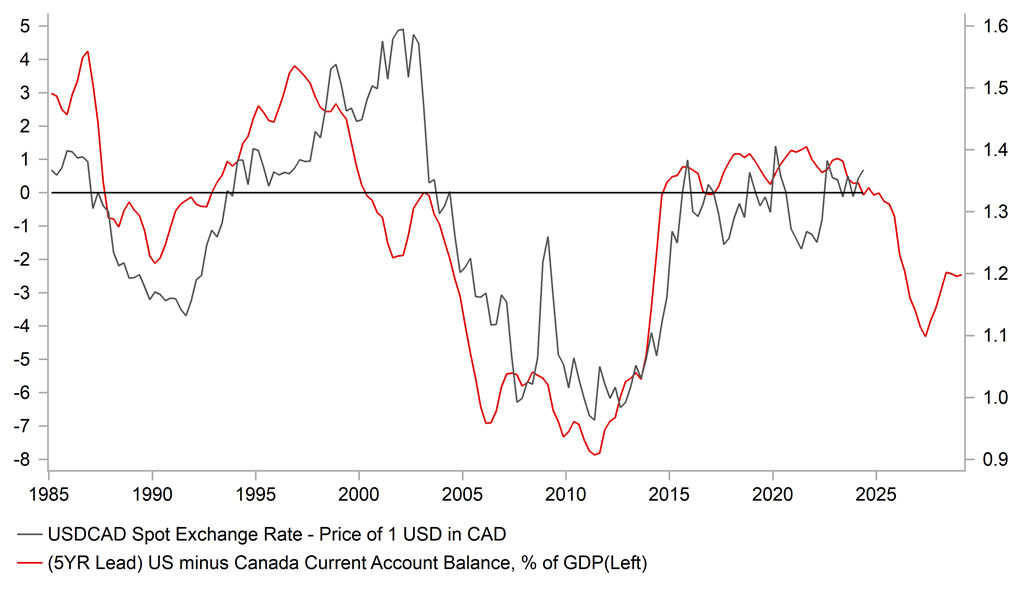

Bên cạnh đó, thị trường dầu thô cũng có thể gây áp lực giảm lên CAD, đặc biệt nếu kỳ vọng về việc BoC hạ lãi suất mạnh tay hơn tăng lên. Dù vậy, mối tương quan giữa giá dầu thô và CAD lại không thực sự chặt chẽ nếu xét về mặt toán học. Theo tính toán của chúng tôi, mối tương quan giữa biến động giá hàng ngày của USD/CAD và dầu thô là khoảng -0.32%. Trong khi đó, tính toán tương tự cho JPY và CHF lại mạnh hơn ở thời điểm hiện tại. Tuy nhiên, nếu giá dầu thô sâu hơn, chúng tôi hy vọng mối tương quan với CAD sẽ mạnh lên. Nếu BoC bất ngờ đẩy nhanh tốc độ nới lỏng chính sách, điều đó có thể sẽ đập tan kịch bản giảm của USD/CAD mà chúng tôi mong đợi và USD/CAD thậm chí có thể tăng từ vùng hiện tại. Lập luận này dựa trên giả định rằng giá dầu thô sẽ không giảm mạnh trong thời gian tới. Mặt khác, nền tảng kinh tế đối ngoại của Canada cũng cung cấp sự hỗ trợ về mặt cơ bản tốt hơn cho CAD.

Mối tương quan của USD/CAD và chênh lệch cán cân vãng lai Mỹ-Canada trong dài hạn (Nguồn: Macrobond & Bloomberg)

MUFG Research