Ngân hàng ngầm: góc khuất tiềm ẩn rủi ro trên thị trường tài chính Mỹ

Tùng Trịnh

CEO

Khi nói về ngân hàng ngầm, chúng ta nghĩ đến Trung Quốc, một trong những quốc gia mắc nợ nhiều nhất thế giới. Theo Moody, khoản cho vay của các công ty không sở hữu giấy phép ngân hàng đã lên tới 50 nghìn tỷ nhân dân tệ (7.3 nghìn tỷ USD). Nhưng điều đó còn chưa đáng sợ bằng nước Mỹ.

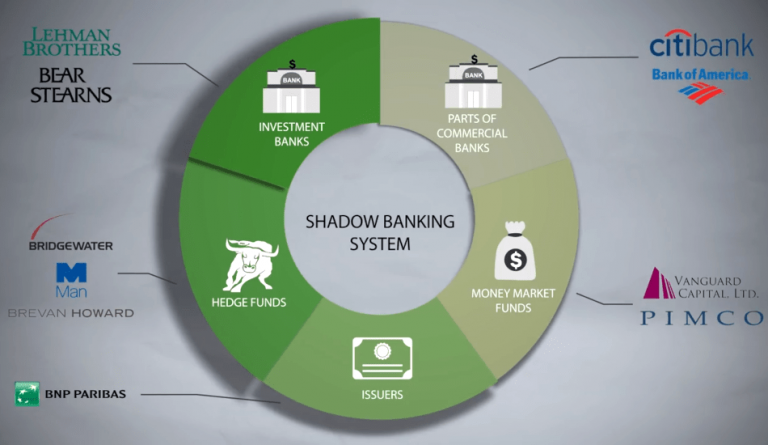

Khi cuộc khủng hoảng ngân hàng gần đây đang buộc các nhà đầu tư phải tìm ra điểm bùng phát tiếp theo có thể nằm ở đâu, họ bắt đầu thấy rằng nước Mỹ cũng đã âm thầm tích lũy một đống nợ khổng lồ. Sau một thập kỷ tăng trưởng của chứng khoán, thị trường tài chính có đòn bẩy của Hoa Kỳ đã đạt mức 3 nghìn tỷ đô la và hầu như được cấp vốn hoàn toàn bởi những ngân hàng ngầm — những tổ chức hoạt động mà không có hoặc có rất ít sự giám sát của cơ quan quản lý . Các nhà quản tài sản đang lo lắng, và ngay cả chính phủ dù phản ứng chậm trễ nhưng cũng báo hiệu mức độ giám sát sẽ chặt chẽ hơn.

Thoạt nhìn, có lẽ là tin tốt khi các ngân hàng ít làm ăn hơn với các công ty Mỹ. Kể từ cuộc khủng hoảng tài chính toàn cầu 2008, hoạt động vay mượn tiền của các doanh nghiệp ngày càng được dịch chuyển từ các bên cho vay truyền thống — vốn bị các quy định rườm rà kiểm soát — sang các tổ chức và cá nhân. Thị phần của các ngân hàng đã giảm từ hơn 50% vào đầu thế kỷ xuống chỉ còn 37% vào năm 2021, theo Moody.

Điều này càng đúng với trường hợp của thị trường cho vay có đòn bẩy trị giá 1.3 nghìn tỷ đô la, phục vụ cho các công ty có rủi ro tín dụng cao hơn và các hoạt động của quỹ đầu tư tư nhân. Các ngân hàng vẫn thu xếp nhiều khoản vay này, cung cấp thông tin cho các nhà đầu tư và tập hợp một nhóm người mua. Tuy nhiên, cuối cùng họ thường không hoặc cố gắng không giữ khoản nợ nào cả.

Tuy nhiên, sự sụp đổ gần đây của SVB Financial Group đang đặt ra câu hỏi về số tiền mà các ngân hàng đã cấp cho các cơ sở tài chính ngầm. Khoản tiền lớn nhất trong mục cho vay trị giá 74 tỷ đô la của SVB bao gồm cái gọi là "khoản tín dụng dành cho quỹ đầu tư tư nhân", một tổ chức chuyên cho vay nhưng lại không phải ngân hàng. Loại tín dụng này đặc biệt hữu ích với một lượng tiền nhỏ — chúng mang lại cho các quỹ tư khả năng thực hiện giao dịch linh hoạt mà không cần phải đi gặp nhà đầu tư mỗi khi cần tiền. Nhưng chúng không được đánh giá bởi các cơ quan xếp hạng tín dụng lớn.

Không chỉ dừng lại ở đó, các nhà quản lý quỹ thường sử dụng hạn mức tín dụng tạm thời từ ngân hàng, để thanh toán cho các khoản vay có đòn bẩy trước khi đóng gói chúng thành trái phiếu, được biết đến với cái tên "nghĩa vụ nợ được thế chấp" (viết tắt là CLO).

Các sản phẩm như CLO và ABS (chứng khoán đảm bảo bằng tài sản) hiện đang là nguồn cho vay doanh nghiệp phi ngân hàng lớn nhất, chiếm 29% thị phần tính đến cuối năm 2021. Trong khi đó, trong thời kỳ thị trường biến động, các quỹ đầu tư tư nhân cũng vay các ngân hàng ở Phố Wall dựa trên giá trị tài sản ròng (NAV), để hỗ trợ các công ty trong danh mục đầu tư của họ. Nhưng vì thông tin công khai bị hạn chế, nên chúng ta không có ý thức rõ ràng về mức độ rủi ro của các ngân hàng và liệu rằng có nên lo lắng về tác động lan tỏa hay không. Tất cả những gì chúng ta có thể làm là dự đoán.

Trò chơi dự đoán này làm cho Trung Quốc bớt đáng sợ hơn một chút khi đem ra so sánh. Hoang tưởng về đống nợ khổng lồ của mình — Tỷ lệ nợ trên GDP của Trung Quốc dao động ở mức 300% — chính phủ rất muốn đánh giá mức độ tiếp xúc của các ngân hàng với các nhà tổ chức tín dụng ngầm. Ví dụ, chúng ta đều biết rằng các ngân hàng nhỏ thường là các bên cho vay ròng, điều này khiến họ phải đối mặt với rủi ro lan tỏa.

Hơn nữa, hoạt động của các ngân hàng ngầm tại Trung Quốc đã suy giảm đáng kể từ khi chiến dịch giảm nợ của chính phủ bắt đầu một cách nghiêm túc vào cuối năm 2017. Điều này hoàn toàn trái ngược với Hoa Kỳ.

Chắc chắn rằng tôi không coi ngân hàng ngầm là một thứ gì đó tiêu cực và mờ ám như tên gọi của nó. Thông thường, các tổ chức phi ngân hàng, chẳng hạn như các quỹ phòng hộ và đầu tư tư nhân, cung cấp nguồn tiền rất cần thiết cho các công ty bị các bên cho vay truyền thống xa lánh.

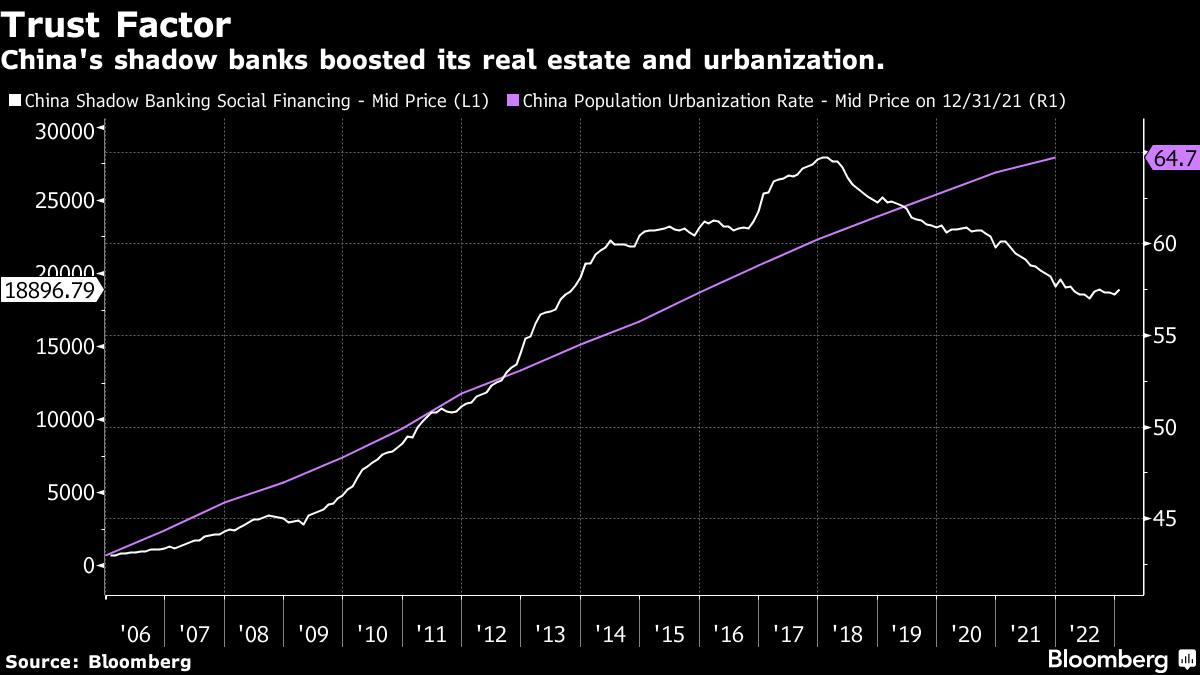

Hãy xem xét lĩnh vực ủy thác trị giá 18.9 nghìn tỷ nhân dân tệ của Trung Quốc. Ngân hàng ngầm là bên đã giúp các nhà phát triển bất động sản triển khai các dự án mới ngay từ giai đoạn đầu, trước khi các ngân hàng truyền thống sẵn sàng cho vay ngành xây dựng. Bắc Kinh nên cảm ơn nhóm cho vay này vì đã giúp hiện đại hóa Trung Quốc.

Chỉ trong hai thập kỷ, tỷ lệ đô thị hóa của quốc gia này đã tăng hơn 20 điểm phần trăm lên khoảng 65%.

Tuy nhiên, trong khi ngân hàng ngầm thường phục vụ mục đích chính, điều quan trọng là các cơ quan quản lý phải biết rủi ro lây lan mà chúng gây ra và liệu chúng có thể tạo ra sự hỗn loạn trong lĩnh vực tài chính hay không. Theo nghĩa này, ẩn số được biết đến tại Mỹ thậm chí còn tồi tệ hơn đống nợ đáng sợ của Trung Quốc.

Bloomberg