Ngân hàng Trung ương Úc (RBA) trước giờ G: Sẽ cắt giảm 0.25% hay 0.5%?

Lê Bảo Khánh

Founder

Đánh giá của Bloomberg Intellienge

Trong bối cảnh virus corona ngày càng lan rộng, tiềm ẩn những tai họa nghiêm trọng đến nền kinh tế toàn cầu, chắc chắn sẽ không có chút nghi ngờ về việc Ngân hàng trung ương Úc (RBA) sẽ công bố cắt giảm lãi suất trong cuộc họp ngày hôm nay. Trong kịch bản cơ sở, chúng tôi đánh giá mức cắt giảm sẽ dừng lại 25 điểm. Tuy vậy, cũng không thể loại bỏ trường hợp RBA sẽ đẩy mức lãi suất tiền mặt về 0.25% - mức thấp nhất trong dải điều hành lãi suất theo đánh giá của RBA, đồng nghĩa với mức cắt giảm 50 điểm. Do đó, câu hỏi đặt ra ở đây sẽ không chỉ xoay quanh việc RBA sẽ cắt giảm lãi suất bao nhiêu điểm mà còn về việc RBA sẽ sử dụng các công cụ chính sách tiền tệ nào để đi kèm với việc cắt giảm lãi suất.

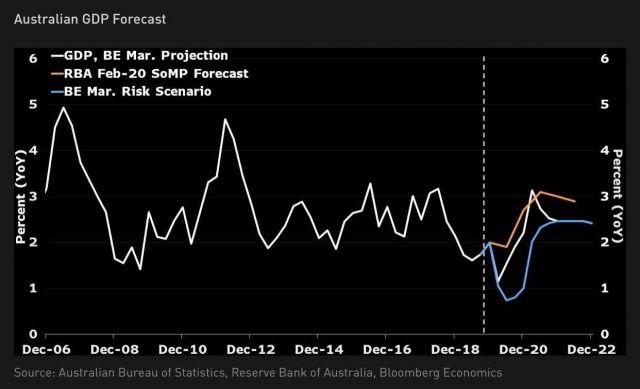

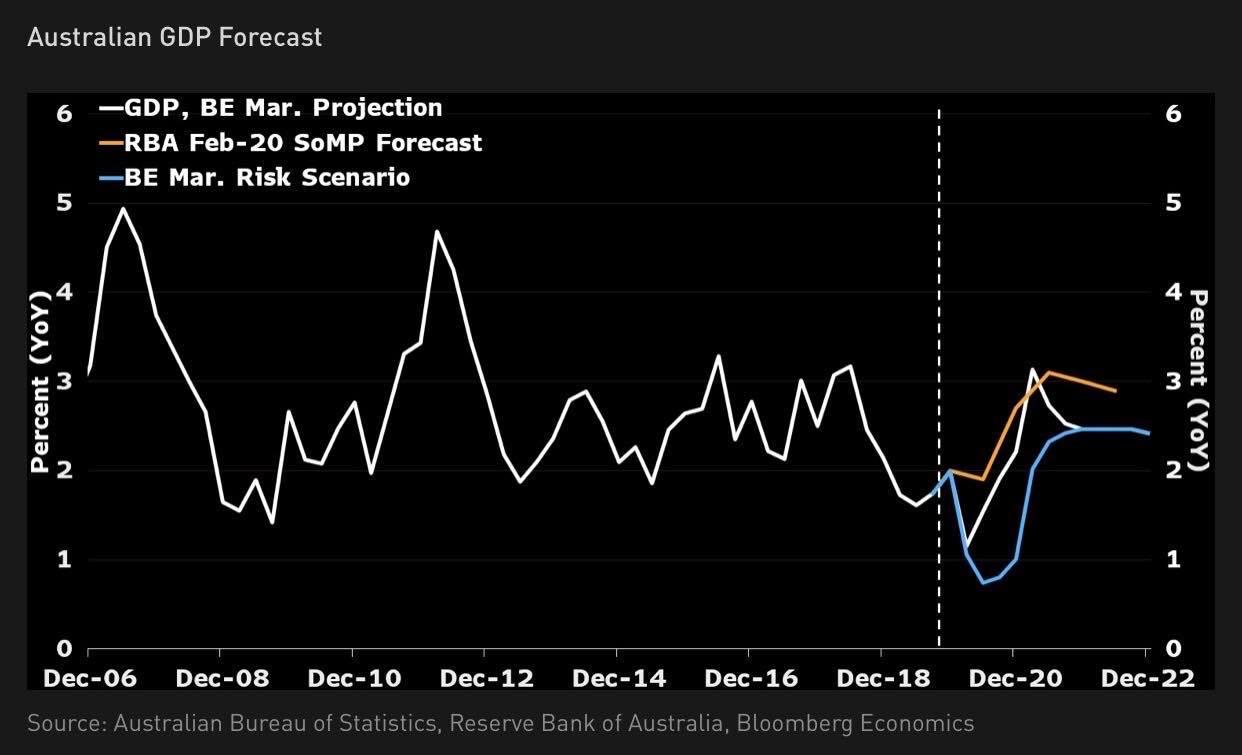

Đại dịch corona đã và đang gây ra những tác động nghiêm trọng hơn rất nhiều so với những nhận định trước đây của RBA. Theo đánh giá của chúng tôi, nền kinh tế Úc sẽ ghi nhận mức tăng trưởng âm 0.3% trong quý 1 2020, sau đó dần phục hồi khi các hoạt động kinh tế và nhu cầu tiêu dùng trở lại mức bình thường khi dịch bệnh cũng như nạn cháy rừng được kiểm soát, đưa mức tăng trưởng GDP 2020 lên mức 1.7%. Mức tăng trưởng 1.7% ngay cả trong trường hợp đạt được cũng sẽ thấp hơn đáng kể so với mức kì vọng 2.2%, được ước tính từ những nhận định trong biên bản họp chính sách tiền tệ vào tháng 2 của RBA. Thậm chí, cũng không thể loại trừ trường hợp nền kinh tế toàn cầu sẽ đối mặt với những gián đoạn nghiêm trọng về nguồn cung, đẩy mức tăng trưởng GDP Úc 2020 về mức 0.9%. Trong thời gian gần đây, đội ngũ chuyên gia về Trung Quốc của chúng tôi đã hạ mức triển vọng đối với nền kinh tế lớn thứ 2 Thế giới, ước tính GDP Trung Quốc sẽ ghi nhận mức sụt giảm 3% trong quý 1 2020, ảnh hưởng nặng nề đến tăng trưởng toàn cầu.

Nếu nhìn vào những số liệu xuất khẩu quý 1-2020 của Úc, có thể thấy nền kinh tế Úc đang cảm nhận những cú đấm nặng nề đến từ đại dịch. Theo ghi nhận của chúng tôi, sản lượng xuất khẩu nguyên liệu thô của Úc giảm rõ rệt trong tháng 2, với sản lượng xuất khẩu quặng sắt và than đá ở mức thấp nhất lần lượt từ tháng 6 2015 và tháng 4 2017. Trong khi đó, giá dầu thô Brent đã giảm dưới mức 50 USD 1 thùng, sớm muộn sẽ tác động nghiêm trọng đến giá khí thiên nhiên hóa lỏng trong những tháng tới.

Vậy liệu những số liệu trên có phải 1 dấu hiệu cho thấy nền kinh tế Úc sẽ rơi vào suy thoái? Chắc chắn sự kết hợp của gia tăng dân số, phục hồi chi tiêu hậu cháy rừng, cùng với các biện pháp tài khóa sẽ giúp ngăn ngừa viễn cảnh tồi tệ này diễn ra. Tuy nhiên, những tác động nặng nề của đại dịch lên nền kinh tế chắn hẳn sẽ khiến 1 số khu vực và ngành nghề kinh tế Úc đối mặt với những điều kiện tương tự như trong suy thoái, điều yêu cầu cấp bách phải có sự xuất hiện của những chính sách tiền tệ và tài khóa phù hợp.

Chúng tôi nhận định RBA sẽ thực hiện cắt giảm lãi suất 25 điểm phần trăm, tuy vậy cũng không loại trừ khả năng RBA đi xa hơn với mức cắt giảm 50 điểm. Ngoài ra, chính phủ Úc cũng đã gửi đi những tín hiệu rằng 1 số gói kích cầu thích hợp đang được áp dụng.

Việc thị trường bất động sản vẫn cho thấy các dấy hiệu khởi sắc có thể là 1 yếu tố khiến RBA phải cân nhắc trước khi công bố những biện pháp hỗ trợ nền kinh tế trong tháng 3. Theo đó, giá nhà ở tại Úc tiếp tục tăng 1.2% trong tháng 2, vẫn tập trung chủ yếu ở Melbourne và Sydney. Tuy nhiên, việc đại dịch corona bùng nổ vẫn tiềm ẩn những rủi ro đáng lo ngại đối với đà tăng trưởng của thị trường nhà ở, điều chắc hẳn sẽ giúp RBA quyết đoán hơn trong việc cắt giảm lãi suất.

Với việc mức lãi suất tiền mặt dần tiệm cận mức chặn dưới 0.25%, liệu đây có phải là thời điểm thích hợp để RBA thực hiện các biện pháp nới lỏng định lượng? Tuy nhiên khi lợi suất phi rủi ro đã sụt giảm một cách đáng kể tại thời điểm hiện tại, có lẽ việc thực hiện các chương trình mua lại trái phiếu chính phủ như những gì thống đốc Lowe đã đề cập vào năm ngoái sẽ khó đem lại những hiệu quả rõ ràng. Trong bối cảnh đó, việc liệu RBA có áp dụng biện pháp can thiệp đặc biệt sẽ phụ thuộc rất nhiều vào sự ổn định của các thị trường tài chính – đặc biệt là thị trường nợ. Bất cứ sự gián đoạn bất thường nào diễn ra đối với thị trường nợ - nhất là với các sản phẩm chứng khoán có đảm bảo bằng thế chấp (MBS) như các khoản chứng khoán được thế chấp bởi nhà ở (RBMS) có thể sẽ buộc RBA phải đưa ra các biện pháp can thiệp thích hợp.