Nỗi lo về lạm phát đang manh nha trở lại đối với các nhà đầu tư trái phiếu

Tú Đỗ

Senior Economic Analyst

Một số nhà quản lý quỹ cảnh báo rằng thị trường đang chủ quan đối với rủi ro quay trở lại của lạm phát

Các nhà đầu tư trái phiếu đang chuẩn bị sẵn tinh thần cho rủi ro về việc lạm phát có thể tăng trở lại trong năm 2021 tới. Giá của các trái phiếu chính phủ đã tăng vọt trong năm nay, phần lớn do các chương trình mua tài sản triển khai bởi các NHTW nhằm xoa dịu tác động của đại dịch Covid-19 tới thị trường tài chính. Các nhà đầu tư hiện vẫn đang kỳ vọng sự hỗ trợ trên sẽ tiếp tục được duy trì trong thời gian tới, dẫu cho nền kinh tế toàn cầu đã thoát khỏi mức đáy của năm 2020.

Sự trở lại của lạm phát, biến số đã trở nên khó nắm bắt kể từ sau cuộc khủng hoảng tài chính 2008, có thể sẽ gây nhiễu cho kỳ vọng ở trên của các nhà đầu tư khi khiến cho trái phiếu trở nên kém hấp dẫn hơn. Trái phiếu thường mang tới cho các nhà đầu tư mức tiền lãi cố định và do đó có thể bị giảm bớt giá trị thực khi giá hàng hóa và dịch vụ tăng lên.

Nếu như áp lực lạm phát thực sự quay trở lại, nó có thể truyền dẫn thông qua các tài sản rủi ro. Đà tăng của chứng khoán toàn cầu trong năm nay đã được thúc đẩy bởi sự sụt giảm của lợi suất trái phiếu. Chi phí đi vay tụt xuống mức thấp kỷ lục và xoa dịu những lo ngại về khoảng cách lớn giữa giá cổ phiếu và lợi nhuận của các doanh nghiệp.

"Lạm phát duy trì ổn định ở mức thấp chính là nền tảng cho mọi kỳ vọng của thị trường lúc này" giám đốc chiến lược thị trường tại Châu Âu của JPMorgan Asset Management, Karen Ward nhận định. "Giả định của các nhà đầu tư lúc này đó là các NHTW sẽ tiếp tục duy trì nới lỏng trong quá trình phục hồi sắp tới của nền kinh tế. Việc lạm phát bất ngờ tăng mạnh hơn dự kiến có thể sẽ khiến thị trường phải đánh giá lại quan điểm hiện tại".

Những lo ngại về khả năng bùng phát của lạm phát đang dần tăng lên đặc biệt tại nước Mỹ và đưa tới những suy đoán rằng Fed có thể sẽ buộc phải thu lại những công cụ nới lỏng sớm hơn kỳ vọng.

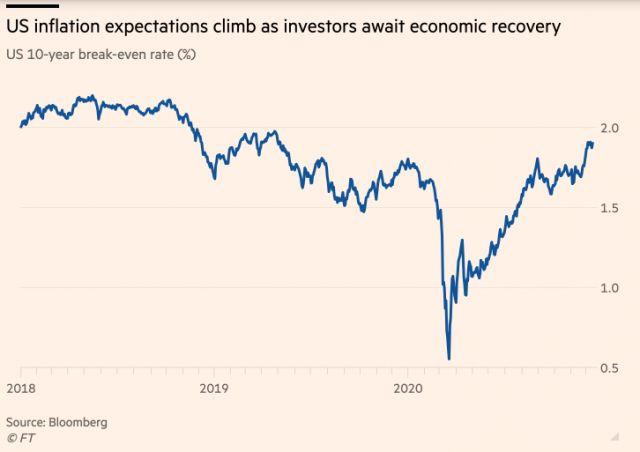

Sự dịch chuyển trên thị trường mặc dù ít nhưng cũng đáng chú ý. Tại khu vực Eurozone, kỳ vọng lạm phát vẫn duy trì ở mức thấp hơn nhiều so với mục tiêu của ECB là ngay dưới mức 2%. Tuy nhiên tại nước Mỹ, chênh lệch giữa lợi suất TPCP chống lạm phát (TIPS) và TPCP thông thường (thường đại diện cho kỳ vọng về lạm phát của thị trường trong thập kỷ tới) đang tăng lên, từ mức dưới 1.6% vào tháng 9 lên khoảng 1.9% - mức cao nhất kể từ tháng 05/2019 và ngay sát dưới mức mục tiêu của Fed là 2%.

Dù vậy, một số nhà phân tích cho rằng khả năng lạm phát tăng vượt qua tầm kiểm soát vẫn ở mức thấp. Với việc thị trường lao động vẫn đang chịu sức ép của đại dịch, sẽ cần một khoảng thời gian trước khi những người lao động có thể có lợi thế để đẩy tiền lương tăng lên. Và thậm chí nếu thị trường lao động có phục hồi trở lại, những dịch chuyển dài hạn về nhân khẩu học và công nghệ được cảnh báo bởi nhiều nhà kinh tế học vẫn sẽ kìm hãm lạm phát trong tương lai.

Giám đốc kinh doanh trái phiếu tại BlackRock Mỹ, Bob Miller, là một trong số những người lo lắng rằng những kinh nghiệm trong quá khứ có thể khiến các nhà đầu tư chủ quan khi dự đoán triển vọng của lạm phát trong năm tới.

"Thị trường đang hơi dựa quá nhiều vào diễn biến trong thập kỷ vừa qua", ông nói, và cho rằng các nhà đầu tư nên mua các tài sản có thể bảo vệ khỏi lạm phát trong khoảng 2-4 năm tới.

Nhận định trên được đưa ra dựa trên động thái chuyển sang mục tiêu lạm phát trung bình 2% của Fed vào tháng 8, đồng nghĩa với việc có thể sẽ duy trì chính sách nới lỏng dù lạm phát có thể vượt lên trên mức 2% trong tương lai. Lãi suất điều hành theo đó được kỳ vọng sẽ duy trì ở sát mức 0 như hiện tại cho tới ít nhất năm 2023.

Tuy vậy, một khi vắc-xin được phân phối rộng khắp, các hoạt động kinh tế của doanh nghiệp và người tiêu dùng có thể sẽ bật tăng trở lại. "Các yếu tố hiện đang đồng thuận cho một sự phục hồi kinh tế mạnh mẽ sắp tới" trưởng bộ phận đầu tư trái phiếu tại Franklin Templeton nói. "Điều này chắc chắn sẽ dẫn tới việc lạm phát quay trở lại vào nửa sau của năm 2021".

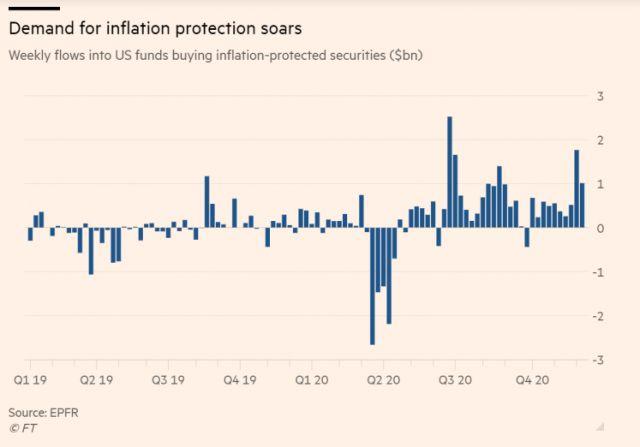

Các nhà đầu tư đã phòng ngừa cho kịch bản này. Nhu cầu đối với TPCP chống lạm phát của Mỹ đã tăng vọt trong vài tuần gần đây, với khoảng 4.5 tỷ USD đổ vào các quỹ đầu tư TPCP kể từ đầu tháng 11 đến nay.

Viễn cảnh quay trở lại của lạm phát đã khiến các nhà đầu tư đổ xô tìm kiếm các phương án thay thế cho các tài sản trú ẩn an toàn như TPCP. Lợi suất TPCP Mỹ 10 năm hiện đang ở mức khoảng 0.9%/năm, sau khi duy trì ở dưới mức 0.7%/năm trong chưa đầy 3 tháng trước. Các nhà phân tích dự báo mức lợi suất này có thể sẽ tăng lên mức 1.2% vào cuối năm sau.

Một số nhà đầu tư đặt nghi vấn rằng việc lạm phát quay trở lại liệu có kéo dài hay không, không chỉ bởi tình hình căng thẳng của dịch bệnh hiện tại mà còn bởi các nhà làm luật của Mỹ vẫn chưa thể thông qua gói kích thích kinh tế mới.

Steven Oh, giám đốc toàn cầu tín dụng và trái phiếu tại PineBridge Investments, cho rằng khả năng tăng trở lại của lạm phát trong giai đoạn đầu năm sẽ sớm đi qua và sẽ bị bỏ qua bởi phần lớn các nhà đầu tư và NHTW. Shamik Dhar, kinh tế trưởng tại BNY Mellon Investment Management, nhận định rằng việc giá trái phiếu và cổ phiếu đang cùng tạo đỉnh được hỗ trợ bởi kỳ vọng lãi suất sẽ tiếp tục duy trì ở mức đáy trong vài năm tới, do vậy 2 tài sản trên có thể sẽ sụt đổ nếu như Fed phát đi tín hiệu sẽ nâng lãi suất sớm hơn dự kiến. "Trong trường hợp đó, TPCP sẽ không còn là tài sản phòng hộ cho cổ phiếu và cả 2 sẽ cùng bị bán tháo. Đó sẽ là một cú sốc thật sự", ông nói.