Quỹ Bitcoin ETF không nên tồn tại

Nguyễn Long Hà

Junior Analyst

Quỹ Bitcoin ETF: Thời điểm tốt của một ý tưởng tồi.

Hiện tại, chúng ta có thể bắt đầu mua một chứng chỉ quỹ ETF Bitcoin. Hay đúng hơn là một sản phẩm phái sinh của ETF Bitcoin: ProShares Bitcoin Strategy. Sản phẩm sẽ mô phỏng lợi nhuận đến từ đồng tiền điện tử này, bằng cách sử dụng các hợp đồng tương lai và nó đã bắt đầu được giao dịch vào ngày hôm qua.

Đứng dưới góc nhìn cá nhân của người viết, đây chắc chắn là tin tốt đối với nhiều người. Nhưng xét ở một vài khía cạnh, khó có thể hình dung ra được một sản phẩm tài chính nào kém hấp dẫn hơn.

Ý tưởng ban đầu của quỹ ETF là cung cấp một phương thức đơn giản với chi phí thấp dành cho các nhà đầu tư, để nhận được mức beta sẵn có đối các thị trường cụ thể. Điều một nhà đầu tư độc lập nhỏ lẻ khó có thể thực hiện được. Ví dụ: việc mô phỏng lại lợi nhuận của chỉ số Ressell 3000 là một việc làm gần như bất khả thi đối với tôi, nhưng quỹ ETF Vanguard đã thực hiện công việc này một cách xuất sắc.

Trong khi đó, Bitcoin Strategy lại mang đến một cách thức tốn chi phí, để đạt được các chỉ số beta giống của thị trường. Thực tế, có thể sử dụng phương thức khác, dễ dàng và hiệu quả hơn để mang lại một kết quả tương tự. Phí hàng năm là 1%. Cách thức này tiếp cận với những thay đổi về giá của bitcoin qua các hợp đồng tương lai ngắn hạn, đồng nghĩa với việc phải thường xuyên bán các hợp đồng sắp hết hạn và mua các hợp đồng mới. Do các hợp đồng dài hạn thường đắt hơn so với các hợp đồng ngắn hạn, việc tái xoay vòng hợp đồng sẽ tạo ra những thiệt hại nhất định, theo ước tính, ảnh hưởng sẽ giao động trong khoảng 5-10% mỗi năm. Khả năng, quỹ ETF sẽ phản ánh chính xác những biến động của Bitcoin là rất thấp.

Điều này quả thật là không hấp dẫn, vì chúng ta hoàn toàn có thể tham gia vào sàn giao dịch tiền điện tử và mua bitcoin trực tiếp. Nhà đầu tư sẽ trả một khoản phí thấp hơn và sở hữu hết các đặc điểm của đồng tiền điện tử này.

Các quỹ bitcoin khác thậm chí còn tệ hơn. Quỹ Grayscale Bitcoin Trust thì sở hữu bitcoin trực tiếp, nhưng mức phí của nó lên tới 2%. Đây là một quỹ đóng và điều đó có nghĩa là cổ phiếu mới không được tạo ra khi tài sản chảy vào đó. Vì vậy, cổ phiếu của quỹ được giao dịch theo cung và cầu, thay vì duy trì mối liên kết với giá trị của tài sản cơ sở giống như trường hợp của ETF. Năm nay, giá trị các cổ phiếu của quỹ này đã giảm xuống mức thấp hơn 25% so với tài sản cơ sở là Bitcoin (có thể là do ảnh hưởng từ việc các quỹ ETF sắp xuất hiện), cho thấy hiệu suất tương đối của quỹ này đáng thất vọng nhường nào. Nhưng dù sao thì việc giá thị trường thấp hơn so với giá trị tài sản của quỹ sẽ không tái diễn năm này qua năm khác, như chi phí của việc tái xoay vòng các hợp đồng tương lai.

Grayscale đang muốn chuyển đổi quỹ thành ETF, sở hữu bitcoin thay vì hợp đồng tương lai, để giảm đi khoản thiệt hại không mong muốn. Điều này dẫn đến một câu hỏi: tại sao Ủy ban Giao dịch và Chứng khoán Hoa kỳ lại phê duyệt cho hợp đồng tương lai ETF của Bitcoin, mà lại không phải là một ETF Bitcoin đơn thuần? Thực tế Bitcoin đã đủ phức tạp, việc bổ sung hợp đồng tương lai sẽ khiến mọi thứ trở nên rối rắm hơn.

Không có câu trả lời chắc chắn cho điều này, nhưng có vẻ như bitcoin khiến SEC e dè, bởi vì chỉ Chúa mới biết nguồn gốc của Bitcoin (trong một trạm đào ở đâu đó tại Trung Quốc?), Ai là người nắm giữ với số lượng lớn (cyberbaddies?), nó được sử dụng để làm gì (các hoạt động bất hợp pháp?), hoặc những rủi ro mà nó có thể gặp phải (hack? gian lận?). Ngược lại, hợp đồng tương lai Bitcoin được tạo ra và giao dịch trong sự quản lý của sở giao dịch hàng hóa Chicago (CME), Mỹ.

Hiện tại, dưới góc độ cá nhân của tác giả, bất kỳ thị trường phái sinh nào cũng nên phản ánh đầy đủ các rủi ro của thị trường cơ sở và thậm chí còn hơn thế nữa. Nhưng chúng ta thì không phải là các nhà làm luật trong lĩnh vực này.

Vậy tại sao mọi người lại muốn mua chứng chỉ quỹ ProShares? Hoặc bất kỳ quỹ ETF Bitcoin nào? Một vài ý kiến từ các nhà quản lý quỹ về bitcoin đã có câu trả lời như sau:

“Vàng là một trường hợp tương tự mà tôi muốn đề cập đến khi trả lời câu hỏi này. Các nhà đầu tư sở hữu các thỏi vàng và những đồng tiền vàng trong nhiều năm, nhưng vào năm 2004, sau khi một quỹ ETF vàng đã được thành lập, thì hàng chục tỷ đô la đã được đầu tư vào đó. . .

“Đây là câu chuyện của sự tiện lợi và khả năng tiếp cận. Nếu bạn nghĩ về câu hỏi, vốn của các nhà đầu tư nằm ở đâu - trong tài khoản môi giới 401k - thì thực tế là các cách để tiếp cận bitcoin thông thường nằm ngoài hệ thống này. . .

“Trong trường hợp của một quỹ ETF Bitcoin, việc sở hữu những đồng tiền này không nằm trong tay của các nhà đầu tư cá nhân và đó có thể là một điều tốt. Theo chủ nghĩa thuần túy, nếu bạn không có một cái chìa khóa cho riêng bản thân mình, bạn không có quyền sở hữu thật sự. Tuy nhiên, nhiều nhà đầu tư chỉ muốn có quyền truy cập và không thực sự muốn nghiên cứu về vô số tùy chọn khác nhau. Họ chỉ muốn mua một sản phẩm đơn giản từ những người mà họ có thể đặt niềm tin”.

Đây là trọng tâm của vấn đề. Mọi người muốn có được lợi nhuận từ tiền điện tử, nhưng họ muốn một tiến trình hoạt động giống như một sản phẩm tài chính tiêu chuẩn, và họ muốn bitcoin nằm ngay bên cạnh các sản phẩm khác trong danh mục đầu tư của mình. Đây là lý do chính cho sự tồn tại của các sản phẩm như ProShares.

Nhưng đây là lý lẽ tồi tệ. Bitcoin hoàn toàn không giống như các sản phẩm tài chính tiêu chuẩn. Nó được hỗ trợ bởi công nghệ phức tạp cao, nguồn gốc giá trị của nó về cơ bản vẫn là vấn đề gây tranh cãi. Cho đến nay, hình thức sử dụng phổ biến nhất của Bitcoin là phương tiện để đầu cơ thuần túy. Nếu bạn không bận tâm đến việc tìm hiểu những đặc điểm độc đáo liên quan đến việc sở hữu những đồng tiền này, bạn sẽ không thể lường trước được rủi ro và vì vậy bạn hoàn toàn không nên sở hữu nó. Bitcoin ETF thực sự không nên tồn tại.

Một vài thông tin về biên lợi nhuận.

Nhiều độc giả cho rằng, lý do biên lợi nhuận cao và bền vững đến từ việc nền kinh tế Hoa Kỳ được thống trị bởi các nhà công nghiệp độc quyền theo nhóm, đặc biệt là trong lĩnh vực công nghệ. Điều này có thể đúng. Có thể nói, tỷ suất lợi nhuận tăng luôn luôn là một chỉ báo liên quan đến vấn đề cạnh tranh. Nếu cạnh tranh bị hạn chế thì tất cả các lợi thế mà doanh nghiệp đạt được, về năng suất sản xuất và tính hiệu quả sẽ không được truyền tải đến người tiêu dùng. Lĩnh vực phần mềm không phải là một ngành kinh doanh tuyệt vời chỉ bởi vì chi phí sản xuất cận biên gần như bằng không. Nó là một ngành kinh doanh tốt, bởi chi phí cận biên nhỏ được kết hợp chặt chẽ với một hệ thống pháp luật luật nghiêm ngặt về bảo vệ quyền sở hữu trí tuệ.

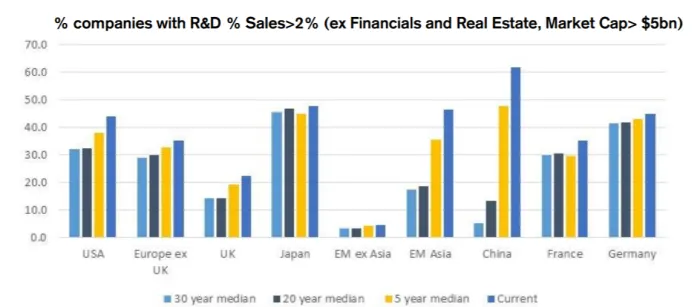

Có lẽ, chúng ta không cần phải lo lắng nhiều về vấn đề này. Cho đến cuối cùng, một nền kinh tế không cạnh tranh sẽ ngừng đổi mới và phát triển, và lợi nhuận cho các nhà đầu tư sẽ giảm sút. Nhưng, không có gì khẳng định, những sự kiện mà chúng ta đang thấy trên thị trường là sự suy thoái của yếu tố cạnh tranh. Thay vào đó, có một ý tưởng đang được nhen nhóm lên rằng, chúng ta đang chứng kiến sự kết hợp của các công ty đại chúng và sự phối hợp giữa các lĩnh vực kinh doanh, chuyển hướng sang các khía cạnh chuyên sâu của sản phẩm như: thương hiệu, nghiên cứu phát triển và bảo vệ quyền sở hữu trí tuệ, dẫn tới biên lợi nhuận cao hơn. Dưới đây là một biểu đồ do Michel Lerner của Credit Suisse vẽ. Nó cho thấy sự thay đổi trong tỷ lệ chi tiêu của các công ty đại chúng đối với việc nghiên cứu và phát triển sản phẩm. Hoa Kỳ ở bên trái:

Cũng cần lưu ý rằng, mặc dù các công ty công nghệ là động lực lớn giúp tăng biên lợi nhuận, nhưng họ không phải là những công ty duy nhất đóng góp vào sự phát triển này. Ví dụ, chúng ta đã chứng kiến sự gia biên lợi nhuận đáng kể đối với các công ty hoạt động trong lĩnh vực hàng tiêu dùng không thiết yếu.

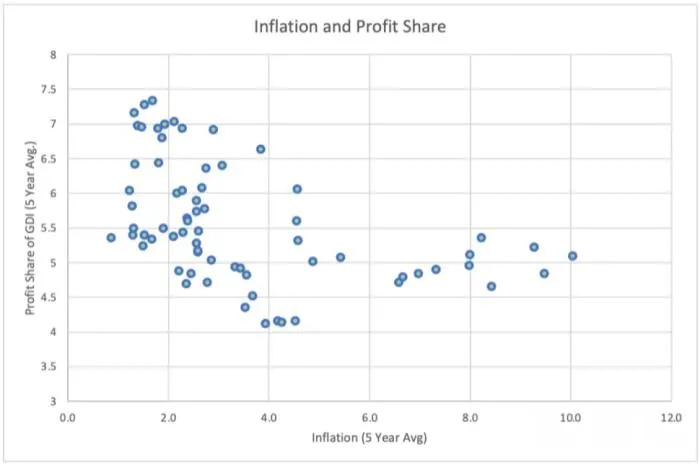

Nhiều độc giả chỉ ra một mối đe dọa khác, khá nguy cấp cho biên lợi nhuận: lạm phát. Paul O’Brien nhấn mạnh, mặc dù lạm phát không gây ra sự suy giảm biên lợi nhuận, “một vài yếu tố của lạm phát – gia tăng tiền lương, đứt gãy nguồn cung – gây tác động xấu đối với biên lợi nhuận. Đồng thời, lạm phát cao hơn cũng có thể dẫn đến chính sách tiền tệ thắt chặt hơn đi kèm suy thoái, sẽ ảnh hưởng tiêu cực đến biên lợi nhuận”. Ông đã gửi một biểu đồ phân tán, trong đó thể hiện lợi nhuận như một phần của tổng thu nhập quốc nội đối ứng với lạm phát (dữ liệu từ Cục Dự trữ Liên bang). Nó cho thấy một xu hướng xấu khi lạm phát cao hơn 4%:

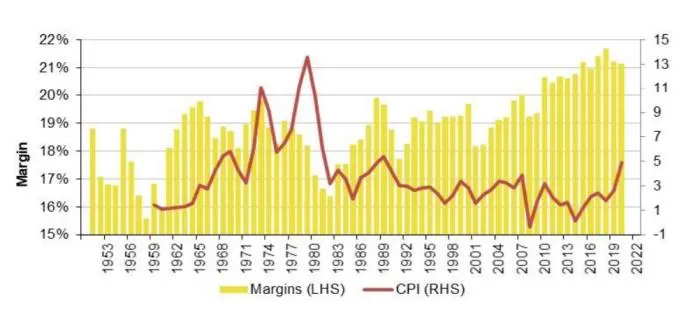

Đây là một cách diễn đạt khác với cùng một ý tưởng tương tự, đến từ Credit Suisse. Nó cho thấy một sự đối lập khá rõ ràng giữa sự gia tăng đột biến của lạm phát đối với sự suy giảm trong biên nhuận hoạt động ở Mỹ, trong những năm 1970 và 1980. Có thể thấy:

Nếu lạm phát trở nên tồi tệ hơn, nó sẽ làm biên lợi nhuận suy giảm.

Financial Times