Sự đi xuống của đồng yên, liệu BoJ có thật sự muốn xoay trục chính sách lúc này?

Nguyễn Phương Anh

Junior Analyst

Trong bối cảnh lạm phát tai Hoa Kỳ tăng vượt dự báo, điều gì sẽ xảy ra nếu Ngân hàng Trung ương Nhật Bản (BOJ) tác động tới tỷ giá khiến một lượng lớn các nhà đầu tư cá nhân bị ảnh hưởng?

Đồng JPY sẽ giảm về đâu

Nếu bạn tin vào thuyết hỗn mang (chaos theory), thì một con bướm đập cánh ở Tokyo có thể gây ra một cơn lốc xoáy ở Texas; chưa cần tới một con Godzilla khổng lồ để tạo sóng. Phép loại suy này có thể giúp ta quan sát tình hình thị trường, khi một sự gia tăng nhẹ trong lạm phát dịch vụ ở Hoa Kỳ có thể gây ra một cơn bão tài chính ở Nhật Bản.

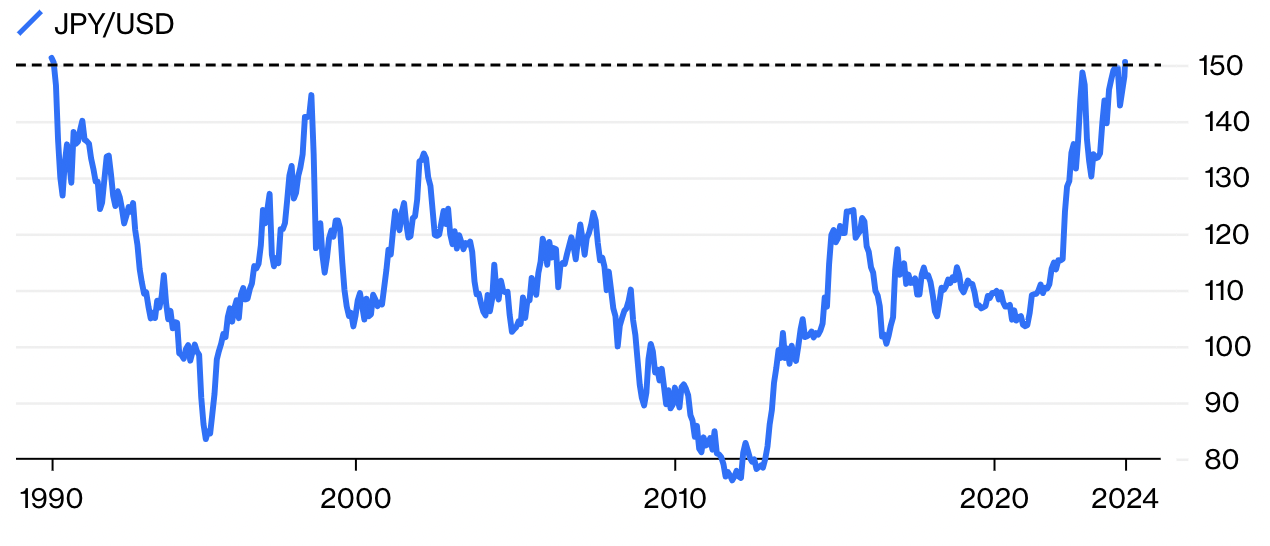

Ví dụ ở trên có phần nào phóng đại, nhưng trên thực tế, đồng yên Nhật đã giảm mạnh sau dữ liệu lạm phát của Mỹ công bố vào đầu tuần này. Điều này giúp thúc đẩy lãi suất của Mỹ và củng cố đồng USD so với ít nhiều tất cả các đồng tiền khác. Đồng yên quay trở lại mức trên 150 yên/USD, lần thứ ba trong 15 tháng. Trước đó, đồng yên đã không đạt được mốc này trong 3 thập kỷ.

Mô hình 3 đỉnh?

Sau ba thập kỷ của xu hướng sức mạnh tương quan, đồng yên lại vượt mức 150 yên/USD.

Nguồn: Bloomberg

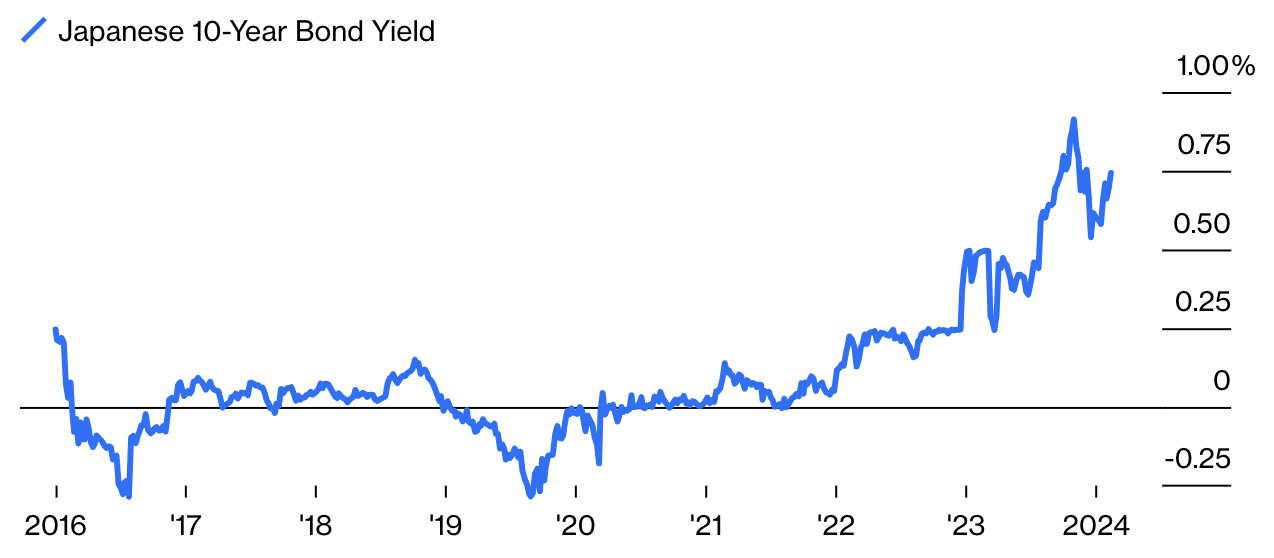

Gần đây, các cơ quan chức năng đã can thiệp để hỗ trợ đồng yên khi rơi vào tình trạng này. Cùng với đó, trên thực tế, lợi suất trái phiếu Nhật Bản rất có thể sẽ tăng. Trong năm vừa rồi, BOJ đã liên tục dỡ bỏ chính sách kiểm soát đường cong lợi suất (YCC) nhằm giữ lợi suất 10 năm ở mức 0. Lợi suất hiện được giới hạn ở mức 1.00%, cho tới nay đồng yên vẫn chưa đạt được. Việc nâng cao lợi suất hơn nữa có thể đưa Nhật Bản đi theo hướng hoàn toàn ngược lại với các ngân hàng trung ương khác - và điều này có thể giúp ích cho đồng yên trong quá trình này.

Đường cong lợi suất được kiểm soát

Sự can thiệp của BOJ vào thị trường JGB từ 2016 đã phát huy tác dụng

Nguồn: Bloomberg

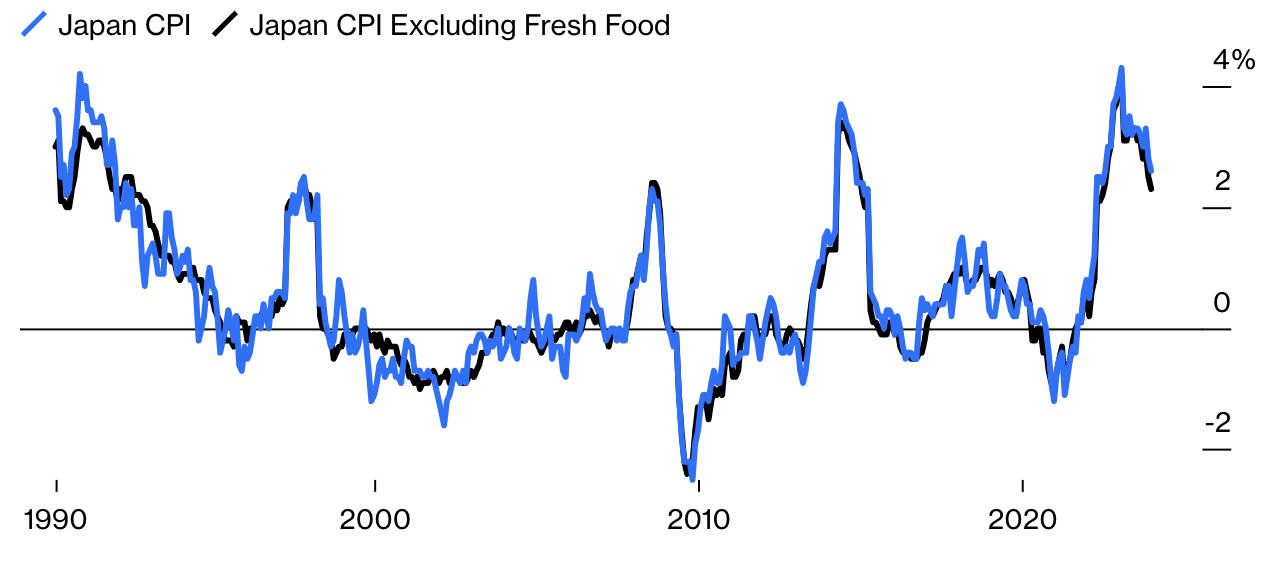

Vậy tại sao lại có động thái bán đồng yên như vậy? Ngay cả với lạm phát bất ngờ từ Mỹ, việc đặt cược vào một loại tiền tệ mà tỷ giá dường như chắc chắn sẽ tăng có vẻ liều lĩnh. BOJ dường như vẫn cần thêm bằng chứng để thấy cuối cùng Nhật Bản sẽ tái lạm phát. Trường hợp tệ nhất ở đây, đối với BOJ, sẽ là kết thúc YCC và chứng kiến giá cả quay trở lại mức giảm phát. Những con số lạm phát gần đây nhất khiến cho thị trường thất vọng - chúng đã đi xuống.

Lại là báo động giả?

Lạm phát giảm từ mức cao nhất trong 32 năm không phải là điều các nhà hoạch định chính sách Nhật Bản mong muốn.

Nguồn: Bloomberg

Nhật Bản dường như vẫn đang sống trong một thế giới được nhìn qua kính (looking-glass world), nơi bên sử dụng lao động và các công đoàn có thể đồng thanh tuyên bố họ muốn tăng lượng vượt quá mức lạm phát. Quá trình đàm phán các hợp đồng năm mới, thường gọi là shunto, đang được tiến hành. Nhiều người coi đây là chìa khoá cho nỗ lực của các nhà hoạch định chính sách nhằm thoát khỏi bẫy giảm phát. Nếu rõ ràng là người lao động không được đảm bảo tăng lương trước lạm phát, ngân hàng trung ương có thể buộc phải thắt chặt dần. Nhưng kỳ shunto năm ngoái đã chứng kiến mức tăng lớn nhất trong ba thập kỷ trở lại đây.

Chris Watling của Longview Economics, người đưa ra biểu đồ dưới đây, lưu ý rằng vẫn còn nhiều kỳ vọng về lạm phát tiền lương trong năm nay. Ông nói: “Ở một giai đoạn nào đó, việc lạm phát sẽ mang lại sự bình thường hoá chính sách của BOJ và một giai đoạn phát triển của đồng yên. Rủi ro, như mọi khi, luôn luôn xuất hiện, bao gồm khả năng lạm phát đang có dấu hiệu tăng ở Hoa Kỳ (và việc định giá thêm/đang diễn ra do việc cắt giảm lãi suất của Hoa Kỳ).”

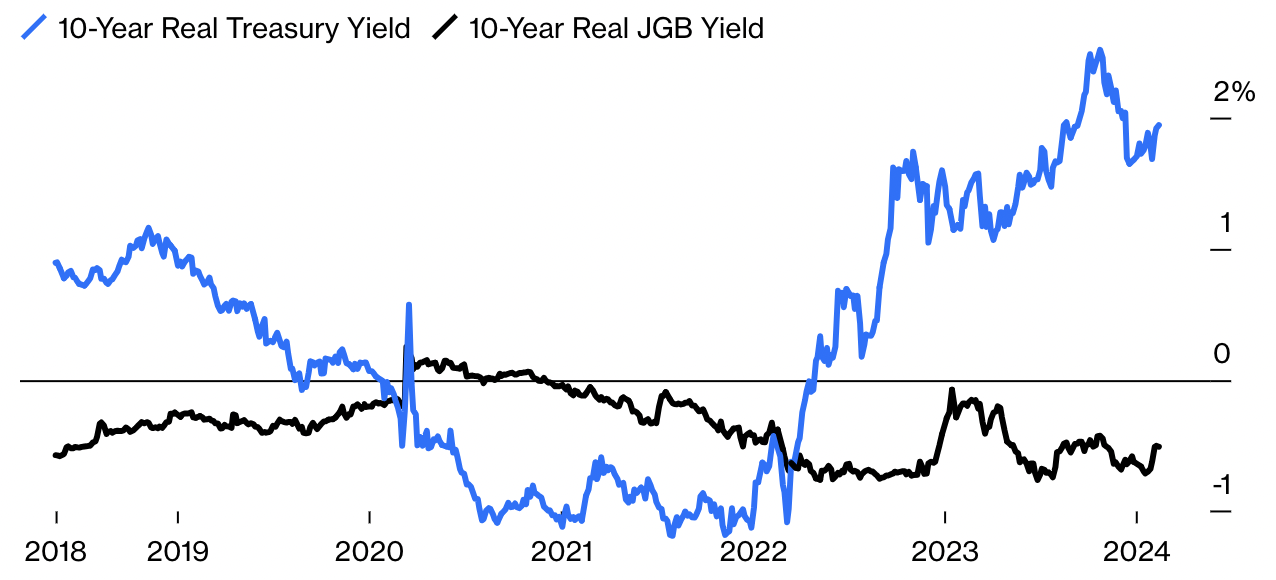

Một vấn đề nữa là lạm phát diễn ra ở mức này, trong khi lãi suất vẫn ở mức sàn, đã khiến lãi suất thực giảm mạnh (phần nào đã làm giảm tiền lương thực tế). Sự khác biệt với lãi suất thực của Mỹ là một hiện tượng tương đối mới và đột nhiên phát triển rất rộng. Nhìn ngoài, cũng giống như việc lãi suất thực cao được coi là lý do khiến Fed phải sớm nới lỏng ở Mỹ, logic tương tự ở Nhật dường như ám chỉ rằng BOJ phải tăng lãi suất.

Chênh lệch lợi suất thực kỳ hạn 10 năm

Lạm phát quay trở lại ở Nhật Bản khiến chính sách tiền tệ tại đây trở nên lỏng lẻo.

Nguồn: Bloomberg

Tuy nhiên, BOJ còn một yếu tố khác cần quan tâm: Hiệu ứng tài sản. Ở Mỹ, người ta cho rằng có một chương trình tên là “Put Fed", trong đó ngân hàng trung ương sẽ cố gắng giữ cho thị trường chứng khoán sôi động, từ đó mọi người có tiền đề để chi tiêu và giúp cho nền kinh tế phát triển. Nếu BOJ muốn thực hiện tương tự, họ cần cân nhắc tới việc duy trì đồng yên yếu. Các nhà đầu tư cá nhân tại Nhật, còn được biết đến với cái tên “Quý bà Watanabe", đã thu lợi lớn từ đồng yên yếu, và quyết định chuyển tiền ra nước ngoài của họ làm cho đồng yên đã yếu nay còn yếu hơn nữa. Như biểu đồ cho thấy, lợi nhuận của một giao dịch mua bán trực tiếp bằng đồng peso Mexico vô cùng lớn. Ngoài ra, trái phiếu Nhật kỳ hạn 10 năm bị thao túng nặng nề sẽ khiến các quý bà Watanabe mất sạch tiền.

Quý bà Watanabe được lợi từ đồng yên yếu

Gửi tiền ra nước ngoài mang lại lợi nhuận khổng lồ cho các nhà đầu tư Nhật Bản

Nguồn: Bloomberg

Sự đảo chiều mạnh mẽ của đồng yên có thể làm cho tình trạng hiện tại trở nên hỗn loạn. Đây có thể là động lực giúp Quý bà Watanabe nhanh chóng bán tháo lượng cổ phiếu nước ngoài của mình và chuyển hóa thành tiền kiều hối về Nhật, từ đó giúp đồng JPY ngừng giảm và nhu cầu đầu tư trong nước tăng lên. Tuy nhiên, điều này có thể phản tác dụng bởi hiệu ứng giàu nghèo, khi quý bà rồi sẽ ngày càng nghèo đi, khiến cho BOJ khó tăng lãi suất hơn. “Bất chấp khả năng BOJ tăng lãi suất trong những tháng tới, và chính sách xoay trục ôn hoà rõ ràng của Fed, tại sao USD/JPY lại không chịu giảm?”, theo George Saravelos, chiến lược gia ngoại hối tại Deutsche Bank AG. “Theo quan điểm của chúng tôi, lý do chính đến từ việc người Nhật có giao dịch với tài sản nước ngoài vẫn đang tồn tại tốt.”

Điều này có ẩn chứa nhiều rủi ro. Khi không còn các giao dịch mua bán nữa, chúng có xu hướng làm cho tình hình trở nên trầm trọng hơn. Những giao dịch nước ngoài thường đòi hỏi biến động thấp. Chỉ số VIX tăng đột biến có thể tạo ra thảm hoạ trong bối cảnh này. Ta có thể nhìn cách đồng yên giao dịch với đồng real của Brazil phát triển mạnh mẽ trong giai đoạn 2003-2007, và sau đó sụp đổ khi VIX tăng vọt trong cuộc khủng hoảng tài chính.

Bình tĩnh và tiếp tục

Bài học từ GFC: Nếu không thể giữ bình tĩnh, hãy nhanh chóng đóng lại trạng thái giao dịch

Nguồn: Bloomberg

Nếu BOJ thực sự e ngại trước con đường dài vì lợi ích của các nhà đầu tư nhỏ lẻ, họ có thể đang tự đưa mình vào thế khó.

Bloomberg