Tại sao châu Âu "khỏe mạnh" lại sợ đồng dollar "ốm yếu"?

Khó có thể chỉ trích châu Âu sau những nỗ lực kiểm soát đại dịch của họ, nhưng một đồng euro quá mạnh sẽ không tốt cho mô hình kinh tế dẫn đầu về xuất khẩu.

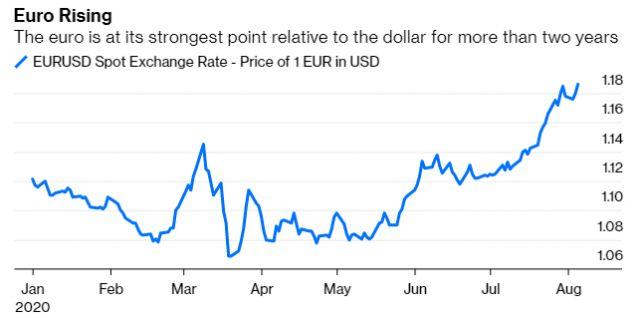

Bao nhiêu thì được coi là quá đủ? Đồng euro đã tăng 5% so với dollar Mỹ trong năm nay – một sự phản ánh hợp lý về khả năng kiểm soát tốt đại dịch của Liên minh châu Âu, nhất là quyết định lịch sử về một quỹ cứu trợ đại dịch liên quan tới việc dịch chuyển tài chính từ các nước phía Bắc giàu có xuống vùng phía Nam.

Lợi suất trái phiếu kho bạc Hoa Kỳ cũng đang tiệm cận mức 0, thu hẹp khoảng cách với lãi suất âm của Eurozone, và dự báo tăng trưởng của Mỹ bắt đầu giống với Châu Âu. Như vậy, có ít lý do hơn để giới đầu tư giữ quá nhiều trứng trong "chiếc giỏ dollar". Vấn đề đối với ECB là việc đồng tiền chung quá mạnh có thể cản trở nghiêm trọng cho sự phục hồi kinh tế của khu vực sau COVID-19.

Cục dự trữ Liên bang Mỹ Fed cũng đã từng vật lộn với một đồng dollar quá mạnh trong đỉnh điểm của đại dịch, nhưng họ đã thành công trong việc kiểm soát nó và giờ họ trông rất thoải mái với một đồng dollar yếu hơn tương đối. Các quan chức Fed đang thúc đẩy kích thích tài khóa nhiều hơn và cam kết thúc đẩy tiền tệ nhiều hơn theo yêu cầu. Đó sẽ là mối quan ngại của ECB, khi họ cũng mong muốn ngăn chặn sự tăng giá quá nhanh và mạnh của euro.

EU từ lâu đã được hưởng thặng dư tài khoản vãng lai, được thúc đẩy nhờ lĩnh vực xuất khẩu năng động và được hỗ trợ bởi một đồng euro tương đối yếu. Nhưng điều kiện kinh tế tốt như vậy không kéo dài mãi mãi. Hiện tại đang có một cuộc đấu tranh quy mô toàn cầu nhằm khởi động lại nền kinh tế và việc giữ cho đồng tiền pháp định suy yếu là một trong những công cụ nhằm thực hiện điều đó.

Bất chấp những quan điểm trái ngược của ECB, một chính sách tiền tệ phi truyền thống quy mô lớn chính là việc kiểm soát đồng tiền pháp định. Trước đây tổng thống Trump liên tục có những lời buộc tội về thao túng ngoại hối đối với tất cả các quốc gia sử dụng nới lỏng định lượng (Hiện tại ngài tổng thống đã giữ im lặng vì chính nước Mỹ cũng đang áp dụng QE). Bằng cách hạ thấp lợi suất có chủ ý thông qua các chương trình mua trái phiếu quy mô lớn, ECB đã khiến dòng tiền của giới đầu tư tìm kiếm lợi nhuận ở nơi khác, do đó kiểm soát giá euro. Tuy nhiên hành động này chỉ mang lại hiệu quả nếu không có đất nước nào làm việc tương tự.

Fed và BOE đã gây ảnh hưởng tiêu cực tới chương trình QE của ECB bằng cách cắt giảm lãi suất sâu hơn trong cuộc khủng hoảng coronavirus và bơm một lượng kích thích lớn hơn bao giờ hết. Điều này khiến ECB không còn bất kỳ công cụ rõ ràng nào để ngăn chặn euro tăng giá. Ngay cả trước cuộc khủng hoảng, họ đã giữ lãi suất âm và một chương trình QE vẫn đang hoạt động. Trong khi đó Fed và BOE vẫn giữ lãi suất > 0, đồng nghĩa với khả năng nới lỏng nhiều hơn nữa.

Lý do khiến giới đầu tư xa lánh euro - sự lo ngại tính thiếu liên kết của các nước thành viên – đã hoàn toàn bị xóa bỏ bởi một thỏa thuận đột phá về quỹ phục hồi trị giá 750 tỷ euro. Với việc ủy ban châu Âu sẽ phát hành khoản nợ lên tới 200 tỷ euro trong năm tới, với một mức chênh lệch khá cao so với trái phiếu chính phủ Đức, sẽ có những trái phiếu thanh khoản cao và lợi suất không bao giờ xuống âm dành cho các nhà đầu tư.

Sự kỳ vọng về tăng trưởng tương đối đang là nhân tố chủ yếu ảnh hưởng tới định giá tiền tệ, và châu Âu đang thu hút được sự quan tâm vì lý do này. Quan niệm về một Hoa Kỳ tăng trưởng vượt xa Euro đã thay đổi trong cuộc khủng hoảng. Thậm chí xu hướng này còn có thể đảo ngược.

Khó có thể phàn nàn về khả năng kiểm soát đại dịch của châu Âu, nhưng thành công này sẽ là vô giá trị nếu mô hình kinh tế xuất khẩu của châu Âu bị tổn hại. ECB gần như đang bất lực để ngăn chặn đà tăng mạnh mẽ của euro nếu dollar còn tiếp tục suy yếu