Thông điệp dữ dội từ lợi suất thực

Phạm Quỳnh Anh

Junior Analyst

Tất nhiên, những người mua trái phiếu có lợi suất âm không phải để làm cho những người đi vay trở nên giàu có hơn. Họ mua nó vì họ phải có tài sản phi rủi ro, bất kể lợi tức thế nào, hoặc vì họ nghĩ rằng lãi suất sẽ giảm nhiều hơn, khiến giá trái phiếu tăng.

Hiện giờ số 0 không phải là con số quan trọng

Khi nợ chính phủ có lợi suất âm lần đầu tiên trở thành một phần quan trọng của thị trường trái phiếu toàn cầu cách đây một thập kỷ hoặc lâu hơn, mọi người đã nghiên cứu về nó. Phải thừa nhận rằng thật kỳ quặc khi phải trả thêm tiền cho ai đó để họ vay tiền của mình. Tất nhiên, những người mua trái phiếu có lợi suất âm không phải để làm cho những người đi vay trở nên giàu có hơn. Họ mua nó vì họ phải có tài sản phi rủi ro, bất kể lợi suất thế nào, hoặc vì họ nghĩ rằng lãi suất sẽ giảm nhiều hơn, khiến giá trái phiếu tăng. Trái phiếu lợi suất âm không phải là điên rồ, và việc càng âm nhiều chỉ là một trong những động thái của tài chính.

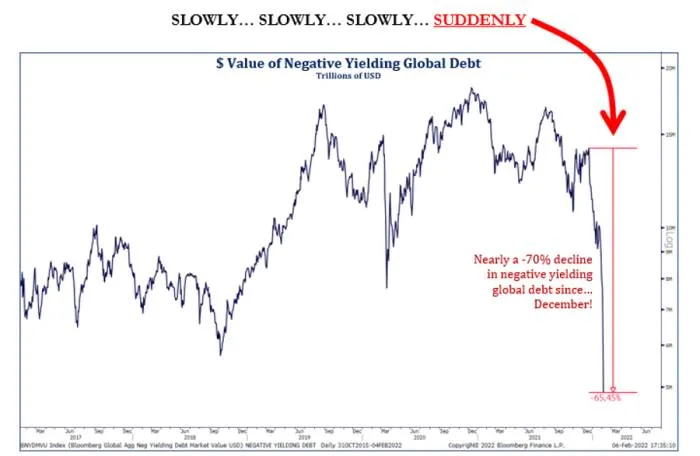

Bây giờ điều tương tự đang xảy ra ngược lại. Giới chuyên gia tài chính rất hào hứng với những biểu đồ như thế này. Biểu đồ cho thấy sự sụt giảm nhanh chóng về khối lượng nợ có lợi suất âm trên toàn thế giới, từ Chris Verrone của Strategas. Lưu ý thang đo log:

Nhưng mức 0 không cho chúng ta biết nhiều điều. Đó không phải là một ngưỡng kỳ diệu, mà nếu vượt qua ngưỡng đó các nhà đầu tư sẽ quay trở lại với khoản nợ không có rủi ro. Cũng chẳng phải các nhà đầu tư đã bị buộc phải mua vào các tài sản rủi ro hơn bởi sự hiện diện của một dấu trừ.

Điều quan trọng là trên thực tế lãi suất đang tăng và nguyên nhân là gì. Các đồng nghiệp xuất sắc của tôi, Kate Duguid và Eric Platt đã đưa ra một quan điểm quan trọng về điều này. Điều khiến lãi suất tăng trong tháng qua không phải là lạm phát lỳ vọng cao hơn, mà là lợi suất thực tế cao hơn. Dưới đây là biểu đồ về kỳ vọng lạm phát: mức chênh giữa lợi suất danh nghĩa của trái phiếu Hoa Kỳ với lợi suất của trái phiếu được thả nổi theo lạm phát, từ đó đưa ra ước tính về lạm phát trong tương lai:

Kỳ vọng lạm phát hiện tại thấp hơn so với mức kỳ vọng một tháng trước, không có gì đáng ngạc nhiên vì thái độ của Cục Dự trữ Liên Bang hiện nay thiên về thắt chặt hơn (hoặc mọi người đều đồng thuận rằng thái độ của Cục thiên về thắt chặt hơn). Thứ đang tăng là lợi suất thực.

Lợi suất thực không chỉ tăng mà còn tăng nhanh. Duguid và Platt báo cáo một cách giải thích phổ biến về điều này: lợi suất thực cao hơn là do mức tăng trưởng kỳ vọng cao hơn. Kết hợp với lạm phát kỳ vọng thấp hơn, họ dự đoán Fed sẽ hạ lạm phát mà không giết chết nền kinh tế:

Các nhà phân tích cho rằng sự gia tăng lợi suất thực này cho thấy các nhà giao dịch đang kỳ vọng nền kinh tế Mỹ sẽ tiếp tục mở rộng trong những năm tới ngay cả khi các nhà hoạch định chính sách thu lại các biện pháp kích thích để làm chậm tốc độ giá đang tăng mạnh.

Tuy nhiên, đây không phải là cách giải thích duy nhất. Một cách khác do Edward Al-Hussainy - một người bạn của Unhedged ở Columbia Threadneedle đề xuất cho tôi. Ông bác bỏ quan điểm cho rằng lãi suất thực là một chỉ báo của tăng trưởng kỳ vọng và trích dẫn một số ví dụ.

Vào tháng 5 năm 2013, khi Ben Bernanke thông báo rằng Fed sẽ bắt đầu giảm việc mua tài sản vào một thời điểm nào đó trong tương lai, lợi suất thực đã tăng 130 điểm cơ bản gần như ngay lập tức. Có lẽ điều này không phải do mức tăng trưởng kỳ vọng tăng đột biến. Tương tự, tốc độ tăng trưởng kinh tế đã tăng đột biến trong cả năm 2021, nhưng lãi suất thực không khác mấy cho đến tháng 12. Nhìn dài hạn hơn, chúng ta biết rằng lợi suất thực đã giảm nhanh ở các nền kinh tế đang phát triển - Mỹ, Châu Âu, Châu Á trong nhiều năm, mặc dù tốc độ tăng trưởng kinh tế không hề giảm ở tất cả các khu vực đó.

Al-Hussainy lập luận rằng lãi suất thực cho thấy là chính sách tiền tệ đang đặt lãi suất gần như thế nào với lãi suất trung lập (kí hiệu R*). Đó là lãi suất phù hợp với nền kinh tế ở trạng thái toàn dụng lao động và lạm phát ổn định. Đây là con số quan trọng nhưng thật không may, chúng tôi không biết chính xác R* là bao nhiêu và các ước lượng về nó hiện nay cũng không nhận được nhiều sự đồng thuận.

Điều chúng tôi khá chắc chắn là R* đang giảm dần và ở một khoảng khá tốt. Hãy thử xem xét 1 chỉ số đại diện cho nó: lãi suất chính sách dài hạn phù hợp ước tính của Ủy ban Thị trường Mở Liên bang, như được thể hiện trong “biểu đồ dot plot” nổi tiếng. Trong năm 2012, con số này là hơn 4% và hiện tại đã ở mức dưới 2.5%.

Cơ chế mà chính sách thắt chặt thúc đẩy lãi suất thực tăng là gì? Fed cho biết "chúng tôi sẽ tăng lãi suất và ngừng mua trái phiếu". Tất cả những điều khác không đổi, một công bố như vậy sẽ thúc đẩy lãi suất danh nghĩa tăng lên và kỳ vọng lạm phát giảm xuống. Kết quả lãi suất thực cao hơn, một phép toán đơn giản.

Vậy làm cách nào để biết lãi suất của chính sách tiền tệ đã đạt hoặc thậm chí vượt quá R*, trong khi chúng ta không thể quan sát R * một cách trực tiếp? Khi hành vi tìm kiếm rủi ro (được kích hoạt bằng cách giữ lãi suất thấp hơn lãi suất trung lập) bắt đầu dừng lại. Al-Hussainy nói: “Chúng tôi biết mình đã đạt R*, khi các tài sản rủi ro tự nó giảm giá. Đó là cách giải thích duy nhất, ngoài nó ra chúng ta chỉ có thể quẩn quanh trong bế tắc.”

Nếu bạn tin cách giải thích của Al-Hussainy, bạn có thể nhìn vào sự chóng mặt khi nắm các tài sản rủi ro hiện tại và kết luận R * thậm chí còn nhỏ hơn Fed hiện đang dự báo.

Cổ phiếu rác đang giảm phát, nhưng tiền điện tử đang biến động theo cách riêng.

Cổ phiếu rác và tiền điện tử có liên hệ với nhau không? Ví dụ, bạn có thể tin rằng cả hai đều là những sản phẩm đầu cơ nhờ vào chính sách tài khóa và tiền tệ nới lỏng. Chính phủ tăng chi tiêu và ngân hàng trung ương in tiền, do đó thị trường quay vòng một cách điên rồ.

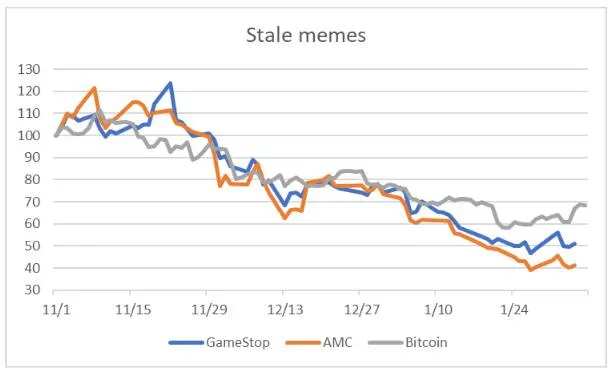

Vâng, hiện nay chính sách tiền tệ đang được thắt chặt, cán cân tài khóa đang âm và tỷ lệ tiết kiệm đã trở lại bình thường. Vì vậy, bạn có thể mong đợi tất cả những thứ rác rưởi đầu cơ đó sẽ sụp đổ. Quan điểm này đã được minh chứng trong vài tháng qua:

Sự thất thoát đang ảnh hưởng nặng nề đến cổ phiếu meme, và những tín đồ chân chính đang nuôi hy vọng rằng cổ phiếu GameStop sẽ tăng vọt thêm một lần nữa. Họ mong chờ xảy ra "mother of all short squeezes", hay MOASS - một chiến lược giao dịch nhằm đẩy giá tăng khi cổ phiếu đang bị bán tháo. Một câu chuyện gần đây của Tạp chí Phố Wall đã phỏng vấn một số người trong số họ:

Những người ủng hộ MOASS cho biết cổ phiếu của GameStop sẽ tăng lên mức cao chưa từng có - hàng nghìn hoặc thậm chí hàng triệu đô la trên mỗi cổ phiếu. Lý thuyết cho rằng các nhà đầu tư nhỏ sẽ trúng số độc đắc trong khi thua lỗ làm tê liệt tinh anh giới tài chính.

[Nhân viên bán hàng Tesla, Ben] Wehrman, người cho biết anh đặt 80% danh mục đầu tư của mình vào GameStop, dự định sẽ nghỉ việc khi cổ phiếu được lái giá lên để đi du lịch khắp thế giới và viết blog của mình.

Chúng tôi sẽ để lại phán quyết cuối cùng cho các nhà sử học. Nhưng đối với chúng tôi, có vẻ như đại dịch đã tạo ra một khoảng thời gian tải sản rác lên ngôi và điều đó hiện đang trôi qua. Các giám đốc điều hành của AMC và GameStop biết điều này và đã sử dụng thời điểm giá cổ phiếu cao để phát hành cổ phiếu và tái cấp vốn. Chúng ta chưa thấy một cú rơi tự do đáng kể, nhưng đang có những dấu hiệu. Những người liều lĩnh có lẽ đã đúng: một cú "siêu short squeeze" (giá tăng rất nhanh và mạnh) là cách duy nhất để khôi phục lại những ngày vinh quang.

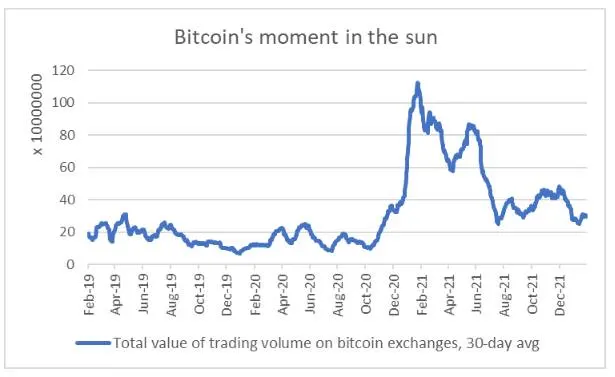

Điều tương tự đang xảy ra với tiền điện tử. Các nhà đầu tư nhỏ lẻ đang dần quên đi thị trường. Doanh thu giao dịch tiền điện tử theo quý của Robinhood đã giảm 79% so với mức cao vào giữa năm 2021, bao gồm cả mức giảm 5% trong quý gần đây nhất. Điều đó phù hợp với sự sụt giảm trong khối lượng giao dịch tiền điện tử, đã giảm kể từ tháng 1 năm ngoái và giảm sâu hơn nữa vào tháng 12.

Nhưng không giống như cổ phiếu rác, đối với tiền điện tử, nhà đầu tư nhỏ lẻ chỉ là một phần câu chuyện. Các công ty tiền điện tử đang bơi trong tiền của các tổ chức, hầu hết được cung cấp bởi các quỹ đầu tư mạo hiểm. Vào thứ Hai, Polygon đã huy động được 450 triệu đô la từ các nhà đầu tư bao gồm Sequoia Capital và SoftBank’s Vision Fund 2. Hoặc tuần trước, FT đưa tin:

Công ty khởi nghiệp đằng sau Câu lạc bộ Du thuyền Bored Ape, nhà sưu tập token không thể thay thế được bao gồm những người nổi tiếng như Gwyneth Paltrow và Snoop Dogg đang thảo luận với Andreessen Horowitz rằng sẽ định giá nó từ 4 tỷ đô la đến 5 tỷ đô la.

Theo những người biết về các cuộc thảo luận, Yuga Labs, tiên phong của NFT đang tìm cách bán cổ phần trị giá hàng triệu đô la trong một vòng gọi vốn mới .

Những người thạo tin với các cuộc đàm phán cho biết Yuga thậm chí có thể phát hành token tiền điện tử cho các nhà đầu tư và những người nắm giữ Bored Ape hiện tại có thể hiện thực giá trị của nó bằng cách bán trên thị trường thứ cấp.

Lợi suất thấp và giá giảm đã không ngăn cản các quỹ đầu tư mạo hiểm, những người thu được lợi nhuận khổng lồ nếu tiền điện tử trở thành hạ tầng tài chính quan trọng. Vì vậy, cổ phiếu rác sẽ bơ phờ trong khi tiền điện tử có vốn vào để đẩy giá lên với tâm lý đầu cơ cực điểm.

Và tiền điện tử đã phục hồi sau đủ lần sụt giảm để đảm bảo với một số nhà bình luận rằng cuộc cách mạng đang đến. Đây là bài viết của nhà sử học Niall Ferguson trên Bloomberg vào cuối tuần qua:

Bitcoin ngày nay chủ yếu được coi là “vàng kỹ thuật số”. . . Như đồng nghiệp tại Viện Hoover của tôi, Manny Rincon-Cruz, đã lập luận trong một bài luận xuất sắc vào tháng trước, “Bitcoin là một sản phẩm đầu tư được số hóa và khan hiếm thông qua một sổ cái công khai, phi tập trung, với nguồn cung cố định là 21 triệu bitcoin”. Đó là sự khan hiếm mà các nhà đầu tư thích, so với nguồn cung tiền pháp định có khả năng không bị giới hạn, như đại dịch cho thấy.

Áp dụng lịch sử trong ngành tài chính cho tương lai, tôi hy vọng mùa đông tiền điện tử này sẽ sớm trôi qua. Tiếp theo là một mùa xuân mà bitcoin tiếp tục phát triển ổn định hướng tới không chỉ là quyền chọn trên vàng kỹ thuật số, mà chính nó còn là một loại vàng kỹ thuật số đáng tin. Tài chính phi tập trung sẽ thách thức những người hoài nghi và mở ra một cuộc cách mạng tài chính mang tính biến đổi như cuộc cách mạng thương mại điện tử của Web 2.0.

Unhedged cảnh giác với việc đưa ra dự đoán, nhưng chúng tôi thích nghĩ về phạm vi dự đoán của người khác. Giao dịch “crypto revolution” khá sôi động, cũng như giao dịch “crypto is going to zero”. Dải trung bình bị bỏ quên. Điều gì sẽ xảy ra nếu tiền điện tử trở thành một cải tiến kỹ thuật quy mô trung bình nhằm cải thiện việc cung cấp các dịch vụ nhất định? Không phải là một cuộc cá cược gay cấn, nhưng chi phí chắc chắn là rẻ.

Financial Times