Vàng sẽ là điểm sáng của thị trường trong giai đoạn tới

Nguyễn Long Hà

Junior Analyst

Hiện tại Vàng đang khá “rẻ” khi so sánh với các loại tài sản khác. Nó được xem là một tài sản phòng thủ thông minh trong giai đoạn thị trường giá xuống của cổ phiếu năm 2022. Vàng có lịch sử dẫn dắt giá cổ phiếu đi lên từ những vùng đáy quan trọng. Lãi suất thực âm ở mức kỉ lục cùng với lạm phát tăng cao sẽ tiếp tục ủng hộ sự vượt trội của vàng so với các loại tài sản khác.

Nếu bạn nhìn lại các thị trường giá xuống trước đây của thị trường chứng khoán kể từ khi Hoa Kỳ bỏ khả năng chuyển đổi của đô la giấy sang vàng vào đầu những năm 1970, vàng đã liên tục là tài sản phòng thủ tuyệt vời trong những đợt bán tháo đáng kể và là tài sản tăng sớm khi Fed bắt đầu nới lỏng chính sách tiền tệ.

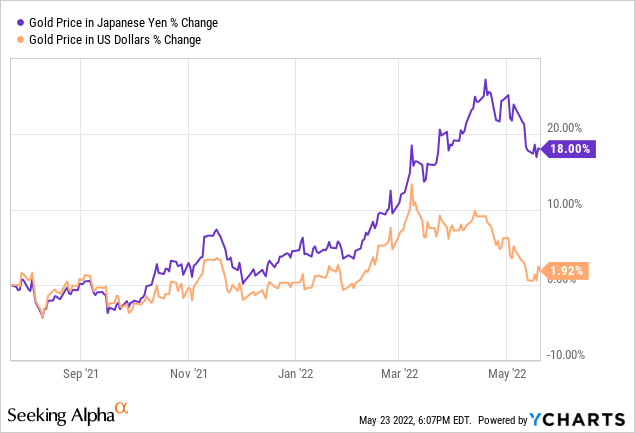

Tôi đã đề xuất tăng tỉ trọng nắm giữ vàng kể từ tháng 9 năm ngoái trong nhiều bài báo giải thích việc vàng 1800 USD/ounce rẻ như thế nào so với các tài sản khác. Vàng miếng đã không làm các nhà đầu tư thất vọng khi họ sử dụng nó như một biện pháp bảo vệ danh mục đầu tư hay đầu cơ giá lên. Sự gia tăng ổn định của giá vàng đã vượt trội so với phần lớn các cổ phiếu riêng lẻ và các chỉ số chứng khoán khi được đo lường từ tháng 9 năm 2021. Trên thực tế, nếu không có sự tăng giá 10% của đồng đô la Mỹ trên thị trường ngoại hối trong 10 tháng qua (điều này là một kỳ tích đáng chú ý trong thời điểm chênh lệch lãi suất thực âm kỷ lục và lạm phát CPI tăng cao), vàng có khả năng sẽ cao hơn 2000 USD/ounce. Vàng thậm chí còn giữ giá tốt hơn so với ngoại tệ, đặc biệt là những ngoại tệ yếu như đồng Yên Nhật trong hình bên dưới.

Trong bài viết này, tôi sẽ tập trung vào những thị trường gấu sụt giảm từ 10% trở lên đối với Chỉ số Trung bình Công nghiệp Dow Jones kể từ cuộc Đại suy thoái 2007-2009. Đồng đô la tăng giá kể từ giữa năm 2021 đã níu giữ mức tăng giá trị của vàng và các nhà đầu tư vẫn chưa mặn mà với các kim loại quý. Tôi đang mô hình hóa dư địa tăng đối với vàng, đặc biệt nếu Fed buộc phải sớm từ bỏ chu kỳ thắt chặt lãi suất để ngăn chặn suy thoái trong vài tháng tới. Theo quan điểm của tôi (một người có kinh nghiệm giao dịch kim loại và cổ phiếu các công ty khai thác có liên quan trong 35 năm), bức tranh toàn cảnh hiện tại cũng khá ủng hộ cho những bước tiến xa hơn của vàng, bất kể thị trường chứng khoán Mỹ diễn biến theo hướng nào.

Dù có vẻ khó tin, nhưng sau mỗi lần thị trường chứng khoán tạo đáy trong 15 năm qua, kể cả khi “nỗi sợ” trong thị trường bắt đầu phai mờ thì vàng vẫn tiếp tục bền bỉ đi lên. Nói cách khác, dù trong những cơn sóng đầu tiên của thị trường giá lên, vàng vẫn là kênh đầu tư tuyệt vời. Một hiểu lầm phổ biến tại thời điểm này là sự thay đổi trạng thái ở phố Wall từ “sợ hãi” sang “tham lam” sẽ dẫn đến việc bán tháo vàng. Điều này đã không xảy ra.

Ví dụ trong quá khứ

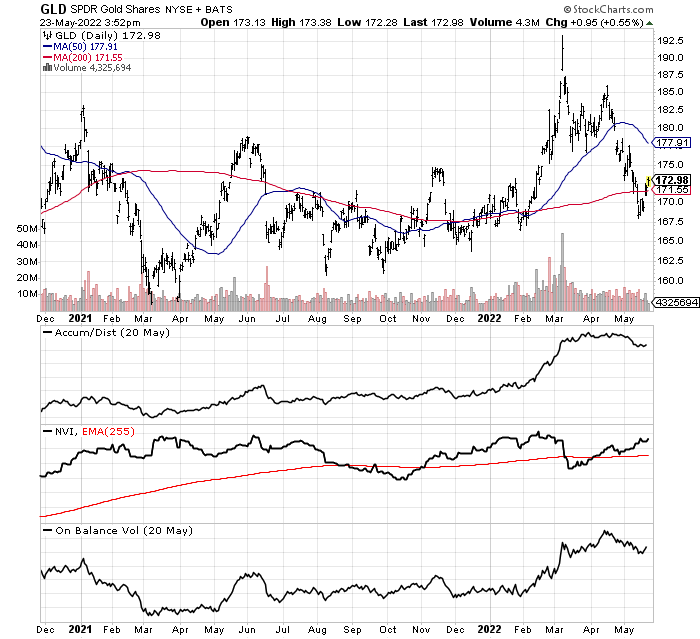

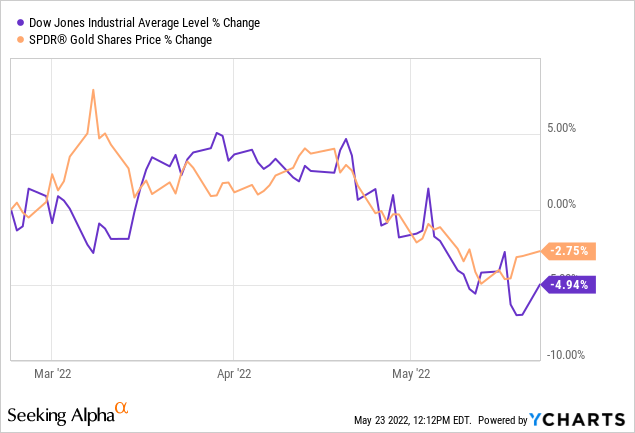

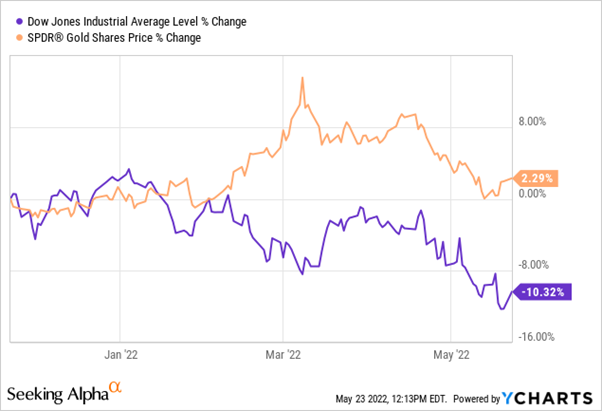

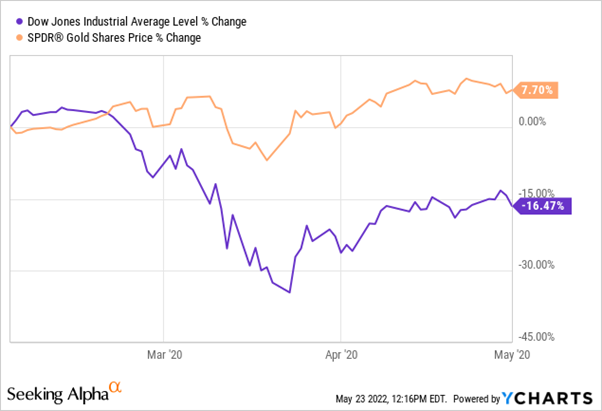

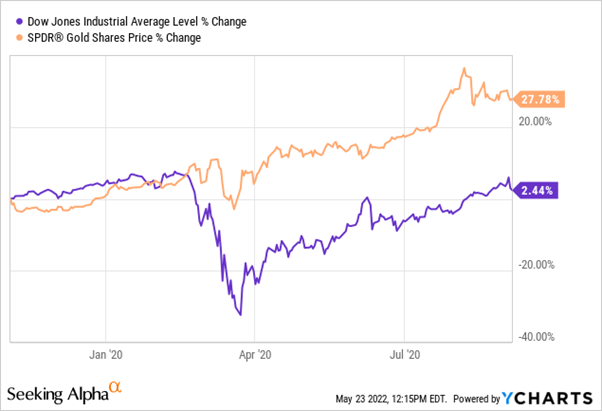

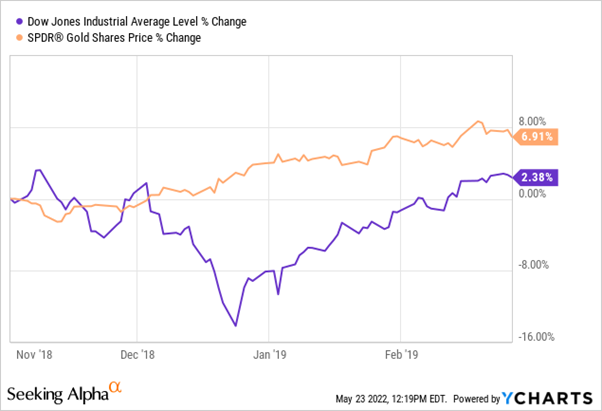

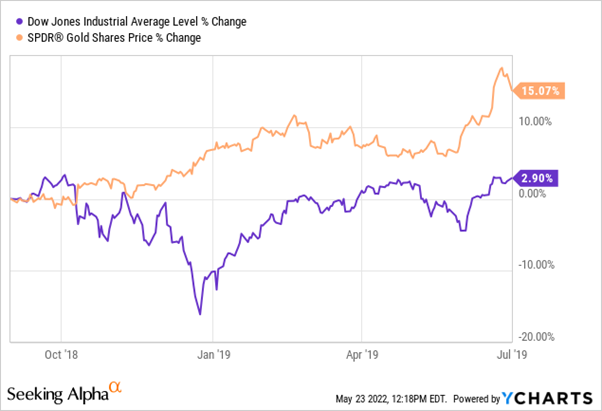

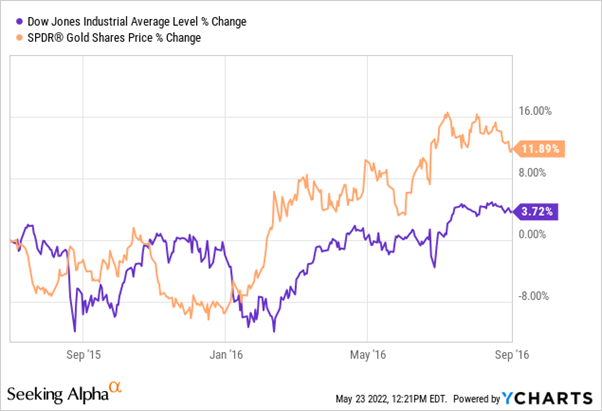

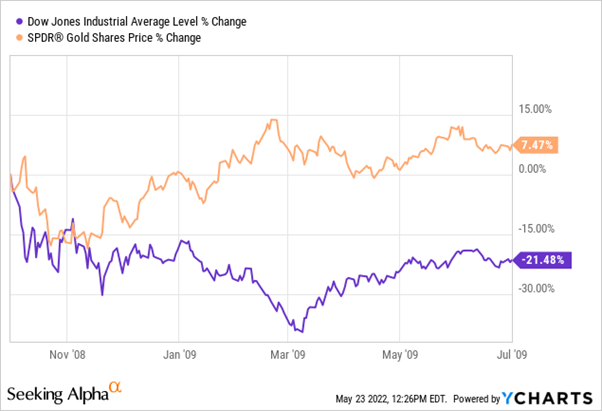

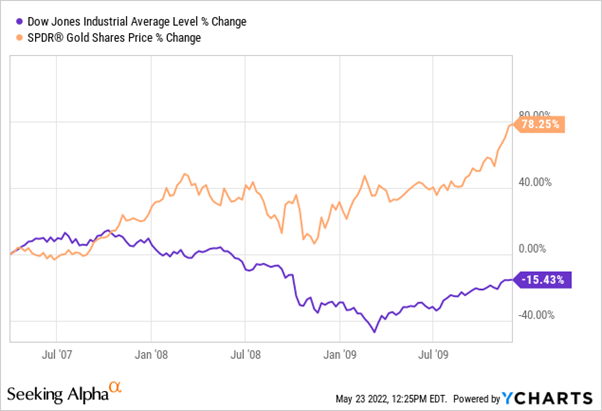

Dưới đây là biểu đồ về sự thay đổi giá trong Chỉ số Trung bình Công nghiệp Dow Jones và sản phẩm vàng thỏi lớn dành cho các nhà đầu tư, SPDR Gold Shares ETF (NYSEARCA: GLD), trong mỗi giai đoạn của thị trường giá xuống và giai đoạn đầu của sự phục hồi từ Thị trường chứng khoán Hoa Kỳ. Chúng tôi trình bày tình hình hiện tại cộng với năm trường hợp khác được thể hiện trong biểu đồ liền sau, trong đó vàng có sự thể hiện tốt hơn cổ phiếu ở tất cả các giai đoạn. Điều tôi muốn bạn rút ra ở đây là sức mạnh tương đối của vàng trong cả đợt bán tháo và vài tháng đầu tiên của những đợt tăng giá.

Cuối năm 2021 - Đầu năm 2022: Giai đoạn bùng nổ của cổ phiếu công nghệ

2020: Sụt giảm do đại dịch và phục hồi

Cuối 2018: Fed thắt chặt chính sách tiền tệ

Thị trường điều chỉnh 2015-2016

Hạ cấp tín nhiệm với nợ kho bạc Mỹ - 2011

2007-09 Đại suy thoái, nổ bong bóng bất động sản

Lời kết

Nắm giữ vàng thời điểm hiện tại là một quyết định tốt, nếu lịch sử lặp lại, hoặc ít nhất là đồng điệu với các chu kỳ thị trường chứng khoán trong quá khứ. Các chuyên gia đang cố gắng đề xuất những cách thông minh nhất để chống lại lạm phát và sự giảm giá trái phiếu/cổ phiếu. Câu trả lời có thể dễ dàng được tìm thấy khi xem xét các ví dụ trong quá khứ về những biến cố trên thị trường kinh tế và tài chính. Tôi sở hữu một vị thế vàng đáng kể ngày hôm nay, bao gồm vàng thỏi, ETF vàng thỏi và cổ phiếu công ty khai thác vàng. SPDR Gold ETF, cùng với các sản phẩm vàng thỏi khác bao gồm iShares Gold Trust (IAU), Sprott Physical Gold (PHYS) và Aberdeen Standard Physical Gold (SGOL), có tỷ lệ sinh lời dương rất tốt trong thời gian còn lại của năm 2022. Đối với giá vàng thỏi mục tiêu, tôi đang lập mô hình giá vàng từ 2,500 đến 3,000 đô la vào khoảng năm 2023. Bạn có thể đọc lại các bài báo về vàng trước đây của tôi để biết thêm.

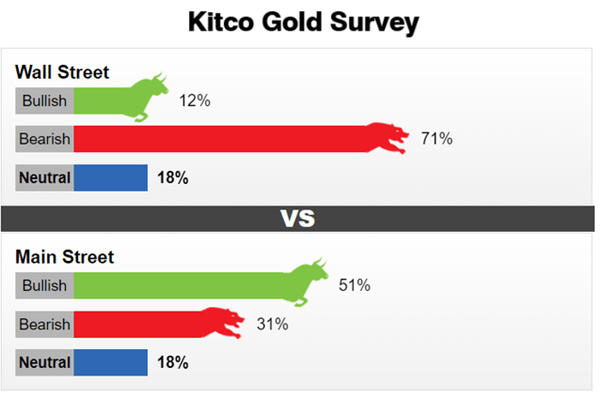

Các nhà giao dịch và chuyên gia Phố Wall hiện đang tiếp tục kỳ vọng xu thế giảm với giá vàng, điều này có thể báo hiệu một đợt tăng giá lớn hơn đang đến gần. Thông thường, các cuộc khảo sát tâm lý với số phản hồi bi quan trên 70% xảy ra gần các mức đáy lớn của thị trường tài chính hoặc hàng hóa, và chắc chắn không phải ở đỉnh. Con số 71% ủng hộ xu hướng gấu trong cuộc khảo sát Kitco tuần trước cho chúng ta biết các quỹ đầu cơ, tổ chức tài chính, ngân hàng và nhà giao dịch hợp đồng tương lai đang xem nhẹ vàng và họ sẽ phải mua lại với số lượng lớn nếu muốn đổi vị thế trong tương lai gần.

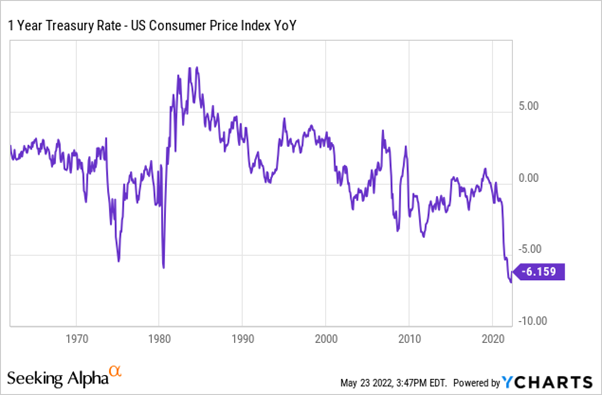

Như tôi đã đề cập và giải thích trước đây, một trong những thời điểm tốt nhất theo thống kê để sở hữu vàng là khi lãi suất ngắn hạn đang được giao dịch dưới mức lạm phát CPI 12 tháng liền trước. Lợi suất thực âm tại mức chưa từng có hiện nay (trong phạm vi -6%) sẽ hỗ trợ giá vàng theo thời gian, đặc biệt nếu Cục Dự trữ Liên bang không thể sớm kiểm soát được vấn đề lạm phát. Một vị thế lợi suất âm thường xuyên cộng thêm sự gia tăng của chi phí sinh hoạt cơ bản sẽ là một thảm hoạ đối với giá trị của đồng đô la, vì các nhà đầu tư nước ngoài không muốn mất tiền (hay mất sức mua) trong các khoản đầu tư vào Mỹ. Họ sẽ rút vốn ra khỏi nước Mỹ, điều có khả năng làm sụp đổ đồng đô la và tạo nên lạm phát phi mã tại đất nước này. Tất nhiên, khoản đầu tư tốt nhất trong viễn cảnh này sẽ là vàng thỏi.

Tôi thường đề xuất tỷ lệ phần trăm tài sản vàng là 10% trong các thiết kế danh mục đầu tư, với giả định mức tăng hàng năm + 8% điển hình của vàng kể từ năm 1969 có xác suất xảy ra cao. Hiện nay, tôi lạc quan về kim loại quý hơn mức bình thường. Các khoản nợ kỷ lục trên toàn thế giới, lạm phát tăng vọt khó có thể kiềm chế do tình trạng thiếu hụt đang gây ra các vấn đề khác nhau, phá vỡ thị trường trái phiếu và cổ phiếu, định giá vàng thấp so với các loại tài sản khác, mức nợ kho bạc hay cung tiền M1, cộng thêm với triển vọng kinh tế suy yếu, tất cả đều cho thấy mức độ rủi ro cao. Nếu bạn muốn muốn phân bổ 15-20% danh mục của mình vào các kim loại quý (chủ yếu là vàng) và những tài sản liên quan, tôi nghĩ quyết định đó hoàn toàn hợp lí trên cả góc độ logic và lịch sử.

Seeking Alpha