Việc tăng lãi suất của Fed sẽ không thể kiềm chế lạm phát nếu chi tiêu chính phủ vẫn ở mức cao

Thảo Nguyên

Junior Analyst

Chủ tịch Cục Dự trữ liên bang Mỹ (Fed) Jerome Powell vào thứ Sáu vừa rồi đã tuyên bố rằng trách nhiệm của ngân hàng trung ương đối với lạm phát là "vô điều kiện" và bày tỏ sự tin tưởng NHTW sẽ hoàn thành nhiệm vụ.

Tuy nhiên, một bài viết được công bố vào thời điểm diễn ra Hội nghị Jackson Hole, Wyoming lại gợi ý rằng Fed sẽ không thể tự mình thực hiện nhiệm vụ trên và thậm chí có thể làm vấn đề trở nên tồi tệ hơn với việc tăng lãi suất mạnh mẽ.

Nhà nghiên cứu Francesco Bianchi thuộc Đại học Johns Hopkins và Leonardo Melosi của Fed Chicago đã nêu quan điểm trong một bài viết được phát hành vào sáng thứ Bảy rằng: Hiện tại, lạm phát đang được thúc đẩy chủ yếu bởi chi tiêu chính phủ cho việc phục hồi nền kinh tế sau cuộc khủng hoảng COVID, nếu chỉ đơn thuần là tăng lãi suất thì sẽ không đủ để hạ nhiệt lạm phát.

Các tác giả cho biết: “Chính sách tài khóa gần đây trong bối cảnh dịch COVID-19 đã thay đổi niềm tin của khu vực tư nhân về khuôn khổ tài khóa, giúp thúc đẩy sự phục hồi, nhưng cũng sẽ dẫn đến sự gia tăng lạm phát”. “Sự gia tăng lạm phát này không thể được ngăn chặn bằng cách đơn giản là thắt chặt chính sách tiền tệ.”

Do đó, Fed chỉ có thể hạ nhiệt lạm phát khi "nợ công được quản lý ổn định thành công bằng các kế hoạch tài khóa đáng tin cậy trong tương lai." Bài viết gợi ý rằng nếu không có những ràng buộc trong chi tiêu tài khóa, việc tăng lãi suất sẽ chỉ khiến chi phí đi vay đắt đỏ hơn, đồng thời khiến kỳ vọng lạm phát tăng cao hơn.

Sự kỳ vọng của thị trường

Trong bài phát biểu tại Jackson Hole, ông đưa ra quan điểm của mình dựa trên 3 nguyên lý: các ngân hàng trung ương như Fed có trách nhiệm kiểm soát lạm phát, các kỳ vọng là tối quan trọng, và cần duy trì thắt chặt cho tới khi đạt mục tiêu khống chế lạm phát.

Bianchi và Melosi đồng ý kỳ vọng là quan trọng nhưng họ cho rằng cam kết từ Fed chỉ đơn giản là chưa đủ. Thay vào đó, họ nói mức nợ chính phủ cao cùng với việc chính phủ tiếp tục tăng chi tiêu đã góp phần khiến công chúng phát triển nhận thức rằng lạm phát sẽ duy trì ở mức cao. Theo USAspending.gov, Quốc hội đã chi khoảng 4.5 nghìn tỷ đô la cho các chương trình liên quan đến Covid. Những khoản chi đó dẫn đến mức thâm hụt ngân sách 3.1 nghìn tỷ USD vào năm 2020; 2.8 nghìn tỷ USD vào năm 2021 và 726 tỷ USD trong 10 tháng đầu năm tài khóa 2022.

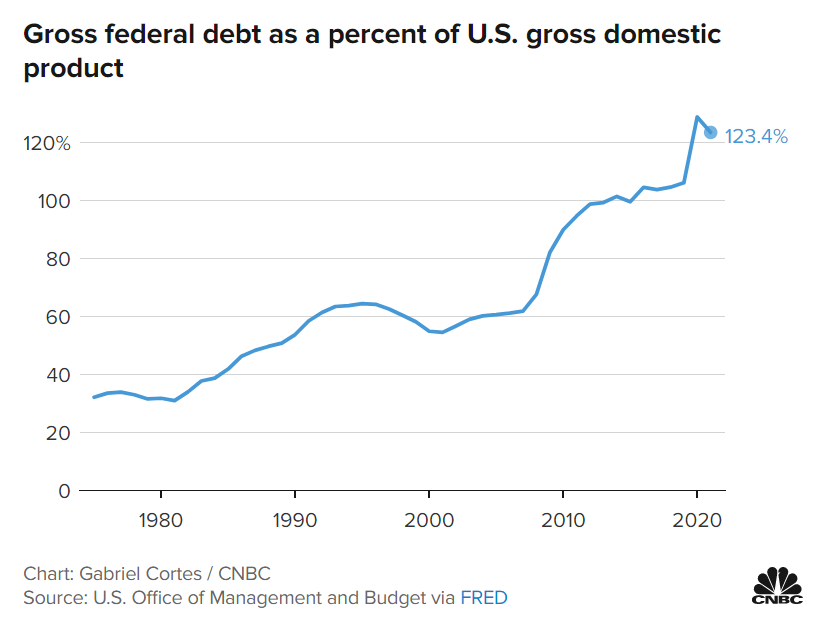

Hiện tại, nợ chính phủ đang ở mức khoảng 123% GDP, giảm nhẹ so với mức kỷ lục 128% vào năm 2020 nhưng vẫn cao hơn nhiều so với thời kỳ năm 1946 đến nay, ngay sau Chiến tranh Thế giới thứ hai.

Biểu đồ: Tổng nợ công tính theo phần trăm GDP Hoa Kỳ.

Bài viết nhận định: “Khi mất cân đối tài khóa trở nên trầm trọng và uy tín tài khóa suy yếu, Fed sẽ ngày càng khó đưa lạm phát về mục tiêu mong muốn hơn."

Hơn nữa, nghiên cứu cho thấy nếu Fed tiếp tục tăng lãi suất, nó có thể làm cho vấn đề trở nên tồi tệ hơn. Vì lãi suất tăng đồng nghĩa với việc chi phí của khoản nợ chính phủ hiện ở mức 30.8 nghìn tỷ đô sẽ đắt đỏ hơn nhiều.

Theo dữ liệu của Cục Dự trữ Liên bang, với tổng mức tăng là 225 điểm phần trăm trong năm nay, lãi suất cơ bản đã tăng vọt. Trong quý hai, tiền lãi phải trả cho tổng nợ công đã đạt mức kỷ lục 599 tỷ đô la theo tỷ lệ hàng năm được điều chỉnh theo mùa (SAAR).

"Một vòng luẩn quẩn"

Bài viết tại Jackson Hole cảnh báo rằng nếu không có các chính sách tài khóa chặt chẽ hơn, "một vòng luẩn quẩn lãi suất danh nghĩa tăng, lạm phát tăng, nền kinh tế trì trệ và nợ tăng chồng chất sẽ phát sinh."

Trong phát biểu của mình, Powell cho biết Fed đang làm tất cả những gì có thể để tránh sự lặp lại của những năm 1960 và 1970, khi chi tiêu chính phủ tăng nhưng Fed lại không muốn tăng lãi suất cao hơn dẫn đến lạm phát đình trệ nhiều năm (tăng trưởng chậm kèm theo lạm phát gia tăng). Việc Fed không hành động quyết liệt vào thập niên 1970 đã dẫn tới kỳ vọng lạm phát tăng chóng mặt và hệ quả là những đợt tăng lãi suất “kinh hoàng” vào đầu thập niên 1980. Khi đó, Chủ tịch Fed Paul Volcker đã buộc phải đẩy nền kinh tế rơi vào suy thoái mới có thể khống chế được lạm phát.

Bianchi và Melosi viết: "Liệu áp lực lạm phát đang diễn ra có còn kéo dài như những năm 1960 và 1970? Nghiên cứu của chúng tôi nhấn mạnh rủi ro rằng mô một hình lạm phát dai dẳng tương tự có thể xuất hiện trong những năm tới ."

Họ nói thêm rằng:" Nguy cơ lạm phát nóng kéo dài dai dẳng mà nền kinh tế Mỹ đang trải qua ngày nay phần lớn là do nợ công lớn và sự suy yếu về lòng tin vào khuôn khổ tài khóa." Do đó, vũ khí đánh bại lạm phát vào đầu những năm 1980 có thể không còn sắc bén ở thời điểm hiện tại.

Lạm phát giảm nhẹ trong tháng 7 phần lớn từ việc giá năng lượng sụt giảm. Tuy nhiên, đã có bằng chứng về việc lạm phát lan rộng trong nền kinh tế, đặc biệt là ở giá cả thực phẩm và chi phí thuê nhà. Trong năm qua, chỉ số giá tiêu dùng (CPI) đã tăng với tốc độ 8.5%. Chỉ báo “trung bình rút gọn” của Fed Dallas, một thước đo yêu thích của các ngân hàng trung ương, loại bỏ các mức cao và thấp đột biến của các thành phần lạm phát, đã ghi nhận lạm phát 12 tháng là 4.4% vào tháng 7, mức cao nhất kể từ tháng 4 năm 1983.

Tuy nhiên, nhiều nhà kinh tế kỳ vọng một số yếu tố sẽ góp phần làm giảm lạm phát, giúp Fed thực hiện công việc của mình. “Tỷ suất lợi nhuận sẽ giảm và gây áp lực khiến lạm phát giảm mạnh. Kịch bản cơ sở là nếu lạm phát giảm nhanh hơn dự kiến của Fed trong vài tháng tới, Fed sẽ có thể dễ thở hơn”, Ian Shepherdson - nhà kinh tế trưởng tại Pantheon Macroeconomics viết.

Trong khi đó, Ed Yardeni của Yardeni Research cho rằng Powell trong bài phát biểu của mình đã không thừa nhận tác động của việc Fed tăng lãi suất và việc đảo ngược chương trình mua tài sản của họ đối với việc củng cố sức mạnh đồng đô la và làm chậm nền kinh tế. Đồng đô la hôm thứ Hai đạt mức cao nhất trong gần 20 năm so với rổ các đồng tiền khác. Yardeni viết: "Powell có thể sẽ sớm hối hận vì đã chuyển sang lập trường diều hâu hơn tại Jackson Hole, điều có thể sớm khiến ông phải xoay sang một lập trường bồ câu hơn"

Nhưng bài viết của Bianchi-Melosi nhấn mạnh rằng cam kết tăng lãi suất để giảm lạm phát thôi là chưa đủ. Họ lập luận và đưa ra giả thiết rằng:" Điều gì sẽ xảy ra nếu Fed tăng lãi suất sớm hơn, thay vì dành phần lớn thời gian của năm 2021 để ra rả cụm từ lạm phát "tạm thời" và không đề cập đến bất cứ phản ứng chính sách nào?"

CNBC