Báo cáo triển vọng 2025 JP Morgan Asset Managment - Phần 1: Sức bật từ "Magnificent 7" và làn sóng đầu tư mới tại thị trường quốc tế

Ngọc Lan

Junior Editor

Thị trường chứng khoán Hoa Kỳ đã chứng kiến một giai đoạn thăng hoa ấn tượng trong hai năm qua, với mức tăng trưởng vượt trội lên đến 60%. Ba trụ cột chính tạo nên thành công này bao gồm: sức bền của nền kinh tế, động thái nới lỏng chính sách tiền tệ từ Fed, và làn sóng công nghệ trí tuệ nhân tạo (AI) đang làm thay đổi cục diện thị trường. Đặc biệt trong năm 2023 và nửa đầu 2024, nhóm "Magnificent 7" đã dẫn dắt đà tăng trưởng mạnh mẽ này, và giờ đây xu hướng tích cực đang lan tỏa rộng khắp thị trường.

Nhìn về tương lai, chúng tôi kỳ vọng tăng trưởng lợi nhuận của các gã khổng lồ công nghệ sẽ duy trì ở ngưỡng cao, trong khi các lĩnh vực khác bắt đầu khởi sắc trở lại. Sự mở rộng này, cùng với nền tảng kinh tế vững chắc, chính sách thuận lợi và xu hướng phát triển lâu dài, hứa hẹn sẽ mang lại một làn sóng tăng trưởng toàn diện và sâu rộng hơn trong năm tới.

Bức tranh lợi nhuận năm 2024 đang hiện lên nhiều gam màu tươi sáng, với động lực tăng trưởng chủ đạo đến từ sự cải thiện biên lợi nhuận của các tập đoàn công nghệ hàng đầu. Đáng mừng hơn, ba thách thức lớn đã từng gây áp lực nặng nề lên lợi nhuận trong năm 2022 bao gồm lạm phát, chi phí nhân công tăng cao và chuỗi cung ứng đứt gãy nay đã dần được tháo gỡ. Nhờ đó, làn sóng phục hồi biên lợi nhuận đang lan tỏa mạnh mẽ trên diện rộng, trong đó nổi bật là sự khởi sắc của ngành chăm sóc sức khỏe và lĩnh vực hàng tiêu dùng không thiết yếu.

Tuy nhiên, đóng góp từ biên lợi nhuận được dự báo sẽ trở về mức cân bằng hơn, đồng thời xu hướng giảm phát có thể tạo áp lực khi các doanh nghiệp gặp khó khăn trong việc định giá sản phẩm. Hoạt động mua lại cổ phiếu dự kiến sẽ điều chỉnh giảm khi các công ty chuyển hướng sử dụng nguồn vốn dồi dào để đầu tư phát triển kinh doanh thay vì hoàn trả cho cổ đông. Trong bối cảnh đó, tăng trưởng doanh thu sẽ đóng vai trò then chốt, định hình lợi nhuận trong tương lai.

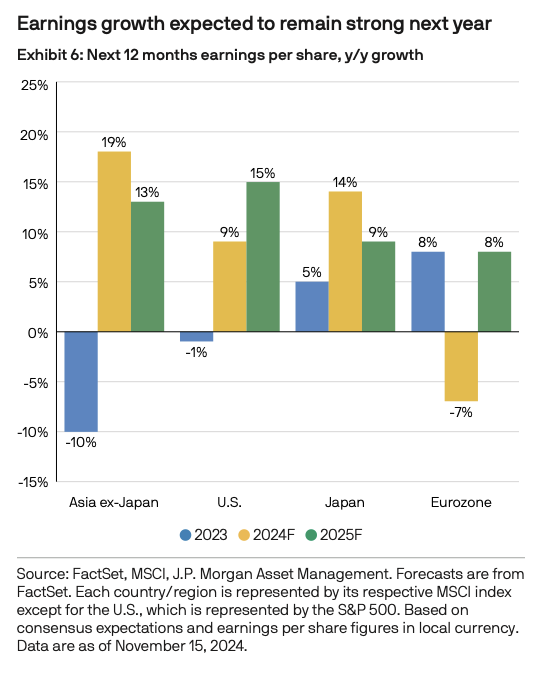

Về tổng thể, giới đầu tư đang kỳ vọng một bước ngoặt ấn tượng trong tăng trưởng lợi nhuận của chỉ số S&P 500, với đà tăng từ mức đi ngang trong năm 2023 lên 9% trong năm nay, sau đó bứt phá mạnh mẽ với 15% trong năm 2025 và duy trì đà tăng vững chắc 13% trong năm 2026. Mặc dù chúng tôi tin tưởng vào triển vọng tăng trưởng lợi nhuận mạnh mẽ và toàn diện hơn, song nếu tăng trưởng GDP quay về xu hướng bình thường như dự báo, các ước tính đồng thuận này có thể hơi quá lạc quan, trừ phi có một gói cắt giảm thuế doanh nghiệp quy mô lớn được ban hành. Đáng lưu ý, ngay cả khi có lợi thế từ việc cắt giảm thuế, điều này cũng có thể bị triệt tiêu một phần bởi sự suy giảm hiệu suất của các tập đoàn đa quốc gia và đồng USD mạnh lên do các đề xuất về thuế quan mới. Để đạt được mức tăng trưởng lợi nhuận từ một chữ số lên hai chữ số, thị trường cần ba yếu tố then chốt là sức bền của nền kinh tế, đà tăng trưởng doanh thu, và đặc biệt là sự đóng góp tích cực từ 493 doanh nghiệp còn lại trong chỉ số.

Sự lan tỏa của lợi nhuận mang đến động lực mới cho thị trường

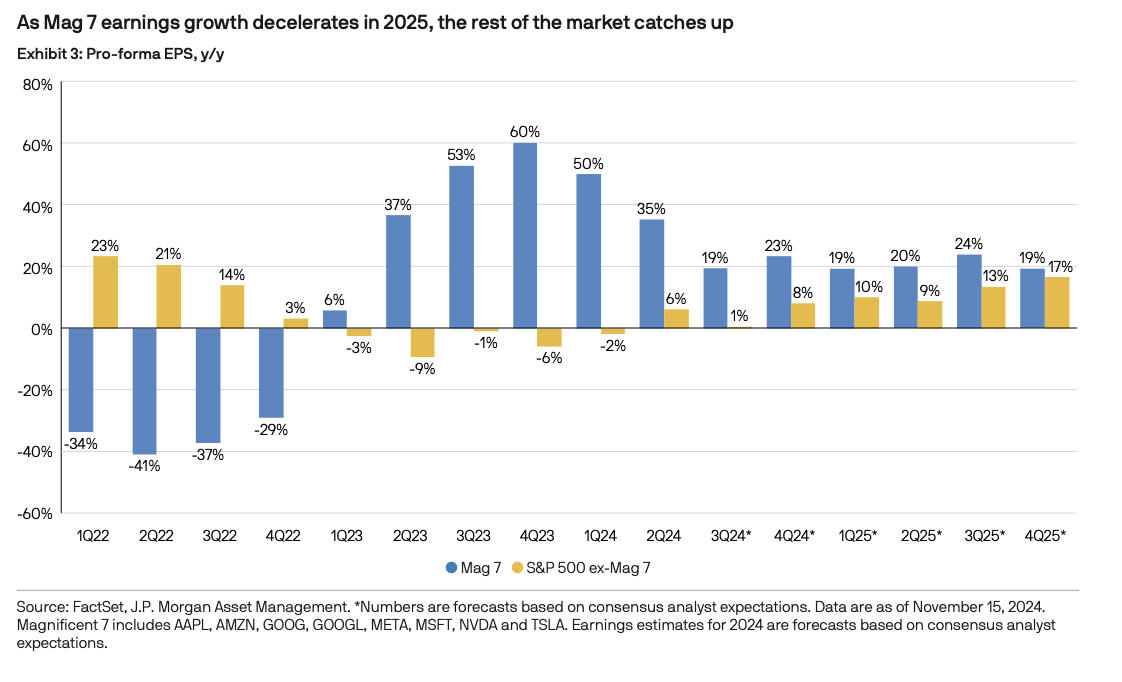

Đi sâu vào cấu trúc thị trường, bức tranh lợi nhuận đang cho thấy những dấu hiệu chuyển dịch đáng chú ý. Nhóm "Bảy kỳ quan" (Magnificent 7) dự kiến sẽ giảm tốc về mức tăng trưởng 20% hàng năm - một con số vẫn rất đáng kể, trong khi phần còn lại của thị trường bắt đầu cho thấy sự bứt phá như được minh họa trong Biểu đồ 3. Công nghệ trí tuệ nhân tạo (AI) vẫn sẽ là tâm điểm chú ý, nhưng các cuộc thảo luận đang trở nên cân bằng hơn khi đặt những quan ngại về hiệu quả đầu tư bên cạnh khả năng sinh lời và tạo dòng tiền ấn tượng. Sự dịch chuyển này đã và đang phản ánh qua một làn sóng tăng trưởng bao phủ rộng khắp thị trường. Tỷ trọng đóng góp của nhóm Magnificent 7 vào lợi nhuận S&P 500 đã giảm đáng kể từ mức 63% trong năm 2023 xuống còn 47% trong năm nay, cho thấy sự phân bổ cân bằng hơn trong động lực tăng trưởng của thị trường.

Khi tăng trưởng lợi nhuận của nhóm Magnificent 7 chậm lại vào năm 2025, phần còn lại của thị trường dần thu hẹp khoảng cách chênh lệch

Nhìn sâu vào bức tranh kinh tế, một số lĩnh vực đang dần thoát ra khỏi những cơn gió ngược theo chu kỳ. Trong hai năm qua, do hoạt động sản xuất của Hoa Kỳ suy yếu, các ngành công nghiệp nặng, năng lượng và nguyên vật liệu đã trải qua giai đoạn trầm lắng về lợi nhuận. Tuy nhiên, khi chi phí vốn hạ nhiệt cùng với đà giảm lãi suất, cả người tiêu dùng lẫn doanh nghiệp được dự báo sẽ khôi phục các khoản đầu tư vốn lớn. Đặc biệt, các ngành sản xuất hàng hóa bền vững, nhất là những lĩnh vực gắn liền với bất động sản nhà ở, sẽ đón nhận làn gió tích cực này.

Ngành tài chính đang đứng trước nhiều cơ hội bứt phá nhờ nhu cầu vay vốn và bảo hiểm gia tăng, đường cong lợi suất thuận lợi hơn, sự sôi động trở lại của hoạt động M&A và IPO, cùng triển vọng nới lỏng quy định. Trong khi đó, xu hướng cắt giảm lãi suất cũng nâng cao giá trị tương đối của các ngành như tiện ích và bất động sản. Về phía ngành tiêu dùng, mặc dù sức mua hộ gia đình được cải thiện sẽ thúc đẩy tăng trưởng từng bước, song tâm lý nhạy cảm về giá vẫn sẽ khiến các doanh nghiệp tập trung vào hàng thiết yếu hoặc định hướng giá trị tiếp tục được ưu tiên.

Viễn cảnh về nới lỏng quy định và cắt giảm thuế doanh nghiệp có thể sẽ là chất xúc tác, giúp các nhà đầu tư tự tin hơn khi rót vốn vào những phân khúc trước đây ít được quan tâm như cổ phiếu giá trị và cổ phiếu vốn hóa vừa/nhỏ - những lĩnh vực đang được hưởng lợi kép từ sự phục hồi lợi nhuận và mức định giá hấp dẫn. Tuy nhiên, thị trường có thể đối mặt với biến động nếu xuất hiện thêm các chính sách kìm hãm tăng trưởng, điển hình như các rào cản thuế quan.

Đáng chú ý, các xu hướng đầu tư dài hạn vào trí tuệ nhân tạo (AI), chuyển đổi năng lượng và đa dạng hóa chuỗi cung ứng đang tạo nên động lực mạnh mẽ cho thị trường. Các "gã khổng lồ công nghệ" đang đẩy mạnh chi tiêu vốn lên tới 200 tỷ USD trong năm nay, và 2025 được kỳ vọng sẽ là một năm bứt phá về đầu tư. Làn sóng chi tiêu này sẽ mang lại lợi ích cho nhiều lĩnh vực như bất động sản trung tâm dữ liệu, kỹ thuật và xây dựng, năng lượng hạt nhân và tái tạo, truyền tải năng lượng, phát điện khí đốt, công nghệ làm mát cùng toàn bộ hệ thống linh kiện điện tử kết nối.

Quá trình xây dựng cơ sở hạ tầng AI đã mở ra cơ hội cho nhiều đối tượng thụ hưởng

Thị trường cổ phiếu quốc tế: Hướng đến câu chuyện cơ cấu thay vì chu kỳ

Khởi đầu năm 2025, chúng tôi đặt kỳ vọng vào sự bứt phá của thị trường cổ phiếu quốc tế để thu hẹp khoảng cách chênh lệch với thị trường Mỹ, dựa trên ba yếu tố then chốt: mức định giá chiết khấu vô cùng hấp dẫn so với thị trường Mỹ, triển vọng suy yếu của đồng USD và bức tranh lợi nhuận doanh nghiệp tươi sáng hơn. Dù đã ghi nhận mức tăng ấn tượng 7% từ đầu năm 2024, thị trường cổ phiếu quốc tế vẫn chưa thể san lấp được khoảng cách chênh lệch đáng kể với thị trường Mỹ. Đáng lưu ý, trước làn sóng chính sách "ưu tiên nước Mỹ" từ chính quyền sắp tới - đặc biệt là những động thái nhằm củng cố sức mạnh đồng USD - thị trường cổ phiếu quốc tế đang phải đối mặt với những thách thức ngày càng gia tăng.

Tại Trung Quốc, mặc dù các biện pháp kích thích đồng bộ đã tạo đà cho đợt hồi phục chiến thuật 30% của thị trường cổ phiếu trong quý III, nền kinh tế lớn thứ hai thế giới vẫn đang vật lộn trong cơn bão chu kỳ. Dự kiến chính sách sẽ duy trì tính hỗ trợ cho đến khi động lực tăng trưởng kinh tế được ổn định, tuy nhiên các nhà hoạch định chính sách dường như không đặt mục tiêu thúc đẩy tăng trưởng mạnh mẽ. Hệ quả là đến năm 2025, nhà đầu tư có thể sẽ cảm thấy thất vọng về cả quy mô của gói kích thích tài khóa lẫn tốc độ tăng trưởng kinh tế tổng thể.

Trong kịch bản Tổng thống đắc cử Trump triển khai đầy đủ các cam kết về thuế quan trong chiến dịch tranh cử, khả năng cao các nhà hoạch định chính sách Trung Quốc sẽ phải kích thích nền kinh tế quyết liệt hơn - dù đây vẫn là một ẩn số lớn. Điều này có thể khiến các nhà đầu tư thận trọng hơn trong việc định giá cổ phiếu Trung Quốc sau đợt tăng giá gần đây. Tuy vậy, cơ hội đầu tư vẫn hiện hữu ở những phân khúc đặc thù, nổi bật là các doanh nghiệp tư nhân đề cao lợi ích cổ đông và hoạt động trong các lĩnh vực đổi mới sáng tạo như công nghệ doanh nghiệp (tự động hóa, phần mềm) hoặc chuỗi cung ứng năng lượng tái tạo và xe điện.

Bước sang năm 2025, thị trường châu Âu đang phải đương đầu với những thử thách chu kỳ đặc thù. Sự chuyển biến về tâm lý thị trường và triển vọng lợi nhuận của cổ phiếu châu Âu sẽ phụ thuộc vào ba động lực chính: sự hồi phục của nền kinh tế Trung Quốc, làn sóng phục hồi trong lĩnh vực sản xuất, và đà tăng mạnh của chi tiêu tiêu dùng - tất cả đều là những rào cản không dễ vượt qua. Mặc dù chính sách nới lỏng tiền tệ tiếp theo từ ECB sẽ là điểm tựa quan trọng, đặc biệt đối với các doanh nghiệp phụ thuộc nhiều vào tín dụng ngân hàng, song niềm tin thị trường và xu hướng chi tiêu của người tiêu dùng vẫn đang phục hồi một cách chậm rãi. Thêm vào đó, khu vực Eurozone có thể sẽ chịu tác động từ các rào cản thuế quan trong năm tới, trong bối cảnh khu vực này đang loay hoay tìm kiếm tiếng nói chung để đưa ra phản ứng chủ động. Tuy vậy, cơ hội đầu tư vẫn hiện hữu tại một số doanh nghiệp châu Âu được chọn lọc, với mức định giá hấp dẫn theo ngành, cùng hoạt động mua lại cổ phiếu sôi động và tỷ suất cổ tức đầy hứa hẹn.

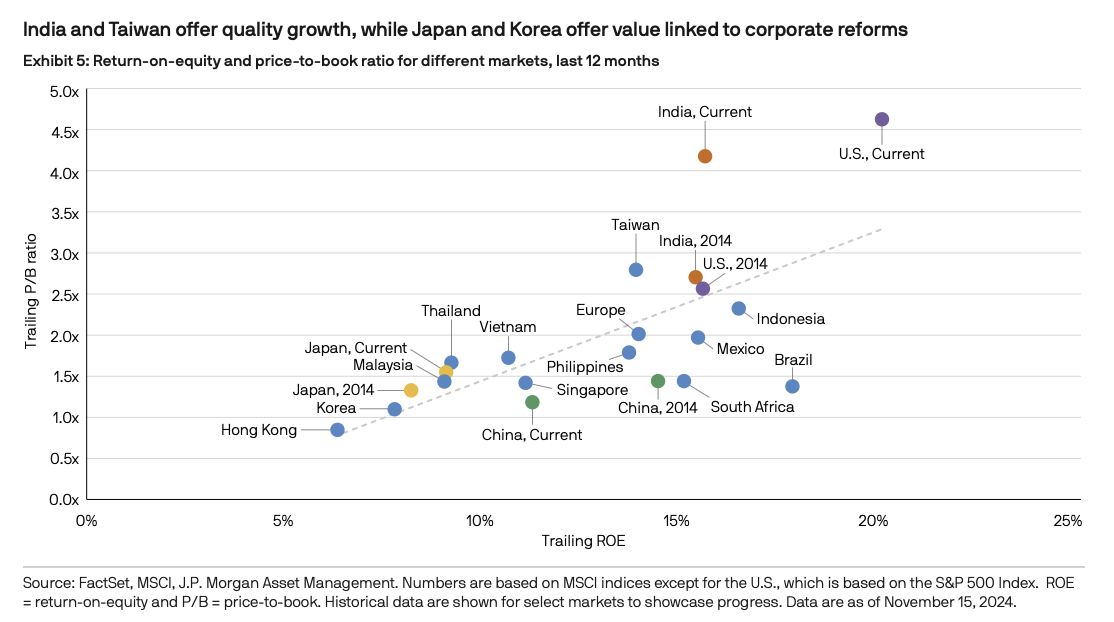

Trong khi đó, những câu chuyện tăng trưởng cấu trúc đầy thuyết phục đang thổi bùng làn sóng lợi nhuận ấn tượng tại một số thị trường nổi bật như: Nhật Bản (+7%), Ấn Độ (+13%) và Đài Loan (+33%). Điển hình như Nhật Bản đang dần thoát khỏi quãng thời gian dài đối mặt với giảm phát, tăng trưởng danh nghĩa trì trệ và lãi suất âm. Bước sang năm mới, xu hướng lạm phát tăng được kỳ vọng sẽ là động lực thúc đẩy chi tiêu tiêu dùng và tạo đà cho lợi nhuận doanh nghiệp trong nước. Làn sóng cải cách quản trị doanh nghiệp tại Nhật Bản, thể hiện qua số lượng thông báo mua lại cổ phiếu lập đỉnh và hoạt động M&A sôi động, dự kiến sẽ tiếp tục thu hút dòng vốn và nâng cao lợi nhuận khi mức chiết khấu định giá dần thu hẹp.

Tuy nhiên, đồng Yên đang trải qua giai đoạn biến động mạnh do tác động kép từ việc giải thể carry trade và kỳ vọng lãi suất Mỹ leo thang, gây áp lực lên tâm lý thị trường và lợi nhuận cổ phiếu. Nhìn về phía trước, sự ổn định của đồng Yên - yếu tố sống còn đối với các tập đoàn có hoạt động quốc tế và nhà đầu tư nước ngoài - được dự báo sẽ cải thiện khi lãi suất Nhật Bản dần trở về trạng thái bình thường và các vị thế bán khống đồng Yên được đóng lại. Tuy nhiên, vẫn còn đó rủi ro từ khả năng lợi suất trái phiếu kỳ hạn 10 năm của Mỹ tăng vọt do những lo ngại về thâm hụt ngân sách và áp lực lạm phát.

Bất chấp chặng đường phía trước của Trung Quốc có thể gập ghềnh và đối diện với căng thẳng thương mại với Hoa Kỳ, bức tranh đầu tư tại các thị trường mới nổi ngoài Trung Quốc vẫn toát lên nhiều triển vọng sáng sủa. Nổi bật là thị trường Ấn Độ, nơi đà tăng trưởng lợi nhuận doanh nghiệp được kỳ vọng duy trì mạnh mẽ, được tiếp sức bởi xu hướng lãi suất giảm và sự bứt phá trong lĩnh vực xuất khẩu dịch vụ. Mặc dù gần đây, dòng vốn ngoại đã có dấu hiệu chững lại do mức định giá cổ phiếu đã được đẩy cao bởi làn sóng đầu tư mạnh mẽ từ nhà đầu tư nội địa song triển vọng đầu tư dài hạn vẫn hết sức thuyết phục, tạo nền tảng vững chắc cho thị trường. Đặc biệt, Ấn Độ đang nổi lên như điểm đến hàng đầu trong xu thế "friendshoring" (dịch chuyển chuỗi cung ứng về các quốc gia đồng minh) tại châu Á mới nổi, hứa hẹn thu hút mạnh mẽ dòng vốn đầu tư trực tiếp nước ngoài và thúc đẩy tăng trưởng trong lĩnh vực sản xuất.

Tại các thị trường châu Á khác, làn sóng bùng nổ công nghệ tiếp tục là động lực tăng trưởng cho các doanh nghiệp Đài Loan, những đơn vị thụ hưởng chính từ xu hướng phát triển hạ tầng trí tuệ nhân tạo (AI). Trong khi đó, thị trường chứng khoán Hàn Quốc, dù vẫn đang đối mặt với không ít thách thức, có thể sẽ sớm lấy lại đà tăng trưởng nhờ chu kỳ công nghệ khởi sắc và hiệu quả rõ nét hơn từ chương trình "Value-Up" (nâng cao giá trị doanh nghiệp).

Thị trường Ấn Độ và Đài Loan mang đến tăng trưởng chất lượng, trong khi Nhật Bản và Hàn Quốc tạo giá trị từ cải cách doanh nghiệp

Về phía Mexico, thị trường này nhiều khả năng sẽ chứng kiến những biến động mạnh trong năm tới khi cuộc đàm phán lại Hiệp định USMCA 2026 cận kề. Hoa Kỳ có thể sẽ gia tăng các biện pháp hạn chế dòng chảy hàng hóa Trung Quốc qua Mexico, đặc biệt trong lĩnh vực ô tô, đồng thời có thể sử dụng đàm phán thương mại như đòn bẩy để đổi lấy sự hợp tác của Mexico trong vấn đề quản lý nhập cư. Cách tiếp cận của chính phủ Mexico - liệu có thực tế và linh hoạt trong các cuộc đàm phán này hay không - sẽ là yếu tố then chốt quyết định. Tuy nhiên, xét về dài hạn, vai trò của Mexico trong xu thế "nearshoring" (dịch chuyển sản xuất về gần thị trường tiêu thụ) sẽ vẫn giữ tầm quan trọng chiến lược nhờ vị trí địa lý tiếp giáp với Hoa Kỳ. Song song với đó, làn sóng "friendshoring" cũng đang mở ra cơ hội phát triển đầy tiềm năng cho các thị trường Đông Nam Á.

Bước vào giai đoạn tới, thị trường cổ phiếu quốc tế được kỳ vọng sẽ đón nhận làn gió tích cực từ hai động lực chính: sự mở rộng của hệ số định giá (multiple expansion) và triển vọng tăng trưởng lợi nhuận khả quan hơn. Tuy nhiên, bức tranh đầu tư vẫn còn điểm xám do những rủi ro đáng kể: tăng trưởng kinh tế Trung Quốc có thể không đạt kỳ vọng, lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm leo thang, sức mạnh đồng USD gia tăng, các rào cản thuế quan xuất hiện, và biến động mạnh của các đồng tiền địa phương.

Đặc biệt đáng lưu ý, tác động của chính sách thuế quan lên nền kinh tế toàn cầu sẽ phụ thuộc vào ba yếu tố then chốt: thời điểm triển khai, quy mô áp dụng và cách thức thực thi của chính quyền Mỹ sắp tới. Trong đó, việc tăng thuế nhắm vào Trung Quốc có thể là chất xúc tác đẩy nhanh xu hướng nearshoring (dịch chuyển sản xuất về gần thị trường tiêu thụ). Trong khi đó, kịch bản áp dụng thuế quan toàn diện có thể tạo ra những tác động sâu rộng đối với các đối tác thương mại chủ chốt của Mỹ - những nước đang có thâm hụt thương mại với nền kinh tế lớn nhất thế giới, điển hình như Mexico, châu Âu, Canada và Việt Nam.

Tăng trưởng lợi nhuận dự kiến duy trì đà mạnh mẽ trong năm tới

Tuy phải đối mặt với ma trận rủi ro phức tạp, thị trường cổ phiếu quốc tế vẫn là miền đất hứa cho các nhà đầu tư trong hành trình đa dạng hóa danh mục, đặc biệt trong bối cảnh thị trường Mỹ đang có mức định giá vô cùng cao. Để nắm bắt thành công các cơ hội đầu tư giữa thời điểm nhiều biến động này, chiến lược đầu tư chủ động trở nên vô cùng quan trọng. Phương pháp này không chỉ giúp nhà đầu tư đón đầu được những xu hướng dài hạn đầy tiềm năng, mà còn cho phép họ linh hoạt điều chỉnh vị thế trước những thay đổi chính sách còn nhiều bất định trong thời gian tới.