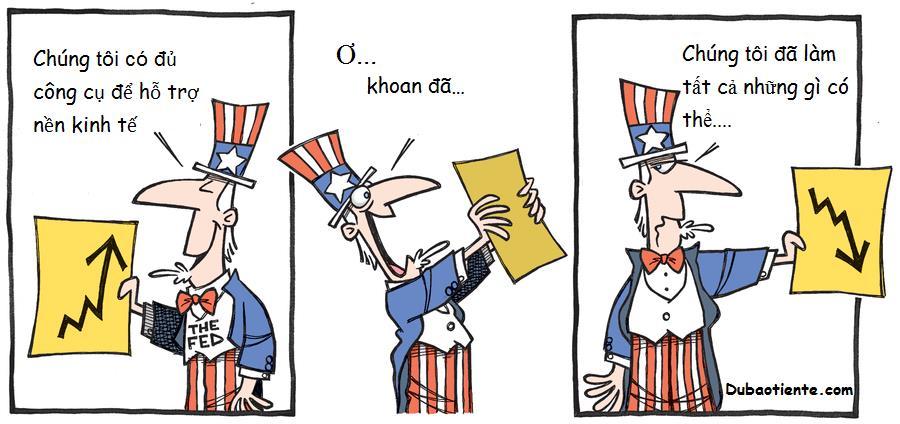

Các công cụ còn lại Fed có thể sử dụng để ứng phó với làn sóng khủng hoảng tiếp theo

Tin Tức Tổng Hợp

feeder

Các công cụ còn lại Fed có thể sử dụng để ứng phó với làn sóng khủng hoảng tiếp theo

Ngân hàng trung ương Hoa Kỳ đã tung ra một số vũ khí mạnh nhất của mình trong hai tuần qua - để giữ cho các ngân hàng đầy tiền mặt và thị trường còn hoạt động - nhưng việc này không thể ngăn chặn sự hoảng loạn của nhà đầu tư hoặc những dấu hiệu suy thoái kinh tế toàn cầu sắp tới.

Các nhà đầu tư đang tự hỏi Fed còn lại bao nhiêu đạn để chống lại những kẻ địch tiếp theo. Có nhiều khả năng có thể tính đến. Hôm thứ ba, chủ tịch của một ngân hàng của Cục Dự trữ Liên bang cho biết cô sẽ hỗ trợ cung cấp tín dụng ngắn hạn cho một loạt các tập đoàn đang bị vắt kiệt và không tiếp cận được thị trường tiền tệ.

John Fagan, cựu Trưởng Phòng Thị trường của Bộ Tài chính Hoa Kỳ cho biết, thị trường phản ứng mạnh với vấn đề thanh khoản và hiện đang tập trung vào vấn đề mất khả năng thanh toán.

Fed đã cắt giảm lãi suất xuống gần bằng 0, ném tiền vào thị trường để tăng thanh khoản, tăng cường trao đổi USD với các ngân hàng trung ương khác và tuyên bố mua ít nhất 700 tỷ USD trái phiếu Kho bạc và trái phiếu thế chấp để đảm bảo hoạt động của thị trường và duy trì tín dụng.

Các nhà đầu tư vẫn đang bị kích động khi cố gắng đánh giá mức độ ảnh hưởng kinh tế sẽ nghiêm trọng như thế nào và kéo dài bao lâu. Cổ phiếu đã giảm 12% vào thứ Hai và là ngày thua lỗ mạnh nhất kể từ năm 1987. Trong khi đó Hạ viện và Thượng viện vẫn chưa thông qua được một dự luật đủ lớn để thuyết phục các nhà đầu tư rằng chính phủ sẽ chống đỡ được nền kinh tế.

Hiệu ứng vòng hai

Phản ứng tài chính càng chậm thì rủi ro của cái gọi là hiệu ứng vòng hai càng cao khi rủi ro thanh khoản đột nhiên biến thành rủi ro về khả năng thanh toán vì các hộ gia đình mắc nợ mất việc và các doanh nghiệp mắc nợ mất khách hàng không có đủ sự giúp đỡ của chính phủ.

“Điều mà có thể biến rủi ro này từ một cú sốc tạm thời thành một cuộc suy thoái sẽ là: nếu trong thời gian rất ngắn, doanh nghiệp và người tiêu dùng phá sản mất khả năng thanh toán các khoản tín dụng của họ và làm chìm vốn của ngân hàng”, ông Joseph Gagnon, một thành viên cao cấp tại Viện kinh tế quốc tế Peterson ở Washington.

Thị trường trái phiếu địa phương trị giá 3.9 nghìn tỷ USD, nơi mà các thành phố, tiểu bang và quận huy động tiền cho tất cả mọi thứ từ trường học đến hệ thống chăm sóc sức khỏe, đã sẵn sàng cho sự sụt giảm lớn nhất kể từ tháng 9 năm 2008, theo chỉ số Bloomberg Barclays.

Đối với các công ty đang cố gắng kiếm tiền mặt thông qua phát hành thương phiếu, công cụ đã trở nên tốn kém nhất kể từ năm 2009 nếu so với lãi suất giao dịch hoán đổi chỉ số qua đêm. Bất chấp hành động của Fed vào Chủ nhật, lãi suất thương phiếu của ngay cả các công ty đáng tin cậy nhất ở Hoa Kỳ vẫn tăng cao vào thứ Hai.

Hôm thứ ba, Chủ tịch Ngân hàng Dự trữ Liên bang Cleveland Loretta Mester cho biết bà sẽ ủng hộ nhiều biện pháp hơn để giữ cho thị trường hoạt động, bao gồm cả một biện pháp thời kỳ khủng hoảng hỗ trợ cho thị trường thương phiếu.

Và ngay cả sau khi Fed tăng cường các hạn mức hoán đổi tiền tệ của mình cho các ngân hàng trung ương nước ngoài để toàn thế giới dễ dàng tìm kiếm được tiền mặt, cái giá phải trả để có được nguồn tiền đó trong các thị trường phái sinh tiền tệ đã tăng lên vào thứ ba.

Fed bị cấm các hành động có thể làm để giúp các công ty đơn lẻ và đặc biệt là những công ty bị phá sản, nhưng họ có thêm một vài công cụ để xử lý một cuộc suy thoái kéo dài. Chúng bao gồm:

- Công cụ cho vay

Fed có khả năng khởi động các công cụ để trở thành người cho vay cuối cùng - nếu các nhà tạo lập thị trường và nhà đầu tư tháo chạy khỏi mọi rủi ro.

Theo Mục 13.3 của Đạo luật Dự trữ Liên bang, Fed sẽ được yêu cầu xin phép Bộ trưởng Tài chính để tạo ra một công cụ hỗ trợ một nhóm các công ty hoặc tổ chức nói chung của những người mà không thể có được các khoản tín dụng phù hợp từ các tổ chức ngân hàng khác .

Trong cuộc khủng hoảng tài chính, Fed đã sử dụng các công cụ cho vay để hỗ trợ thị trường thương phiếu, chứng khoán được hỗ trợ bằng tài sản và để cung cấp vốn dài hạn cho các ngân hàng.

Mark Spindel, tác giả của một cuốn sách về mối quan hệ của Quốc hội với Fed cho biết, bạn cần ba ngôi sao cùng chỉ về một hướng để bắt đầu một công cụ như vậy: Fed, Kho bạc và Quốc hội. Fed có bảng cân đối kế toán nhưng theo luật họ không thể sử dụng nó mà không có hỗ trợ chính trị.

- TAF (Term Auction Facility)

Một trong nhiều điều mà Fed vẫn có thể làm để giúp giảm bớt các điều kiện cấp vốn là giảm bớt sự kỳ thị liên quan đến việc sử dụng công cụ chiết khấu, thông qua khởi động lại các chương trình như Công cụ đấu giá kỳ hạn, theo John Briggs, người đứng đầu chiến lược châu Mỹ tại Natwest Markets.

TAF đã được tạo ra trong cuộc khủng hoảng tài chính và chỉ tuần trước, cựu Chủ tịch Fed New York Bill Dudley đã đề cập đến nó như một công cụ tiềm năng.

- Thêm nới lỏng định lượng

FOMC cho biết trong tuyên bố hôm Chủ nhật rằng, trong những tháng tới, họ sẽ mua ít nhất 500 tỷ USD chứng khoán Kho bạc Hoa Kỳ và 200 tỷ USD chứng khoán thế chấp. Ngôn ngữ đó đã mở ra cánh cửa cho thậm chí các giao dịch mua nhiều hơn và có khả năng cho số lượng hàng tháng giống như đã làm trong các vòng QE trước.

“Có rất nhiều biến động và điều đó sẽ tiếp tục nhưng bằng cách thêm 700 tỷ USD mua vào trái phiếu Kho bạc và thế chấp, mục tiêu của Fed là lấy lại niềm tin và nhắc lại rằng đây không phải là một cuộc khủng hoảng tài chính, đó là một cuộc khủng hoảng y tế có tác động Đối với nền kinh tế và các tập đoàn”, ông Sean Simko, người đứng đầu toàn cầu về quản lý danh mục đầu tư có thu nhập cố định tại SEI Investments Co.

- Hướng dẫn chuyển tiếp

Ủy ban Thị trường mở Liên bang cho biết hôm Chủ nhật rằng họ dự kiến sẽ duy trì mức lãi suất liên bang 0% -0.25% cho đến khi tin chắc rằng nền kinh tế đã vượt qua các sự kiện gần đây và đang đi đúng hướng để đạt được mục tiêu ổn định việc làm và giá cả tối đa. Ngôn ngữ đó cho thấy lãi suất bằng không phụ thuộc vào dịch bệnh và khả năng nền kinh tế phục hồi lại.

Nếu tác động kinh tế sâu rộng hơn, Fed có thể phát tín hiệu cho các thị trường rằng nó sẽ thay đổi lãi suất 0% theo một vài chỉ số kinh tế như tỷ lệ thất nghiệp.

“Cuối cùng, Fed cần phải làm rõ cam kết của mình về thời gian giữ lãi suất gần bằng 0”, David Wilcox, một thành viên cao cấp không thường trú tại Peterson. “Tôi đoán là họ sẽ giữ ở mức 0 giới hạn trong một thời gian dài”.