Chi tiêu PCE vẫn còn quá mạnh để Fed có thể cắt giảm lãi suất

Nguyễn Phương Anh

Junior Analyst

Dữ liệu PCE tháng 11/2023 cho thấy chi tiêu tiêu dùng cá nhân tăng vọt, chỉ số PCE chuyển từ lạm phát sang giảm phát. Tăng trưởng PCE thực đã cao hơn mức trung bình trong 1 tháng và 3 tháng vừa qua, trong đó hàng tiêu dùng lâu bền và dịch vụ giải trí dẫn đầu đà tăng. Fed khó có thể cắt giảm lãi suất nhiều như thị trường mong đợi, vì chi tiêu của người tiêu dùng đang tăng vượt xu hướng trong thời điểm nền kinh tế đang hoạt động trên mức khả năng phi lạm phát.

Ước tính hàng tháng về chỉ số giá chi tiêu tiêu dùng cá nhân (PCE), được trình bày trong báo cáo về thu nhập và chi tiêu cá nhân do Cục Phân tích Kinh tế Hoa Kỳ (BEA) công bố, bao hàm các chỉ báo quan trọng nhất về các hoạt động kinh tế ở Hoa Kỳ. Giá trị của chỉ số giá PCE chiếm hơn 60% GDP của quốc gia này. Dữ liệu PCE gần nhất của tháng 11/2023 đã được BEA công bố vào ngày 22/12/2023. Trong bài viết này, ta sẽ cùng phân tích chuyên sâu về các dữ liệu được công bố gần đây của chỉ số giá PCE, từ đó thảo luận về tác động của chúng đối với nền kinh tế Hoa Kỳ và giá các tài sản tài chính.

Tóm tắt và phân tích tổng quan từ dữ liệu

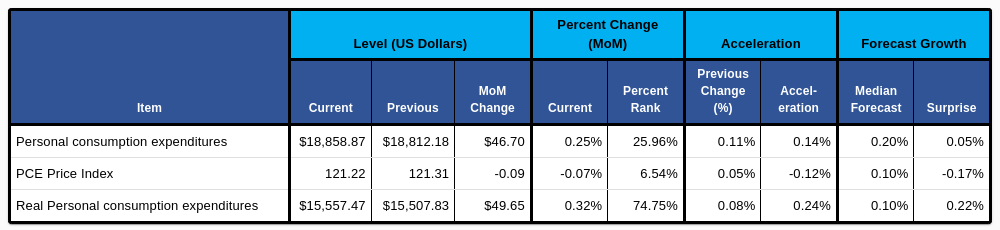

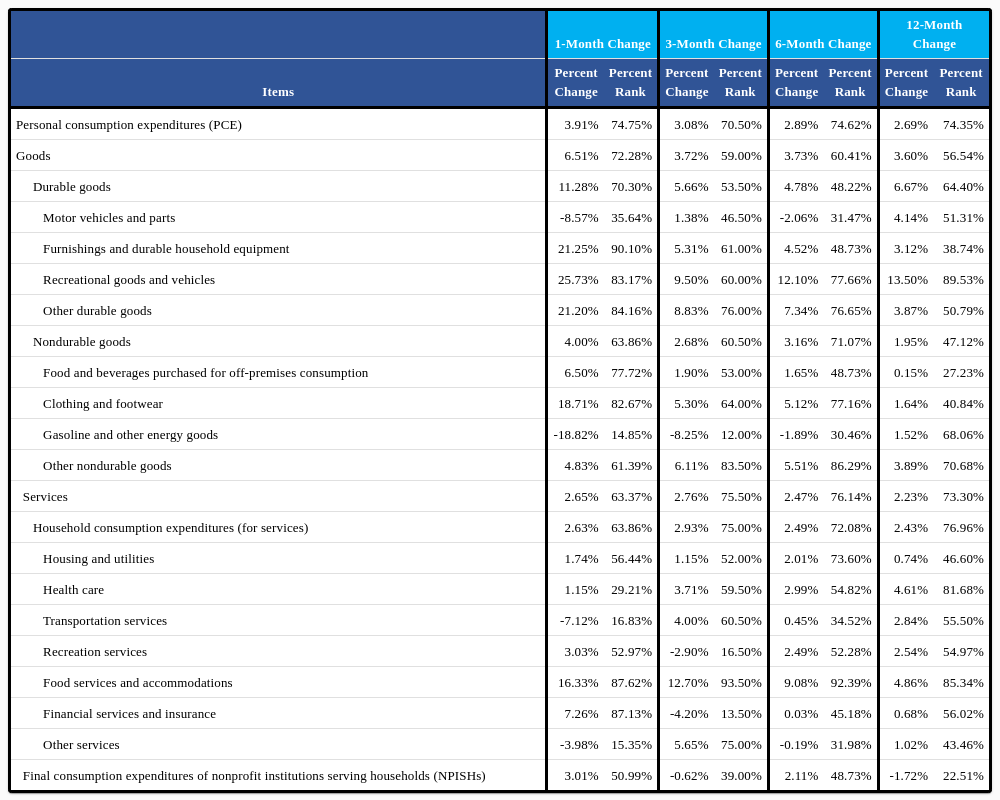

Chúng ta bắt đầu nhìn vào báo cáo của BEA về chỉ số giá PCE vào tháng 10/2023, được nêu bật trong Hình 1. Ta cần đặc biệt chú ý đến thứ hạng phần trăm của mức tăng trưởng Hàng tháng (MoM) , khả năng tăng tốc theo tháng và những kết quả bất ngờ liên quan đến dự báo.

Hình 1: Thay đổi, tăng tốc, kỳ vọng, và bất ngờ

Hình 1: Bảng tóm tắt và phân tích chỉ số PCE (Nguồn: BEA)

Chỉ số giá PCE danh nghĩa đã tăng so với tháng trước (0.14%) và vượt kỳ vọng. Chỉ số cũng chuyển từ lạm phát sang giảm phát dưới mức mong đợi. Do đó, chỉ số PCE thực đã tăng vọt (0.24%) một cách bất ngờ.

Tác động của lạm phát lên sức mua thể hiện trong chỉ số PCE

Lạm phát ảnh hưởng đến sức mua trong mọi hoạt động chi tiêu của người tiêu dùng. Nói cách khác, lạm phát ảnh hưởng đến số lượng hàng hoá và/hoặc dịch vụ mà người tiêu dùng có thẻ trả với số tiền nhất định. Trong Hình 2, ta có thể thấy chỉ số PCE được thể hiện theo giá đồng USD hiện tại và giá trị thực. Số liệu thực điều chỉnh số liệu danh nghĩa hiện tại của đồng USD tương ứng với những thay đổi trong sức mua do lạm phát/giảm phát gây ra. Ta có thể điều chỉnh sức mua dựa theo dữ liệu PCE qua việc áp dụng chỉ số giá PCE (PCEPI) phù hợp, được công bố cùng ngày với báo cáo về thu nhập và chi tiêu cá nhân của BEA.

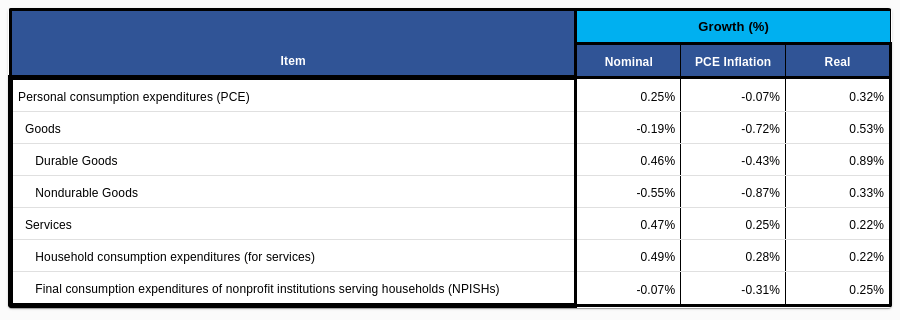

Hình 2: PCE tính bằng giá đồng USD hiện tại và PCE sau khi được điều chỉnh theo lạm phát

Hình 2: Chi tiết tăng trưởng PCE và dữ liệu điều chỉnh (Nguồn: BEA & Investor Acumen)

Giá tiêu dùng được đo bằng PCE giảm phát trong tháng. PCE hàng hoá đã trải qua đợt giảm phát lớn (-0.72%) mà chỉ được bù đắp một phần bởi lạm phát ở mục Dịch vụ tiêu dùng hộ gia đình (0.28%). Kết quả là PCE thực, vốn thường bị giảm phát bởi chỉ số giá PCE, đã được đẩy mạnh vào tháng 11, tăng cao hơn PCE danh nghĩa.

Trong phần còn lại của bài viết, tất cả các số liệu sẽ được trình bày dưới dạng "thực" (đã điều chỉnh theo lạm phát).

Phân tích mức tăng trưởng hàng năm của các thành phần chính trong PCE thực theo từng giai đoạn

Trong phần này, chúng ta sẽ chia PCE thực thành các thành phần chính, xem xét kỹ lưỡng tốc độ tăng trưởng hàng năm của chúng trong các khung thời gian khác nhau (1 tháng, 3 tháng, 6 tháng và 12 tháng). Việc phân tích được thực hiện với 2 mục đích chính. Thứ nhất, chúng ta cần xác định thành phần nào của PCE đang tăng trưởng với tốc độ nhanh hơn hoặc chậm hơn so với tổng thể. Thứ hai, chúng ta cần xác định liệu tốc độ tăng trưởng đang tăng lên hay giảm tốc ở mức độ nào trong các khung thời gian khác nhau.

Hình 3: Tốc độ tăng trưởng hàng năm của các cấu phần chính của dữ liệu PCE lõi

Hình 3: Tốc độ tăng trưởng hàng năm của các cấu phần chính của dữ liệu PCE lõi (BEA & Investor Acumen)

Tăng trưởng PCE thực tế đã cao hơn mức trung bình lịch sử trong khoảng thời gian 1 tháng và 3 tháng qua. Tăng trưởng của hàng hóa lâu bền - vốn nhạy cảm hơn về mặt kinh tế - cao hơn nhiều so với mức trung bình trong tháng qua, phục hồi ở mức trung bình trong 3 tháng. Dịch vụ giải trí - một mặt hàng tùy ý - đã phục hồi ở mức tăng trưởng gần mức trung bình trong tháng 11, sau khi thể hiện yếu kém trong hai tháng trước đó, cũng như trong giai đoạn 3 tháng gần nhất.

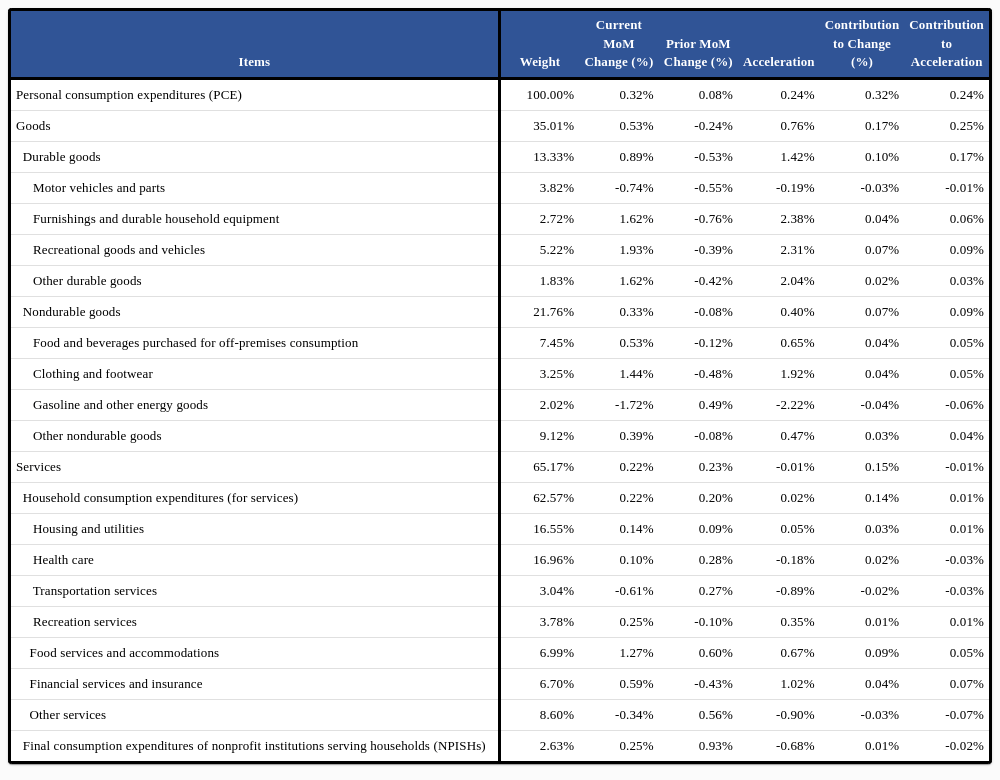

Các cấu phần tạo ra sự thay đổi và thúc đẩy PCE thực

Trong phần này, ta sẽ tập trung vào phân tích các thành phần đóng góp cho sự thay đổi và tăng tốc hàng tháng (MoM), giúp ta lựa chọn các thành phần chính trong PCE.

Hình 4: Các thành phần đóng góp vào sự thay đổi và tăng tốc của các thành phần chính trong PCE

Real PCE Contribution to Change (BEA & Investor Acumen)

Tất cả sự tăng tốc của PCE trong tháng vừa qua là do sự tăng tốc của Hàng hóa lâu bền (Durable goods). Các nguồn tăng tốc đáng chú ý là Hàng hóa và phương tiện giải trí (0.09%), Dịch vụ tài chính và bảo hiểm (0.07%) và Nội thất và thiết bị gia dụng lâu bền (0.06%). Yếu tố giảm tốc lớn nhất là Dịch vụ khác (-0.07%), Xăng và hàng hóa năng lượng khác (-0.06%) và Dịch vụ vận tải (-0.03%).

Ý nghĩa đối với nền kinh tế Hoa Kỳ

Sau khi có dấu hiệu giảm tốc trong tháng 10, tình hình chi tiêu tiêu dùng cá nhân ở Hoa Kỳ đã phục hồi trở lại trong tháng 11. Ta cũng có thể thấy các thành phần nhạy cảm nhất về mặt kinh tế trong chi tiêu cá nhân đã dẫn đến sự gia tăng PCE thể hiện qua dữ liệu trong báo cáo.

Liệu Fed có cắt giảm lãi suất Quỹ Fed sớm và nhiều như thị trường mong đợi khi nền kinh tế hoạt động trên mức khả năng (không lạm phát) và tăng trưởng trên xu hướng? Câu trả lời có thể là không.

Ý nghĩa đối với thị trường tài chính

Các thị trường tài chính đang kỳ vọng Fed sẽ cắt giảm 125 điểm cơ bản lãi suất của Quỹ Fed vào năm 2024, bắt đầu từ tháng 3. Tuy nhiên, điều này khó có thể xảy ra. Với chi tiêu tiêu dùng đang tăng trưởng với tốc độ trên xu hướng, tại thời điểm nền kinh tế đang hoạt động trên mức tiềm năng (không có lạm phát), nguy cơ lạm phát tái diễn là rất cao. Trong bối cảnh này, Fed có thể vẫn hành xử thận trọng, và sẽ không có đợt cắt giảm lãi suất nào cho đến nửa cuối năm 2024. Do đó, việc điều chỉnh kỳ vọng về chính sách của Fed sẽ là một trở ngại lớn cho thị trường vào năm 2024.

Seeking Alpha