Những bất ổn thương mại và căng thẳng địa chính trị thúc đẩy đồng USD tăng giá

Tuấn Hưng

Junior Analyst

Tâm lý thị trường đã có bước ngoặt quyết định theo chiều hướng xấu hơn vào tuần trước, với tâm lý sợ rủi ro chiếm ưu thế trên khắp các loại tài sản. Sự kết hợp giữa tình hình kinh tế xấu đi ở Hoa Kỳ và tình hình bất ổn toàn cầu gia tăng đã làm dấy lên lo ngại rằng khẩu vị rủi ro có thể suy yếu hơn nữa. Cổ phiếu phải đối mặt với áp lực bán mới trong khi lợi suất giảm mạnh.

Dữ liệu kinh tế của Hoa Kỳ đã vẽ nên một bức tranh đáng lo ngại. Niềm tin của người tiêu dùng giảm mạnh, trong khi dữ liệu chi tiêu cá nhân yếu và số đơn xin trợ cấp thất nghiệp tăng cho thấy thị trường lao động có thể phải đối mặt với những trở ngại mới. Với nền kinh tế ngày càng mong manh, mối lo ngại ngày càng tăng rằng nền kinh tế có thể phải vật lộn để duy trì đà tăng trưởng, củng cố thêm suy đoán về việc Fed cắt giảm lãi suất.

Bên ngoài, rủi ro về một cuộc chiến thương mại toàn diện tiếp tục leo thang. Tổng thống Hoa Kỳ Donald Trump đã tăng gấp đôi chương trình nghị sự về thuế quan mạnh mẽ của mình, tái khẳng định thời hạn áp thuế 25% đối với Canada và Mexico vào ngày 4 tháng 3 và chỉ ra rằng EU sẽ là nước tiếp theo áp dụng thuế quan có đi có lại.

Căng thẳng địa chính trị cũng trở nên tồi tệ hơn, đặc biệt là sau cuộc đấu khẩu tại Phòng Bầu dục giữa Trump, Phó Tổng thống JD Vance và Tổng thống Ukraine Volodymyr Zelenskiy. Cuộc họp ban đầu được kỳ vọng sẽ mở đường cho một thỏa thuận khoáng sản giữa Hoa Kỳ và Ukraine và là một bước tiến tới giải quyết cuộc xâm lược của Nga đã kết thúc trong thất bại. Với mối quan hệ Hoa Kỳ-Ukraine căng thẳng và không có giải pháp rõ ràng nào trong tầm nhìn, sự bất ổn trong khu vực vẫn ở mức cao.

Mặt tích cực là thị trường đã tăng kỳ vọng về việc Fed cắt giảm lãi suất trong nửa đầu năm. Tuy nhiên, vẫn chưa rõ liệu việc nới lỏng tiền tệ bổ sung có thực sự thúc đẩy tâm lý rủi ro hay chỉ đơn giản là nhấn mạnh mức độ thách thức kinh tế sắp tới. Việc cắt giảm lãi suất có thể mang lại sự hỗ trợ ngắn hạn cho các tài sản rủi ro, nhưng nó cũng có thể nhấn mạnh nỗi lo về sự suy thoái sắp xảy ra tại Hoa Kỳ.

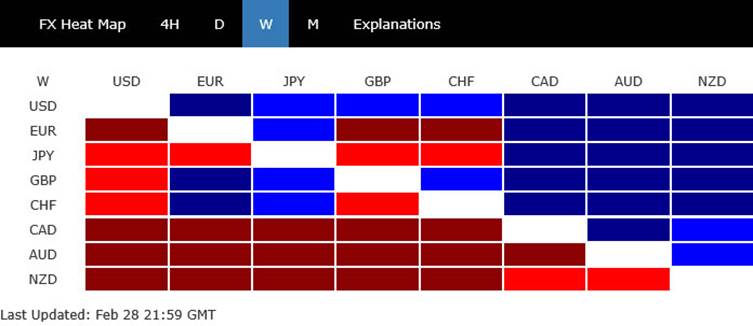

Trên thị trường ngoại hối, USD nổi lên là đồng tiền chiến thắng rõ ràng trong tuần, được hưởng lợi từ tâm lý tránh rủi ro hơn là kỳ vọng về lãi suất. GBP và CHF theo sau là các loại tiền tệ mạnh tiếp theo, với Vương quốc Anh dường như tránh được các mối đe dọa về thuế quan của Hoa Kỳ trong khi đồng CHF tăng giá từ cả tâm lý tránh rủi ro và sự suy yếu của đồng EUR. Ở phía còn lại, các loại tiền tệ hàng hóa gặp khó khăn, với NZD dẫn đầu mức giảm, tiếp theo là AUD và CAD. Trong khi đó, đồng EUR kết thúc theo cách hỗn hợp, với sự thúc đẩy ban đầu sau cuộc bầu cử ở Đức đang phai nhạt khi các mối đe dọa về thuế quan được cân nhắc. Đồng JPY cũng chật vật kéo dài đợt tăng giá của mình và dừng lại ở vị trí đứng giữa bảng xếp hạng.

Hình 1: Bảng xếp hạng hiệu suất của các đồng tiền trong tuần vừa qua

Các nhà đầu tư đặt hy vọng vào việc Fed nới lỏng chính sách khi cổ phiếu bán tháo, nhưng liệu sự phục hồi này chỉ là tạm thời?

Thị trường chứng khoán Hoa Kỳ kết thúc tháng 2 với một nốt trầm, với NASDAQ chịu mức giảm mạnh -3.5% trong tuần mặc dù đã phục hồi vào cuối tuần. S&P 500 cũng đã mất gần -1%, trong khi DOW cố gắng đóng cửa cao hơn khoảng 1% sau khi hưởng lợi từ sự phục hồi. Tuy nhiên, tâm lý chung của thị trường vẫn còn mong manh.

Trong cả tháng, NASDAQ giảm -4%, đánh dấu hiệu suất hàng tháng tệ nhất kể từ tháng 4 năm 2024. S&P 500 giảm -1.5%, trong khi DOW kết thúc giảm -1.6%. Một số yếu tố đã tác động đến tâm lý thị trường, bao gồm rủi ro chiến tranh thương mại gia tăng, đặc biệt là khi mức thuế quan 25% đối với Canada và Mexico sắp được áp dụng vào ngày 4 tháng 3. Các mức thuế quan có đi có lại có hậu quả lớn hơn, có hiệu lực vào ngày 2 tháng 4, cũng vẫn là nguồn gây ra sự không chắc chắn đáng kể.

Dữ liệu kinh tế của Hoa Kỳ càng làm trầm trọng thêm mối lo ngại với sự sụt giảm mạnh về niềm tin của người tiêu dùng, số đơn xin trợ cấp thất nghiệp tăng vọt và chi tiêu cá nhân giảm, tất cả đều chỉ ra rủi ro kéo dài về nhu cầu hộ gia đình. Các chỉ số này đã làm dấy lên nghi ngờ về sức mạnh của tiêu dùng Hoa Kỳ, vốn vẫn là động lực quan trọng của tăng trưởng kinh tế.

Với những trở ngại này và sự sụt giảm trong lạm phát cốt lõi PCE được công bố vào thứ sáu, kỳ vọng về một đợt cắt giảm lãi suất khác của Fed trong nửa đầu năm tiếp tục tăng. Hợp đồng tương lai lãi suất Fed hiện định giá 94% khả năng cắt giảm 25 điểm cơ bản xuống còn 4.00% - 4.25% vào tháng 6, tăng đáng kể so với mức 63% chỉ một tuần trước. Sự lạc quan ngày càng tăng này về việc Fed tiếp tục nới lỏng đã hỗ trợ một số cho tâm lý thị trường. Nhưng vẫn chưa rõ liệu điều đó có đủ để đảo ngược tâm lý sợ rủi ro trước đây hay chỉ làm chậm tốc độ suy giảm.

Hình 2: Kỳ vọng lãi suất Fed

Về mặt kỹ thuật, NASDAQ đang tạm thời rút hỗ trợ từ mức thoái lui 38.2% của 15708.53 đến 20204.58 tại 18487.09. Sự phục hồi mạnh mẽ từ mức hiện tại, tiếp theo là sự phá vỡ chắc chắn của đường EMA 55 ngày (hiện tại là 19440.85) sẽ cho thấy mô hình điều chỉnh từ 20204.58 đã hoàn thành. Điều đó cũng sẽ giữ nguyên xu hướng tăng trung hạn cho một đợt tăng giá khác đến 20204.58 ở giai đoạn sau.

Hình 3: Phân tích kỹ thuật theo ngày chỉ số NASDAQ

Tuy nhiên, sự phá vỡ liên tục của 18487.09 sẽ làm tăng khả năng một đợt điều chỉnh quy mô lớn hơn đã bắt đầu. Trong trường hợp giảm giá, NASDAQ sẽ điều chỉnh toàn bộ xu hướng tăng từ 10088.82 (mức đáy năm 2022). Việc thủng đường EMA 55 tuần (hiện tại là 17866.91) sẽ xác nhận trường hợp giảm giá này và mở đường cho mức thoái lui 38.2% của 10088.82 đến 20204.58 tại 16340.36.

Hình 4: Phân tích kỹ thuật chỉ số NASDAQ theo tuần

Tâm lý né tránh rủi ro kéo lợi suất xuống, nhưng lại đẩy đồng USD lên cao hơn

Tâm lý né tránh rủi ro cũng thể hiện rõ trên thị trường trái phiếu Hoa Kỳ, với lợi suất trái phiếu kho bạc kỳ hạn 10 năm giảm mạnh xuống mức thấp nhất kể từ tháng 12. Sự sụt giảm mạnh này làm nổi bật mối lo ngại ngày càng tăng về bất ổn kinh tế và căng thẳng thương mại.

Về mặt kỹ thuật, diễn biến hiện tại cho thấy mức tăng từ 3.603 (mức đáy năm 2024) đã hoàn thành ở mức 4.809, cao hơn nhiều so với mức 4.997 (mức đỉnh năm 2023). Mức giảm hiện tại được coi là một đợt giảm khác trong mô hình điều chỉnh đi ngang từ 4.997. Dự kiến mức giảm sâu hơn sẽ là mức thoái lui 61.8% từ 3.603 xuống 4.809 ở mức 4.063 tiếp theo. Rủi ro sẽ tiếp tục giảm miễn là đường EMA 55 D (hiện ở mức 4.452) vẫn giữ nguyên, trong trường hợp phục hồi.

Hình 5: Phân tích kỹ thuật lợi suất Trái phiếu Chính phủ Hoa Kỳ kỳ hạn 10 năm theo ngày

Hình 6: Phân tích kỹ thuật lợi suất Trái phiếu Chính phủ Hoa Kỳ kỳ hạn 10 năm theo tuần

Chỉ số Dollar Index phản ứng rõ ràng hơn với tâm lý sợ rủi ro hơn là lợi suất giảm và Fed cắt giảm kỳ vọng. Sự phục hồi mạnh mẽ của chỉ số này vào cuối tuần và sự phá vỡ đường EMA 55 ngày (hiện tại là 107.31) cho thấy rằng sự sụt giảm từ 110.17 đã hoàn tất ở mức 106.12. Điều đó xảy ra sau khi bảo vệ mức thoái lui 38.2% của 100.15 xuống 110.17 ở mức 106.34. Sẽ thấy sự gia tăng hơn nữa lên mức kháng cự 108.52. Sự phá vỡ chắc chắn ở đó sẽ nhắm mục tiêu kiểm tra lại mức đỉnh 110.17.

Hình 6: Phân tích kỹ thuật chỉ số tương lai đồng USD theo ngày

Nhìn chung, Dollar Index đang giữ vững trên EMA 55 tuần (hiện tại là 105.37) và do đó, mức tăng từ 100.15 lên 99.57 vẫn còn nguyên vẹn. Việc phá vỡ 110.17 sẽ mở đường trở lại mức 114.77 (mức cao năm 2022) ở giai đoạn sau.

Hình 7: Phân tích kỹ thuật chỉ số tương lai đồng USD theo tuần

NZD/USD và AUD/USD giảm, hướng đến mức đáy năm 2025 để tìm hỗ trợ

Kiwi và Aussie là những đồng tiền có hiệu suất kém nhất tuần trước, mỗi đồng đều mất khoảng -2.4% so với USD. Với tâm lý rủi ro xấu đi, áp lực giảm giá đối với hai đồng tiền này có thể vẫn tiếp diễn. Trọng tâm chính hiện tại là liệu tâm lý sợ rủi ro có tăng lên và đẩy NZD/USD và AUD/USD qua mức thấp của năm nay để tiếp tục xu hướng giảm dài hạn hay không. Ở đó, các mức hỗ trợ chính này có thể giúp chúng có thời gian nghỉ ngơi.

Về mặt kỹ thuật, mức giảm mạnh của NZD/USD tuần trước cho thấy sự phục hồi điều chỉnh từ 0.5515 đã hoàn tất ở mức 0.5571. Tiếp theo, chúng ta sẽ thấy sự kiểm tra lại mức 0.5515. Sự hỗ trợ mạnh mẽ từ đó có thể mang lại sự phục hồi để mở rộng mô hình điều chỉnh với một đợt tăng khác. Nhưng triển vọng sẽ vẫn bi quan khi mà mức thoái lui 38.2% từ 0.6378 xuống 0.5515 ở mức 0.5848 vẫn được duy trì. Việc phá vỡ mức 0.5515 sẽ tiếp tục xu hướng giảm dài hạn xuống mức dự báo 61.8% là 0.7463 đến 0.5511 từ 0.6378 tại 0.5172.

Tương tự như vậy, sự phục hồi điều chỉnh của AUD/USD từ 0.6087 sẽ hoàn tất tại 0.6407. Tiếp theo sẽ là sự kiểm tra lại mức đáy 0.6087. Sự phục hồi mạnh mẽ từ đó sẽ mở rộng mô hình điều chỉnh với một đợt tăng giá khác. Nhưng triển vọng sẽ vẫn bi quan khi mà mức thoái lui 38.2% từ 0.6941 đến 0.6087 tại 0.6413 vẫn giữ nguyên. Sự phá vỡ chắc chắn của 0.6087 sẽ tiếp tục xu hướng giảm dài hạn xuống mức dự báo 61.8% từ 0.8006 đến 0.6169 từ 0.6941 tại 0.5806.

Hình 8: Phân tích kỹ thuật cặp NZD/USD theo ngày

Hình 9: Phân tích kỹ thuật cặp NZD/USD theo tuần

Tương tự như vậy, sự phục hồi điều chỉnh của AUD/USD từ 0.6087 sẽ hoàn tất tại 0.6407. Tiếp theo sẽ là sự kiểm tra lại mức đáy 0.6087. Sự phục hồi mạnh mẽ từ đó sẽ mở rộng mô hình điều chỉnh với một đợt tăng giá khác. Nhưng triển vọng sẽ vẫn bi quan khi mà mức thoái lui 38.2% từ 0.6941 đến 0.6087 tại 0.6413 vẫn giữ nguyên. Sự phá vỡ chắc chắn của 0.6087 sẽ tiếp tục xu hướng giảm dài hạn xuống mức dự báo 61.8% từ 0.8006 đến 0.6169 từ 0.6941 tại 0.5806.

Hình 10: Phân tích kỹ thuật cặp AUD/USD theo ngày

Hình 11: Phân tích kỹ thuật cặp AUD/USD theo tuần

ActionForex