Chuyên gia JPMorgan: Fed cần “cẩn trọng” với QT!!!

Thành Duy

Junior editor

Khoản nợ phải trả tăng đáng kể nhất trong thời kỳ nới lỏng định lượng (QE) hồi COVID là dự trữ ngân hàng (tăng thêm 2.0 nghìn tỷ USD) và công cụ repo ngược - RRP (tăng thêm 2.3 nghìn tỷ USD).

Cựu Chủ tịch Fed - Janet Yellen, đã ví von giai đoạn đầu tiên của việc thu hẹp bảng cân đối kế toán hồi giai đoạn 2017-2019 một cách dí dỏm rằng "chẳng khác nào xem sơn khô". Điều này vẫn đúng phần lớn cho đến khi lãi suất repo ngược qua đêm tăng vọt vào tháng 09/2019, vượt phạm vi mục tiêu của Fed hơn 3%, buộc họ phải can thiệp bằng cách cắt giảm lãi suất điều hành và chấm dứt chương trình thắt chặt định lượng (QT).

Kể từ tháng 05/2022, Fed đã thu hẹp bảng cân đối kế toán gần 2.0 nghìn tỷ USD và quá trình này cũng "tĩnh lặng như tờ". Dù vậy, cả họ lẫn những người tham gia thị trường đều rất thận trọng và muốn tránh một cú sốc thanh khoản khác. Do đó, các nhà đầu tư đang rất tò mò muốn biết điều gì có thể khiến Fed kết thúc chương trình QT hiện tại và thời điểm đó là khi nào.

Muốn trả lời câu hỏi này, chúng ta cần đánh giá phía nợ phải trả trong bảng cân đối kế toán của Fed để hiểu được dòng tiền mới được in ra sẽ đi về đâu sau khi họ mua chứng khoán kho bạc. Dưới thời kỳ QE hồi COVID, khoản nợ tăng trưởng đáng chú ý nhất là dự trữ ngân hàng (tăng 2.0 nghìn tỷ USD) và RRP (tăng 2.3 nghìn tỷ USD). Với chương trình QT hiện tại của Fed, phần lớn lượng "tiền bị rút ra" khỏi hệ thống đến từ RRP.

RRP được coi là thước đo của thanh khoản "dư thừa", ở đây chủ yếu đến từ các quỹ thị trường tiền tệ. Họ đang nắm giữ rất nhiều tiền mặt và muốn tìm một nơi gửi an toàn, đồng thời có sinh lời, nhưng nguồn cung tín phiếu kho bạc trên thị trường mở lại không đủ đáp ứng nhu cầu. Vì vậy, họ tìm đến RRP, gửi tiền cho Fed và nhận lại tín phiếu kho bạc do Fed nắm giữ. Khi bảng cân đối kế toán của Fed tiếp tục thu hẹp, RRP đang trên đà về 0. Do đó, việc tiếp tục QT có thể kéo dài thêm ba tháng nữa mà không gặp trục trặc; sau đó, phần lớn sự hao hụt thanh khoản có thể sẽ bắt nguồn từ việc dự trữ ngân hàng giảm.

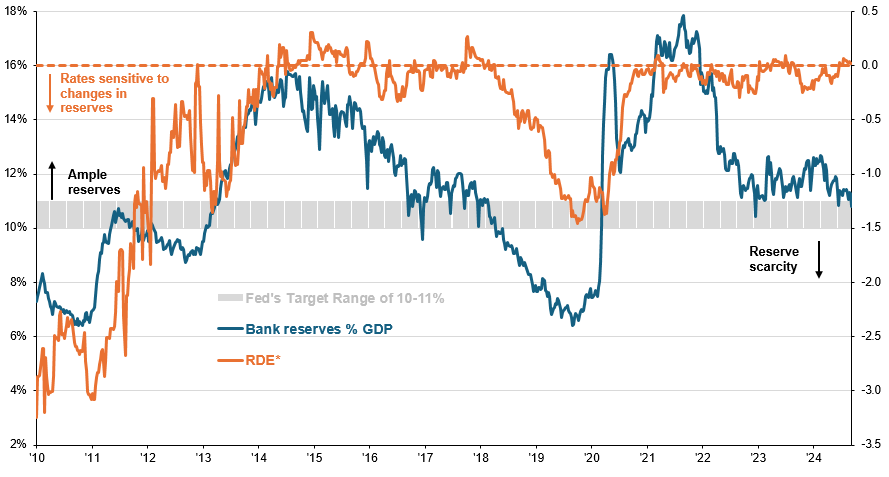

Đầu năm 2019, Chủ tịch Fed - Christopher Waller, đã lưu ý rằng mức dự trữ ngân hàng khoảng 10-11% GDP là hợp lý. Hiện tại, tỷ lệ dự trữ ngân hàng so với GDP đang ở mức này, cho thấy Fed đã sẵn sàng kết thúc QT vào khoảng nửa đầu năm 2025 khi việc rút RRP hoàn tất. Mặc dù vậy, nếu mức dự trữ giảm xuống dưới ngưỡng này, rất có thể sẽ dẫn đến biến động của lãi suất ngắn hạn (tập trung vào lãi suất qua đêm). Nói một cách đơn giản, khi hệ thống có đủ tiền/thanh khoản ngắn hạn, lãi suất qua đêm có xu hướng ổn định, và ngược lại với nguy cơ tăng vọt.

Đối với các nhà đầu tư, Fed cam kết duy trì chế độ dự trữ dồi dào vì nó thúc đẩy sự ổn định của thị trường và cho phép ủy ban ứng phó linh hoạt hơn. Chưa kể, các quan chức Fed ngày càng coi bảng cân đối kế toán là một phần độc lập với công cụ lãi suất. Hiện tại, Fed đang cắt giảm lãi suất trong khi tiếp tục QT, vì vậy về mặt lý thuyết, họ có thể tăng lãi suất cùng với QE khi cần, nhằm giải quyết đồng thời vấn đề lạm phát và trục trặc của thị trường. Điều quan trọng là, bất kể định hướng chính sách trong năm tới là gì, họ chỉ có thể thành công nếu chuyển biến thị trường trong tầm kiểm soát. Do đó, họ nên rút kinh nghiệm từ những sai lầm năm 2019 và cân nhắc việc kết thúc QT sớm hơn một chút, đặc biệt là khi xét đến sự bất ổn của chính sách tài khóa trong năm tới.

Khi dự trữ ngân hàng giảm xuống dưới 10-11% GDP, thanh khoản khan hiếm và gây ra biến động lãi suất ngắn hạn

Dự trữ ngân hàng theo % GDP (trục tung bên trái), Độ co giãn của Nhu cầu Dự trữ (RDE, điểm cơ bản/%, trục tung bên trái), hàng tuần*

Nguồn: Cục Phân tích Kinh tế (BEA), Cục Dự trữ Liên bang, Haver Analytics, J.P. Morgan Asset Management. Độ co giãn của Nhu cầu Dự trữ (RDE) cho thấy mức chênh lệch giữa lãi suất quỹ liên bang và lãi suất đối với số dư dự trữ (IORB) sẽ thay đổi bao nhiêu điểm cơ bản khi tổng dự trữ tăng bằng 1.0% tổng tài sản của các ngân hàng. Dự trữ được coi là dồi dào khi nguồn cung dự trữ đủ lớn để lãi suất quỹ liên bang không bị ảnh hưởng đáng kể bởi những biến động hàng ngày của tổng dự trữ; nghĩa là độ co giãn của lãi suất quỹ liên bang đối với các cú sốc dự trữ là không đáng kể, do đó Fed không cần phải quản lý“tích cực” nguồn cung dự trữ. Khi RDE gần mức 0 về mặt thống kê, ước tính cho thấy dự trữ đang dồi dào. Dữ liệu tính đến ngày 21/11/2024.

JPMorgan