Địa chính trị và công nghệ đe dọa sự thống trị tài chính của Mỹ và đồng đô la

Tin Tức Tổng Hợp

feeder

Và bây giờ, thêm đại dịch covid-19 đang gây ra sự chia rẽ

Trong một buổi lễ, một cựu tướng Mỹ phát biểu tại một cuộc họp của các nhà tài chính toàn cầu cao cấp. Đã từng quen thuộc với chiến lược và sức mạnh cứng rắn, ông cảnh báo rằng Mỹ đang đối phó kém với các mối đe dọa phức tạp nhất kể từ sau cuộc chiến tranh lạnh - từ Iran và Nga đến coronavirus. Nhưng ông cũng nói về một mối đe dọa khó nhận diện hơn: làm thế nào, thông qua việc sử dụng các biện pháp trừng phạt kinh tế mạnh mẽ, Mỹ đang lạm dụng quyền lực từ sức mạnh tài chính độc tôn, từ đó đẩy các đồng minh và kẻ thù vào việc xây dựng một kiến trúc tài chính riêng biệt. “Tôi không đánh giá cao sự chắc chắn của người ra quyết định về cách thức hoạt động của hệ thống tài chính”, ông nói. Cách một cựu quân nhân nghĩ về hệ thống tài chính toàn cầu nói lên nhiều điều về mức độ nguy hiểm.

Hệ thống này được tạo thành từ các tổ chức, tiền tệ và các công cụ thanh toán điều tiết các luồng thanh khoản vô hình cung cấp cho nền kinh tế thực trên toàn thế giới. Nước Mỹ là trung tâm kể từ sau chiến tranh thế giới thứ hai. Giờ đây, những bước đi sai lầm lặp đi lặp lại và sức kéo ngày càng tăng của Trung Quốc, đã bắt đầu phá vỡ lớp vỏ bên ngoài. Nhiều người cho rằng thế độc tôn quá vững chắc để bị lung lay, nhưng điều đó không còn chắc chắn nữa. Một thế giới tài chính riêng biệt đang hình thành trong thế giới mới nổi, với các trụ cột khác nhau và một chủ nhân mới.

Kẻ bá chủ đang nổi lên về mặt tài chính, cũng như về mặt địa chính trị, là Trung Quốc, nước đang trỗi dậy nhanh chóng và kéo hệ thống theo nó. Trung Quốc ngày nay chiếm 15.5% gdp toàn cầu, tăng từ 3.6% vào năm 2000. Nền kinh tế lớn thứ hai thế giới, liên kết chặt chẽ trong kết cấu thương mại toàn cầu. Tuy nhiên, Trung Quốc chưa phải là nặng ký trong hệ thống tài chính. Trung Quốc coi việc điều chỉnh sự bất cân xứng này là rất quan trọng để có được vị thế cường quốc. “Sự thống trị của đồng đô la đang bị làm xói mòn từ gốc”, theo Tom Keatinge, một nhà tư tưởng. Cuộc khủng hoảng covid-19 đe dọa mang đến cho lực thay đổi một sự thúc đẩy quyết định.

Trụ cột đầu tiên của hệ thống được đặt vào năm 1944 với sự thành lập của Ngân hàng Thế giới, IMF và trật tự tiền tệ toàn cầu tại Bretton Woods, New Hampshire. Nước Mỹ cung cấp vũ khí cho các đồng minh trong suốt cuộc chiến đã sở hữu phần lớn Vàng. Phần lớn châu Âu và châu Á nằm trong đống đổ nát. Hệ thống tỷ giá hối đoái thả nổi đã được chứng minh là không ổn định. Do đó, tất cả quyết định rằng các loại tiền tệ sẽ được liên kết với đồng đô la và đồng đô la gắn với vàng. Điều đó làm cho đồng bạc xanh là đồng tiền dự trữ mới của thế giới. Hai thập kỷ sau, sức mạnh kinh tế đang lên của Nhật Bản và Đức, cùng với làn sóng in tiền khổng lồ của Mỹ trong chiến tranh Việt Nam, đã khiến cho tỷ giá không còn neo được nữa. Hệ thống bản vị vàng đã tan rã, nhưng “bản vị đô la” vẫn tồn tại.

Trong những năm 1970, nước Mỹ cũng đã đạt được sự ảnh hưởng đối với hệ thống làm nền tảng cho các khoản thanh toán toàn cầu. Các ngân hàng Mỹ, mãi sau này mới bị cấm hoạt động bên ngoài biên giới, hợp tác để phát triển hệ thống nhắn tin liên ngân hàng và mạng lưới ATM trên toàn quốc. Những người cho vay cũng hợp tác với nhau để tạo ra các chương trình thẻ tín dụng, các chương trình, hội nghị, đặt ra các quy tắc và hệ thống thông qua đó các thành viên giải quyết các khoản thanh toán bằng nhựa. Những thế giới đó hợp nhất khi hai mạng lớn (sau này đổi tên thành Visa và MasterCard) đã mua hai công ty ATM lớn nhất để mở rộng ra nước ngoài. Bằng cách cho phép các cá nhân mua sắm ở bất cứ đâu, thẻ và máy rút tiền trở thành cơ sở hạ tầng thống trị để dịch chuyển những khoản tiền nhỏ trên toàn thế giới.

Một cuộc cách mạng sớm xảy ra trong chuyển khoản ngân hàng giá trị lớn. Trong hệ thống telex cũ, một khoản thanh toán xuyên biên giới giữa các ngân hàng yêu cầu trao đổi hàng tá tin nhắn dưới dạng văn bản tự do, một quá trình dễ xảy ra lỗi của con người. Năm 1973, một nhóm các ngân hàng đã tham gia để tạo ra swift, một dạng thức nhắn tin tự động gán một mã duy nhất cho mọi chi nhánh ngân hàng. Nó trở thành ngôn ngữ chung cho thanh toán bán buôn.

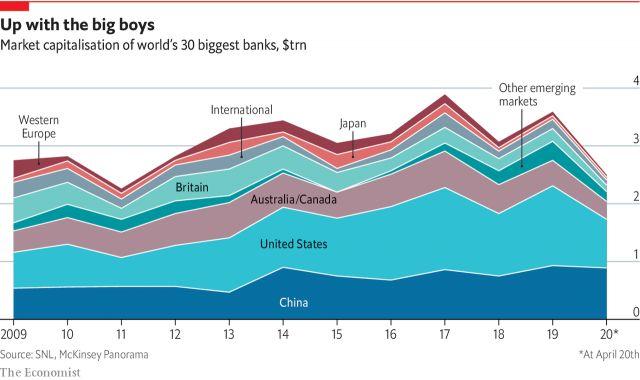

Công nghệ mới đã thúc đẩy các ngân hàng Mỹ, được trang bị tốt hơn để theo dõi khách hàng ở nước ngoài và thị trường vốn, được hỗ trợ bởi việc số hóa các tài sản giấy. Sau khi xây dựng lại, Nhật Bản và Đức giàu có tiết kiệm đã đổ nhiều đô la vào trái phiếu kho bạc. Một bong bóng nhà đất sinh ra từ chứng khoán được hỗ trợ bằng tài sản. Từ năm 1980 đến 2003, chứng khoán Mỹ đã tăng từ 105% GDP lên gấp ba lần GDP, tạo thành bàn đạp quốc tế cho các ngân hàng đầu tư. Sau một cú “big bang” về luật pháp vào những năm 1990, ngân hàng đầu tư đã sáp nhập với các ngân hàng thương mại. Đến năm 2008, 35 công ty đã trở thành bốn tập đoàn lớn bao gồm Citigroup, Wells Fargo, JPMorgan Chase và Bank of America, những mắt xích trên đỉnh sự thống trị tài chính của Mỹ.

Lực kéo của Mỹ trong hệ thống vẫn còn rất lớn. Khi thảm họa xảy ra, đồng đô la tăng giá. Nó vẫn là nơi cất giữ giá trị an toàn nhất thế giới và là phương tiện trao đổi chính. Điều đó làm cho nó trở thành biểu tượng của thị trường toàn cầu. Vào năm 2008, Cục Dự trữ Liên bang Hoa Kỳ đã tránh được một cuộc khủng hoảng tiền mặt chung trên toàn thế giới bằng cách cung cấp các hạn mức hoán đổi cho các ngân hàng trung ương lớn trên thế giới, cho phép họ vay đô la bằng đồng tiền của chính họ. Khi thị trường một lần nữa hoảng loạn vào tháng 3 vừa qua, Fed đã mở rộng lời đề nghị tới một số quốc gia mới nổi. Vào tháng Tư, Fed đã mở rộng hơn nữa, cho phép hầu hết các ngân hàng trung ương và các tổ chức quốc tế trao đổi chứng khoán nợ của Mỹ với đồng bạc xanh, từ đó ngăn cản sự sụp đổ.

Hệ thống tài chính toàn cầu vẫn còn nằm dưới bàn tay của Mỹ. 11,000 thành viên của swift trên khắp thế giới gửi điện cho nhau 30 triệu lần mỗi ngày. Hầu hết các giao dịch quốc tế thực hiện được chuyển qua New York bởi các ngân hàng trung gian Mỹ, một cơ chế thanh toán bù trừ 1.5 nghìn tỷ đô la thanh toán mỗi ngày. Visa và Mastercard xử lý hai phần ba thanh toán thẻ trên toàn cầu, theo Nilson Report, một công ty dữ liệu. Các ngân hàng Mỹ chiếm 52% phí ngân hàng đầu tư thế giới.

Tất cả đổi thay

Ba thứ đang tạo ra sự thay đổi. Đầu tiên, yếu tố thúc đẩy của địa chính trị. Tính trung tâm của Mỹ cho phép nó làm tê liệt các đối thủ bằng cách từ chối truy cập vào nguồn cung thanh khoản toàn cầu. Tuy nhiên, trước đây, Mỹ đã kiềm chế không làm điều đó. Hệ thống tài chính được coi là cơ sở hạ tầng trung lập để thúc đẩy thương mại và thịnh vượng. Các vết nứt đầu tiên xuất hiện sau năm 2001, khi Mỹ bắt đầu sử dụng công cụ này để bóp nghẹt tài trợ cho khủng bố. Tội phạm có tổ chức và phổ biến hạt nhân sớm tham gia danh sách cấm vận. Juan Zarate, cựu cố vấn của George W. Bush, người đã thiết kế chương trình ban đầu, thuyết phục các đồng minh bằng cách trình bày danh sách cấm vận như mối đe dọa đối với an ninh quốc tế và tính toàn vẹn của hệ thống tài chính.

Kho vũ khí đã đạt được tiềm năng dưới thời Barack Obama. Sau khi Nga xâm chiếm Crimea vào năm 2014, Mỹ đã trừng phạt các đầu sỏ, các công ty và toàn bộ các lĩnh vực của một nền kinh tế lớn gấp đôi các mục tiêu trước đó. Các lệnh trừng phạt thứ cấp được áp dụng đối với các quốc gia khác có giao dịch với các quốc gia cấm vận. Tổng thống Donald Trump từ đó đã nâng hệ thống này để sử dụng làm vũ khí và sử dụng nó để chống lại các đồng minh. Vào tháng 12, nó đã nhắm mục tiêu vào công ty xây dựng một đường ống dẫn khí đốt của Nga vào châu Âu. Vào tháng 3, nó đã tăng cường các biện pháp trừng phạt đối với Iran ngay cả khi những nước khác chuyển viện trợ cho nước này. Kho vũ khí hầu như luôn được sử dụng: kể từ năm 2008, Mỹ đã phạt các ngân hàng châu Âu 22 tỷ đô la, trong tổng số 29 tỷ đô la tiền phạt. Năm 2019, nó đã chỉ định các mục tiêu xử phạt mới 82 lần, Adam Smith của Gibson Dunn, một công ty luật cho biết.

Các biện pháp trừng phạt hiện đang ngày càng được sử dụng cùng với các hạn chế khác nhắm tới Trung Quốc. Bộ Thương mại duy trì một danh sách các thực thể mà các công ty không được phép giao dịch. Một trong số đó, danh sách “chưa được xác minh”, cấm xuất khẩu cho các công ty mà Bộ Thương mại nghi vấn. Nó đã tăng từ 51 cái tên trong năm 2016 lên 159 vào tháng ba. Các thực thể Trung Quốc chiếm hai phần ba số bổ sung. Các bộ phận khác cũng đang chạy đua để được coi là cứng rắn nhất đối với Trung Quốc.

Trong ngắn hạn, bản chất không rõ ràng của toàn bộ hệ thống tối đa hóa tác động của các lệnh trừng phạt. Nhưng nó cũng tạo ra một động lực mạnh mẽ cho những người chịu tác động tìm kiếm cách giải quyết, và công nghệ đang ngày càng cung cấp các công cụ cần thiết.

Những tiến bộ như vậy là kết quả của động lực thứ hai của các xu hướng mới: yếu tố “kéo” những nỗ lực để đáp ứng nhu cầu ở các nền kinh tế mới nổi. Các công ty công nghệ nhắm tới 2.3 tỷ người với rất ít quyền truy cập vào các dịch vụ tài chính. Được hỗ trợ bởi nguồn vốn dồi dào và các quy tắc cho phép, họ đã tạo ra các hệ thống tài chính giá rẻ mà họ đang bắt đầu xuất khẩu. Một số công ty cũng nhắm tới thương mại hóa trong các khu vực nơi thẻ tín dụng rất hiếm nhưng điện thoại di động phổ biến. Được hỗ trợ bởi thị trường nhà đất rộng lớn của họ, các siêu ứng dụng của Trung Quốc điều hành hệ thống sinh thái, trong đó người dùng chi tiêu theo cách của họ mà không sử dụng tiền thực tế.

Nó giúp nhiều thị trường mới nổi, không chỉ Trung Quốc, quan tâm đến việc tái cân bằng. Hầu hết vay nợ nước ngoài và định giá xuất khẩu của họ bằng đô la. Mỹ đã từng là người mua lớn nhất. Bất cứ khi nào đồng đô la tăng, nhu cầu sẽ theo sau, bù đắp cho khoản nợ đắt đỏ hơn. Nhưng một đồng đô la mạnh hơn bây giờ có nghĩa là Trung Quốc, đối tác thương mại chính của Mỹ, có thể chi trả ít thứ hơn. Vì vậy, nhu cầu giảm đúng lúc mà việc trả nợ trở nên khó khăn hơn. Và các rủi ro đã tăng lên: tổng nợ bằng đô la các thị trường mới nổi đã tăng gấp đôi kể từ năm 2010, lên 3.8 nghìn tỷ đô la.

Yếu tố thứ ba giúp sức cho sự nổi dậy là covid-19, có thể dẫn đến một điểm bùng phát. Vốn đã bị cản trở bởi thuế quan tăng, giờ đây thương mại toàn cầu có thể sẽ bị phân mảnh hơn nữa. Khi sự gián đoạn ở một nơi rất xa lại gây ra tình trạng thiếu hụt trong nước, khiến cho các chính phủ muốn rút ngắn chuỗi cung ứng. Điều đó sẽ cung cấp cho các cường quốc khu vực như Trung Quốc nhiều chỗ hơn để tạo các quy tắc riêng của họ. Sự sụp đổ kinh tế ở Mỹ, không chỉ ảnh hưởng đến tài chính của các biện pháp kích thích trị giá 2.7 nghìn tỷ đô la mà còn hủy hoại niềm tin vào khả năng trả nợ, thứ đang làm nền tảng cho trái phiếu và tiền tệ.

Quan trọng nhất, cuộc khủng hoảng gây tổn hại cho các quốc gia khác về niềm tin vào thế lực của Mỹ. Mỹ bỏ qua các cảnh báo sớm và làm vô hiệu hóa phản ứng phòng vệ ban đầu. Trung Quốc có tội vì chính những sai lầm tệ hại của chính họ đã giúp covid-19 ngay từ đầu. Tuy nhiên, Trung Quốc đã quản lý để hạn chế dịch bệnh nhanh chóng và hiện đang tự mãn về năng lực trong nước. Khả năng của Mỹ để đảm bảo sự thịnh vượng toàn cầu là chất keo giữ trật tự tài chính cùng nhau. Với tính chính danh của nó bị ảnh hưởng nặng nề, các cuộc tấn công đổi mới trên hệ thống dường như là không thể tránh khỏi. Trên đầu chiến tuyến là những người lính chống đỡ hệ thống đô la, các ngân hàng.